取引

EBCについて

公開日: 2026-02-10

米国の短期利回りがカナダより依然としてかなり高いにもかかわらず、米ドル/カナダドルは下落しています。その乖離が相次ぐCPI発表へ向かう上での主要な背景です。ポジショニングはカナダドル有利に反転しており、ボラティリティは比較的抑えられたまま、次の2件のインフレ指標がこの 米ドル/カナダドルの動きが継続するか反転するかを決める可能性が高いです。

発表の順序は重要です:米国のCPIは2026年2月13日に公表され、その後カナダのCPIが2026年2月17日に続きます。米ドル/カナダドル が心理的節目である1.3500付近で推移する中、今後の期間はマクロ経済のきっかけがテクニカルなサポートと交差する状況を呈しています。

市場心理は現時点でカナダドル優位を支持しているが、決定的というほどではありません。2026年2月3日時点で、投機筋はカナダドルのわずかなネットロング(+2.130コントラクト)を保有しており、新たなデータが大きなサプライズとならない限り、米ドル/カナダドルのさらなる下落余地は限定されます。

金利は依然として米国に有利です。米連邦準備制度理事会(FRB)の誘導目標レンジは3.50%~3.75%で、カナダ銀行の政策金利は2.25%にとどまっています。この金利差は、キャリーや短期スプレッドを通じて米ドルに構造的な支えを提供しており、米国のインフレがさらに落ち着かない限り続きます。

カナダのCPIを解釈する際は、税に関連するベース効果が複雑さを増します。昨年の一時的な消費税(GST/HST)免税措置が一部の価格を下げたため、基調が弱くても前年比のインフレ率が高めに見えることがあります。ヘッドライン指標だけを頼りにするとデータを誤解する恐れがあります。

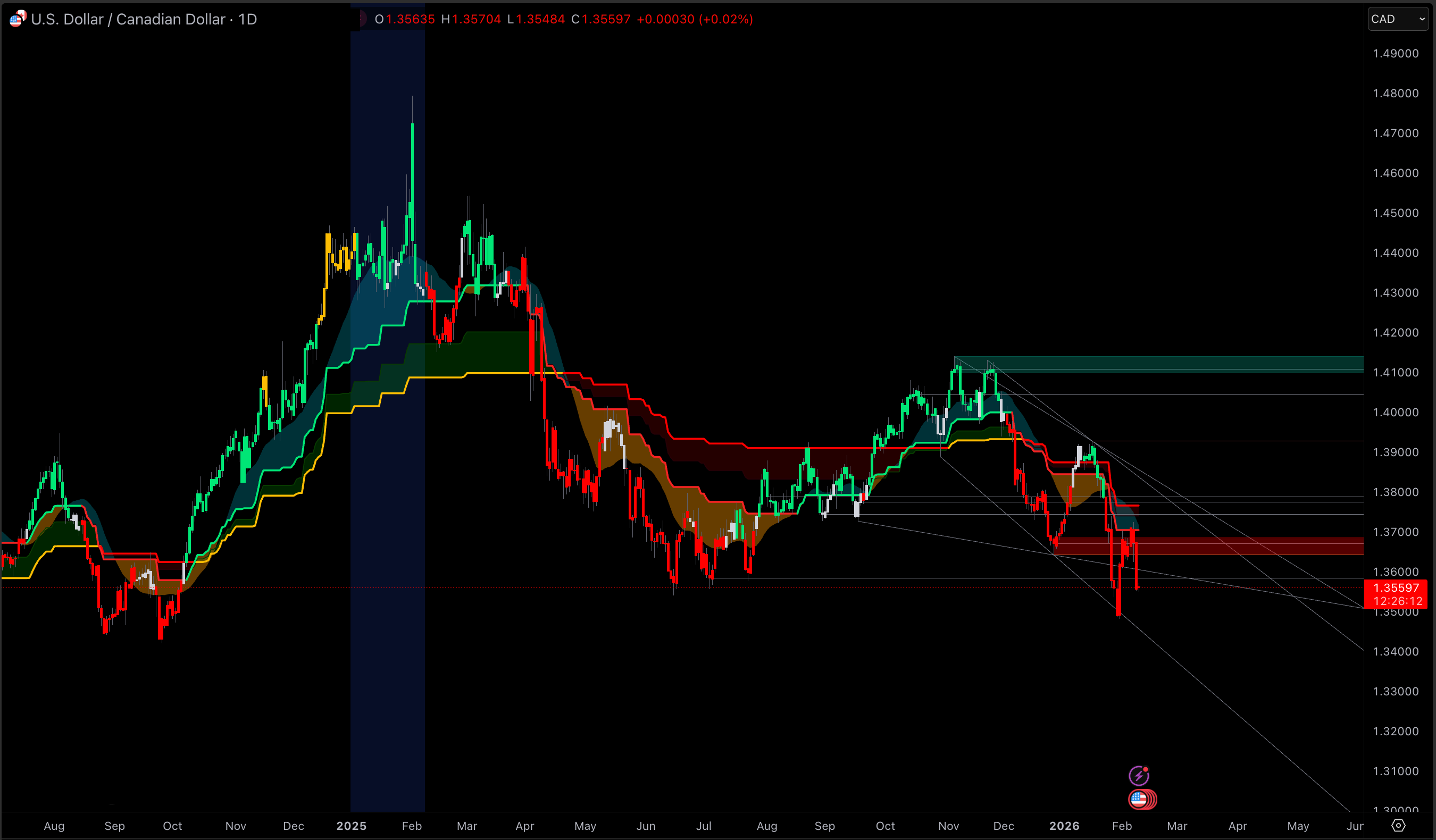

米ドル/カナダドルは重要なサポート圏に近づいています。ペアは2月10日に約1.3557で引け、今月中の一時1.372付近での取引を経て、1.3500~1.3540レンジが短期的なサポートとなっています。

ボラティリティは穏やかです。CMEのCAD/USD CVOLは30日インプライド・ボラティリティで約6%で推移しており、危機というよりはイベント駆動のリスクを示しています。そのような環境では、新たなデータが金利見通しを大きく変える場合を除き、価格のブレイクアウトはしばしば反転します。

米ドル/カナダドルは通常、一方の経済だけでなく両国経済の相対的なパフォーマンスを反映します。通貨ペアは政策期待を通じて成長やインフレの差を表現すると同時に、コモディティ感応度やグローバルなリスクセンチメントも織り込みます。

政策面では、FRBは依然としてカナダ銀行より明確に引き締まったスタンスを維持しています。FRBは1月下旬に誘導目標レンジを3.50%~3.75%に据え置き、カナダ銀行は政策金利を2.25%に維持しました。この乖離は十分大きく、米ドル/カナダドル が下落時に支えられるために強力なドル高シナリオを必要としません。必要なのは、カナダが「良いが十分ではない」と見えることだけで、カナダ銀行の政策方針の再評価を強いるに足ります。

市場金利では、米国の2年物国債利回り(コンスタント・マチュリティ)は2月上旬に3.5%台半ば付近で推移しており、一方カナダの基準となる2年物利回りはかなり低い水準に位置していて、米ドルの利回り優位を強化しています。もしCPIのサプライズがトレーダーの見込む今後50~100ベーシスポイントの政策動向を変えれば、米ドル/カナダドル は素早く再評価され得ます。

| 発表 | 日付 | USD/CADにとって重要な理由 |

|---|---|---|

| 米国CPI(2026年1月) | 2026年2月13日 | 米国の短期利回りとFedの利上げ時期の見通しを左右する |

| カナダCPI(2026年1月) | 2026年2月17日 | カナダドルの強さが「実質的な」インフレの勢いによるものか、ベース効果によるものかを検証する |

| ポジショニング(COT、カナダドル先物) | 最新:2026年2月3日 | 市場がもはやカナダドルを大幅にショートしていないことを確認する |

2025年12月の米国CPI報告は、インフレが和らいでいることを示しているが、「終わった」というわけではありません。ヘッドラインCPIは前月比0.3%(季節調整済み)および前年比2.7%上昇した。コアCPIは前月比0.2%、前年比2.6%上昇しました。

米ドル/カナダドルについては、最も実践的な情報はヘッドラインの数値を超えたところにあります。重要な点は、内需に連動するコアインフレの構成要素が引き続き緩和していくかどうかです。コアインフレが月次で0.2%上昇したとしても、その分布がサービスの持続的な高インフレと財の価格の弱さを反映する場合、市場はネガティブに反応する可能性があります。こうした組み合わせはしばしばFRBに慎重な姿勢を維持させるからです。

| 指標(最新) | 米国 | カナダ |

|---|---|---|

| ヘッドラインCPI(前年比) | 2.7%(2025年12月) | 2.4%(2025年12月) |

| コアCPI(前年比) | 2.6%(2025年12月) | CPI-trim 2.7%(2025年12月) |

| 住居CPI(前年比) | 3.2% | 2.1% |

| 政策金利 | 3.50–3.75% | 2.25% |

| 2年国債利回り | 3.50% | 2.55% |

| 10年国債利回り | 4.22% | 3.40% |

| USD/CADスポット(2026年2月6日) | 1.3644 | 1.3644 |

トレードにおける1月の米国CPI公表で最も重要なのは:

コアサービスの持続性:サービスの物価上昇が再加速する場合、通常は短期金利(フロントエンド利回り)が先に動き、米ドル/カナダドル がそれに続くことが多いです。

住居のシグナル:住居は動きがゆっくりだが、予想外の強さはコアを高止まりさせる可能性があります。

財のデフレの持続性:財のデフレが止まれば、コア全体のトレンドの印象が変わります。

カナダの2025年12月のCPIは前年比で2.4%上昇しました。月次では季節調整なしで0.2%の下落でしたが、季節調整済みの指標は0.3%の上昇となりました。重要なニュアンスは、GST/HSTの免税措置が昨年一時的に一部の価格を引き下げており、それらの月が比較対象から外れると年率のインフレが機械的に上振れし得る点です。

この区別は重要です。米ドル/カナダドル はヘッドラインの数値そのものではなく中央銀行のリアクション関数に反応するからです。カナダのCPIが主にベース効果で高めに見えるだけなら、カナダ銀行が政策を変更する可能性は低いです。通貨は当初は上昇するかもしれませんが、政策見通しが変わらないと市場参加者が認識すればそうした動きは往々にして巻き戻されます。

トレードにおけるカナダの1月CPIで最も重要な点:

広がりか局所的な急騰か:単発のカテゴリーの急上昇は、コア構成要素全体に広がりがある場合より参考になりません。

インフレの勢いとベース効果:年率が上昇しても、短期的な勢いが落ち着いているかを注視します。

住宅に敏感な項目:カナダの住宅関連チャネルは再加熱するとインフレ期待を速やかに押し上げ得ます。

リスクプロファイルは2つのデータポイントで形作られます。

第一に、投機的ポジショニングはもはやカナダドルに対して大幅なショートではありません。最新のCFTCデータによれば、ノンコマーシャルトレーダーは2026年2月3日時点で2.130枚のネットロングを保有していました。これは小幅な数字ではあるが、ショートカバーだけで大きなカナダドルの急騰が起きる可能性は減ります。さらなる上昇は現在、支持的な経済データに依存します。

第二に、インプライド・ボラティリティは依然として中程度です。CMEのCAD/USD CVOLは30日ベースで約6%で推移しており、市場は動きを見込むが根本的な変化は予想していないことを示唆しています。このような状況では、CPIをきっかけにした価格の突発的なブレイクは日中に顕著になることがあるが、その後の金利変化が動きを裏付けない場合は往々にして反転します。

米ドル/カナダドル は2026年2月10日に約1.3557で引け、2月初めには一時1.372付近で取引されていました。こうした下落は重要で、フローが集まりやすいゾーン、すなわち心理的サポート(1.3500)と直近のスイング構造にペアを引き戻すからです。

サポートゾーン:1.3500〜1.3540

1.3500を明確に下抜けると、次のサポート帯への継続の可能性が高まります。

短期の転換点:1.3565〜1.3600

米国CPI発表後に価格がこのエリアを奪回して維持した場合、下落シナリオの説得力は弱まります。

レジスタンスゾーン:1.3660〜1.3725

ここで最近の売りが加速しました。これを上抜けて維持すると、CPIが金利見通しを再評価しUSD有利に傾いたことを示すことが多いです。

| 指標 | 数値 | シグナル |

|---|---|---|

| RSI (14) | 28.6 | 売られ過ぎ、反転リスク高まる |

| MACD (12,26,9) | -0.0050 | 弱気だがモメンタムは弱まっている |

| EMA 20 | 1.3699 | 価格は下回り、短期では下降トレンド |

| EMA 50 | 1.3775 | 価格は下回り、中期は弱気 |

| EMA 200 | 1.3881 | 価格は下回り、長期的に弱気バイアス |

| トレンド | 下落 | 高値切り下げ、安値切り下げ |

| モメンタム | 弱気だが行き過ぎ | CPIが急反発を引き起こす可能性 |

これらの戦略はイベント主導で確認を重視します。CPIの発表はスリッページ、スプレッド拡大、初動のフェイクを招きやすく、方向性の判断と同様にセットアップが重要になります。

使用場面:方向性の優位性が不明確だが、市場がサポート付近で圧縮されている場合です。

買い逆指値:1.3660超

売り逆指値:1.3490未満

初期ストップ:エントリーから35〜55ピップ(リスクを管理するには十分にタイトで、ノイズを耐えうる幅)

第1目標:70〜110ピップ

運用管理:発動した場合、最初の勢いの後にリスクを素早く削減します。第2波が伴わないCPI主導のトレンドは急反転しやすいです。

このアプローチは、米国CPIが初動の方向性を設定する一方、カナダCPIがその動きを確認するか逆転させる可能性があることを認めています。

マクロ論点:米国CPIが軟化すると通常は短期の米金利が低下圧力を受けます。カナダのインフレ勢いが維持されれば、政策金利差のストーリーはややUSD有利の度合いを弱めます。

発動条件:米国CPIで下落が起き、米ドル/カナダドル が1.3620〜1.3660を再試しして高値を奪回できない場合

エントリー:再試しゾーン付近での拒絶シグナルで

ストップ:1.3730超(直近のスイング高値を超える位置)

目標:まず1.3500、勢いが続けば1.3420

無効化条件:日足で再び1.3660を上回って引けると、カナダCPIに向けて上昇の絞り込みが起きる可能性が高まります。

マクロ論点:高いCPIはFRBの見通しを急速に再評価させ、米金利を押し上げUSDのキャリー需要を再燃させる可能性があります。もしカナダが既にある程度ロングに偏っていれば、反転は急速に進むことがあります。

発動条件:米国CPI発表後に1.3725を上抜けて維持すること

エントリー:1.3700〜1.3725のレベルをサポートとして成功裏に再試しした時

ストップ:1.3630未満

目標:1.3860、勢いと金利が確認されれば次に1.3950

リスク考慮:カナダCPIの発表は既存トレンドを乱す可能性があります。初動が強いトレンド一貫性を示さない限り、2回目のデータ発表前にリスクエクスポージャーを減らすことを推奨します。

米国とカナダのCPIは何時に発表されますか?

米国の2026年1月分CPIは2026年2月13日に、カナダの2026年1月分CPIは2026年2月17日に予定されています。どちらの発表も通常は東部標準時の午前8時30分に公表され、流動性は高いもののスプレッドが急拡大することがあります。

なぜ米ドル/カナダドル(USD/CAD)はインフレ指標に対してこれほど強く反応するのですか?

インフレは金利見通しを動かします。米ドル/カナダドル は、特に短期における米加金利差の変化に非常に敏感です。CPIがFRBまたはカナダ銀行の想定される利上げ・利下げの経路を変えると、まず債券利回りが動き、それに数分で為替が追随することがよくあります。

CPI週にトレーダーが犯す最大の誤りは何ですか?

最初の急騰を最終的な方向性だと見なすことです。CPIは初動でインパルスを出し、その後金利市場が詳細を消化すると逆戻りすることがよくあります。ブレイクした水準の再テストや利回りの追随など確認を待つことで、リスク調整後の成績は改善します。

GST/HSTの休税措置はカナダのCPIの解釈にどのように影響しますか?

税制に関連する価格の歪みがベース効果を生み、現在のインフレの勢いが加速していなくても前年比のCPIを押し上げることがあります。そのため短期的にカナダドルが反応しても、トレーダーが「見出しだけ」のサプライズでカナダ銀行(BoC)が対応する必要はないと判断すれば、その反応は消える可能性があります。

現在、USD/CADのポジショニングは重要ですか?

はい。ポジショニングは非対称性を変えるため重要です。非商業部門のカナダドル・ポジションはわずかにネットロング(+2.130コントラクト)にとどまっており、市場は過度に傾いていませんが、ショートカバーだけで大規模なカナダドル高が起きる構図でもなくなっています。現在はフローよりもデータがより重要です。

CPI発表時にトレーダーはどのようにリスク管理すべきですか?

レバレッジを下げ、あらかじめ無効化レベル(損切りポイント)を設定し、最初の30〜60秒を追いかけないことです。CPIのボラティリティは急反転することがあるため、相場が有利に動いたら素早くポジションを分割決済することを検討してください。発表前後はスプレッド拡大やスリッページを常に想定しておきましょう。

結論

米ドル/カナダドル(USD/CAD)は、米国の構造的な利回り優位、カナダドルへの戦術的なシフト、ブレイクアウト取引に適した重要なテクニカル水準付近での価格動向という独特の要素を抱えてCPI発表に臨みます。最も効果的な戦略は事象の順序を観察することであり、まず米国のCPIに初動の方向性を確立させ、その後カナダのCPIでその動きがファンダメンタル的に支持されているか、あるいは反転しやすいかを評価することです。

実務的には1.3500〜1.3540のレンジが、より大きな 米ドル/カナダドル 下落からコントロールされたダウントレンドを区分します。このサポートが金利動向により下抜けると下向きの勢いが拡大する可能性があります。逆に、この水準が維持され、発表後にペアが1.3660まで回復するようであれば、前の取引レンジへの平均回帰シナリオが想定されます。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。