取引

EBCについて

公開日: 2025-09-25

更新日: 2025-09-26

ここ数週間、市場が中央銀行からの相反するシグナル、最新のマクロ経済データ、投資家心理の変化に取り組む中、EUR/USDペアはやや制限された範囲内で変動している。

ドイツの景況調査が期待外れで、米ドルが再び上昇したことを受けて、ユーロは若干の圧力を受けている。

一方、連邦準備制度理事会はさらなる利下げに対してより慎重な姿勢を取っているようで、短期的には米ドルが堅調になるとの期待が高まっている。

欧州側では、ECBがさらなる利下げの可能性を示唆しているが、最近のアナリスト調査では、中央銀行が緩和サイクルの終わりに近づいている可能性が示唆されている。

この記事では、EUR/USDの見通しの背後にある主要な要因を詳しく調べ、テクニカル分析を提供し、シナリオベースの予測を示す。

EUR/USDの最近のトレンドと市場への影響

1) 中央銀行の政策シグナル

ECB

ロイターの世論調査(2025年9月1~4日)によると、大多数のエコノミストの予想では、ECBは短期的には預金金利を2%に据え置き、さらなる利下げを一時停止する見通しだ。

ECBは9月の会合で新たな予測を発表し、インフレ率は現在の約2%から2026年には1.7%、2027年には1.9%へと緩やかに低下すると予想されている。

フランスのビルロワドガロー総裁など一部のECB政策担当者は、エネルギー価格や外需、ユーロ高による下振れリスクを理由に、追加緩和の可能性を残している。

しかし、インフレ率が目標値近辺で推移し、労働市場も比較的安定していることから、市場の期待はECBの政策路線のより安定した方向へと移りつつある。

連邦準備制度理事会(米国)

FRBのコミュニケーションはより慎重になっている。一部の当局者は、インフレの持続と時期尚早な緩和の潜在的リスクについて懸念を表明している。

市場は現在、2025年後半の会合でさらに25ベーシスポイントの利下げが2回実施される可能性を織り込んでいる。

今後発表されるPCE(個人消費支出)インフレ報告は、こうした期待を固めるか、あるいは打ち砕くかの重要な材料とみられている。

つまり、ECBとFRBの軌道の相違(または乖離の可能性)がEUR/USDの見通しの中心となるのである。

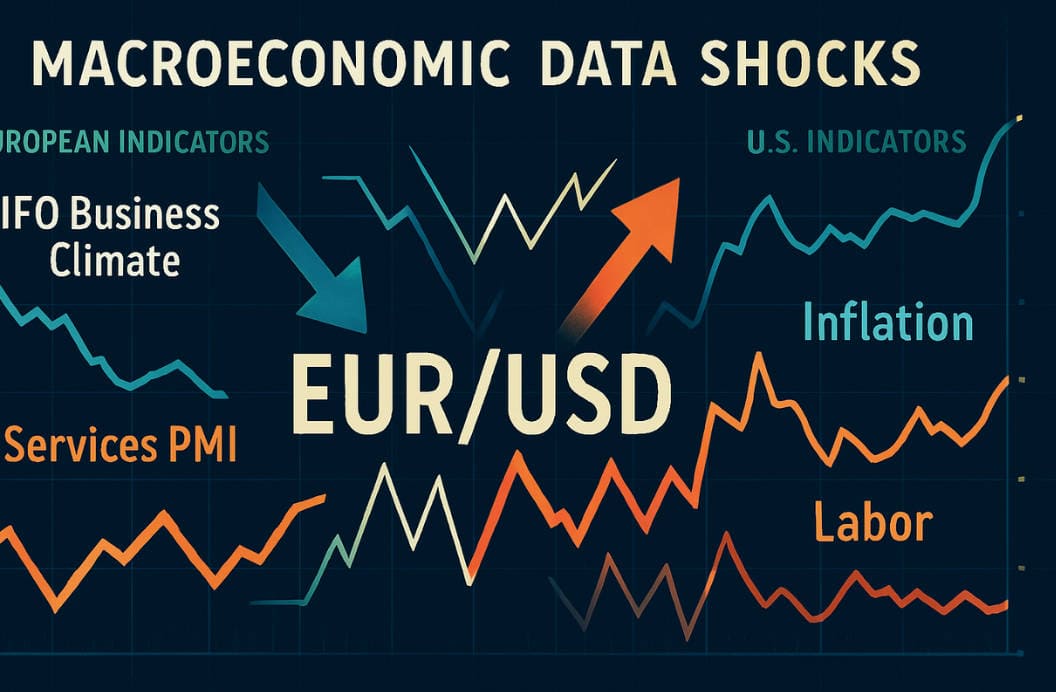

2)マクロ経済データショック

ドイツ/ユーロ圏の景況感

9月のドイツのIFO景況感指数は8月の89から87.7に予想外に低下し、89.3前後の予想を下回った。

現在の評価項目も 86.4 から 85.7 に低下した。

対照的に、ユーロ圏の総合PMIデータは最近、サービス部門の好調さに牽引され、事業活動が16か月ぶりの高水準に上昇したことを示した。

米国のデータ動向

最近、米ドルは圧力にさらされており、EUR/USDは下落分を取り戻し、あるレポートによると、市場が米ドルの勢いの弱さとFRBの政策をめぐる不確実性に反応したため、火曜日に約1.1804に達した。

しかし、この上昇は抵抗に遭っており、米ドルはインフレデータ、労働統計、その他のマクロ予想外の出来事に依然として敏感である。

これに先立ち、米国とEUの貿易協定をめぐる楽観論やFRBのタカ派的な見通しを背景に、ドルは対ユーロで1カ月ぶりの高値に達した。

これらの混合データシグナルは、特に短期 EUR/USD トレーダーにとって不確実な環境を生み出す。

3)市場センチメントとリスク選好

米ドル指数は底堅さを見せている。一部で反落したものの、市場がFRBのシグナルを注視する中、主要水準付近で推移している。

パウエルFRB議長がより慎重な姿勢を示した後も、世界の通貨は「静か」なままだった。

オプション市場とヘッジフローが手がかりを提供している可能性があります。EUR/USDのインプライド・ボラティリティとプット/コールの歪みの上昇は、市場の警戒感を示唆している可能性がある。(EUR/USDオプションの具体的なデータは必ずしも詳細が公開されているわけではないが、これは洞察を得るための情報源として知られている。)

ユーロ側では、中央銀行の議論も重要だ。例えば、ドイツ連邦銀行のナーゲル総裁は最近、ユーロが現実的には世界の準備通貨として米ドルに取って代わることはできないが、その世界的な役割は強化されるべきだと述べた。

全体として、感情は依然として脆弱であり、ニュースや政策の相違に反応する。

EUR/USDのテクニカル分析と定量分析

1)チャート構造と主要レベル

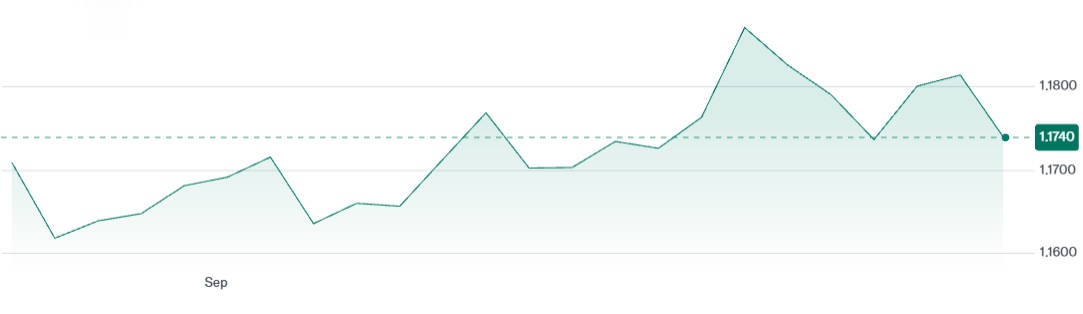

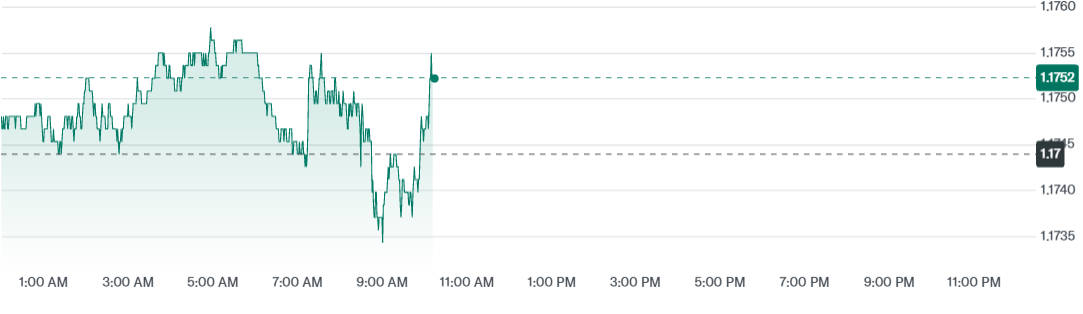

最新の報告によると、EUR/USDは 1.1737 付近で取引されており、当日は若干下落している

ある技術的な見方では、EUR/USDは下降トレンドラインを上抜け、1.1915 付近で 2025 年の高値に達したが、その後 1.18 を下回って下落した。

注目すべき抵抗帯としては、1.1830(7月の高値)と1.1915(数年ぶりの高値)が挙げられる。

支持線:1.17 (端数)、さらに下落するシナリオでは 1.1580

移動平均(例:50 日、100 日、200 日)は動的な抵抗またはサポートを提供している可能性がありますが、具体的な配置は時間枠によって異なる

2)モメンタムとセンチメントのオーバーレイ

RSI および MACD 指標は、勢いが弱まっていることを示し、いくつかのクロスオーバーはリトレースメントを示唆している可能性がある。

Investing.com などのサイトのテクニカル サマリーは、現在、中期的な時間枠では「中立 / 売り」に傾いている。

センチメント指標(CFTC ネットポジショニング、小売フローなど)はすべてのレポートで公開されているわけではないが、トレーダーは極端な状況や逆張りの設定を検出するためにそれらのデータを参照することがよくある。

EUR/USD オプションのインプライドボラティリティとスキューは、市場の下落リスクやテールリスクに対する懸念を反映している可能性があるが、ライブデータにアクセスするにはサブスクリプションが必要になる場合がある。

3)モデリングと予測技術

学術研究では、ニュースの感情と定量的特徴を組み合わせた機械学習フレームワークが EUR/USD 予測に適用され、有望な結果が得られている。

例えば、ある研究では、ニュースフィードから得られた感情指標を特徴量として用いて、EUR/USDの翌日のリターンを予測する解釈可能な機械学習モデル(XGBoost)を構築した。このモデルは、サンプル外シャープレシオが強いことを報告した。

別のモデル (PSO-LSTM) は、テキスト感情分析と財務指標を融合し、従来の計量経済学的アプローチよりも優れたパフォーマンスを示した。

しかしながら、こうしたモデルには限界がある。変化の速い状況では遅れが生じたり、過剰適合に陥ったり、ニュースフローが過去のパターンから大きく逸脱した場合に機能しなくなったりする可能性がある。こうしたモデルは従来の分析に代わるものではなく、補完的なものとして利用されるべきである。

EUR/USDのシナリオと価格予測

1)ベースケースシナリオ

想定:米国のインフレが緩和し、FRBは2025年に2回の利下げが可能になる。ECBは金利を据え置き、これ以上の利下げは行わない。大きな地政学的ショックはない

このシナリオでは、EUR/USDは今後数か月で1.1750~1.1850に向かって推移し、1.1830の抵抗を試す可能性もある

時間範囲: 中程度の動きの場合は 1 ~ 3 か月、より野心的な範囲の場合は 6 ~ 9 か月

2)弱気シナリオ

引き金:米国の雇用またはインフレの好調な予想外の結果、FRBが追加利下げを控える、ワシントンD.C.のタカ派的な姿勢の予想外の結果、または税制政策の不確実性

その場合、EUR/USDは1.1700を下回る可能性があり、1.1580以下まで下落する可能性がある。

トレンドラインの支持線を下抜ければ、下落の勢いがさらに強まることが確定するでしょう。テクニカル指標(MACDなど)は、より決定的にマイナスに転じる可能性がある。

3)強気シナリオ

引き金:FRBのハト派的な方針転換、米国の経済成長の鈍化、または予想外の景気刺激策、ECBのハト派的なコメント、地政学的リスクによる安全資産としてのユーロ需要の高まり

潜在的な抵抗帯としては、1.1830、1.1900、そして最終的には1.1915以上の再テストが含まれるかもしれない。

強気の見方を無効にするには、EUR/USD が 1.1830 を明らかに上回らないか、そのゾーンから急激に反転する必要がある。

リスク要因と監視リスト

政策のサプライズ:

FedやECBのメンバーによる予期せぬ発言や決定がボラティリティを誘発する可能性がある。

マクロデータの驚き:

インフレ指標(特にPCE)、労働市場データ、消費者心理、産業活動はすべて、非常に大きな影響力を持っている。

地政学:

貿易紛争、エネルギーショック、あるいは欧州の地政学的紛争により、流れが急激に変化する可能性がある。

市場フロー/流動性:

大規模なファンドによる突然のポジション変更、ストップラン、または FX 介入(EUR/USD では可能性は低いが、可能性はあります) により、価格変動が歪む可能性がある。

モデルリスク:

アルゴリズムや感情モデルへの依存は、政権交代やブラックスワン事象の発生時には失敗する可能性がある。

トレーダーと戦略への影響

EUR/USDの取引では、特にボラティリティが高い場合には、損切りレベルと利確レベルを規律正しく使用することが不可欠である。

トレーダーは、指標(トレンドライン、フィボナッチ レベルなど)によって確認されるテクニカルレベル(支持線と抵抗線)で指値注文を出すことがある。

EUR/USDは流動性が高いため、ポジションのスケーリングやラダーエントリーを使用して複数のレベルにわたるリスクを管理することを検討する場合がある。

より洗練されたトレーダーの場合、オプション(プット、コール、カラー)は、特に変曲点付近で非対称のエクスポージャーまたはヘッジを提供できる。

ポジションのサイズ設定は重要です。単一通貨への過剰な投資を避け、相関ヘッジ(例:EUR/GBP、EUR/CHF)を使用し、日中の流動性を監視する。

結論

EUR/USDは現在、FRBの慎重な期待とユーロ圏の安定化への期待との間で綱引き状態にある。短期的なボラティリティは継続する可能性があるものの、中期的な見通しは、サプライズがない限り、1.1700~1.1850の緩やかなレンジに傾くだろう。主要なカタリスト、特に米国のインフレ率、中央銀行の政策発表、そしてセンチメントの変化が、EUR/USDが上昇か下落かを左右するだろう。

トレーダーは柔軟性を維持し、データの発表を注意深く監視し、慎重なリスク管理を行う必要がある。機械学習とセンチメントモデルから得られる知見は、従来の分析とリスク管理の規律と組み合わせることで、優位性をもたらす可能性がある。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。