Bất cứ ai quan tâm một chút đến thị trường đầu tư, hoặc chỉ nghe tin tức và báo cáo tài chính một cách thường xuyên, đều có thể nghe thấy những lời dài dòng. Vậy chính xác thì dài có nghĩa là gì ở đây? Chúng tôi khuyên bất cứ ai quan tâm đến việc đầu tư nên hiểu điều này. Hôm nay chúng ta tập trung vào việc tìm hiểu: ý nghĩa của từ dài là gì?

Tên tiếng Anh đầy đủ của nó, Bullish, cũng có nghĩa là tăng giá và đề cập đến thị trường tài chính đang nắm giữ vị thế tăng giá đối với nhà đầu tư hoặc nhà giao dịch. Đó là khi một người hoặc một tổ chức đầu tư kỳ vọng giá của một tài sản sẽ tăng và áp dụng chiến lược đầu tư phù hợp, chẳng hạn như mua cổ phiếu, hợp đồng tương lai hoặc các công cụ tài chính khác để thu lợi từ việc tăng giá trong tương lai.

Trên thị trường Chứng khoán, nó có thể mua cổ phiếu với hy vọng giá cổ phiếu sẽ tăng khi được bán trong tương lai. Trên thị trường tương lai, người ta có thể mua hợp đồng tương lai với kỳ vọng sẽ bán được giá cao hơn trong tương lai khi hợp đồng hết hạn. Chiến lược đầu tư của họ phù hợp với quan điểm lạc quan về thị trường vì nhà đầu tư tin rằng giá trị của tài sản sẽ tăng lên.

Ví dụ: nếu bạn mua một cổ phiếu với giá 10.000 USD. giá cổ phiếu đó tiếp tục tăng. Giá trị này không ngày càng tăng nên chuyển động đi lên được gọi là dài hạn. Và ở phương Tây, bởi vì vào thời cổ đại, con bò đực tượng trưng cho sự giàu có và sừng của con bò đực cũng hướng lên cao nên họ cũng gọi thời kỳ này là con bò đực.

Ngược lại, cổ phiếu sẽ giảm do các nhà đầu tư rút tiền ra, và tiền bên trong thị trường chứng khoán ngày càng ít đi nên gọi là bán khống. Tương tự, nếu bạn mua một cổ phiếu với giá 10.000 USD. Nếu giá cổ phiếu tiếp tục giảm thì phải chăng cổ phiếu đó ngày càng kém giá trị? Giá trị ngày càng ít và túi tiền ngày càng trống rỗng, vì vậy đường xoắn ốc đi xuống sẽ được gọi là đường ngắn. Và ở phương Tây, phe gấu cung cấp thời gian để lao xuống, vì vậy một lần nữa, thị trường lúc này được ví như thị trường gấu.

Nói chung, thị trường được so sánh với chỉ số thị trường rộng hơn như một tiêu chí để đánh giá dài hạn và ngắn hạn. Khi chỉ số của thị trường rộng hơn nằm trong đường hàng quý ở trên và có xu hướng đi lên thì được gọi là thị trường mua. Trong khoảng thời gian này, hầu hết các nhà đầu tư mua cổ phiếu đều đang trong trạng thái kiếm tiền nên sự lạc quan của thị trường sẽ dễ dàng duy trì hơn.

Khi đó, khi thị trường nằm dưới đường quý và có xu hướng giảm sẽ được gọi là thị trường bán khống. Điều này có nghĩa là hầu hết các nhà đầu tư mua cổ phiếu gần đây đều đang thua lỗ. Thị trường cũng có nhiều khả năng tràn ngập bầu không khí bi quan.

Từ đó xuất hiện một số cụm từ phổ biến, chẳng hạn như tăng giá hoặc giảm giá, đơn giản có nghĩa là ủng hộ tăng giá hoặc giảm giá. Ví dụ, người ta thường nghe nói rằng việc cắt giảm lãi suất của Cục Dự trữ Liên bang là một tín hiệu tích cực lớn đối với thị trường chứng khoán toàn cầu, có nghĩa là việc cắt giảm lãi suất sẽ có lợi cho sự đi lên của thị trường chứng khoán. Ngược lại, nó mang tính tiêu cực; nghĩa là nó sẽ dẫn đến sự sụt giảm giá cổ phiếu. Ví dụ, vài ngày trước Amazon đã thông báo rằng số liệu thu nhập của họ không tốt, đây là một điểm tiêu cực lớn. Kết quả là giá cổ phiếu nhanh chóng giảm.

Điều thứ hai bạn thường nghe là nên mua hay bán. Mua vào có nghĩa là mua với quan điểm tăng giá, kỳ vọng nó sẽ tăng và bán trong tương lai để kiếm lợi nhuận. Bán khống, hay bán khống, chỉ là hành động giảm giá trên thị trường chứng khoán. Vì thế hãy đến công ty môi giới vay cổ phiếu để bán, chờ thời điểm sụt giảm sẽ có lãi. Hoặc mua trực tiếp mặt hàng ngược lại; chúng được gọi là quần short. Tôi thường nghe ai đó muốn bán khống một công ty nào đó, bán khống một loại đất nhất định, bán khống đồng đô la Mỹ, bán khống vàng, bán khống dầu - nghĩa là sau khi mua với hy vọng bán khống để nhận được số tiền hoàn trả ngược lại.

Điều thứ ba bạn thường nghe là mua hay bán. Khi giá cổ phiếu hoặc chỉ số tăng lên, lệnh mua lâu hơn được gọi là lệnh mua dài hạn; ngược lại, nếu giá đi xuống, thấp hơn hoặc bán nhiều hơn thì được gọi là bán khống.

Thuật ngữ thường được nghe thứ tư là "cạnh dài" và "cạnh ngắn". Mặt dài đại diện cho mặt lạc quan và kỳ vọng giá thị trường chứng khoán sẽ tăng, trong khi mặt ngắn là mặt không lạc quan và cho rằng thị trường chứng khoán hoặc giá cổ phiếu sẽ giảm.

tăng vs giảm

| Diện mạo

|

Sự định nghĩa

|

Hiệu suất

|

| Tăng giá

|

Nhà đầu tư kỳ vọng thị trường đi lên

|

Lợi nhuận khi tăng trưởng, chịu lỗ khi suy thoái.

|

| Giảm giá

|

Nhà đầu tư kỳ vọng thị trường giảm

|

Thua lỗ khi tăng giá, lợi nhuận khi giảm giá.

|

Xếp hạng và quản lý

Khi một số lượng lớn các nhà đầu tư hoặc tổ chức trên thị trường giữ vị thế tăng giá, sự liên kết dài hạn có thể hình thành. Điều này có thể chỉ ra rằng những người tham gia thị trường thường lạc quan về tài sản và kỳ vọng giá sẽ tăng. Nó có thể liên quan đến sự lạc quan của thị trường và xu hướng mua mạnh mẽ, vì vậy các nhà đầu tư thường phân tích nó để đánh giá sức mạnh của thị trường và hướng đi có thể xảy ra.

Quản lý dài hạn thường đề cập đến việc quản lý các vị thế được theo dõi trong chiến lược đầu tư hoặc giao dịch, trong đó mục tiêu là tối đa hóa lợi nhuận danh mục đầu tư và giảm rủi ro.

Do đó, điều quan trọng là phải đảm bảo rằng các vị thế tăng giá trong danh mục đầu tư không bị ảnh hưởng quá nhiều bởi rủi ro thị trường. Điều này có thể liên quan đến việc thiết lập mức dừng lỗ thích hợp và sử dụng các công cụ và phương pháp khác nhau để giám sát và quản lý mức độ rủi ro tổng thể trong danh mục đầu tư. Đảm bảo rằng vị thế của họ có quy mô phù hợp để bảo vệ danh mục đầu tư khỏi những biến động không mong muốn. Quản lý vị thế cũng liên quan đến việc đảm bảo rằng nhà đầu tư có đủ tiền để hỗ trợ các vị thế tăng giá của họ và có thể đáp ứng các yêu cầu ký quỹ khi được yêu cầu.

Tiến hành phân tích chuyên sâu về thị trường để có những điều chỉnh kịp thời cho các vị thế tăng giá. Điều này có thể liên quan đến sự kết hợp giữa phân tích kỹ thuật cơ bản và tâm lý thị trường để đưa ra quyết định đầu tư sáng suốt. Thiết lập vị thế mua không chỉ ở các loại tài sản khác nhau mà còn để đa dạng hóa trong cùng một loại tài sản. Điều này giúp giảm rủi ro theo ngành hoặc tài sản cụ thể và cải thiện sự ổn định tổng thể của danh mục đầu tư.

Và các vị thế mua trong danh mục đầu tư được xem xét thường xuyên để đảm bảo rằng chúng vẫn nhất quán với mục tiêu đầu tư và điều kiện thị trường. Những vị thế này có thể cần được điều chỉnh nếu điều kiện thị trường thay đổi. Nói tóm lại, đó là một quá trình toàn diện có tính đến một số yếu tố và được quản lý hiệu quả để đạt được thành công đầu tư lâu dài trên thị trường.

phân kỳ vị trí dài

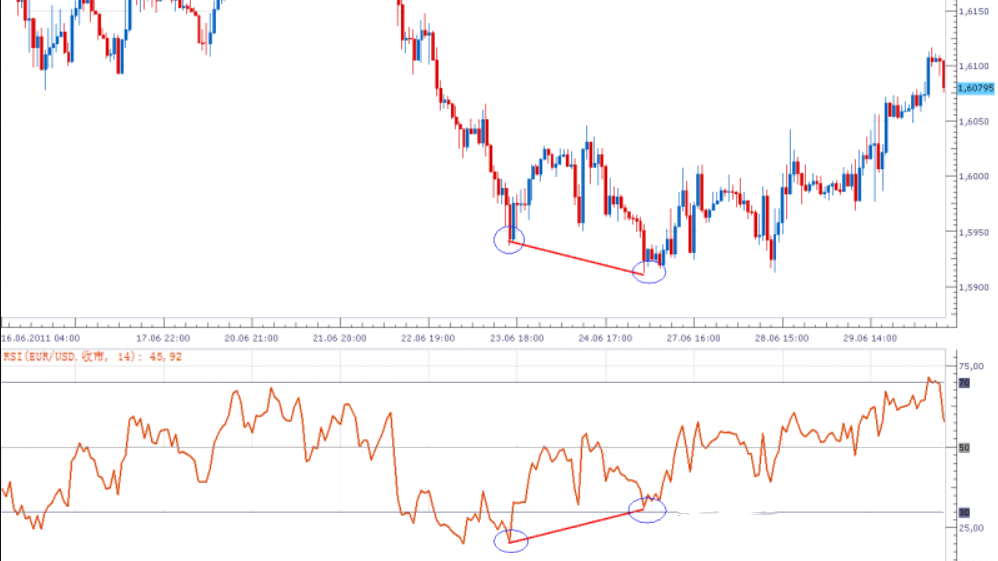

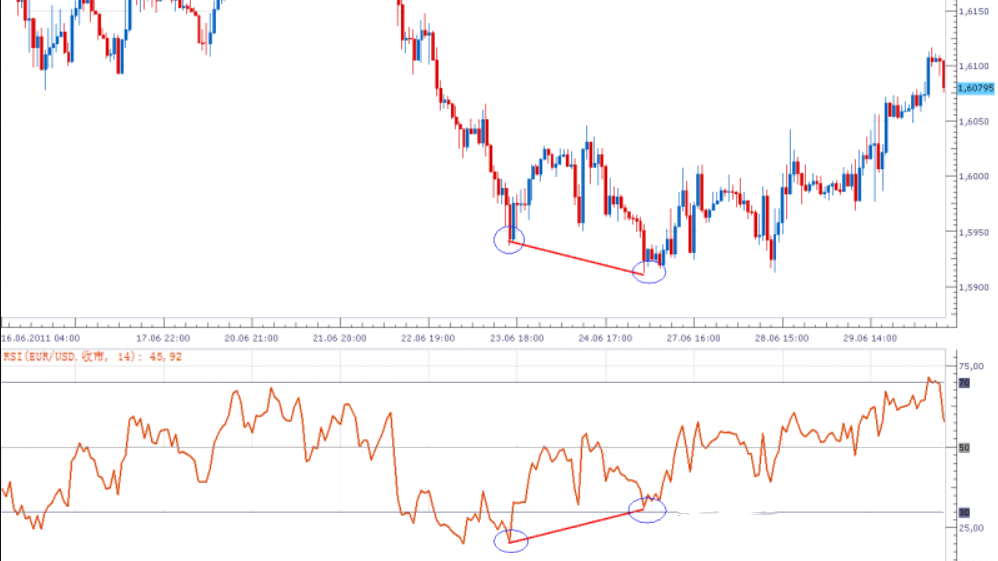

Đó là một hiện tượng trong phân tích kỹ thuật cho thấy xu hướng trên biểu đồ giá khác với xu hướng của chỉ báo kỹ thuật, điều này có thể gợi ý một sự thay đổi sắp xảy ra trên thị trường. Nó đề cập đến tình huống giá thị trường hình thành mức thấp mới, nhưng chỉ báo kỹ thuật liên quan lại hình thành mức thấp cao hơn trong cùng thời kỳ. Tình huống này có thể gợi ý rằng đà tăng của thị trường đang được xây dựng và sự đảo chiều giá có thể sắp xảy ra.

Nó thường được đặc trưng bởi giá thị trường tạo ra các mức thấp mới và các chỉ báo kỹ thuật tương ứng với giá (ví dụ: Chỉ báo sức mạnh tương đối RSI, Stochastic KDJ, v.v.) hình thành các mức thấp tương đối cao hơn trong cùng thời kỳ. có nghĩa là mặc dù giá chạm mức thấp mới nhưng các chỉ báo kỹ thuật đang cho tín hiệu tương đối mạnh hoặc tích cực. Điều này có thể gợi ý rằng đà giảm của thị trường đang chậm lại và lực tăng giá có thể đang hình thành, có thể mở ra một xu hướng tăng.

Ý nghĩa của việc vay mượn Bullish là gì?

Nó thường đề cập đến một nhà đầu tư hoặc nhà giao dịch sử dụng đòn bẩy (vay tiền) để tăng vị thế tăng giá trong danh mục đầu tư của họ. Trên thị trường tài chính, việc vay mượn có thể được sử dụng để khuếch đại khoản đầu tư của nhà đầu tư, cho phép họ nắm giữ vị thế lớn hơn mà không cần sử dụng vốn vay. Điều này thường bao gồm các bước như vay, tạo vị thế, đòn bẩy và quản lý rủi ro.

Đầu tiên, nhà đầu tư thường vay vốn từ một công ty môi giới hoặc tổ chức tài chính để tăng vốn đầu tư của mình. Sau đó, số tiền vay được sử dụng để tăng vị thế tăng giá của một tài sản cụ thể (ví dụ: cổ phiếu, hợp đồng tương lai, ngoại hối, v.v.), tức là để mua thêm tài sản đó.

Bằng cách vay mượn, nhà đầu tư có thể nắm giữ vị thế lớn hơn mà không cần sử dụng đòn bẩy. Điều này cho phép nhà đầu tư kiếm được lợi nhuận cao hơn khi giá tài sản tăng, nhưng nó cũng đi kèm với rủi ro cao hơn vì số tiền vay cần phải được hoàn trả và khoản lỗ sẽ tăng lên.

Do đó, hình thức vay này đòi hỏi phải quản lý rủi ro cẩn thận hơn vì tổn thất cũng tăng lên do hiệu ứng đòn bẩy. Các nhà đầu tư thường đặt mức dừng lỗ để hạn chế tổn thất có thể xảy ra.

Nó cung cấp cho các nhà đầu tư khả năng tham gia thị trường cao hơn nhưng cũng mang lại mức độ rủi ro cao hơn. Biến động thị trường có thể khiến nhà đầu tư phải đối mặt với khoản lỗ lớn hơn khi họ không chỉ phải trả các khoản vay mà còn phải trả lãi. Do đó, các nhà đầu tư cần thận trọng khi sử dụng khoản vay không kỳ hạn và hiểu rõ các rủi ro cũng như đòn bẩy liên quan.

Phòng ngừa rủi ro dài

Đây là khi nhà đầu tư nắm giữ vị thế tăng giá trên thị trường để phòng ngừa hoặc giảm thiểu các rủi ro tiềm ẩn khác. Mục đích của chiến lược này là để phòng ngừa những tổn thất tiềm ẩn có thể đến từ các vị thế đầu tư hoặc giao dịch khác bằng cách đảm nhận vị thế tăng giá ở một tài sản hoặc thị trường.

Ví dụ: một nhà đầu tư có thể giữ các vị thế bán (vị thế giảm giá) đối với một số tài sản nhất định và để phòng ngừa rủi ro tiềm ẩn của các vị thế này, họ sẽ nắm giữ các vị thế tăng giá đối với các tài sản khác. Các nhà đầu tư khác có thể nắm giữ nhiều tài sản và để giảm rủi ro tổng thể cho danh mục đầu tư, họ nắm giữ các vị thế tăng giá đối với một số tài sản nhất định để phòng ngừa các rủi ro có thể xảy ra khác.

Và trước sự suy thoái chung của thị trường, nhà đầu tư có thể bù đắp những tổn thất tiềm tàng trên thị trường tổng thể bằng cách nắm giữ các vị thế trên một số tài sản tăng giá nhất định. Điều quan trọng là tìm các vị thế phòng ngừa rủi ro tương quan với các vị thế khác của nhà đầu tư hoặc nhà giao dịch để đạt được sự cân bằng nhất định theo các hướng khác nhau trên thị trường.

mô hình đảo chiều dài (tài chính)

| Dạng đảo ngược

|

Đặc trưng

|

Khi giá tăng

|

Khi giá giảm

|

| Đầu và vai dưới

|

Ba đáy, trong đó đáy ở giữa là thấp nhất.

|

Tín hiệu tăng giá

|

Có thể đảo ngược

|

| Đáy đôi

|

Gồm hai máng có kiểu dáng đáy tương tự nhau

|

Tín hiệu tăng giá

|

Có thể đảo ngược

|

| Ba đáy

|

Bao gồm ba máng có kiểu đáy tương tự nhau

|

Tín hiệu tăng giá

|

Có thể đảo ngược

|

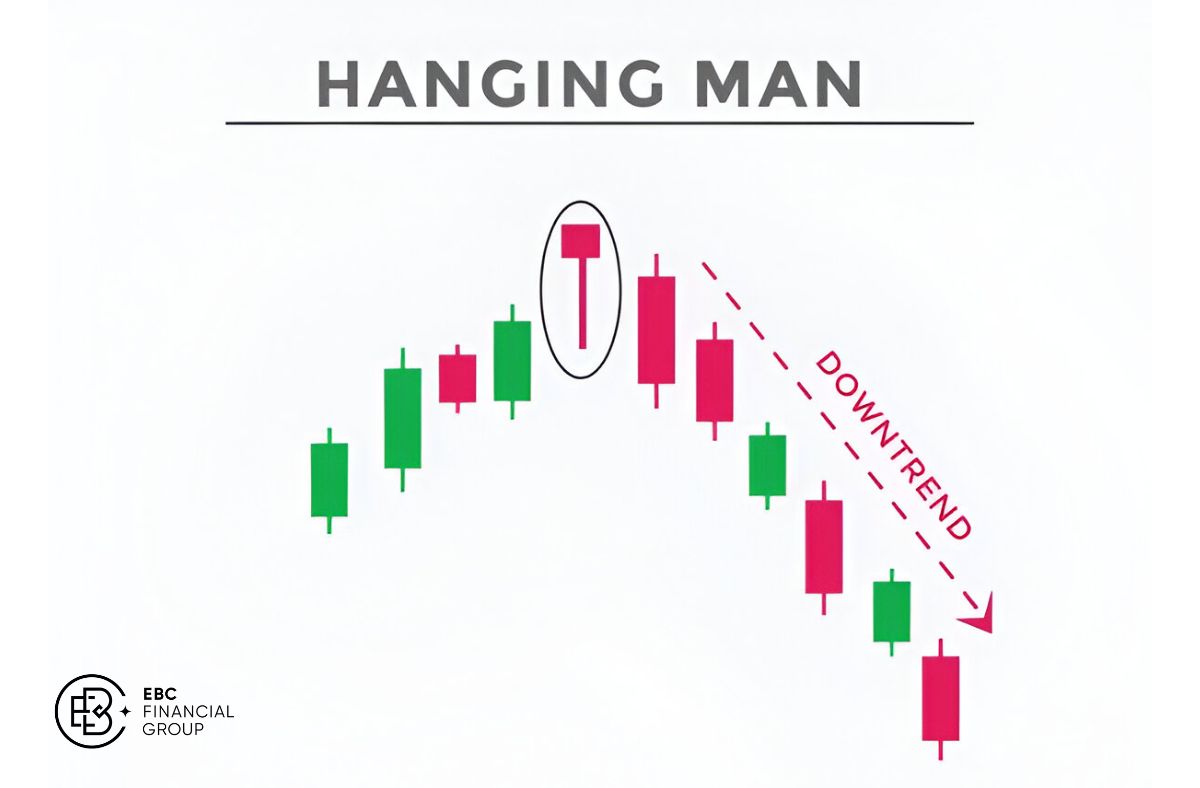

| Biểu đồ nến đảo ngược

|

Đầu búa, Đầu búa ngược và các mẫu khác

|

Tín hiệu tăng giá

|

Có thể đảo ngược

|

| mô hình đảo ngược

|

Ví dụ như cờ hiệu, tay cầm cốc, v.v.

|

Tín hiệu tăng giá

|

Có thể đảo ngược

|

Tuyên bố miễn trừ trách nhiệm: Tài liệu này chỉ nhằm mục đích cung cấp thông tin chung và không nhằm mục đích (và không nên được coi là) lời khuyên về tài chính, đầu tư hoặc tư vấn khác mà bạn nên tin cậy. Không có quan điểm nào được đưa ra trong tài liệu cấu thành khuyến nghị của EBC hoặc tác giả rằng bất kỳ chiến lược đầu tư, bảo mật, giao dịch hoặc đầu tư cụ thể nào đều phù hợp với bất kỳ người cụ thể nào.