การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-12-10

ภาวะเงินฝืด (Deflation) คือการลดลงอย่างต่อเนื่องของระดับราคาโดยรวมของสินค้าและบริการในเศรษฐกิจ กล่าวอีกนัยหนึ่งคืออัตราเงินเฟ้ออยู่ต่ำกว่า 0% เป็นระยะเวลาหนึ่ง ไม่ใช่แค่เพียงเดือนเดียว เราสามารถเห็นสัญญาณนี้ได้จากดัชนีราคาต่าง ๆ เช่น CPI หรือ GDP Deflator

แม้ภาวะเงินฝืดอาจฟังดูดีเพราะเงินมีมูลค่าซื้อเพิ่มขึ้น แต่ปัญหาคือมักมาพร้อมกับอุปสงค์ที่อ่อนแอ ค่าแรงที่ลดลง และภาระหนี้ที่แท้จริงสูงขึ้น สำหรับเทรดเดอร์ ภาวะเสี่ยงเงินฝืดส่งผลต่อการตัดสินใจของธนาคารกลาง การเคลื่อนไหวของบอนด์ยีลด์ และพฤติกรรมของสกุลเงินเมื่อเทียบกัน

ภาวะเงินฝืดคือช่วงเวลาที่ระดับราคาทั่วทั้งเศรษฐกิจปรับตัวลดลง ธนาคารกลางมักติดตามสัญญาณเหล่านี้ผ่านดัชนีราคาผู้บริโภคและข้อมูลที่เกี่ยวข้อง

เมื่อภาวะเงินฝืดเริ่มปรากฏ มันสะท้อนถึงอุปสงค์ที่อ่อนแอหรือกิจกรรมทางเศรษฐกิจที่ชะลอตัว นักลงทุนจึงมักหันไปหาสินทรัพย์ปลอดภัยและคาดหวังอัตราดอกเบี้ยที่ลดลง เทรดเดอร์ที่ติดตามค่าเงิน พันธบัตร และดัชนีตลาดจะให้ความสำคัญกับภาวะเงินฝืดเป็นพิเศษ เพราะมันสามารถเปลี่ยนแนวโน้มใหญ่ของตลาดได้

บนแพลตฟอร์มการเทรด สัญญาณของเงินฝืดจะเห็นได้จากผลตอบแทนพันธบัตร (yield) ที่ลดลง ค่าเงินปลอดภัยที่แข็งค่าขึ้น และการเติบโตของตลาดหุ้นที่ชะลอลง รายงานจากธนาคารกลาง ตัวเลขเงินเฟ้อ และปฏิทินเศรษฐกิจ มักเป็นตัวชี้สำคัญที่เตือนเกี่ยวกับความเสี่ยงเงินฝืด

กลุ่มเทรดเดอร์ที่ให้ความสนใจข้อมูลเหล่านี้มากที่สุด ได้แก่ เทรดเดอร์ระดับมหาภาค เทรดเดอร์อัตราดอกเบี้ย และนักลงทุนหุ้นระยะยาว

ลองนึกภาพเมืองเล็ก ๆ ที่มีร้านขายของชำหลายแห่ง หลังเกิดภาวะชะลอตัวเป็นเวลานาน ผู้คนเริ่มซื้ออาหารและของใช้ในบ้านน้อยลง

หรือจินตนาการว่าคุณอยากซื้อโทรศัพท์เครื่องใหม่ แต่สังเกตว่าราคาลดลงทุกเดือน จึงคิดว่า “รออีกหน่อยก็น่าจะถูกลง”

เพื่อน ๆ ของคุณก็คิดแบบเดียวกัน ร้านค้าจึงขายโทรศัพท์ได้น้อยลง และลดราคาเพิ่มเพื่อดึงดูดผู้ซื้อ พนักงานบางส่วนถูกลดจำนวนเพราะยอดขายตกต่ำ

นี่แหละคือภาพของภาวะเงินฝืด เมื่อผู้บริโภคคาดว่าราคาจะลดลงเรื่อย ๆ พวกเขาจึงชะลอการใช้จ่าย ขณะที่บริษัทต่าง ๆ มีรายได้ลดลงจนต้องลดต้นทุน ลดค่าจ้าง และปลดพนักงาน วงจรนี้ทำให้อุปสงค์ยิ่งอ่อนแอและราคายิ่งลดลง ซึ่งเป็นสิ่งที่ทำให้ธนาคารกลางและตลาดการเงินกังวลมากที่สุด

ภาวะเงินฝืดสามารถส่งผลต่อหลากหลายประเภทสินทรัพย์ และอาจทำให้เทรดเดอร์ต้องปรับกลยุทธ์และมุมมองด้านความเสี่ยงใหม่ ดังนี้:

ตลาดพันธบัตรมักเห็นอัตราผลตอบแทนลดลง เนื่องจากนักลงทุนหันไปหาสินทรัพย์ปลอดภัย และธนาคารกลางมีแนวโน้มลดดอกเบี้ย

ตลาดหุ้นมักอ่อนตัว เพราะคาดการณ์รายได้ที่ลดลงและส่วนต่างกำไรที่หดตัว

ตลาดฟอเร็กซ์อาจเห็นสกุลเงินแข็งค่า หากตลาดเชื่อว่ากำลังซื้อภายในประเทศเพิ่มขึ้นเมื่อเทียบกับประเทศอื่น

ตลาดสินค้าโภคภัณฑ์มักเผชิญแรงกดดัน เพราะความต้องการที่ลดลงทำให้ผู้ขายมีอำนาจกำหนดราคาน้อยลง

เนื่องจากภาวะเงินฝืดมักสัมพันธ์กับเศรษฐกิจถดถอย เทรดเดอร์จึงต้องจับตาอย่างใกล้ชิด เพื่อค้นหาสัญญาณการกลับตัวของแนวโน้ม หรือการเปลี่ยนทิศทางนโยบายการเงินล่วงหน้า

ปัจจัยที่ทำให้เกิดภาวะเงินฝืดมีหลายประการ ได้แก่:

อุปสงค์ลดลงจากรายได้ครัวเรือนที่หดตัว หรือการลงทุนของธุรกิจที่ชะลอตัว

เงื่อนไขสินเชื่อตึงตัว เมื่อธนาคารเข้มงวดการปล่อยกู้ และผู้กู้ลดการใช้เงินกู้ลง

ประสิทธิภาพทางเทคโนโลยีเพิ่มขึ้น ทำให้ต้นทุนการผลิตลดลงในหลายอุตสาหกรรม

ราคาสินทรัพย์ลดลง ซึ่งส่งผลให้ผู้คนรู้สึกว่าความมั่งคั่งลดลงและชะลอการใช้จ่าย

ค่าเงินแข็งค่ามากผิดปกติ ทำให้สินค้านำเข้ามีราคาถูกลง และกดดันให้ราคาสินค้าในประเทศปรับลดลงตาม

ภาวะเงินฝืดมีผลต่อจังหวะเข้า–ออกออเดอร์ เพราะตลาดมักเคลื่อนตัวแตกต่างจากช่วงที่ราคาภาพรวมเป็นขาขึ้น ค่าเงินปลอดภัยมักแข็งค่า สินทรัพย์เสี่ยงอ่อนตัว และอัตราผลตอบแทนพันธบัตรมักลดลง เนื่องจากนักลงทุนคาดการณ์ว่าดอกเบี้ยจะลดลงในอนาคต

จังหวะเข้าออเดอร์จึงสำคัญมาก เพราะแนวโน้มเงินฝืดมักเคลื่อนตัวช้าแต่ยืดเยื้อ ส่วนจังหวะออกออเดอร์ อาจต้องให้ระยะมากขึ้น เนื่องจากราคาอาจไหลไปในทิศทางเดียวต่อเนื่องโดยไม่เกิดการรีบาวด์แรง ๆ

ต้นทุนการซื้อขายอาจเปลี่ยนแปลงได้เมื่อความผันผวนลดลง โดยสเปรดอาจแคบลง แต่เมื่อเกิด “ช็อกเงินฝืด” แบบฉับพลัน สเปรดสามารถกว้างขึ้นอย่างรวดเร็ว

มีข้อมูลชัดเจนว่าระดับราคาลดลงต่อเนื่องหลายเดือน

ธนาคารกลางมีทิศทางตอบสนองที่คาดเดาได้ เช่น การลดดอกเบี้ยอย่างสม่ำเสมอ

สภาพคล่องแข็งแกร่งในคู่เงินหลักและดัชนีสำคัญ

ภาวะเงินฝืดเกิดขึ้นแบบไม่คาดคิด ทำให้ราคาร่วงแรงในวันเดียว

ตลาดคาดหวังมาตรการกระตุ้นแต่ไม่ได้รับ ส่งผลให้สินทรัพย์ผันผวนผิดทิศ

สภาพคล่องบางช่วงที่สเปรดกว้าง โดยเฉพาะรอบการประกาศตัวเลขเศรษฐกิจ

สมมติว่าธนาคารกลางตั้งเป้าเงินเฟ้อไว้ที่ 2% แต่ตัวเลขเงินเฟ้อกลับออกมาติดลบ 1% ต่อเนื่องหลายเดือน เทรดเดอร์จึงมองว่าเกิดภาวะเงินฝืดอย่างชัดเจน ผลตอบแทนพันธบัตรลดลงจาก 3% เหลือ 2% เพราะตลาดคาดว่าจะมีการปรับลดดอกเบี้ย

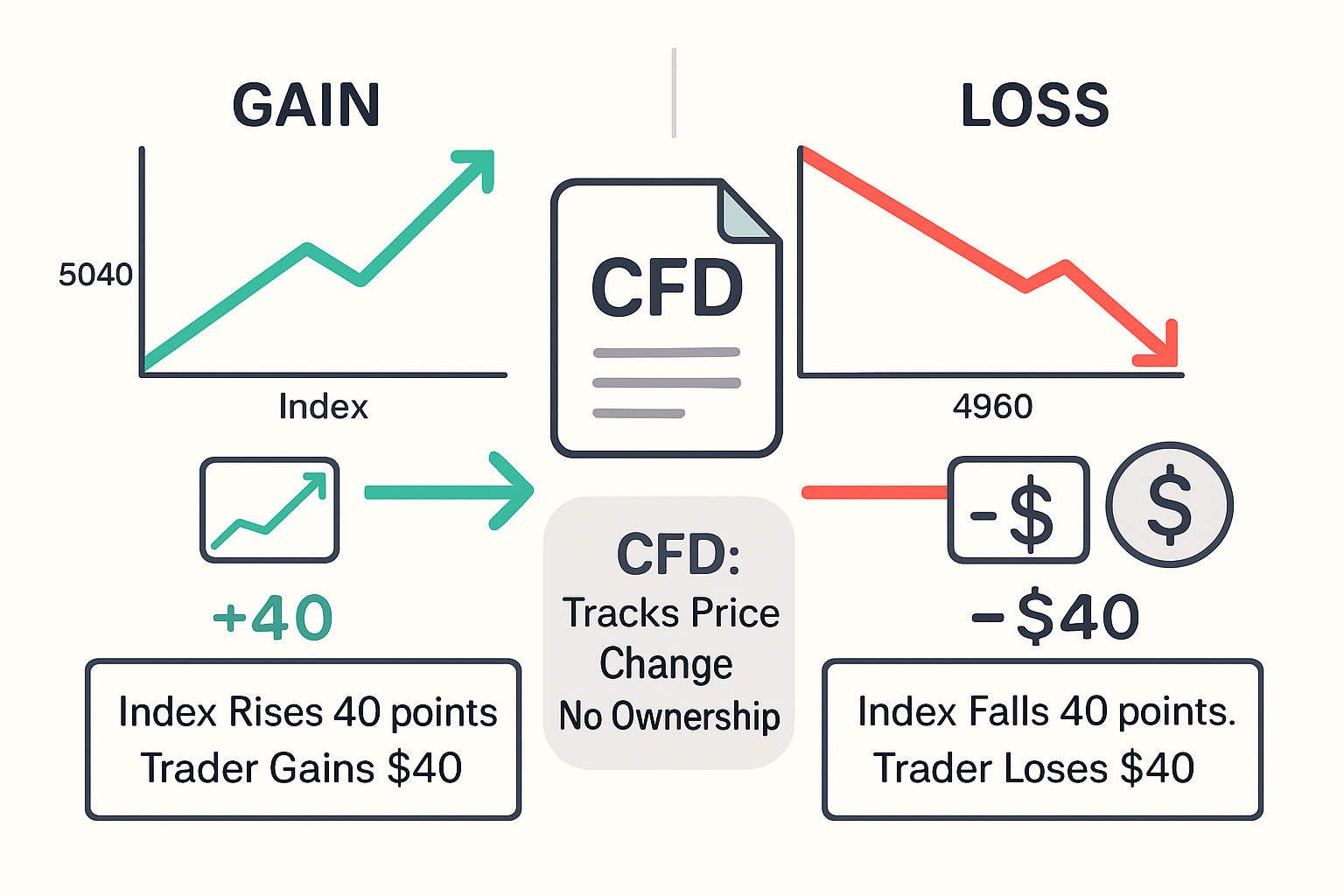

เทรดเดอร์คนหนึ่งเปิดสถานะซื้อพันธบัตรผ่านสัญญา CFD หากราคา CFD ปรับขึ้น 1% และใช้ขนาดสัญญา 2,000 ดอลลาร์ ก็จะได้กำไร 20 ดอลลาร์ แต่ถ้าเทรดเดอร์คนเดียวกันถือสถานะซื้อดัชนีหุ้นที่มีความอ่อนไหวต่อการเติบโตของเศรษฐกิจ ดัชนีอาจปรับลดลง 2% จากคาดการณ์กำไรของบริษัทที่อ่อนแอ

ในกรณีนี้ สถานะมูลค่า 2,000 ดอลลาร์จะขาดทุน 40 ดอลลาร์

ตัวอย่างนี้แสดงให้เห็นว่า ภาวะเงินฝืดอาจเป็นประโยชน์ต่อบางสินทรัพย์ แต่ในขณะเดียวกันก็เป็นผลเสียต่อสินทรัพย์อื่น สิ่งสำคัญคือการเข้าใจว่าตลาดประเภทใดตอบสนองต่อราคาที่ลดลงอย่างไร

การที่ราคาน้ำมันหรืออาหารลดลงเพียงครั้งเดียวไม่ใช่ภาวะเงินฝืด เงินฝืดจริงต้องเป็นการลดลงของราคาที่กว้างและต่อเนื่อง

เงินเฟ้อลดลง (Disinflation) ไม่เหมือนกับเงินเฟ้อติดลบ (Deflation) เพราะการตอบสนองของนโยบายการเงินและผลกระทบต่อตลาดต่างกันอย่างมาก

บางครั้งเทรดเดอร์มองข้ามเงินเฟ้อพื้นฐาน (Core Inflation) ความคาดหวังเงินเฟ้อ และน้ำเสียงของธนาคารกลาง ซึ่งมักส่งสัญญาณก่อนตัวเลขจริง

ผลตอบแทนที่แท้จริงมีบทบาทก็จริง แต่หากเงินฝืดทำให้ตลาดกังวลต่อภาวะถดถอยรุนแรงหรือการผ่อนคลายนโยบายอย่างหนัก ค่าเงินอาจอ่อนลงแทนที่จะขึ้น

ความกังวลเงินฝืดอาจทำให้ตลาดเหวี่ยงแรงและสเปรดกว้าง การเทรดด้วยขนาดใหญ่และตั้งจุดตัดขาดทุนแคบในช่วงประกาศตัวเลข อาจทำให้เสียเงินซ้ำ ๆ จากการถูกสะบัดออกจากตลาด

ตรวจดูว่ามีการลดลงของ CPI หรือ Core CPI ต่อเนื่องหลายเดือนหรือไม่

ถ้าแถลงการณ์พูดถึงอุปสงค์ที่อ่อนแอ ราคาที่ลดลง หรือแผนกระตุ้นเศรษฐกิจ นั่นคือสัญญาณความเสี่ยงเงินฝืด

อัตราผลตอบแทนที่ลดลงมักสะท้อนความคาดหวังเงินฝืด

ความเชื่อมั่นที่ลดลงสามารถบ่งชี้การใช้จ่ายที่อ่อนแอ

ราคาที่ปรับลดลงเป็นวงกว้างในกลุ่มโลหะ น้ำมัน หรือสินค้าเกษตร อาจบ่งบอกถึงอุปสงค์ที่อ่อนตัวลง

ตรวจสอบสัญญาณเหล่านี้อย่างน้อยสัปดาห์ละครั้งสำหรับการเทรดระยะยาว และตรวจทุกวันก่อนประกาศตัวเลขเงินเฟ้อสำคัญ รูปแบบ (Pattern) มีความหมายมากกว่าตัวเลขเพียงครั้งเดียว

ภาวะเงินเฟ้อลดลง : อัตราเงินเฟ้อที่ชะลอลง แต่ราคาไม่ได้ติดลบ

ภาวะเศรษฐกิจซบเซาคู่กับเงินเฟ้อสูง (Stagflation): เงินเฟ้อสูงเกิดขึ้นพร้อมกับการเติบโตทางเศรษฐกิจที่หยุดนิ่ง

ภาวะเงินฝืดอาจช่วยให้ผู้บริโภคจ่ายน้อยลงในระยะสั้น แต่หากเกิดยาวนาน จะทำให้ค่าจ้างลดลง เศรษฐกิจชะลอตัว และภาระหนี้เพิ่มขึ้น

ธนาคารกลางอาจลดอัตราดอกเบี้ย ปรับแนวทางการสื่อสาร หรือใช้มาตรการซื้อพันธบัตรเพื่อสนับสนุนการใช้จ่ายและป้องกันไม่ให้ราคาลดลงรุนแรงกว่าเดิม

โดยส่วนใหญ่แล้วใช่ เพราะในช่วงเงินฝืด อัตราดอกเบี้ยที่แท้จริงมักสูงขึ้น ทำให้สกุลเงินน่าสนใจมากขึ้นสำหรับนักลงทุน

ภาวะเงินฝืดคือการลดลงอย่างต่อเนื่องของระดับราคาโดยรวม และเป็นภาวะเศรษฐกิจสำคัญที่ส่งผลต่อแทบทุกตลาดหลัก มันเปลี่ยนพฤติกรรมผู้บริโภค การตัดสินใจลงทุน และทิศทางนโยบายการเงิน พร้อมทั้งส่งผลต่อการเคลื่อนไหวของค่าเงิน พันธบัตร หุ้น และสินค้าโภคภัณฑ์

เทรดเดอร์ที่เข้าใจปัจจัยขับเคลื่อนและความเสี่ยงของภาวะเงินฝืด จะสามารถตีความสัญญาณเศรษฐกิจได้แม่นยำขึ้น คาดการณ์การตอบสนองของนโยบายการเงินได้ดีขึ้น และปรับกลยุทธ์การเทรดให้เหมาะสมกับสภาวะตลาดที่เปลี่ยนแปลงได้อย่างมีประสิทธิภาพ

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ