การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-12-04

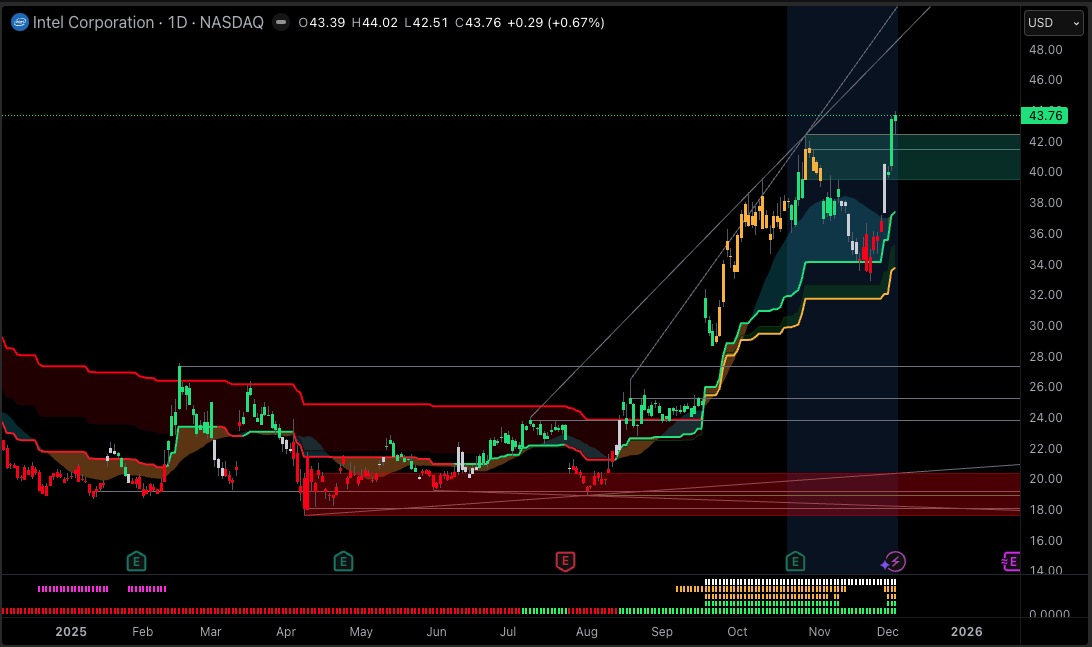

หุ้น Intel (INTL) เพิ่งทำสิ่งที่นักลงทุนส่วนใหญ่เลิกหวังไปเมื่อสองปีก่อนสำเร็จแล้ว นั่นคือ มันกลับมาเคลื่อนไหวแบบหุ้นโมเมนตัมอีกครั้ง หลังจากราคาพุ่งขึ้นกว่าเท่าตัวจากจุดต่ำสุดในปี 2025 ตอนนี้หุ้นได้ทำระดับสูงสุดใหม่ในรอบ 52 สัปดาห์แถว ๆ 44 ดอลลาร์ โดยราคาปิดวันพุธอยู่ที่ประมาณ 43.76 ดอลลาร์

การปรับขึ้นครั้งนี้ไม่ได้เกิดขึ้นลอย ๆ แต่เป็นผลจากส่วนผสมที่ลงตัวของปัจจัยพื้นฐานที่ดีขึ้น (มาร์จิ้นฟื้นตัว และ EPS กลับมาเป็นบวก), เงินลงทุนเชิงกลยุทธ์ก้อนใหญ่ (จากรัฐบาลสหรัฐฯ, Nvidia, SoftBank) และแรงคาดหวังเชิงเก็งกำไร (ข่าวลือเกี่ยวกับ Apple ใช้โรงหล่อ 18A, การขยายโรงงานในมาเลเซีย) ที่เกิดขึ้นพร้อมกัน

คำถามสำคัญในตอนนี้มีเพียงอย่างเดียว: หลังจากราคาวิ่งแรงมาขนาดนี้ หุ้น Intel ยัง “น่าซื้อ” อยู่หรือว่าคุณกำลังตามหลังปาร์ตี้อยู่แล้ว?

ด้านล่างคือข้อมูลสรุปการซื้อขายหุ้น Intel ล่าสุดในรูปแบบตาราง:

| ตัวชี้วัด | มูลค่า (โดยประมาณ) | แหล่งข้อมูล / หมายเหตุ |

|---|---|---|

| ราคาปิดล่าสุด | 43.76 ดอลลาร์ | ณ วันที่ 3 ธ.ค. |

| จุดสูงสุดในรอบ 52 สัปดาห์ | 44.02 ดอลลาร์ | ทำจุดสูงสุดใหม่สัปดาห์นี้ |

| จุดต่ำสุดในรอบ 52 สัปดาห์ | 17.67 ดอลลาร์ | ตั้งแต่ต้นปี 2025 |

| ค่าเฉลี่ยเคลื่อนที่ 50 วัน | ประมาณ 36.7 ดอลลาร์ | ต่ำกว่าราคาปัจจุบันมาก สะท้อนแนวโน้มขาขึ้นแรง |

| ค่าเฉลี่ยเคลื่อนที่ 200 วัน | ประมาณ 25–26 ดอลลาร์ | แนวโน้มระยะยาวพลิกเป็นขาขึ้นชัดเจน |

| ผลตอบแทนรอบ 12 เดือน | +90–110% | หนึ่งในหุ้นใหญ่ที่ฟื้นตัวดีที่สุดของปี 2025 |

ตอนนี้คุณไม่ได้มองหุ้นพื้นฐานนิ่ง ๆ อีกต่อไปแล้ว คุณกำลังมองหุ้นที่ราคาหุ้นปรับตัวขึ้นสูง ซึ่งอยู่ในช่วงราคาสูงสุดในช่วงที่ผ่านมา

ผลประกอบการไตรมาส 3 ปี 2025 ที่ประกาศเมื่อวันที่ 23 ตุลาคม คือรากฐานสำคัญของรอบการฟื้นตัวครั้งนี้:

รายได้ : 13.7 พันล้านดอลลาร์ เพิ่มขึ้น ~3% YoY และสูงกว่าคู่มือคาดการณ์

GAAP Gross Margin: 38.2% (เทียบกับ 15.0% ปีก่อน)

Non-GAAP Gross Margin: 40.0% (เทียบกับ 18.0% ปีก่อน)

Non-GAAP EPS: 0.23 ดอลลาร์ สูงกว่าคาดการณ์เพียง 0.01 ดอลลาร์อย่างชัดเจน และกลับมาอยู่ในแดนบวก

กระแสเงินสดจากการดำเนินงาน: ราว 2.5 พันล้านดอลลาร์

Adjusted Free Cash Flow: ~900 ล้านดอลลาร์ แม้ยังลงทุนหนัก (capex สูง)

คำแนะนำสำหรับไตรมาส 4/2025 แม้จะระมัดระวัง แต่ไม่ได้แย่:

คาดรายได้อยู่ที่ 12.8–13.8 พันล้านดอลลาร์ ทรงตัวถึงลดลงเล็กน้อยจากไตรมาสก่อน

คาด Non-GAAP EPS ที่ 0.08 ดอลลาร์ โดย Gross margin คาดที่ ราว 36.5% จากการลงทุนขยาย foundry ที่ยังดำเนินต่อ

สรุป : หุ้น Intel ไม่ได้เผาผลาญเงินสดและมาร์จิ้นอีกต่อไปแล้ว EPS กลับมาเป็นบวก ขาดทุนฝั่ง foundry ลดลง และธุรกิจ PC/Data Center เริ่มนิ่งขึ้น

ปัจจัยเร่งสำคัญอีกรายการคือข่าวลือที่ว่า Apple จะมาเป็นลูกค้าของ Intel:

นักวิเคราะห์ชื่อดัง Ming-Chi Kuo คาดว่า Apple จะใช้กระบวนการผลิต 18A ของ Intel สำหรับชิประดับล่างของซีรีส์ M ตั้งแต่ปี 2027 เป็นต้นไป เป็นแหล่งผลิตสำรองคู่กับ TSMC

สื่อเทคโนโลยีหลายเจ้าเผยว่า Apple ได้รับ 18A Process Design Kit แล้ว และกำลังทดสอบคุณภาพ

ทุกครั้งที่ข่าวนี้ออก หุ้น Intel กระโดดขึ้นเป็น สองหลัก (%) และกลายเป็นตัวเด่นใน S&P และ Nasdaq

แม้ยังไม่มีการยืนยันจาก Intel หรือ Apple แต่แค่ “ความเป็นไปได้” ก็ถือเป็นสัญญาณความเชื่อมั่นครั้งใหญ่ต่อแผนพัฒนาเทคโนโลยีของ Intel

Intel ไม่ได้พลิกฟื้นด้วยเงินตัวเองเท่านั้น:

รัฐบาลสหรัฐฯ เข้าถือหุ้นราว 9.9–10% มูลค่าประมาณ 8.9 พันล้านดอลลาร์ พร้อมสนับสนุนเงิน CHIPS Act เชื่อมโยงด้านความมั่นคง

มีเงินลงทุนจาก SoftBank 2 พันล้านดอลลาร์ และ Nvidia 5 พันล้านดอลลาร์ ในไตรมาสที่ผ่านมา ในฐานะพันธมิตรด้าน AI และการผลิต

เงินทุนเหล่านี้มีความสำคัญอย่างมาก เพราะช่วย:

เสริมงบดุลในช่วงที่ Intel ลงทุนหนักมาก

ส่งสัญญาณว่า “รัฐบาลและยักษ์ใหญ่ AI ต้องการให้ Intel ประสบความสำเร็จ” เพื่อเป็น foundry ชั้นนำทางฝั่งตะวันตก

หลังจากตั้งใจสร้างโรงงาน advanced packaging มูลค่า 7 พันล้านดอลลาร์ในปี 2021 ที่ปีนัง ล่าสุด Intel ยังประกาศลงทุนเพิ่มอีก 208 ล้านดอลลาร์ (ประมาณ RM860 ล้าน) ในการประกอบและทดสอบในมาเลเซีย

ความสำคัญของเรื่องนี้:

Advanced packaging เป็นคอขวดสำคัญในการผลิตชิป AI และ CPU ระดับสูง

การกระจายฐานการผลิตในสหรัฐฯ–มาเลเซีย–ยุโรป ลดความเสี่ยงทางภูมิรัฐศาสตร์

นักลงทุนมองว่านี่คือ “หลักฐานจริง” ว่า Intel เดินหน้าแผน AI และ foundry อย่างเป็นรูปธรรม ไม่ใช่แค่แผนบนสไลด์

เรื่องมูลค่านี้มีสองมุมที่ต้องดู:

Forward P/E สูงมากระดับ 60–70 เท่า เพราะกำไรตอนนี้ยังน้อยเมื่อเทียบกับมูลค่าบริษัท

P/S อยู่ที่เพียง 3.3–3.9 เท่า ต่ำกว่าหลายบริษัทในอุตสาหกรรมชิปและ AI ที่ส่วนใหญ่มีตัวเลข “สองหลัก”

ความหมายคือ ตลาดกำลังจ่ายราคาสูงเพื่อซื้อตั๋วความหวังการฟื้นตัวและโอกาสจากธุรกิจ foundry แต่ในฝั่งยอดขาย Intel ยังไม่ถึงขั้น “ราคาแพงเว่อร์แบบ Nvidia”

| ตัวชี้วัด / ระดับราคา | ค่าโดยประมาณ | ความหมาย / การตีความ |

|---|---|---|

| ราคาล่าสุด | 43.76 ดอลลาร์ | อยู่ใกล้จุดสูงสุด 52 สัปดาห์ บ่งชี้โมเมนตัมแข็งมาก |

| สูงสุด / ต่ำสุด 52 สัปดาห์ | 44.02 ดอลลาร์ / 17.67 ดอลลาร์ | ราคาปรับขึ้นมากกว่า 2 เท่าจากจุดต่ำสุด |

| ค่าเฉลี่ยเคลื่อนที่ 50 วัน | ~36.7 ดอลลาร์ | ราคาสูงกว่า 50-DMA ~20% ถือว่า “ยืดตัว” แต่ยังคงเทรนด์ขาขึ้น |

| ค่าเฉลี่ยเคลื่อนที่ 200 วัน | ~25–26 ดอลลาร์ | เทรนด์ระยะยาวพลิกเป็นขาขึ้นเต็มตัว และราคาห่างจากค่าเฉลี่ยมาก |

| RSI (14 วัน) | ~70–80 | อยู่ในโซน Overbought ชัดเจน เตือนความเสี่ยงการพักฐาน |

| MACD (12,26) | ค่าบวก ~0.6–1.4 | โมเมนตัมขาขึ้นยังแข็งแกร่ง เทรดเดอร์ตามเทรนด์ยังถือยาว |

| ADX (14) | ~53 | แสดงถึงเทรนด์ที่แข็งแรง ไม่ใช่การแกว่งแบบไซด์เวย์ |

| Williams %R / Stochastics | โซน Overbought | ระยะสั้นยืดตัวมาก มีโอกาสย่อตัว |

ระดับราคาสำคัญที่เทรดเดอร์กำลังจับตา

แนวรับ : 40 ดอลลาร์ (โซนเบรกเอาต์ / ช่องว่างราคา) จากนั้นกลางช่วง 30 ดอลลาร์ (ใกล้ 50-DMA)

แนวต้าน : ช่วง 44–45 ดอลลาร์ (จุดสูงสุดใหม่) กหากเบรกและยืนเหนือได้อย่างมั่นคง จะกดดันฝั่ง Short อีกระลอก

แนวโน้ม : ขาขึ้นแข็งแรงและชัดเจน Intel เกิด Golden Cross ตั้งแต่ต้นปี (50-DMA ตัดขึ้นเหนือ 200-DMA) และราคาทะยานต่อเหนือทั้งสองเส้นอย่างมีนัยสำคัญ

โมเมนตัม : RSI และ Oscillators ต่าง ๆ อยู่ในโซน “ร้อนเกินไป (Too Hot)” โดยหลายบริการจัด Intel ว่า “Overbought” บนกรอบเวลารายวัน

ความผันผวน : ค่า ATR ระดับปานกลาง มีการเคลื่อนไหวชัดเจน แต่ไม่ใช่ลักษณะเหวี่ยงแรงแบบหุ้นมีม

จากมุมมองทางเทคนิคล้วน ๆ Intel อยู่ในเทรนด์ขาขึ้นแข็งแรงแต่มีภาวะซื้อเกิน (Overbought) ในระยะสั้น ปกติสัญญาณแบบนี้มักชี้ว่า: เหมาะกับการ “ซื้อเมื่อย่อ (Buy the dip)” มากกว่า “ไล่ราคาเมื่อกำลังพุ่ง”

แทนที่จะหาคำตอบเดียว เรามาแบ่งตามมุมมองของนักลงทุนแต่ละแบบจะชัดเจนที่สุด

สิ่งที่คุณกำลัง ‘ซื้อ’ อยู่คือ:

บริษัทที่ผ่านช่วงตกต่ำอย่างหนัก ฟื้นฟูงบดุล และกลับมาทำกำไร (EPS เป็นบวก) พร้อมมาร์จิ้นที่ดีขึ้นมาก

สินทรัพย์เชิงกลยุทธ์ระดับประเทศ ได้รับการสนับสนุนจากรัฐบาลสหรัฐฯ และบิ๊กเทคด้าน AI ทำให้โอกาสล้มเหลวแบบรุนแรงต่ำลงมาก

ออปชันสำคัญในอนาคต เช่น โอกาสได้ดีลโรงหล่อชิปกับ Apple (18A) และบทบาทใน ecosystem การผลิตชิประดับสูงตั้งแต่ปี 2027 เป็นต้นไป

สิ่งที่คุณกำลัง ‘เสี่ยง’ คือ:

คุณกำลังจ่ายราคาเพื่อ “ความคาดหวังการฟื้นตัว” มากกว่ากำไรจริง ทำให้มีความเสี่ยงต่อ Multiple Compression หาก Intel สะดุดในการดำเนินงาน

ข่าวลือ Apple อาจไม่เกิดขึ้นจริง หรือดีลอาจเล็กกว่าที่ตลาดหวัง หาก Intel ทำตามแผนเทคโนโลยีไม่ได้

การแข่งขันกับ TSMC, Nvidia, AMD, ARM ยังคงดุเดือดในทุกกลุ่มผลิตภัณฑ์

สรุปสำหรับนักลงทุนแนวนี้ Intel ยังเป็นตัวเลือกที่ “พอไปได้” สำหรับการถือยาว แต่ควรมองเป็น แผนสองเฟส:

เฟสที่ 1 (ตอนนี้) : ยอมรับว่าพลาดจุดเข้าราคาถูกไปแล้ว เข้าซื้อแบบเบา ๆ และเผื่อเงินไว้ซื้อเพิ่มเมื่อราคาย่อ

เฟส 2 (12–24 เดือนต่อไป): เฝ้าดูความคืบหน้าของ 18A ดีล Apple (ยืนยันหรือไม่) และว่าธุรกิจ foundry ลดการขาดทุนได้ต่อเนื่องหรือไม่

ถ้าเป้าคุณคือกำไรใน “ไม่กี่สัปดาห์หรือไม่กี่เดือน” มุมนี้ต่างออกไป:

คุณกำลังเทรดหุ้นที่โมเมนตัมแรง แต่ยืดตัวมากแล้ว

ตัวชี้วัดทางเทคนิคอย่าง RSI, Stochastics และระยะห่างจาก 50-DMA บอกชัดว่าหุ้นมีแนวโน้มพักฐานหรือแกว่งสะสม

หุ้นเซมิคอนดักเตอร์ที่คนถือเยอะและขับเคลื่อนด้วยข่าวลือ มักร่วงกลับ 10–20% ได้ง่าย หากมีข่าวลบหรือคาดการณ์กำไรอ่อน

สรุปสำหรับสายเทรด ในระดับราคานี้ Intel มักถูกมองเป็นหุ้นสไตล์ถือ/ทยอยขายบางส่วน/รอซื้อจังหวะย่อ มากกว่าเป็นจังหวะเข้าซื้อแบบมั่นใจสูงชุดใหม่

นักวิเคราะห์ฝั่งขายส่วนใหญ่ยังคงสนับสนุนการเคลื่อนไหวนี้:

นักวิเคราะห์แสดงให้เห็นเป้าหมาย 12 เดือนโดยเฉลี่ยอยู่ที่ประมาณ 34.8 ดอลลาร์ ซึ่งบ่งชี้ว่ามีแนวโน้มลดลงประมาณ 20% จากประมาณ 43.8 ดอลลาร์

ผู้รวบรวมรายอื่นกำหนดเป้าหมายไว้ที่ระหว่าง 32–36 ดอลลาร์ โดยมีการให้คะแนนแบบเอกฉันท์ว่า "ถือ" และมีช่วงราคาที่กว้างที่ 20–52 ดอลลาร์

นั่นไม่ได้หมายความว่าหุ้นจะลดลงเสมอไป แต่บ่งชี้ว่าความคาดหวังได้เกินกว่าที่เผยแพร่ไปแล้ว

ตอนนี้ทุกคนถือว่า:

Intel จะส่งมอบ 18A และ 18A-P ตรงเวลาพร้อมผลตอบแทนที่สามารถแข่งขันได้

Apple จะดำเนินการตามคำมั่นสัญญาของโรงหล่อที่มีความหมายต่อไป

Nvidia และพันธมิตรรายอื่นๆ จะขยายการใช้กำลังการผลิตของ Intel

อย่างไรก็ตาม รายงานหลายฉบับย้ำว่า 18A เป็นโหนดที่ก้าวร้าว และ Intel ก็มีประวัติการผิดพลาดของกระบวนการเมื่อเร็วๆ นี้ หากผลผลิตออกมาไม่ดีหรือกำหนดการกลับเข้าสู่ช่วงปี 2030 เรื่องราว "การกลับมาของโรงหล่อ" ทั้งหมดจะต้องถูกปรับลดลงอย่างมาก

ในด้าน AI นั้น Intel ยังคงตามหลัง Nvidia และ AMD อยู่มากในด้านตัวเร่งความเร็ว GPU โดยแนวโน้มขาขึ้นส่วนใหญ่เป็นเรื่องของการไล่ตามและการกระจายความเสี่ยง ไม่ใช่การครองตลาดในปัจจุบัน

ตามที่กล่าวไว้ในส่วนการวิเคราะห์ทางเทคนิคก่อนหน้านี้ RSI 14 วันของ Intel อยู่ในบริเวณซื้อมากเกินไปหรือใกล้กัน โดยบริการส่วนใหญ่แสดงการอ่านค่าในโซน 70+ ในช่วงต้นเดือนธันวาคม

หุ้นได้เคลื่อนไหวไปไกลเหนือค่าเฉลี่ยเคลื่อนที่ 50 และ 200 วันในช่วงเวลาสั้นๆ

นั่นไม่ได้เป็นการทำลายกระแส แต่การไล่ตามชื่อเซมิคอนดักเตอร์ในช่วงที่ได้รับความนิยมสูงสุดนั้นถือเป็นอันตรายเสมอ หากคุณมีเวลาจำกัด

ถ้าดูจากค่า P/E แบบง่าย คำตอบคือ ใช่ อัตรา Forward P/E ราว 60–70 เท่า ดูสูงมาก เพราะกำไรของบริษัทตอนนี้ยังฟื้นตัวไม่เต็มที่

หาก Intel ยืนเหนือโซน 40–41 ดอลลาร์ ได้ และการเบรกเอาต์เดินหน้าต่อ แนวต้านถัดไปอยู่ที่ประมาณ 45–46 ดอลลาร์สหรัฐฯ และช่วงเป้ากว้างถัดไปอยู่ที่ 49–50 ดอลลาร์

ได้ เทรดเดอร์สามารถเข้าถึงหุ้น Intel (INTC) ผ่าน CFD ของ EBC ได้

สรุปแล้ว หุ้น Intel ที่ราคาทำจุดสูงสุดในรอบ 52 สัปดาห์วันนี้ ไม่ใช่หุ้นตัวเดิมตอนราคา 18 ดอลลาร์อีกต่อไป งบดุลแข็งแรงขึ้น มาร์จิ้นกลับมาอยู่ในระดับดี รัฐบาลสหรัฐฯ และบริษัทยักษ์ใหญ่ด้าน AI ลงทุนจริงเป็นเงินก้อน และบริษัทก็มีเส้นทางที่ “มีความเป็นไปได้อย่างน่าเชื่อถือ” ที่จะกลับมาเป็นผู้เล่นสำคัญในธุรกิจโรงหล่อชิปอีกครั้ง แม้ยังต้องพิสูจน์ก็ตาม ดังนั้น การพุ่งขึ้นรอบนี้ไม่ได้เกิดจากกระแสหรือความคาดหวังล้วน ๆ

อย่างไรก็ตาม ราคาหุ้นเคลื่อนตัวเร็วเกินกว่ากำไรที่รายงาน หุ้นอยู่ในภาวะ ซื้อมากเกินไป (Overbought) เป้าราคาของนักวิเคราะห์ยังตามไม่ทัน และความหวังจำนวนมากถูกผูกไว้กับการดำเนินงานของ 18A รวมถึงดีลกับ Apple ที่ยังเป็นเพียง “สมมติฐาน”

สำหรับนักลงทุนจำนวนมาก สิ่งเหล่านี้ชี้ว่า คุณควร “ให้ความเคารพต่อสัญญาณฟื้นตัวของบริษัท” แต่ต้องมีวินัยในการเลือกจุดเข้าอย่างมาก

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ