Акции Intel (INTL) наконец-то сделали то, что большинство инвесторов списали со счетов два года назад: они снова ведут себя как импульсивные акции. После двукратного роста от минимумов 2025 года акции только что достигли нового 52-недельного максимума около $44, а цена закрытия в среду составила около $43,76.

Этот шаг не возник на пустом месте. Здесь есть удачное сочетание фундаментальных факторов (восстановление маржи и снова положительная прибыль на акцию), крупных стратегических инвестиций (правительство США, Nvidia, SoftBank) и спекулятивного потенциала роста (слухи о заводе Apple 18A, расширение в Малайзии), которые в совокупности дают о себе знать.

Настоящий вопрос теперь прост: после такого роста, стоит ли по-прежнему покупать акции Intel или вы опоздали на вечеринку?

Недавние показатели акций Intel: текущая цена, 52-недельный диапазон и 12-месячная динамика

Ниже представлена простая таблица последних данных по торговле акциями Intel:

| Метрическая |

Стоимость (приблизительная) |

Источник / Комментарий |

| Последнее закрытие |

43,76 доллара |

По состоянию на 3 декабря. |

| 52-недельный максимум |

44,02 доллара |

На этой неделе достигнут новый максимум. |

| 52-недельный минимум |

17,67 долларов |

События происходят в начале 2025 года. |

| 50-дневная скользящая средняя |

~36,7 долларов США |

Значительно ниже спотового значения, подтверждает сильный восходящий тренд. |

| 200-дневная скользящая средняя |

~25–26 долларов |

Долгосрочный тренд решительно изменился на оптимистичный. |

| 12-месячная производительность |

+90–110% |

Одно из лучших восстановлений компаний с большой капитализацией в 2025 году. |

Вы больше не смотрите на тихую недооцененную акцию. Вы смотрите на компанию с высоким бета-коэффициентом, которая находится прямо на вершине своего недавнего диапазона.

Что послужило причиной возвращения Intel в 2025 году?

1) 3 квартал 2025 года: восстановление реальной маржи и прибыли на акцию (EPS)

Результаты Intel за третий квартал 2025 года, опубликованные 23 октября, стали основой этого ралли:

Выручка : 13,7 млрд долларов США, что примерно на 3% больше, чем годом ранее, и выше прогноза.

Валовая прибыль по GAAP : 38,2% (против 15,0% годом ранее).

Валовая прибыль не по общепринятым принципам бухгалтерского учета (Non-GAAP) : 40,0% (по сравнению с 18,0% годом ранее).

EPS не по GAAP : 0,23 долл. США, что выше консенсус-прогноза примерно в 0,01 долл. США и явного возврата на положительную территорию.

Операционный денежный поток : ~2,5 млрд долларов США, с положительным скорректированным свободным денежным потоком ~900 млн долларов США, несмотря на значительные капитальные вложения.

Прогноз на четвертый квартал 2025 года осторожный, но не катастрофический:

Прогноз выручки: 12,8–13,8 млрд долларов США, что практически не изменилось или немного снизилось по сравнению с третьим кварталом.

Прогнозируемая прибыль на акцию (EPS) не по GAAP составляет 0,08 долл. США, а валовая рентабельность — около 36,5%, поскольку продолжается наращивание литейного производства.

Итог : Intel больше не теряет деньги и маржу. Компания снова демонстрирует положительную прибыль на акцию (EPS), сокращает убытки в литейном производстве и стабилизирует основной бизнес ПК и центров обработки данных.

2) Слухи о производстве Apple 18A

Еще одним катализатором, который недавно зажег фитиль, стали разговоры о литейном производстве Apple:

Ведущий аналитик Apple Минг-Чи Куо ожидает, что Apple начнет использовать техпроцесс Intel 18A для своих младших чипов серии M примерно с 2027 года в качестве второго источника наряду с TSMC.

Эту историю подхватили все технологические издания, отметив, что Apple взяла комплекты для проектирования техпроцесса 18A и активно проводит квалификацию узла.

В те дни, когда появились эти слухи, СМИ отмечали двузначные процентные скачки акций, при этом Intel лидировала в индексах S&P и Nasdaq.

Это пока всего лишь слухи и ожидания аналитиков, поскольку Apple и Intel пока ничего не подтвердили. Но даже сама возможность стать заказчиком Apple — это серьёзный вотум доверия к дорожной карте Intel 18A.

3) Масштабная стратегическая поддержка капитала

Intel финансирует этот поворот не в одиночку:

Правительство США приобрело около 9,9–10% акций Intel примерно за 8,9 млрд долларов, ускорив обещанную поддержку Закона CHIPS и добавив финансирование, связанное с национальной безопасностью.

Оулетс также отмечает получение $2 млрд от SoftBank и $5 млрд от Nvidia за последние кварталы в рамках более широкого стратегического партнерства в сфере ИИ и производства.

Этот капитал выполняет две функции:

Укрепляет баланс в период агрессивного цикла капиталовложений.

Сигналы о том, что правительства и ключевые игроки на рынке ИИ хотят, чтобы Intel стала вторым по величине западным производителем.

4) Расширение в Малайзии и наращивание глобального потенциала

В дополнение к решению 2021 года о строительстве современного завода по упаковке стоимостью 7 млрд долларов в Пенанге (Малайзия) компания Intel только что объявила о дополнительных инвестициях в размере 208 млн долларов (860 млн ринггитов) в сборку и тестирование в Малайзии.

Это важно, потому что:

Современная компоновка остается узким местом в производстве высокопроизводительных ИИ-чипов и процессоров.

Диверсифицированная производственная деятельность в США, Малайзии и Европе снижает геополитические риски по сравнению со стратегией производства в одном регионе.

Инвесторы воспринимают это как доказательство того, что планы Intel по производству и внедрению искусственного интеллекта подкреплены реальными делами, а не просто пустыми обещаниями.

5) Оценка по сравнению с аналогами: дорого по прибыли, дешево по продажам

Оценка — вот где история раздваивается:

По некоторым оценкам, форвардный коэффициент P/E остается высоким на уровне 60–70x, что обусловлено текущей минимальной прибылью по сравнению со значительной рыночной капитализацией Intel.

Акции Intel оцениваются в 3,3–3,9 раза по отношению цена/продажи, что значительно ниже, чем у многочисленных конкурентов в сфере ИИ и полупроводников, чьи показатели измеряются двузначными числами.

Другими словами, рынок платит за возможность модернизации и создания собственного производства, но вы пока не находитесь на территории оценки в стиле Nvidia.

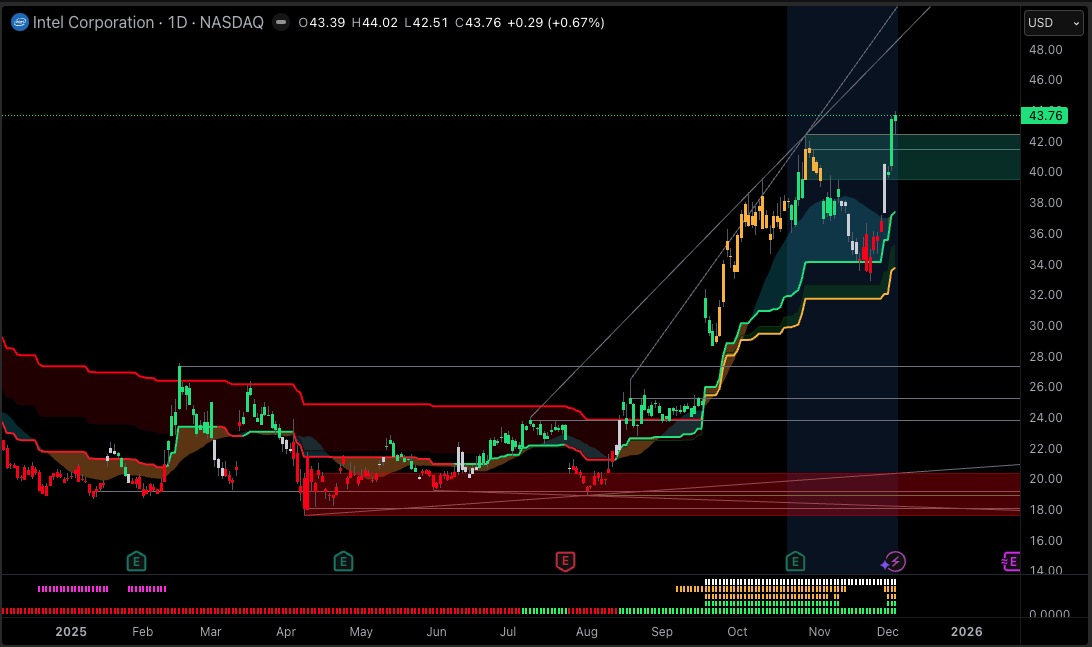

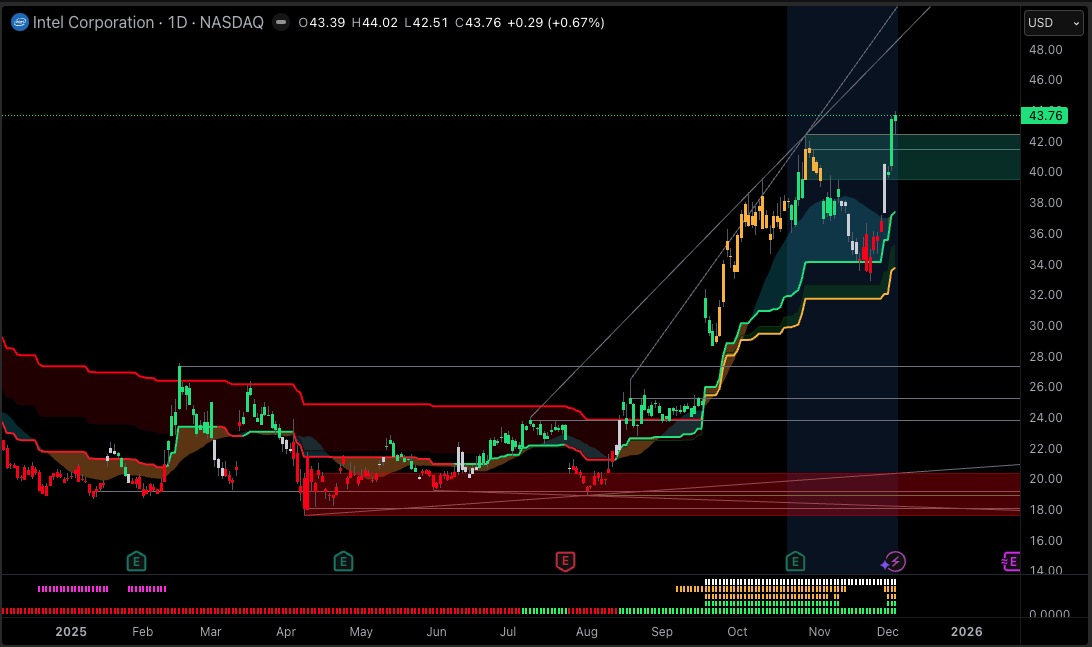

Технический анализ: акции Intel достигли 52-недельного максимума

| Индикатор/Уровень |

Приблизительное значение |

Интерпретация |

| Последняя цена |

43,76 доллара |

На уровне 52-недельного максимума или около него; очень сильная лента. |

| 52-недельный максимум/минимум |

44,02 долл. США / 17,67 долл. США |

Цена выросла более чем вдвое по сравнению с минимумом. |

| 50-дневная скользящая средняя |

~36,7 долларов США |

Цена примерно на 20% выше 50-DMA. Продлённая, но всё ещё в тренде. |

| 200-дневная скользящая средняя |

~25–26 долларов |

Долгосрочный тренд сменился на бычий; значительное расстояние ниже спотового уровня. |

| RSI (14 дней) |

~75–80 в некоторых каналах; ~70 в других |

Постоянная перекупленность , предупреждающая о риске отката. |

| MACD (12,26) |

~0,6–1,4, положительный |

Бычий импульс; сторонники тренда по-прежнему отдают предпочтение длинным позициям. |

| ADX (14) |

~53 |

Сильный тренд. Не слабое, прерывистое движение. |

| Williams %R / Стохастик |

Зона перекупленности |

Краткосрочно растянуто. |

Ключевые уровни, за которыми следят трейдеры:

Поддержка : $40 (область разрыва/пробоя), затем середина $30 около 50-дневной скользящей средней.

Сопротивление : Диапазон 44–45 долларов (новые максимумы). Чистый прорыв и удержание выше этого уровня заставят инвесторов пересмотреть свои взгляды на короткие позиции.

Тренд : сильный, подтверждённый восходящий тренд. Ранее в этом году Intel сформировала «золотой крест», когда 50-дневная скользящая средняя превысила 200-дневную, и с тех пор цена значительно превысила обе эти отметки.

Импульс : RSI и другие осцилляторы находятся в классической зоне «слишком жарко»; несколько служб отмечают INTC как перекупленную на дневных таймфреймах.

Волатильность : ATR умеренный; акции движутся, но это не хаос мемов и акций.

С точки зрения чистого графика, акции Intel находятся в сильном восходящем тренде и в настоящее время перекуплены. Это обычно говорит о необходимости покупать на спаде, а не «ставить всё на пике».

Стоит ли сейчас покупать, держать или фиксировать прибыль акции Intel?

Давайте разберем это по типам мышления, а не притворяемся, что существует единый ответ.

Для долгосрочных инвесторов, ориентированных на фундаментальные показатели

Что вы покупаете :

Компания, которая пережила жестокий спад, восстановила свой баланс и теперь демонстрирует положительную прибыль на акцию (EPS) и значительно лучшую рентабельность.

Стратегический актив, поддерживаемый правительством США и крупнейшими игроками отрасли ИИ, что делает полный крах крайне маловероятным.

Возможность заключения крупной сделки с заводом Apple и расширения экосистемы корпусов 18A/Advanced с 2027 года.

Чем вы рискуете :

Вы платите за окупаемость, которая еще не полностью отражена в доходах, что означает риск многократного сжатия в случае возникновения сбоев в исполнении.

Слухи об Apple могут так и не воплотиться в крупный выгодный контракт или могут быть урезаны, если Intel не достигнет технических целей.

Конкуренция со стороны TSMC, Nvidia, AMD и ARM остается жесткой во всех основных линейках продуктов.

Для такого типа инвесторов Intel по-прежнему может быть выгоден как долгосрочная позиция, но разумнее мыслить поэтапно:

Фаза 1 (сейчас) : Признайте, что вы покупаете после легкого противоположного входа; уменьшите размер, оставьте место для добавления на откатах.

Фаза 2 (следующие 12–24 месяца) : следите за этапами 18A, подтверждением или опровержением со стороны Apple, а также за тем, продолжат ли сокращаться убытки литейного производства.

Для краткосрочных трейдеров и свинг-игроков

Если ваш горизонт — месяцы, а не годы, логика иная:

Вы торгуете на графике, где импульс сильный, но растянутый.

Технические индикаторы, такие как RSI, стохастик и расхождение с 50-дневной скользящей средней, указывают на вероятность краткосрочного спада или консолидации.

Перекупленные и находящиеся на первых полосах новостей акции полупроводниковых компаний могут быстро отыграть 10–20% при появлении негативных слухов или слабых прогнозах прибыли.

Для этой толпы акции Intel здесь часто выглядят скорее как название для акций с рекомендацией «держать/снизить/покупать на спаде», чем как новый, убедительный вход.

Часто задаваемые вопросы

1. Переоценены ли акции Intel после этого ралли?

По простому коэффициенту P/E — да. Форвардный мультипликатор около 60–70x выглядит завышенным, поскольку прибыль всё ещё низкая.

2. Каковы реалистичные следующие ценовые цели для INTC?

Если акции Intel удержатся выше $40–$41 и прорыв продолжится, ближайший уровень сопротивления расположится около $45–$46, за которым последует более широкая целевая зона $49–$50.

3. Могу ли я торговать Intel с EBC Financial Group?

Да. Трейдеры могут получить доступ к Intel (INTC) через EBC посредством CFD.

Заключение

В заключение, Intel на 52-недельном максимуме — это уже не тот Intel, который вам предлагали по 18 долларов. Баланс укрепился, рентабельность восстановилась, правительство США и крупные компании в сфере искусственного интеллекта выписали реальные чеки, и существует надёжный (хотя пока ещё не доказанный) путь к тому, чтобы снова стать серьёзным производителем. В этом смысле ралли основано не только на ажиотаже.

Но цена росла гораздо быстрее, чем сообщалось о прибыли. Технически акции перекуплены, консенсус-цели отстают от движения, и многие надежды теперь возлагаются на исполнение 18A и пока ещё гипотетическую сделку с Apple.

Для многих инвесторов это аргумент в пользу того, чтобы уважать оздоровление рынка, но при этом проявлять дисциплину при входе на рынок.

Отказ от ответственности: Данный материал предназначен исключительно для общих информационных целей и не предназначен (и не должен рассматриваться как) финансовый, инвестиционный или иной совет, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходит тому или иному лицу.