การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-09-03

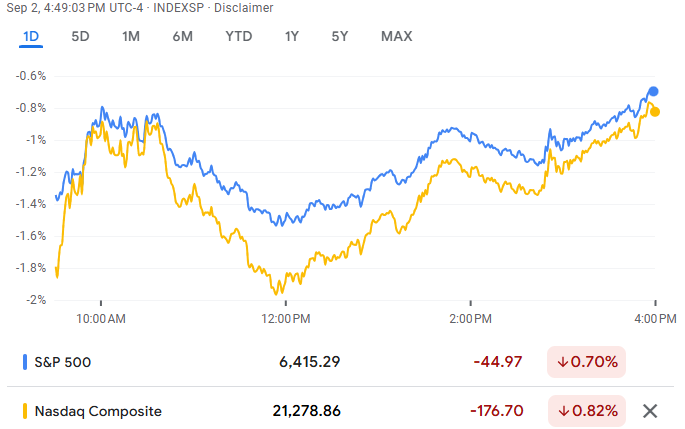

การปรับฐานเกิดจากความอ่อนแอของหุ้นเทคโนโลยี เนื่องจากนักลงทุนทำกำไรในหุ้นชั้นนำที่เกี่ยวข้องกับ AI ก่อนเข้าสู่เดือนกันยายน ขณะที่ผลตอบแทนพันธบัตรระยะยาวที่เพิ่มขึ้นกดดันมูลค่าหุ้นกลุ่มเติบโตและส่งผลกระทบต่อดัชนี S&P 500 โดยรวม

การเคลื่อนไหวของดัชนี: ดัชนี S&P 500 และ Nasdaq ปรับตัวลดลงมากกว่า 1% ในรอบล่าสุด โดยหุ้นเทคโนโลยีขนาดใหญ่นำการปรับฐาน สะท้อนถึงการขายทำกำไรในกลุ่มหุ้นผู้นำที่มีความเข้มข้น

พันธบัตรระยะยาว: อัตราผลตอบแทนพันธบัตรระยะยาวทั่วโลกปรับตัวสูงขึ้นในช่วง 1 วันที่ผ่านมา ส่งผลให้สภาพการเงินตึงตัวมากขึ้น กดดันมูลค่าหุ้น โดยเฉพาะในกลุ่มหุ้นที่มีระยะเวลาถือครองยาว

ทองคำ: ราคาทองคำทำระดับสูงสุดใหม่ในการซื้อขายทั่วโลก เนื่องจากความต้องการป้องกันความเสี่ยงเพิ่มขึ้นควบคู่กับความกังวลด้านการคลังและอัตราผลตอบแทนระยะยาวที่สูงขึ้น สร้างโทนตลาดเสี่ยงต่ำ

อัตราผลตอบแทนพันธบัตร 30 ปี: บันทึกสดล่าสุดชี้ให้เห็นว่าพันธบัตรสหรัฐระยะยาวใกล้ระดับ 5% ซึ่งปีนี้ได้จำกัดการปรับขึ้นของตลาดหุ้นหลายครั้งโดยบีบอัดมูลค่าหุ้น (Bloomberg)

แรงขายเข้าสู่ตลาดตั้งแต่ต้นเดือนกันยายน เนื่องจากข่าวด้านนโยบายและฤดูกาลควบคู่กับอัตราผลตอบแทนพันธบัตรระยะยาวที่สูงขึ้น ทำให้ดัชนีหลักปรับตัวลดลงก่อนปิดตลาด

บรรยากาศโดยรวมเป็นโทนเสี่ยงต่ำในทุกภูมิภาค โดยพันธบัตรเป็นตัวกำหนดทิศทาง ราคาทองคำทำระดับสูงสุดใหม่ และหุ้นปรับตัวเพื่อตอบสนองต่อสภาพการเงินที่ตึงตัวเข้าสู่ปฏิทินเศรษฐกิจที่หนาแน่นในช่วงฤดูใบไม้ร่วง

หลังจากที่หุ้นเทคโนโลยีปรับตัวขึ้นอย่างต่อเนื่อง นักลงทุนเริ่มลดการถือครองหุ้นที่ได้ประโยชน์จาก AI และหุ้นเติบโตระยะยาว ส่งผลให้หุ้นกลุ่มผู้นำก่อนหน้านี้กลายเป็นตัวถ่วง เมื่อมีการปรับพอร์ตเพื่อต้อนรับปฏิทินความเสี่ยงของเดือนกันยายน เนื่องจากผลตอบแทนช่วงที่ผ่านมาเน้นไปที่หุ้นเทคโนโลยีขนาดใหญ่ การทำกำไรเพียงเล็กน้อยในกลุ่มนี้จึงสะท้อนเป็นการขาดทุนในดัชนีรวมอย่างรวดเร็ว ผ่านกลไกความสัมพันธ์และเงินลงทุนแบบ passive

พร้อมกันนั้น อัตราผลตอบแทนพันธบัตรระยะยาวที่สูงขึ้น ทำให้การคิดลดมูลค่าเงินสดในอนาคตสูงขึ้น และบีบค่าส่วนเพิ่มของหุ้นกลุ่มเติบโตซึ่งมีเงินสดไหลเข้าในอนาคต เป็นแรงกดดันคลาสสิกต่อหุ้นเทคโนโลยี โดยเมื่ออัตราผลตอบแทนพันธบัตรสหรัฐอายุ 30 ปี เคลื่อนไหวใกล้ระดับ 5% การสนับสนุนด้านมูลค่าของหุ้นเทคโนโลยีที่ไวต่ออัตราดอกเบี้ยจึงลดลงในช่วงต้นเดือนกันยายน

ความระมัดระวังต่อมูลค่าหุ้น AI ที่สูงเกินจริงและความเข้มข้นของโมเมนตัม ทำให้หุ้นเซมิคอนดักเตอร์และแพลตฟอร์มมีความเปราะบาง เมื่อต้นทุนผลตอบแทนสูงขึ้นและฤดูกาลเปลี่ยน ส่งผลให้นักลงทุนปรับพอร์ตเพื่อลดความเสี่ยงอย่างรวดเร็ว

รายงานยังเน้นถึงการหมุนเงินออกจากหุ้น AI ที่มีความผันผวนสูงในช่วงต้นเดือน สะท้อนถึงความเสี่ยงของการกลับตัวอย่างรุนแรงของปัจจัยหลังจากหุ้นกลุ่มผู้นำทำผลตอบแทนสูงเกินไปในปีนี้

คำตัดสินของศาลอุทธรณ์สหรัฐฯ ที่ซับซ้อนต่อแนวทางภาษีศุลกากรเพิ่มความเสี่ยงด้านข่าวให้กับสถานการณ์ที่ระมัดระวังอยู่แล้ว ส่งผลให้เกิดแรงจูงใจในการทำกำไรในหุ้นที่มีความนิยมสูง

นักลงทุนมองสัปดาห์นี้เป็นการรีเซ็ตพอร์ต เนื่องจากความไม่แน่นอนด้านนโยบาย ความอ่อนตัวตามฤดูกาล และสัญญาณความปลอดภัยที่แข็งแกร่งขึ้นจากทองคำ ท่ามกลางการขายพันธบัตร

บันทึกตลาดชี้ให้เห็นว่าเดือนกันยายนมักเป็นช่วงที่ผลตอบแทนของหุ้นสหรัฐฯ ต่ำ และปรากฏการกดดันขายกว้างตั้งแต่ต้นเดือน เมื่ออัตราผลตอบแทนพันธบัตรปรับตัวสูงขึ้น

ปฏิทินข้อมูลและการออกหุ้นที่หนาแน่นทำให้นักลงทุนยึดแนวทางระมัดระวัง ส่งผลให้ความสัมพันธ์ระหว่างค่าเบี้ยระยะยาวที่เพิ่มขึ้นและการบีบอัดมูลค่าหุ้นใกล้ระดับสูงสุดเดิมแข็งแกร่งยิ่งขึ้น

อัตราดอกเบี้ยจริงที่สูงขึ้นทำให้ค่า hurdle rate สำหรับกระแสเงินสดระยะยาวปรับตัวสูงขึ้น ซึ่งเป็นปัจจัยสำคัญที่กำหนดเรื่องราวของหุ้นเทคโนโลยีและ AI ส่งผลให้ค่าอัตราส่วนราคาต่อกำไร (P/E) และอัตราส่วนมูลค่ากิจการ (Enterprise multiples) ลดลง

เมื่อนำมูลค่าตั้งต้นที่สูงมาพิจารณาด้วย ดัชนีจึงตอบสนองต่อการเปลี่ยนแปลงของอัตราดอกเบี้ยเพียงเล็กน้อย ทำให้การเคลื่อนไหวของอัตราผลตอบแทนระยะยาวสามารถกระตุ้นการลดความเสี่ยงในหุ้นเทคโนโลยีขนาดใหญ่ได้อย่างมาก

อัตราผลตอบแทนระยะยาวที่อ่อนตัวลง หรือคำแนะนำที่ชัดเจนเกี่ยวกับเส้นทางดอกเบี้ยนโยบาย ซึ่งช่วยลดแรงกดดันจากอัตราส่วนส่วนลด ต่อมูลค่าหุ้นกลุ่มเติบโต และสร้างความมั่นใจในความเสี่ยงของนักลงทุน

การกระจายความแข็งแกร่งของตลาดที่ดีขึ้น นอกเหนือจากหุ้นป้องกันความเสี่ยง บ่งบอกว่านักลงทุนพร้อมกลับเข้าซื้อหุ้นนอกกลุ่มเทคโนโลยีขนาดใหญ่ใน S&P 500

ผลประกอบการหรือคำแนะนำที่ยืนยันความต้องการ AI ที่ยั่งยืน และความชัดเจนในการลงทุนด้านทุน ช่วยให้หุ้นเซมิคอนดักเตอร์สามารถรักษาความมั่นคงของคำสั่งซื้อ

การปรับตัวขึ้นต่อเนื่องของอัตราผลตอบแทนพันธบัตรระยะยาว ซึ่งจะกดดันอัตราส่วนมูลค่าหุ้นให้ต่ำลง และทำให้กลุ่มหุ้นเติบโตที่นำดัชนีอยู่ยังคงถูกลดความเสี่ยงต่อไป

ปริมาณการออกหุ้นและตัวเลขเศรษฐกิจในเดือนกันยายนที่มาก ส่งผลให้ความกังวลด้านการคลังและเงินเฟ้อยังคงอยู่ในสายตานักลงทุน ส่งเสริมให้มีการถือครองหุ้นป้องกันความเสี่ยง ตั้งแต่ต้นเดือน

การเก็งกำไรทำกำไรต่อเนื่องในหุ้นเซมิคอนดักเตอร์และแพลตฟอร์มขนาดใหญ่ ทำให้ดัชนีขาดผู้นำที่ชัดเจนสำหรับการกลับตัวขึ้นในระยะสั้น

การเคลื่อนไหวของอัตราผลตอบแทนพันธบัตรระยะยาว การเปลี่ยนแปลงของ term premia และทิศทางราคาทองคำ ถือเป็นตัวชี้วัดสำคัญของ equity risk premium ในสัปดาห์นี้

นอกจากนี้ นักลงทุนจะติดตาม ความกว้างของดัชนี S&P 500 และการหมุนเวียนระหว่างกลุ่มหุ้น เพื่อประเมินว่าการขายยังคงมุ่งไปที่หุ้นเทคโนโลยีเพียงกลุ่มเดียว หรือขยายไปยังหุ้นหมวดวัฏจักรและหุ้นป้องกันความเสี่ยง ก่อนการประกาศตัวเลขเศรษฐกิจครั้งต่อไป

รวมถึงการอัปเดตคำสั่งซื้อและงบลงทุน (capex) ของหุ้นที่เกี่ยวข้องกับ AI ซึ่งอาจช่วยเพิ่มความชัดเจนสำหรับหุ้นเซมิคอนดักเตอร์และแพลตฟอร์มในช่วงเวลาที่ตลาดมีความเปราะบางตามฤดูกาล

ความอ่อนตัวของหุ้นเทคโนโลยีเป็นแรงกดดันหลักของการปรับฐาน เนื่องจากนักลงทุนลดความเสี่ยงจากหุ้นที่เกี่ยวข้องกับ AI ในช่วงเวลาที่ตลาดเปราะบางตามฤดูกาล ขณะเดียวกัน อัตราผลตอบแทนพันธบัตรระยะยาวที่สูงขึ้นก็ส่งผลกดดันต่อมูลค่าหุ้นกลุ่มเติบโตใน S&P 500

การฟื้นตัวของตลาดมีแนวโน้มต้องอาศัยการคลายความกดดันด้านอัตราดอกเบี้ย หรือมีสัญญาณยืนยันว่าความต้องการ AI ยังคงแข็งแกร่งเพียงพอที่จะสนับสนุนผลประกอบการของหุ้นเซมิคอนดักเตอร์และแพลตฟอร์มตลอดฤดูใบไม้ร่วง

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีวัตถุประสงค์เพื่อเป็น (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ