El BoJ finalmente ha elevado los tipos de interés a un nivel que habría parecido imposible hace unos años. El Banco de Japón elevó su tipo de interés oficial a corto plazo un 0,25%, hasta alrededor del 0,75%, su nivel más alto desde 1995.

En teoría, un aumento de las tasas debería respaldar la moneda. Sin embargo, el yen no generó la reacción de "yen más fuerte" que muchos esperaban tras el aumento. De hecho, en lugar de fortalecerse con el aumento, el yen se depreció, cayendo más de un 0,3%, hasta aproximadamente 156,08 por dólar.

Ese movimiento inmediato le dice que el mercado interpretó la decisión como "considerada en el precio" y que el mensaje aún no es lo suficientemente restrictivo como para cerrar la historia de la brecha de tasas.

¿Qué anunció la reunión del Banco de Japón hoy?

La decisión sobre la tasa de interés de BoJ

Tasa de política monetaria aumentada : 0,75% desde 0,5%.

Votación : unánime, lo que importa porque indica una fuerte alineación interna en un punto de inflexión importante.

Por qué es histórico : el nivel de política es el más alto en aproximadamente tres décadas, visto por última vez en 1995.

El telón de fondo

Inflación : La inflación básica de Japón se ha mantenido por encima de la meta del 2% durante un período prolongado, y en noviembre se informó que el IPC básico se situó en torno al 3%.

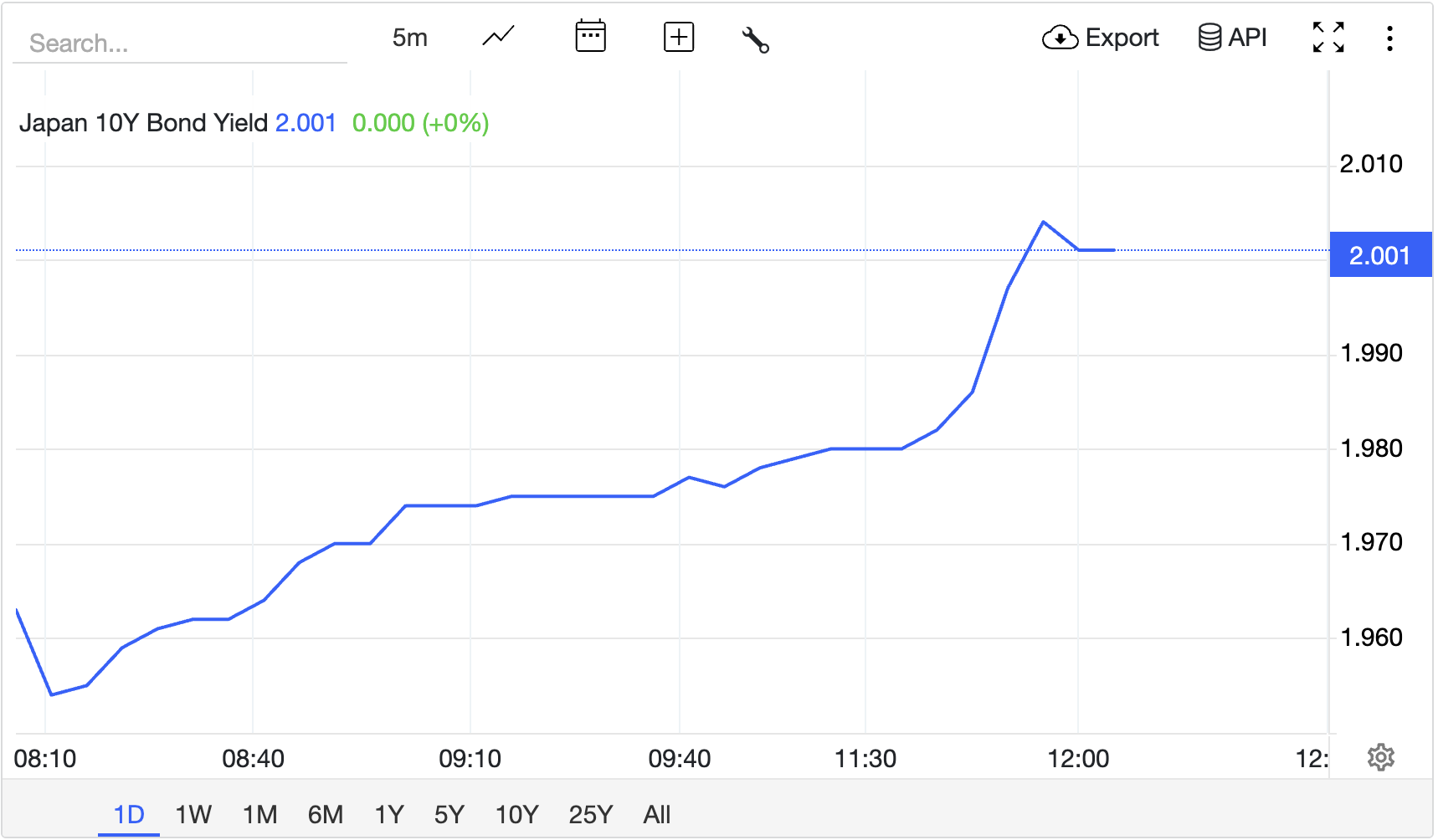

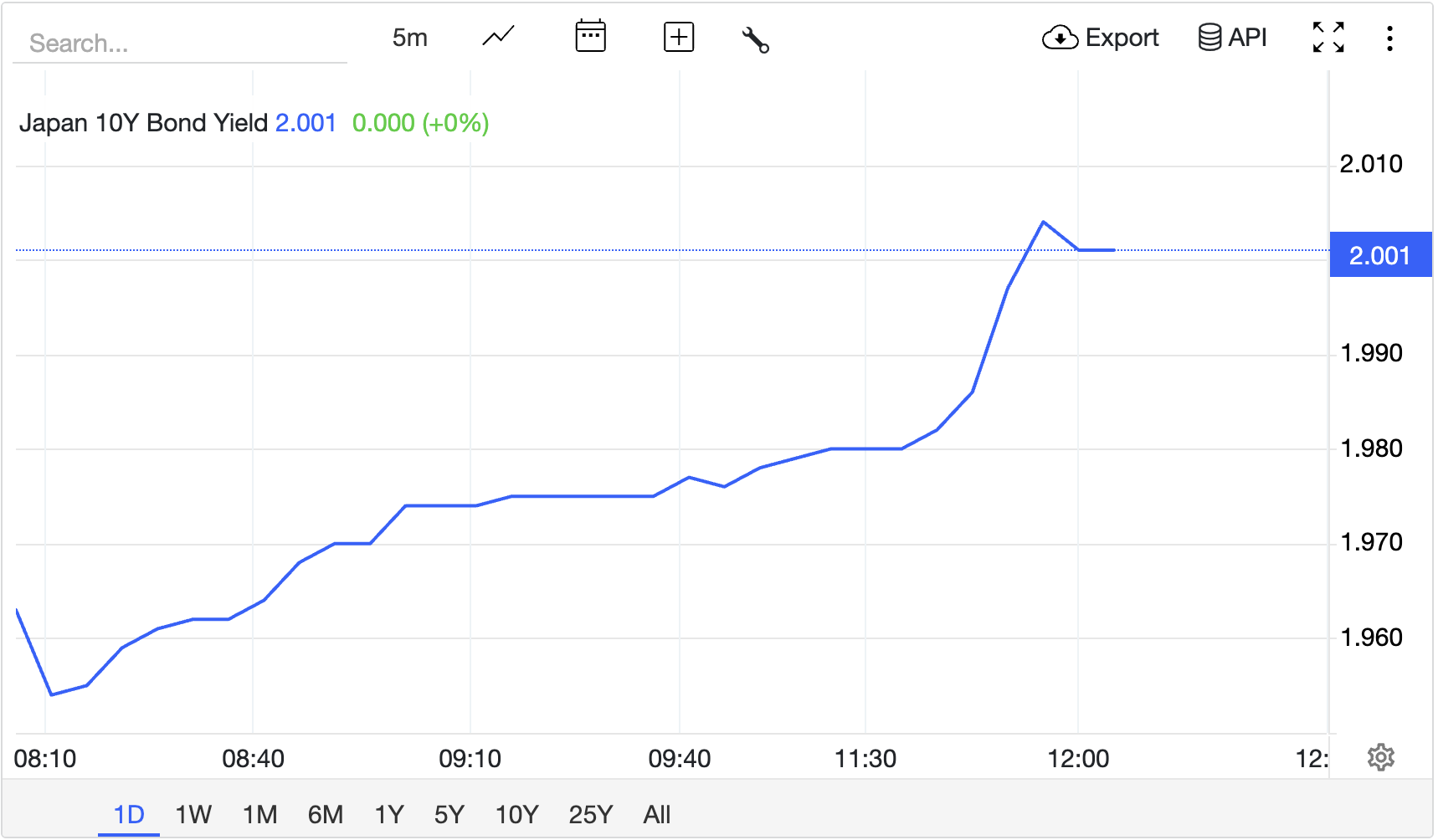

Rendimientos de los bonos : el rendimiento de los bonos gubernamentales a 10 años de Japón ha subido drásticamente, situándose en torno al 2%, un máximo de 18 años.

Por eso es importante el aumento, aunque el nivel aún parezca bajo en comparación con otros países. El Banco de Japón ya no mantiene los tipos de interés en niveles de emergencia, y eso modifica el precio del dinero en toda la economía japonesa.

El mensaje político que escucharon los traders

La postura del BoJ sigue siendo confiada en que la inflación puede mantenerse alrededor del objetivo, apoyada por los salarios, aunque también señala que podrían producirse nuevas subas si las condiciones se mantienen.

Esa combinación es la razón por la que los mercados inmediatamente cambiaron su foco desde el aumento en sí al tono del gobernador Ueda y su orientación futura.

Reacción inmediata del mercado tras el aumento de la tasa de interés del Banco de Japón

1) USD/JPY

El yen no se recuperó tras la noticia, pero se debilitó después de la decisión, cayendo más de un 0,3% a 156,08 por dólar.

Es la reacción clásica cuando:

La caminata es totalmente esperada

La declaración no suena urgente

El mercado sigue creyendo que la brecha de tasas de interés en comparación con Estados Unidos sigue siendo significativa.

Además, el mercado puede considerar esta decisión como moderada, lo que generaría volatilidad a corto plazo y potencialmente un yen más débil al principio.

2) Rendimientos del JGB

El rendimiento de los bonos gubernamentales a 10 años de Japón se acerca al 2%, un umbral que los operadores consideran significativo porque afecta los costos de cobertura, las percepciones fiscales y el sentimiento hacia el riesgo interno.

De hecho, el rendimiento del bono japonés a 10 años superó su máximo de 18 años de alrededor del 1,98% después del anuncio.

¿Por qué el yen se depreció incluso tras un aumento de tasas por parte de BoJ?

1) El aumento ya estaba "en el precio"

Los mercados no se mueven por los titulares. Se mueven según la diferencia entre las expectativas y la realidad. Un tipo de interés oficial del 0,75% se esperaba ampliamente antes de la reunión.

Cuando se tomó la decisión, los inversores ya daban por seguro un movimiento del 0,75%.

2) Un "aumento moderado" sigue siendo moderado

El yen continuó cayendo frente al dólar después de la decisión, lo que indica que el mercado ve el aumento como una medida cautelosa en lugar de como el comienzo de un ciclo de ajuste rápido.

Los comentarios del mercado se hicieron eco de ese punto: el mercado puede tratar la medida como moderada si los funcionarios insinúan que el próximo aumento está "a cierta distancia".

Los estrategas de JP Morgan dijeron que no esperaban que el aumento provocara un repunte del yen porque el mensaje probablemente sugeriría que el próximo movimiento no es inminente.

3) El riesgo fiscal sigue siendo un problema del yen

Incluso si suben los tipos de interés, los inversores siguen teniendo en cuenta la situación fiscal de Japón. Para contextualizar, la deuda pública japonesa ronda el 250% del PIB, y un considerable presupuesto suplementario se financia principalmente mediante nueva emisión de deuda.

Esta situación continúa ejerciendo presión tanto sobre el mercado de bonos del gobierno japonés (JGB) como sobre la moneda.

Esto es importante porque los mercados de divisas no negocian las tasas de interés de forma aislada. Negocian el paquete completo: credibilidad de las políticas, riesgo inflacionario y la capacidad del gobierno para financiarse sin desestabilizar el mercado de bonos.

¿Qué cambios supone la decisión del Banco de Japón para los traders en 2026?

1) El carry trade es menos cómodo, pero no está muerto

La tasa de Japón está subiendo, pero el yen aún puede debilitarse si la brecha de tasas frente a Estados Unidos sigue siendo lo suficientemente amplia y si el apetito por el riesgo se mantiene firme.

Para los carry traders, las bajas tasas de Japón han apoyado durante mucho tiempo estas operaciones, y las tasas japonesas más altas pueden reducir ese incentivo con el tiempo.

La frase clave es "con el tiempo". Un solo aumento de 25 puntos básicos no revierte años de posicionamiento por sí solo.

2) Los rendimientos japoneses están aumentando, pero el BoJ debe evitar un shock en los bonos.

Una razón por la que el BoJ no puede sonar demasiado agresivo es que los mayores rendimientos alimentan directamente los costos de financiamiento gubernamental.

El mercado de bonos del Estado Japonés (JGB) se mantiene frágil, con los rendimientos a largo plazo rondando sus máximos. Los responsables políticos se enfrentan simultáneamente a presiones políticas, del mercado de bonos y de la divisa.

Ese acto de equilibrio es exactamente la razón por la que el yen puede tener dificultades: el B0J quiere un yen más fuerte para reducir la inflación importada, pero no puede desencadenar una venta desordenada de bonos del gobierno japonés.

3) La inflación está por encima del objetivo, pero las tasas reales aún pueden ser negativas

La inflación de Japón se ha mantenido por encima del objetivo del 2% del BoJ durante un período prolongado, y la inflación básica se situó en el 3,0% en noviembre.

Incluso después de subir la tasa, si la inflación se mantiene por encima de la tasa de política monetaria, las tasas reales se mantienen negativas. Esto mantiene las condiciones financieras más laxas de lo que sugiere la tasa general, lo que puede limitar el apoyo al yen.

Análisis técnico del USD JPY

Tras el anuncio de la tasa de interés, el USD JPY ha estado cotizando alrededor de ¥155–¥156 por dólar.

Indicadores técnicos del USD JPY

| Indicador |

Valor |

Señal / Acción |

| RSI (14) |

68.729 |

Comprar |

| Estocástico (9,6) |

50.487 |

Neutral |

| RSI estocástico (14) |

100 |

Sobrecompra |

| MACD (12,26) |

0.08 |

Comprar |

| ADX (14) |

25.329 |

Comprar |

| Williams %R |

−13,75 |

Sobrecompra |

| CCI (14) |

216.8551 |

Sobrecompra |

| ATR (14) |

0,1936 |

Menos volatilidad |

| Altos/Bajos (14) |

0.3107 |

Comprar |

| Oscilador definitivo |

65.569 |

Comprar |

| Tasa de cambio (ROC) |

0.367 |

Comprar |

| Poder alcista/bajista (13) |

0.296 |

Comprar |

El impulso ha aumentado, pero el mercado está bajo presión a corto plazo. La sobrecompra no significa que "deba caer". Buscar fortaleza se vuelve más arriesgado a menos que el precio siga marcando máximos más altos.

Promedios móviles

| Promedio móvil |

Valor |

| SMA (5) |

¥155.39 |

| SMA (10) |

¥155.69 |

| SMA (21) |

¥155.70 |

| SMA (50) |

¥154.64 |

| SMA (200) |

¥148,43 |

| EMA (12) |

¥155.55 |

| EMA (26) |

¥155.38 |

| Línea de base de Ichimoku (26/9/52) |

¥156.12 |

El USD JPY cotiza muy por encima del rango de 200 días, lo que implica que la tendencia general ha sido de debilidad del yen durante mucho tiempo. Los promedios a corto plazo se agrupan en torno a ¥155–¥156, lo que suele generar volatilidad a menos que un nuevo catalizador rompa el rango.

Niveles clave del USD JPY que los operadores están observando

| Tipo de nivel |

Zona |

Por qué es importante |

| Resistencia |

¥156,00 a ¥156,20 |

Zona de prueba repetida, cerca del nivel de referencia |

| Resistencia |

¥156.50 |

Próxima zona psicológica si se superan los ¥156 (corto plazo) |

| Apoyo |

¥155.00 |

Gran nivel redondo que ha estado en juego |

| Apoyo |

¥154,70 a ¥154,80 |

Zona de reacción reciente antes de los rebotes |

| Apoyo |

¥153.00 |

Un objetivo de soporte más profundo discutido como un nivel de "ruptura" |

En resumen, si el USD JPY se mantiene por encima de ¥155 y se acerca a ¥156, el mercado indica una continua debilidad del yen. Si cae por debajo de ¥154 y no logra recuperarse, el tono puede cambiar rápidamente.

¿Qué deberían observar a continuación los traders e inversores?

1) El ritmo del BoJ a partir de ahora

Una sola caminata es una cosa. Una serie es otra.

2) El mercado de bonos de Japón

El fuerte aumento de los rendimientos a largo plazo es un punto de presión.

3) Riesgo de intervención

Cuando el yen se debilita demasiado rápido, los funcionarios suelen adoptar medidas más duras. Esto es crucial, ya que el yen se ha mantenido cerca de niveles que aumentan la sensibilidad a la intervención.

4) Cómo evoluciona el panorama de las tasas globales

La trayectoria del yen también depende de lo que hagan a continuación otros bancos centrales, porque el yen sufre cuando los rendimientos globales siguen siendo atractivos en otros lugares.

Preguntas frecuentes

1. ¿Cuál es la tasa de interés actual del Banco de Japón?

El Banco de Japón aumentó su tasa de política monetaria clave en un 0,25% hasta el 0,75% el 19 de diciembre de 2025, el nivel más alto desde 1995.

2. ¿Por qué se debilitó el yen después de que el Banco de Japón subió las tasas?

Porque el aumento era ampliamente esperado y el mercado se centró en las orientaciones.

3. ¿Cuál es la tasa de inflación de Japón en este momento?

La inflación básica al consumidor de Japón aumentó un 3,0% interanual en noviembre de 2025, manteniéndose por encima del objetivo del 2% del BoJ.

4. ¿Un tipo de interés más alto por parte del Banco de Japón acabará con el carry trade?

No inmediatamente. Reduce el atractivo con el tiempo, pero las operaciones de carry trade dependen de la brecha de rendimiento total y del apetito por el riesgo.

Conclusión

En conclusión, la subida de tipos del Banco de Japón (BoJ) de hoy al 0,75% es histórica, pero el primer veredicto del mercado fue contundente: el yen se debilitó, no se fortaleció. Esto sugiere que el mercado cree que Japón sigue endureciendo las políticas monetarias con demasiada suavidad como para modificar significativamente la brecha de tipos global, al menos por ahora.

Para los operadores, la lección es práctica. No operen con el titular. Opten por el mensaje y los niveles. Si el USD JPY no cae por debajo de ¥155, el mercado se mantendrá cómodo manteniendo una posición corta en el yen. Si rompe y se mantiene, el BoJ finalmente ha comenzado a cambiar las expectativas de una manera significativa.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.