การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-07-21

อัปเดตเมื่อ: 2025-07-31

ในการเทรด Leverage หมายถึงการใช้เงินทุนที่ยืมมาเพื่อเพิ่มขนาดของสถานะการลงทุนให้มากกว่าที่เงินทุนของตนเองจะรองรับได้ตามปกติ Leverage เปิดโอกาสให้เทรดเดอร์สามารถเข้าถึงตลาดได้มากขึ้น โดยใช้เงินลงทุนเริ่มต้นเพียงเล็กน้อย ข้อได้เปรียบหลักคือโอกาสในการสร้างผลตอบแทนที่สูงขึ้น แต่ในขณะเดียวกันก็เพิ่มความเสี่ยงในการขาดทุนอย่างมีนัยสำคัญเช่นกัน

ก่อนจะลงลึกในประเภทต่าง ๆ ของ Leverage ในการเทรด สิ่งสำคัญคือต้องเข้าใจว่า Leverage สามารถขยายผลกำไรได้ก็จริง แต่ก็สามารถขยายความสูญเสียได้เช่นเดียวกัน ด้วยลักษณะสองด้านนี้ Leverage จึงเป็นเครื่องมือที่ทั้งทรงพลังและมีความเสี่ยงในเวลาเดียวกันสำหรับเทรดเดอร์

Leverage ถือเป็นหัวใจสำคัญของทั้งการเงินแบบดั้งเดิมและการเทรด เพราะช่วยให้นักลงทุนรายบุคคลหรือสถาบันสามารถเข้าถึงสถานะการลงทุนที่เกินกว่าทุนที่มีอยู่ได้ ยกตัวอย่างเช่น หากมี Leverage 10:1 เทรดเดอร์สามารถควบคุมสถานะมูลค่า £10,000 ได้ด้วยเงินทุนของตนเองเพียง £1,000 ส่วนที่เหลืออีก £9,000 ยืมมาจากโบรกเกอร์หรือสถาบันการเงิน

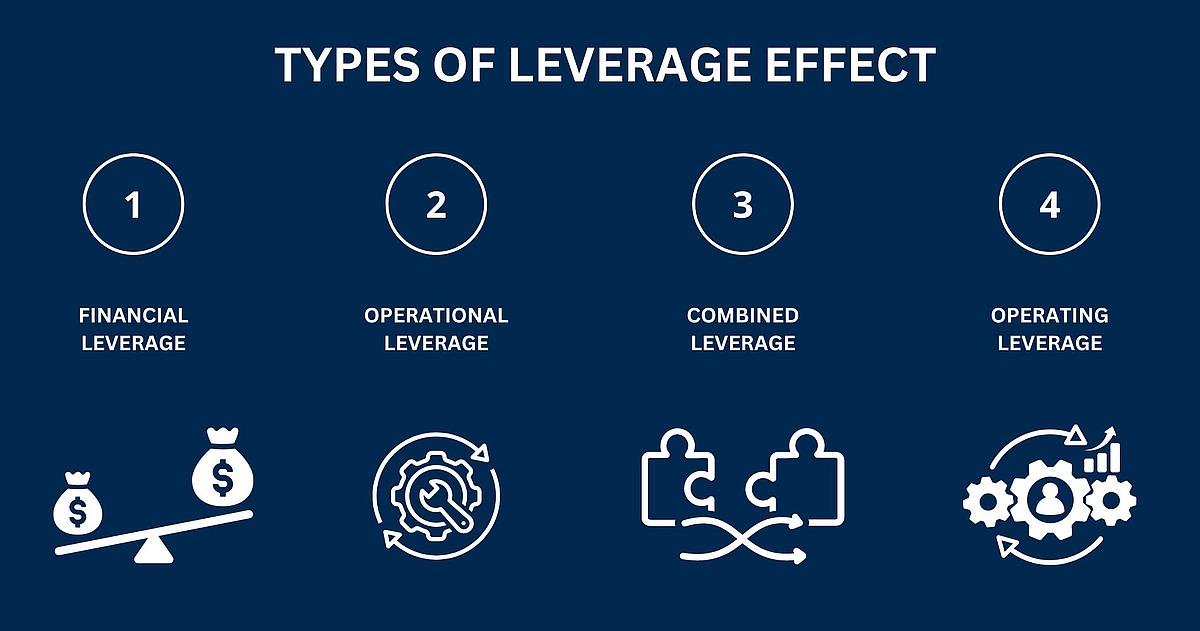

การเข้าใจประเภทของ Leverage จึงเป็นสิ่งจำเป็น เพราะแต่ละประเภทมีลักษณะเฉพาะตัว ระดับความเสี่ยง และข้อกำหนดทางกฎหมายที่แตกต่างกัน หากเลือกผิดประเภทหรือใช้อย่างไม่เหมาะสม อาจนำไปสู่การขาดทุนอย่างรุนแรง

1) Leverage แบบมาร์จิ้น (Margin Leverage)

เป็นประเภทที่พบบ่อยที่สุดในหมู่เทรดเดอร์รายย่อย เมื่อเปิดสถานะที่ใช้ในแพลตฟอร์มการเทรด เทรดเดอร์กำลังใช้ “มาร์จิ้น” หมายถึงการวางเงินประกันเพียงส่วนหนึ่งของมูลค่าการเทรด และยืมส่วนที่เหลือจากโบรกเกอร์

Leverage แบบมาร์จิ้นนิยมใช้ในตลาดฟอเร็กซ์ CFD และสินค้าโภคภัณฑ์ โดยอัตรา Leverage จะบอกถึงขนาดของการเปิดสถานะเทียบกับเงินประกันที่วางไว้ แม้จะเปิดสถานะขนาดใหญ่ได้ด้วยเงินทุนจำนวนน้อย แต่ต้องบริหารความเสี่ยงอย่างรอบคอบเพื่อหลีกเลี่ยงการถูกเรียกมาร์จิ้นเพิ่มหรือถูกบังคับปิดสถานะ

2) Leverage ทางการเงิน (Financial Leverage)

Leverage ประเภทนี้หมายถึงการใช้หนี้สินของบริษัทหรือของนักลงทุนเพื่อเพิ่มผลตอบแทน ตัวอย่างเช่น บริษัทอาจกู้ยืมเงินเพื่อขยายธุรกิจหรือซื้อสินทรัพย์ โดยหวังว่าผลตอบแทนที่ได้จะมากกว่าต้นทุนดอกเบี้ยที่ต้องจ่าย

ในมุมของการลงทุนในหุ้น นักลงทุนมักประเมิน Leverage ทางการเงินของบริษัทเพื่อดูว่าบริษัทใช้หนี้เชิงรุกมากเพียงใด หากภาวะตลาดเอื้ออำนวยเ ลเวอเรจนี้สามารถเพิ่มผลกำไรได้อย่างมาก แต่ในช่วงขาลง ก็สามารถขยายความเสี่ยงได้เช่นกัน

3) Leverage เชิงปฏิบัติการ (Operational Leverage)

เป็นแนวคิดในเชิงวิเคราะห์งบการเงินของบริษัท โดยดูจากโครงสร้างต้นทุนของบริษัท โดยเฉพาะสัดส่วนของต้นทุนคงที่เทียบกับต้นทุนผันแปร หากบริษัทมีต้นทุนคงที่สูง รายได้ที่เพิ่มขึ้นเพียงเล็กน้อยก็สามารถทำให้กำไรเติบโตได้อย่างรวดเร็ว

แม้เทรดเดอร์จะไม่ใช้ Leverage ประเภทนี้โดยตรงในการเทรด แต่เชิงปฏิบัติการมีผลต่อความแข็งแกร่งทางการเงินและความเสี่ยงของบริษัท หุ้นของบริษัทที่มีลักษณะนี้สูง มักมีความไวต่อการเปลี่ยนแปลงทางเศรษฐกิจ ซึ่งควรคำนึงถึงเมื่อตัดสินใจลงทุน

4) Leverage แฝง (Embedded Leverage)

Leverage ประเภทนี้ฝังอยู่ในผลิตภัณฑ์ทางการเงินบางชนิด เช่น ETF แบบมี Leverage ออปชัน และฟิวเจอร์ส โดยให้การเปิดรับตลาดในระดับขยายโดยไม่ต้องยืมเงินด้วยตนเอง

อย่างไรก็ตาม Leverage แฝงอาจสร้างความเข้าใจผิด โดยเฉพาะในกลุ่มเทรดเดอร์มือใหม่ เช่น ETF ที่มี Leverage 2 เท่า มีเป้าหมายเพิ่มผลตอบแทนรายวันเป็น 2 เท่าของดัชนีอ้างอิง แต่ในระยะยาว ผลตอบแทนจริงอาจไม่เป็นไปตามคาดเนื่องจากผลของความผันผวนและการทบต้น การเข้าใจความเสี่ยงของเลเวอเรจประเภทนี้จึงเป็นสิ่งจำเป็น

Leverage แต่ละประเภทอยู่ภายใต้การควบคุมของหน่วยงานกำกับดูแล โดยเฉพาะในกลุ่มนักลงทุนรายย่อย ในสหราชอาณาจักรและสหภาพยุโรป หน่วยงาน เช่น FCA และ ESMA ได้กำหนดขีดจำกัดเพื่อป้องกันความเสี่ยงที่มากเกินไป ซึ่งมักขึ้นอยู่กับความผันผวนของสินทรัพย์ที่เทรด เช่น สกุลเงินดิจิทัลจะมีขีดจำกัดที่เข้มงวดกว่า

สำหรับนักลงทุนสถาบัน แม้อาจสามารถเข้าถึง Leverage ในระดับสูงกว่า แต่ก็คาดหวังให้มีความรู้ความเข้าใจและความสามารถในการบริหารความเสี่ยงอย่างมืออาชีพ ดังนั้นจึงควรศึกษาเงื่อนไขและข้อจำกัดที่โบรกเกอร์หรือกฎหมายในแต่ละเขตกำหนดไว้ให้ชัดเจน

ประเภทของ Leverage ที่เหมาะสมขึ้นอยู่กับเป้าหมายการเทรด สินทรัพย์ที่ลงทุน ระดับความเสี่ยงที่ยอมรับได้ และประสบการณ์ของผู้เทรด เช่น เทรดเดอร์สายเก็งกำไรในระยะสั้นอาจเลือกใช้แบบมาร์จิ้น ส่วนผู้ลงทุนระยะยาวอาจให้ความสำคัญกับเลเวอเรจทางการเงินหรือเชิงปฏิบัติการของบริษัท

ไม่ว่าจะเลือกวิธีใด การเข้าใจว่าประเภทต่าง ๆ ของ Leverage ส่งผลต่อผลตอบแทนและความเสี่ยงอย่างไร จะช่วยให้สามารถวางกลยุทธ์การลงทุนได้อย่างมีประสิทธิภาพมากยิ่งขึ้น

การทำความเข้าใจประเภทของ Leverage ในการเทรดถือเป็นสิ่งสำคัญอย่างยิ่งสำหรับผู้ที่ต้องการเพิ่มผลตอบแทนภายใต้การบริหารความเสี่ยงที่รอบคอบ ไม่ว่าจะเป็นแบบมาร์จิ้น ทางการเงิน เชิงปฏิบัติการ หรือแบบแฝง แต่ละประเภทล้วนมีข้อดี ความเสี่ยง และข้อจำกัดที่แตกต่างกัน

หากใช้ Leverage โดยขาดความเข้าใจ อาจนำไปสู่การขาดทุนอย่างรวดเร็ว แต่หากใช้ด้วยความระมัดระวังและมีความรู้ ก็สามารถช่วยเสริมประสิทธิภาพในการเทรดและเปิดโอกาสใหม่ ๆ ได้อย่างน่าทึ่ง ด้วยการเข้าใจอย่างลึกซึ้งว่าแต่ละประเภททำงานอย่างไรและเหมาะกับสถานการณ์ใด คุณจะสามารถเทรดได้ด้วยความมั่นใจและควบคุมความเสี่ยงได้ดีขึ้น

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ