ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2026-02-10

USD/CAD गिर रहा है हालाँकि अमेरिका अभी भी कनाडा की तुलना में शॉर्ट-टर्म यील्ड के मामले में स्पष्ट रूप से उच्च रिटर्न दे रहा है। यह असंगति CPI की दोगुनी रिपोर्टिंग की ओर जाते हुए कहानी बताती है: पोजिशनिंग कनाडाई डॉलर के पक्ष में पलट गई है, अस्थिरता अपेक्षाकृत नियंत्रित बनी हुई है, और आने वाले दो मुद्रास्फीति आंकड़े तय करेंगे कि यह चाल आगे बढ़ती है या पलटती है।

रिलीज़ का क्रम मायने रखता है: अमेरिका का CPI 13 फरवरी, 2026 को प्रकाशित किया जाएगा, जिसके बाद कनाडा का CPI 17 फरवरी, 2026 को आएगा। USD/CAD जब 1.3500 के प्रमुख मनोवैज्ञानिक स्तर के पास कारोबार कर रहा है, तो आगामी अवधि एक ऐसा परिदृश्य प्रस्तुत करती है जहाँ मैक्रोइकॉनॉमिक उत्प्रेरक तकनीकी समर्थन से मिलता-जुलता है।

बाज़ार भावना वर्तमान में कनाडाई डॉलर के मजबूत होने की ओर झुकी हुई है, यद्यपि निर्णायक रूप से नहीं। 3 फरवरी, 2026 तक, सट्टेबाज़ों के पास कनाडाई डॉलर में मामूली नेट-लॉन्ग पोजिशन थी (+2,130 contracts), जो तब तक USD/CAD में और गिरावट की संभावना को सीमित करती है जब तक कि नए डेटा कोई बड़ा आश्चर्य न दे।

ब्याज दरें अभी भी अमेरिका के पक्ष में बनी हुई हैं। Federal Reserve का टारगेट रेंज 3.50% से 3.75% है, जबकि बैंक ऑफ कनाडा की नीति दर 2.25% पर बनी हुई है। यह अंतर कैरी और शॉर्ट-टर्म स्प्रेड के माध्यम से अमेरिकी डॉलर के लिए संरचनात्मक समर्थन बनाए रखता है, जब तक कि अमेरिकी मुद्रास्फीति और अधिक कम नहीं हो जाती।

कनाडा के CPI की व्याख्या कर देना टैक्स-संबंधी बेस प्रभावों द्वारा जटिल हो जाती है। एक अस्थायी GST/HST अवकाश ने पिछले साल कुछ कीमतों को कम किया था, जिससे वर्ष-दर-वर्ष मुद्रास्फीति के आंकड़े ऊँचे दिख सकते हैं भले ही अंतर्निहित गति मंद ही क्यों न रहे। सिर्फ हेडलाइन आंकड़ों पर भरोसा करने से डेटा की गलत व्याख्या हो सकती है।

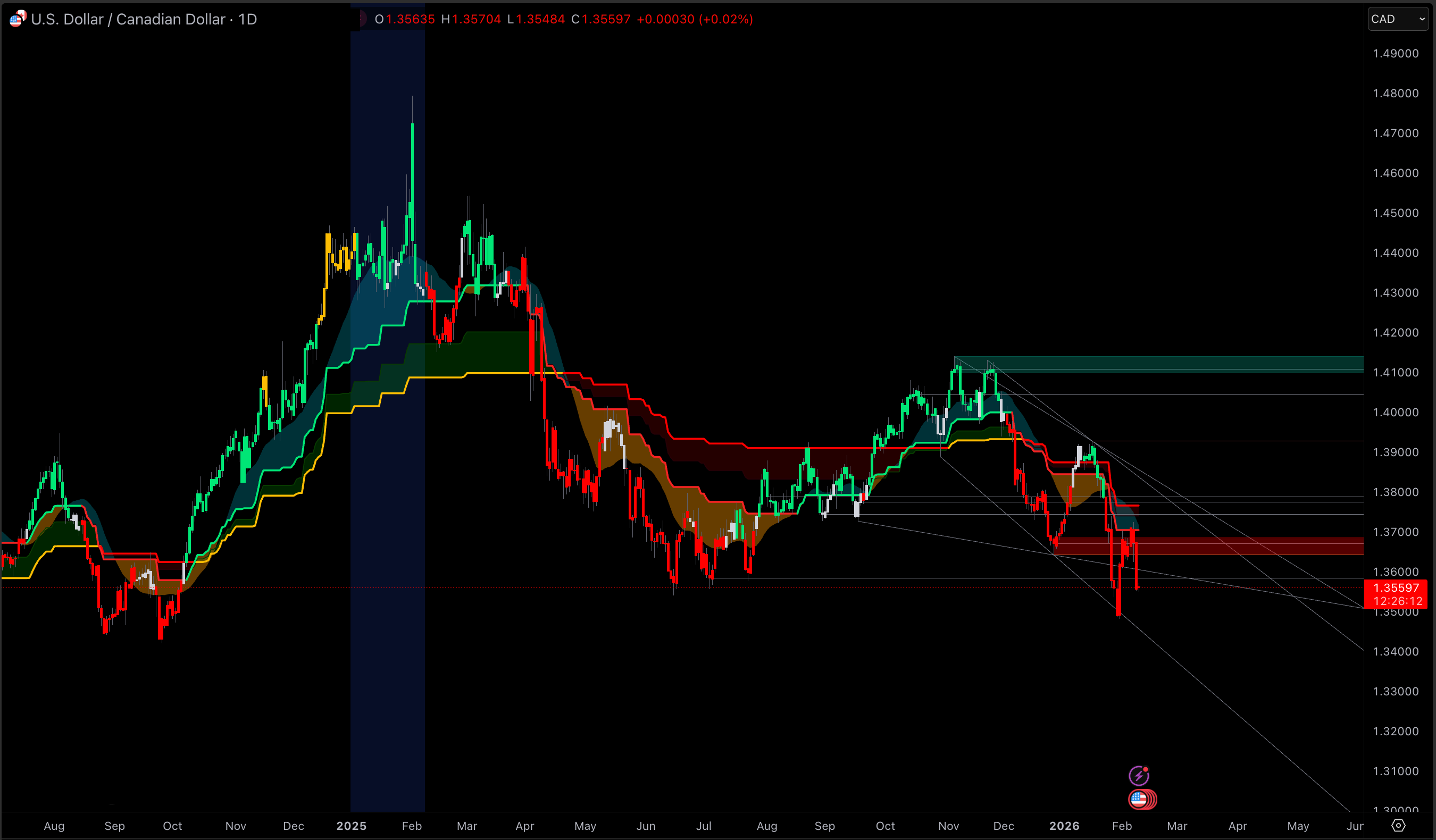

USD/CAD एक महत्वपूर्ण समर्थन क्षेत्र के पास आ रहा है। यह जोड़ी 10 फरवरी को लगभग 1.3557 पर बंद हुई, महीने में पहले 1.372 के आसपास के लेन-देन के बाद, जिससे 1.3500 से 1.3540 की रेंज निकट-कालीन समर्थन के रूप में स्थित है।

अस्थिरता मध्यम बनी हुई है। CME’s CAD/USD CVOL 30-day implied volatility के लिए लगभग 6% के आस-पास रहा है, जो संकट की स्थिति के बजाय घटना-प्रेरित जोखिम को दर्शाता है। ऐसे वातावरण में, मूल्य का ब्रेकआउट अक्सर पलट जाता है जब तक कि नया डेटा दर अपेक्षाओं को काफी बदल न दे।

USD/CAD आम तौर पर दोनों अर्थव्यवस्थाओं के सापेक्ष प्रदर्शन को दर्शाता है न कि किसी एक को अलग से। यह मुद्रा जोड़ी नीति अपेक्षाओं के जरिए विकास और मुद्रास्फीति के अन्तर को व्यक्त करती है, साथ ही कमोडिटी सेंसिटिविटी और वैश्विक जोखिम भावना को भी समाहित करती है।

नीति के संदर्भ में, Fed अभी भी बैंक ऑफ कनाडा की तुलना में स्पष्ट रूप से कड़ा रुख अपनाए हुए है। Fed ने जनवरी के अंत में अपना टारगेट रेंज 3.50% से 3.75% पर बनाए रखा, और बैंक ऑफ कनाडा ने अपनी नीति दर 2.25% पर कायम रखी। यह गैप इतना बड़ा है कि USD/CAD को डिप्स पर समर्थन बनाए रखने के लिए मजबूत बुलिश कथा की आवश्यकता नहीं है। इसे बस इतना चाहिए कि कनाडा “अच्छा पर पर्याप्त नहीं” दिखे ताकि बैंक ऑफ कनाडा के मार्ग का पुनर्मूल्यांकन मजबूर हो जाए।

बाज़ार दरों पर, अमेरिकी 2-वर्षीय ट्रेजरी कंसटेंट-मैच्योरिटी यील्ड शुरुआती फरवरी में मध्य-3.5% क्षेत्र के आसपास थी, जबकि कनाडा का बेंचमार्क 2-वर्षीय यील्ड संदर्भ काफी कम बैठता है, जो संरचनात्मक रूप से USD यील्ड लाभ को मजबूत करता है। अगर CPI आश्चर्य यह बदल दे कि ट्रेडर अगले 50 से 100 बेसिस प्वाइंट नीति को कहाँ देख रहे हैं, तो USD/CAD जल्दी से रीप्राइस कर सकता है।

| रिलीज़ | तारीख | USD/CAD के लिए क्यों महत्वपूर्ण है |

|---|---|---|

| अमेरिका का CPI (जनवरी 2026) | 13 फरवरी, 2026 | अमेरिकी शॉर्ट-टर्म यील्ड और Fed की समयरेखा की दिशा तय करता है |

| कनाडा का CPI (जनवरी 2026) | 17 फरवरी, 2026 | परीक्षण करता है कि क्या CAD की मजबूती “वास्तविक” मुद्रास्फीति गति से समर्थित है या आधार प्रभावों से |

| पोजिशनिंग (COT, Canadian dollar futures) | नवीनतम: 3 फरवरी, 2026 | पुष्ट करता है कि बाजार अब भारी रूप से CAD पर शॉर्ट नहीं है |

दिसंबर 2025 की अमेरिकी CPI रिपोर्ट मुद्रास्फीति के ढील होने का संकेत देती है लेकिन इसे "समाप्त" नहीं माना जा सकता। हेडलाइन CPI माह-दर-माह 0.3% (मौसमी समायोजित) और वर्ष-दर-वर्ष 2.7% बढ़ा। कोर CPI माह-दर-माह 0.2% और वर्ष-दर-वर्ष 2.6% बढ़ा।

USD/CAD के लिए, असल मायने रखने वाली जानकारी शीर्षक संख्या से परे होती है। मुख्य विचार यह है कि क्या घरेलू मांग से जुड़े कोर मुद्रास्फीति के घटक नरम होते रहेंगे। कोर मुद्रास्फीति में 0.2% मासिक वृद्धि के बावजूद, यदि वितरण में सेवाओं की मुद्रास्फीति लगातार बनी रहती है और वस्तुओं की कीमतें कमजोर रहती हैं तो बाजार नकारात्मक प्रतिक्रिया दे सकता है; ऐसा संयोजन अक्सर फेडरल रिजर्व को सतर्क रुख बनाए रखने के लिए प्रेरित करता है。

| सूचक (नवीनतम) | संयुक्त राज्य अमेरिका | कनाडा |

|---|---|---|

| शीर्षक CPI (वर्ष-दर-वर्ष) | 2.7% (दिसंबर 2025) | 2.4% (दिसंबर 2025) |

| कोर CPI (वर्ष-दर-वर्ष) | 2.6% (दिसंबर 2025) | CPI-trim 2.7% (दिसंबर 2025) |

| आवास CPI (वर्ष-दर-वर्ष) | 3.2% | 2.1% |

| नीतिगत दर | 3.50–3.75% | 2.25% |

| 2-वर्षीय सरकारी उपज | 3.50% | 2.55% |

| 10-वर्षीय सरकारी उपज | 4.22% | 3.40% |

| USDCAD स्पॉट (6 फ़रवरी, 2026) | 1.3644 | 1.3644 |

ट्रेडिंग के लिए जनवरी की अमेरिकी CPI रिलीज़ में सबसे महत्वपूर्ण चीजें:

कोर सेवाओं की स्थिरता: यदि सेवाओं की मुद्रास्फीति फिर से तेज हो जाती है, तो शॉर्ट-टर्म उपज आमतौर पर पहले बढ़ती है, और USD/CAD अक्सर उसका अनुसरण करता है।

आवास संकेत: आवास आमतौर पर धीरे-धीरे बदलता है, लेकिन अप्रत्याशित मजबूती कोर को ऊँचा रख सकती है।

वस्तुओं में डिफ्लेशन की स्थायित्व: अगर वस्तुओं में कीमतों का पतन रुक जाता है, तो यह पूरे कोर ट्रेंड की धारणा बदल देता है।

कनाडा का दिसंबर 2025 CPI वर्ष-दर-वर्ष 2.4% बढ़ा। मासिक CPI गैर-सीज़नल समायोजित आधार पर 0.2% गिरा, जबकि सीज़नल समायोजित माप 0.3% बढ़ा। मुख्य सूक्ष्मता यह है कि GST/HST छुट्टी ने पिछले वर्ष कुछ कीमतों को अस्थायी रूप से कम किया था, और जैसे ही वे महीने तुलना विंडो से बाहर निकलते हैं, यह मैकेनिकली वर्ष-दर-वर्ष मुद्रास्फीति को उच्च कर सकता है।

यह अंतर इसलिए महत्वपूर्ण है क्योंकि USD/CAD शीर्षक आंकड़ों की बजाय केंद्रीय बैंक की प्रतिक्रिया कार्यों पर प्रतिक्रिया देता है। अगर कनाडा का CPI मुख्य रूप से बेस प्रभावों के कारण ऊँचा दिखाई देता है, तो बैंक ऑफ़ कनाडा की नीति बदलने की संभावना कम है। मुद्रा शुरुआती तौर पर सुदृढ़ हो सकती है, लेकिन जैसे ही बाजार प्रतिभागी समझते हैं कि नीतिगत दृष्टिकोण अपरिवर्तित रहा, ऐसे कदम अक्सर उलट जाते हैं।

ट्रेडिंग के लिए कनाडा के जनवरी CPI में सबसे महत्वपूर्ण बातें:

व्यापकता बनाम संकुचित उछाल: एकल श्रेणी का एक बार का उछाल कोर घटकों में व्यापक वृद्धि जितना उपयोगी नहीं होता।

मुद्रास्फीति की गति बनाम बेस प्रभाव: देखें कि क्या अल्पकालिक गति शांत दिखती है भले ही वर्ष-दर-वर्ष वृद्धि हो।

हाउसिंग-संवेदनशील घटक: कनाडा के आवास चैनल यदि फिर से गर्म हो जाएँ तो जल्दी से मुद्रास्फीति की उम्मीदों को बढ़ा सकते हैं।

दो डेटा बिंदु जोखिम प्रोफाइल को आकार देते हैं।

पहला, सट्टात्मक पोजिशनिंग अब कनाडाई डॉलर पर काफी शॉर्ट नहीं है। नवीनतम CFTC डेटा के अनुसार, गैर-वाणिज्यिक ट्रेडरों ने 3 फ़रवरी, 2026 तक 2,130 कांट्रैक्ट्स का नेट लॉन्ग पोजिशन रखा था। हालांकि यह एक मामूली आंकड़ा है, यह केवल शॉर्ट कवरिंग से प्रेरित किसी बड़ी CAD रैली की संभावना को कम करता है। आगे की सुदृढ़ीकरण अब सहायक आर्थिक डेटा पर निर्भर करेगी।

दूसरा, संकेतित अस्थिरता मध्यम बनी हुई है। CME का CAD/USD CVOL लगभग 6% (30-दिन की आधार पर) रहा है, जो संकेत देता है कि बाजार मूवमेंट की उम्मीद करते हैं लेकिन कोई मौलिक बदलाव नहीं। ऐसे हालात में, CPI-प्रेरित प्राइस ब्रेकआउट्स इन्ट्राडे में स्पष्ट हो सकते हैं पर अक्सर पलट जाते हैं यदि बाद की दर परिवर्तनों ने उस मूव की पुष्टि नहीं की।

USD/CAD ने 10 फ़रवरी, 2026 को लगभग 1.3557 पर बंद किया, जबकि फरवरी की शुरुआत में लगभग 1.372 के आसपास कारोबार करने के बाद। यह गिरावट महत्त्व रखती है क्योंकि यह जोड़ी को एक ऐसे ज़ोन में वापस खींचती है जहाँ प्रवाह अक्सर एकत्र होते हैं: मनोवैज्ञानिक समर्थन (1.3500) और हालिया स्विंग संरचना।

समर्थन क्षेत्र: 1.3500 से 1.3540

1.3500 के नीचे साफ़ टूटना अगले समर्थन बैंड की ओर आगे बढ़ने की संभावना बढ़ाता है।

निकटकालीन पिवट: 1.3565 से 1.3600

यदि यू.एस. CPI रिलीज़ के बाद कीमत यह क्षेत्र फिर से हासिल करके बनाए रखती है, तो डाउनसाइड तर्क कमजोर हो जाता है।

प्रतिरोध क्षेत्र: 1.3660 से 1.3725

यहीं हालिया बिकवाली तेज़ हुई थी। इसका ऊपर ब्रेक और होल्ड आमतौर पर संकेत देता है कि CPI ने दरों की कहानी को USD के अनुकूल दोबारा मूल्यांकित कर दिया।

| सूचक | मान | संकेत |

|---|---|---|

| RSI (14) | 28.6 | ओवरसोल्ड, रिवर्सल का जोखिम बढ़ रहा है |

| MACD (12,26,9) | -0.0050 | बेयरिश, पर मोमेंटम कमजोर हो रहा है |

| EMA 20 | 1.3699 | कीमत इसके नीचे, निकटकालीन डाउनट्रेंड |

| EMA 50 | 1.3775 | कीमत इसके नीचे, मध्यम अवधि में बेयरिश |

| EMA 200 | 1.3881 | कीमत इसके नीचे, दीर्घकालिक बेयरिश झुकाव |

| Trend | Down | ऊँचाइयाँ घट रही हैं, निचले स्तर घट रहे हैं |

| Momentum | Bearish but stretched | CPI तेज़ स्नैपबैक ट्रिगर कर सकता है |

ये रणनीतियाँ घटनाएँ-आधारित हैं और पुष्टि पर जोर देती हैं। CPI रिलीज़ से स्लिपेज, स्प्रेड का फैलाव और शुरुआती झूठे मूव हो सकते हैं, इसलिए सेटअप दिशात्मक झुकाव जितना ही महत्वपूर्ण होता है।

कब उपयोग करें: जब दिशात्मक बढ़त स्पष्ट न हो, लेकिन बाजार समर्थन के पास संकुचित हो।

बाय स्टॉप: 1.3660 के ऊपर

सेल स्टॉप: 1.3490 के नीचे

प्रारम्भिक स्टॉप: एंट्री से 35 से 55 पिप्स (जोखिम नियंत्रण के लिए पर्याप्त टाइट, बाजार शोर सहने के लिए पर्याप्त चौड़ा)

पहला लक्ष्य: 70 से 110 पिप्स

मैनेजमेंट: अगर ट्रिगर हो जाए, तो पहले इम्पल्स के बाद जोखिम तेज़ी से घटाएं। जिन CPI ट्रेंड्स में दूसरा चरण नहीं होता वे अक्सर तेज़ी से पलटते हैं।

यह तरीका मानता है कि यू.एस. CPI रिलीज़ प्रारम्भिक बाजार दिशा तय कर सकती है, जबकि कनाडा की CPI उस मूवमेंट की पुष्टि या उलट कर सकती है।

मैक्रो तर्क: नरम यूएस CPI आमतौर पर फ्रंट-एंड यूएस यील्ड्स पर दबाव डालती है। अगर कनाडा की महंगाई की गति स्थिर रहती है, तो नीति अंतर वाला कथ्य USD-हित में थोड़ा कम प्रभावी हो जाता है।

ट्रिगर: यूएस CPI गिरावट लाती है, फिर USD/CAD 1.3620 से 1.3660 रीटेस्ट करता है और ऊँचाइयों को वापस हासिल करने में असफल रहता है

एंट्री: रीटेस्ट जोन के पास रिजेक्शन सिग्नलों पर

स्टॉप: 1.3730 के ऊपर (हालिया स्विंग हाई के परे)

लक्ष्य: पहले 1.3500, फिर यदि मोमेंटम बना रहता है तो 1.3420

अमान्यकरण: 1.3660 के ऊपर एक दैनिक क्लोज़ कनाडा CPI तक ऊपर की ओर सqueeze होने की संभावना बढ़ा देता है।

मैक्रो तर्क: गर्म CPI फ़ेड के पथ का दाम जल्दी बदल सकता है, यूएस यील्ड्स को ऊपर धकेल सकता है और USD कैरी मांग को पुनर्जीवित कर सकता है। अगर यह तब होता है जब CAD पहले से ही मामूली रूप से लॉन्ग के लिए ज्यादा भीड़ में है, तो रिवर्सल तेज़ हो सकती है।

ट्रिगर: यू.एस. CPI रिलीज़ के बाद 1.3725 के ऊपर ब्रेक और होल्ड

एंट्री: 1.3700 से 1.3725 के सफल रीटेस्ट पर, जो समर्थन के रूप में टिकता है

स्टॉप: 1.3630 के नीचे

लक्ष्य: 1.3860, फिर यदि मोमेंटम और दरें पुष्टि करें तो 1.3950

जोखिम विचार: कनाडा की CPI की रिलीज़ प्रचलित प्रवृत्ति को बाधित कर सकती है। जब तक प्रारम्भिक मूव मजबूत ट्रेंड स्थिरता नहीं दर्शाता, दूसरी डेटा रिलीज़ से पहले जोखिम एक्सपोज़र घटाना सलाहयोग्य है।

जनवरी 2026 के लिए यू.एस. CPI 13 फरवरी, 2026 को निर्धारित है, और जनवरी 2026 के लिए कनाडा का CPI 17 फरवरी, 2026 को निर्धारित है। दोनों रिलीज़ आमतौर पर ईस्टर्न समय सुबह 8:30 बजे आती हैं, जब तरलता गहरी होती है लेकिन स्प्रेड्स अभी भी तेज़ी से चौड़े हो सकते हैं।

मुद्रास्फीति ब्याज दर की अपेक्षाओं को आकार देती है। USD/CAD यू.एस.-कनाडा दर अंतर में परिवर्तनों के प्रति बहुत संवेदनशील है, विशेष रूप से शॉर्ट-एंड पर। जब CPI Fed या Bank of Canada के लिए अपेक्षित मार्ग बदल देता है, तो पहले बॉन्ड यील्ड्स बदलते हैं और मुद्रा अक्सर कुछ मिनटों के भीतर उनका अनुसरण करती है।

पहले उछाल को अंतिम दिशा मान लेना। CPI अक्सर एक प्रारंभिक झटका देता है, फिर जैसे ही रेट मार्केट्स विवरणों को पचा लेते हैं, रिवर्सल आ जाता है। पुष्टि की प्रतीक्षा करना—जैसे कि टूटे स्तर का रिटेस्ट या यील्ड्स में फॉलो-थ्रू—जोखिम-समायोजित परिणामों में सुधार करता है।

कर-संबंधी मूल्य विकृतियाँ बेस इफेक्ट पैदा कर सकती हैं जो साल-दर-साल CPI को ऊपर धकेल दें, भले ही वर्तमान मुद्रास्फीति का प्रवाह तेज़ नहीं हो रहा हो। इससे एक अल्पकालिक CAD प्रतिक्रिया उत्पन्न हो सकती है जो फीकी पड़ जाती है यदि ट्रेडर्स निष्कर्ष निकालें कि BoC को सिर्फ हेडलाइन-आधारित सरप्राइज पर प्रतिक्रिया देने की आवश्यकता नहीं है।

हाँ, क्योंकि यह असममिति बदल देता है। गैर-व्यावसायिक CAD पोजिशनिंग केवल मामूली नेट लाँग (+2,130 contracts) है, इसलिए बाजार खिंचा हुआ नहीं है, लेकिन अब यह केवल शॉर्ट्स के कवरिंग से संचालित बड़े CAD रैली के लिए तैयार नहीं है। अब डेटा का महत्व फ्लो से अधिक है।

लीवरेज घटाएँ, पूर्वनिर्धारित इनवैलिडेशन स्तरों का उपयोग करें, और पहले 30-60 सेकंड का पीछा करने से बचें। यदि ट्रेड आपके पक्ष में चलता है तो जल्दी स्केल-आउट पर विचार करें, क्योंकि CPI की अस्थिरता अचानक उलट सकती है। हमेशा रिलीज़ के आसपास चौड़े स्प्रेड और संभावित स्लिपेज की योजना बनाएं।

USD/CAD यू.एस. और कनाडा के CPI रिलीज़ के पास एक अनूठे कारकों के संयोजन के साथ आता है: संयुक्त राज्य के लिए एक संरचनात्मक यील्ड लाभ, कनाडा डॉलर की मजबूती की ओर एक सामरिक शिफ्ट, और ब्रेकआउट ट्रेडिंग के अनुकूल एक प्रमुख तकनीकी स्तर के पास प्राइस एक्शन। सबसे प्रभावी रणनीति घटनाओं के क्रम को देखना है—पहले U.S. CPI को प्रारंभिक दिशा स्थापित करने देना और फिर कनाडा के CPI का उपयोग यह आकलन करने के लिए करना कि क्या मूव मौलिक रूप से समर्थित है या संभवतः पलट जाएगा।

व्यवहारिक रूप से, 1.3500 से 1.3540 रेंज एक नियंत्रित डाउनट्रेंड को एक अधिक महत्वपूर्ण USD/CAD गिरावट से अलग करती है। इस सपोर्ट के नीचे ब्रेक, जो ब्याज दर विकास द्वारा प्रेरित हो, नीचे की गति को बढ़ा सकता है। इसके विपरीत, यदि यह स्तर बरकरार रहता है और जोड़ी डेटा रिलीज़ के बाद 1.3660 तक रिकवर करती है, तो पिछली ट्रेडिंग रेंज की ओर एक मीन-रिवर्शन परिदृश्य संभावित है।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के उद्देश्य के लिए है और इसे वित्तीय, निवेशात्मक या अन्य सलाह के रूप में नहीं लिया जाना चाहिए (और न ही ऐसा माना जाना चाहिए) जिस पर भरोसा किया जाए। इस सामग्री में दी गई किसी भी राय को EBC या लेखक द्वारा किसी भी विशिष्ट व्यक्ति के लिए किसी विशेष निवेश, security, लेन-देन या निवेश रणनीति के उपयुक्त होने की सिफारिश माना नहीं जाना चाहिए।

(ब्यूरो ऑफ लेबर स्टैटिस्टिक्स)(cftc.gov)(federalreserve.gov) (www150.statcan.gc.ca)(federalreserve.gov)