取引

EBCについて

公開日: 2026-02-05

更新日: 2026-02-06

Nvidiaの株価下落は、2026年に入って顕著になっています。2月5日には日中安値で約172ドルを付け、年初来の最安値を更新しました。このNVDA株価下落 の主な原因は、同社のファンダメンタルズ(企業の基礎的業績)の悪化というよりも、市場がAI関連株に適用する割引率 や地政学的政策リスク を再評価した結果だと考えられます。

同社の株価は、持続的で強力なAI主導の成長が続くという高い期待を反映してきました。しかし、市場が短期的なAI設備投資の鈍化、製品移行に伴う利益率の正常化、または輸出規制に伴う持続的な販売制約の可能性を高く見積もるようになると、将来のキャッシュフローの現在価値が低下し、堅調な四半期業績にもかかわらず株価が大きく下落する可能性があります。

NVIDIAが報告する需要は依然として強固です。2026会計年度第3四半期の売上高は570億ドル、データセンター売上高は512億ドルに達しました。また、第4四半期の売上高見通しは650億ドル(±2%)と、成長が「鈍化」ではなく「加速」していることを示唆しています。

今回のNVDA株価下落は、AI需要そのものの否定ではなく、その成長の「持続期間」と「軌道」に対する市場の不確実性の高まりを反映しています。重要な検討事項としては、AIのトレーニング需要がいつどの程度推論(inference)に移行するか、ハイパースケーラーの支出最適化の度合い、そしてシステムやネットワーキング、競合供給が拡大する中で追加のコンピュート能力がどの程度NVIDIAの増分総利益に結びつくか、などが挙げられます。

成長サイクルが広く認知されると、市場はサイクルの存在から期待の変化に注目を移します。長期成長想定のわずかな下方修正でさえ、強い四半期実績の影響を上回り得ます。

NVIDIAは現在、主力GPUアーキテクチャの移行期にあります。同社は、利益率(グロスマージン)の変動要因として、HopperからBlackwellアーキテクチャへの移行を明示しています。また、中国向け製品「H20」の過剰在庫に関連する45億ドルの損失も開示しており、サプライチェーンの複雑さと政策リスクに伴う予測の難しさを浮き彫りにしました。

投資家は「AI需要は実在する」と信じながらも、以下のように考えれば株価を切り下げる可能性があります:

立ち上げ期間中に製品ミックスが一時的に不利になる、

サプライチェーンおよび構成の複雑性が変動性を高める、

在庫損失のような一時的な項目が、供給制約のある地域における予測誤差を示唆します。

そのような要因は、投資家の期待が高い企業においてマルチプル圧縮の触媒となることが多いです。

NVIDIAは規制当局への提出書類(10-Q)において、現行の輸出管理規則下では中国のデータセンター市場で事実上競争できない状態にあると述べています。米商務省の輸出規制は強化の一途をたどっており、これは単なる見出しリスクではなく、同社の戦略と成長に影響を与える構造的な制約です。

中国の重要性は売上への寄与にとどまります。同国の役割は次のような複数の戦略的側面に影響を与えます:

競合エコシステムの発展、

隣接地域における価格決定力、

時間を経たCUDA代替技術の世界的な普及。

他地域での急速な成長があっても、主要な最終市場が構造的に制約され続ける場合、市場は政策に起因する持続的なディスカウントを適用し続ける可能性が高いです。

連邦準備制度理事会は2026年1月28日の会合でフェデラルファンド金利の誘導目標を3.50%から3.75%に据え置きました。 「高金利の長期化」という金利環境は、長期投資株にプレッシャーを与えるために極端である必要はありません。重要なのは次の要素の組み合わせです:

無視できない割引率、

高水準の初期バリュエーション、

戦略的技術をめぐる政策・規制の不確実性の高まりです。

これらの要因の組み合わせは、リスク回避が高まる局面で資金が保有比率の高い成長株から離れることを促すことが多いです。

NVIDIAはAIセクターを代表する「マグニフィセント・セブン」の一角であり、多くの投資家が集中保有しています。市場でリスク回避(リスクオフ)の動きが強まると、投資家は個別企業のファンダメンタルズに関わらず、流動性の高い大型株を売却してリスクエクスポージャーを削減する傾向があります。この「流動性に基づく売り」が、NVIDIAの株価下落を短期的に増幅させるメカニズムとして働いている可能性があります。

ファンダメンタルズ(会社が報告した内容)

2026会計年度第3四半期の売上高:570億ドル、前年比+62%。

2026会計年度第3四半期のデータセンター売上高:512億ドル、前年比+66%。

2026会計年度第4四半期の売上見通し:650億ドル、前後2%。

期待(株価が織り込んでいたもの)

株価は比較的順調な経路を織り込んでいました:

ハイパースケーラーおよび企業のAI向け資本支出の継続、

マージンの変動を伴わない急速な製品立ち上げ、

管理可能な地政学リスク、

限定的な競争的価格圧力。

最近の下落は、投資家が見通しの完全な破綻よりも、より変動性が高く不確実な成長軌道に高い確率を割り当てるようになったことを示しています。

増産の実行力や粗利益率の推移に対する市場の信頼が回復するにつれ、NVDAは安定します。

投資家が推測的なストーリーよりも具体的な証拠を重視するため、次回決算までは株価は変動の大きいレンジで推移すると予想されます。

注目点:供給、リードタイム、ミックス、およびシステムやネットワークの付随によるマージン感応度に関する経営陣のコメントです。

データセンター需要は需要不足ではなく供給制約により制限され続けます。

投資家は収益力に再注目し、バリュエーション倍率が再構築されます。

注目点:データセンターの継続的な順次成長、およびBlackwellの構成比が成熟するにつれてコスト構造が改善していることを示す表現です。

輸出管理は引き続き厳格で、拡散型ライセンスに関する追加の不確実性が高まります。

ハイパースケーラーは前倒しで進めた増強サイクルの後、追加支出のペースを抑制し、市場の「終端成長」想定を下方にシフトさせます。

注目点:出荷、保守、または適合製品の設計における摩擦を高めるような規制の拡大や強制措置の有無です。

材料/指標 |

NVDA株にとって重要な理由 |

好材料となる事象 |

2月25日の決算発表と2026会計年度の結果 |

ガイダンスをリセットし、需要と供給の前提を確認する |

明確な収益の軌跡と自信のあるQ1見通し |

中国での許認可の明確化 |

結果の幅を狭める |

条件的な表現が減り、より測定可能な期待が持てる |

データセンター収益の成長率 |

市場の主要KPI |

マージンを侵食せずに強い成長が続くこと |

粗利益率(グロスマージン)の推移 |

価格決定力と製品ミックスを示す |

70%台中盤の見通しが維持される |

半導体リスクセンチメント(SOX) |

市場ストレス時にはNVDAは半導体セクターと連動して取引される |

SOXの安定化は強制売り圧力を軽減する |

金利とタームプレミアム |

バリュエーション倍率の圧縮・拡大を促す |

利回り変動の低下と金融環境の緩和 |

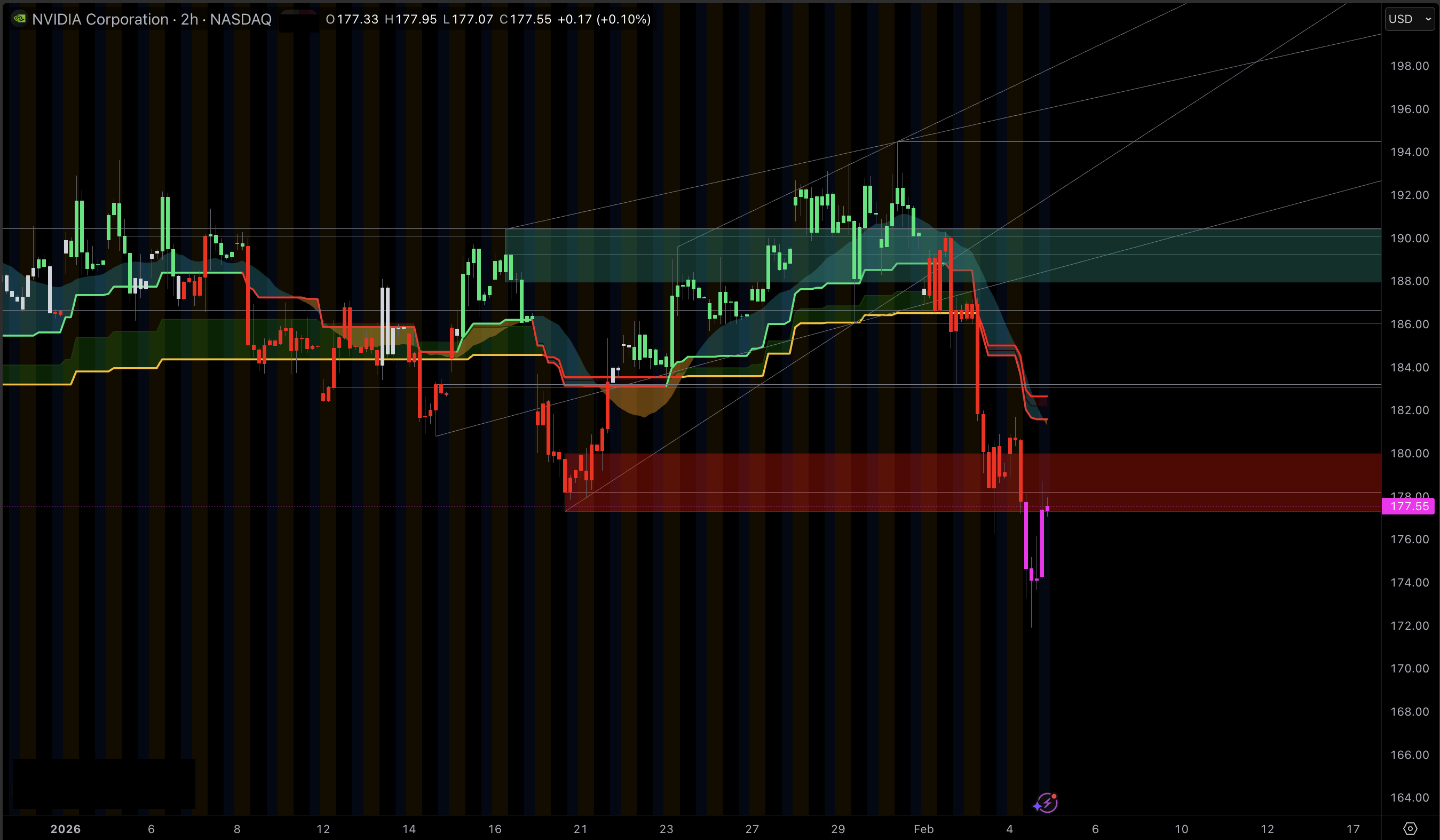

いずれかの指標に過度に適合させることなく、NVDAの値動きは現在、単純で目に見える水準に反応しています:

170ドル付近:心理的水準かつ最近の安値域でのサポートです。

180ドル付近:下落後の最初の上方供給ゾーン(レジスタンス)です。

200ドル付近:大台の磁力で、メガキャップのモメンタム銘柄ではセンチメントの転換点になることが多いです。

指標 |

直近の値 |

示唆すること |

RSI(14) |

31.19 |

売り圧力が過剰で、ファンダメンタルが維持されれば反発や底作りの可能性が高まる。 |

MACD(12,26) |

-3.63 |

モメンタムは依然としてマイナスで、MACDが安定して上向くまでは反発が失敗しやすい。 |

EMA(20) |

179.75 |

短期トレンドは下向き。この水準を回復できれば早期の安定化サインとなる。 |

EMA(50) |

183.74 |

中期トレンドは弱まっており、ラリーは180台半ば以下で売りに当たる可能性がある。 |

EMA(200) |

185.35 |

長期トレンドラインが試されており、それを継続して下回るとシステマティックな売りを招きやすい。 |

サポート |

172.15〜174.43 |

このゾーンは強制売りが枯渇する可能性のある直近の下値目安を示す。 |

レジスタンス |

176.71〜178.99 |

追加の下落リスクを下げるには、このレンジを上抜ける必要がある。 |

トレンド |

短期的に弱気 |

株価が主要移動平均線を回復するまでは慎重姿勢が優勢だ。 |

モメンタム |

売られ過ぎだが依然マイナス |

売られ過ぎ=反転ではないが、下落の限界利益は縮小する可能性がある。 |

要約すると、NVDAの短期的なパフォーマンスは、決算や政策で重要な展開がない限り、ファンダメンタルの小幅な変化と同様に投資家のリスク志向やポジショニングに大きく左右されます。

1)なぜNVIDIA株は2026年初来安値を更新したのですか?

Nvidiaの株価下落 は、単一の要因ではなく、高金利環境による割引率の上昇、アーキテクチャ移行に伴う利益率への不確実性、中国を中心とする輸出規制という構造的制約、といった複合的な要因により、市場が同社の長期成長評価を見直した結果と考えられます。

2) NVIDIAのAI事業は鈍化しているのですか?

NVIDIAの発表結果は依然として急速な成長を示しており、2026会計年度第3四半期の四半期売上高が570億ドル、データセンター売上高が512億ドルを含んでいます。 議論の焦点はAI需要の有無ではなく、その持続可能性と成長の傾き(スロープ)です。

3) 輸出規制はNVIDIAのバリュエーションにどう影響しますか?

輸出規制はアドレス可能な市場を制限し、製品設計上の摩擦を増大させ、制限地域における競合エコシステムの形成を加速させる可能性があります。NVIDIAは現在の規則下で中国のデータセンター向けコンピュート市場から実質的に締め出されていると説明しています。

4) H20の在庫費用とは何で、なぜ重要なのですか?

NVIDIAは2026会計年度の最初の9か月で、H20の過剰在庫と購入義務に関連して45億ドルの損失を開示しました。 金額自体に加え、これは投資家の予測誤差や政策に起因する製品制約に対する感度を高めます。

5) 中国はNVIDIAの見通しにどう影響しますか?

中国は主にライセンスやタイミングを通じてNVIDIAに影響を与えます。顧客が配送条件を見通せない場合、最終需要が存在していても注文が停止されることがあります。NVIDIAは既に、可視性が限定される場合に中国向けの特定の出荷をガイダンスから除外できることを示しています。

6) 次回の決算サイクルで投資家は何に注目すべきですか?

次回は650億ドルの見通しに対する第4四半期の収益推移、移行期間を通じた粗利率の推移、および規制の範囲やライセンス不確実性に関する更新に注目してください。

7) FedはNVDA株に影響しますか?

はい。政策金利が上昇すると、成長から得られる長期キャッシュフローに適用される割引率が上がります。Fedは2026年1月28日にフェデラルファンド金利の目標レンジを3.50%から3.75%に据え置きました。

8) NVIDIAの次回決算発表はいつで、なぜ重要ですか?

NVIDIAは2026会計年度第4四半期および通期の決算を2月25日に発表する予定です。これはガイダンスをリセットし、製品の出荷ペースを明確にし、更新されたマージンと収益の前提を提示するため、次の重要な材料となります。

結論

今回のNvidiaの株価下落は、同社の競争力やAI需要そのものが消えた証拠ではなく、高い成長期待が織り込まれたバリュエーションが、金利・政策・製品サイクルという現実のリスク要因を前に調整された結果と解釈できます。今後のNVDA株価下落 が止まり、反転するかどうかは、2月25日の決算で示される具体的な業績とガイダンス、そして製品移行をスムーズに完了させ利益率を維持できるという経営陣の実行力への信頼が回復するかにかかっています。短期的には、これらの不確実性が解消されるまで、株価の高いボラティリティが続く可能性が高いでしょう。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。