ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2026-02-05

NVIDIA (NVDA) की वर्ष-प्रतिवarte अब तक की गिरावट को बिगड़ती मूलभूत बातों की बजाय छूट दरों और नीतिगत जोखिमों के पुनःमूल्यांकन के कारण सबसे उपयुक्त माना जाना चाहिए। कंपनी का मूल्यांकन लगातार, मजबूत AI-चालित विकास की अपेक्षाओं को दर्शाता है। जब बाजार निकट-कालीन AI पूंजीगत व्ययों के धीमे होने, प्लेटफ़ॉर्म संक्रमण के दौरान मार्जिन सामान्यीकरण, या भू-राजनीति-प्रेरित आय सीमाओं की संभावना बढ़ाता है, तो वर्तमान मूल्य में हुई कमी मेगा-कैप ग्रोथ नेताओं को असमान रूप से प्रभावित करती है, भले ही चालू तिमाही की आय मजबूत बनी रहे।

5 फरवरी, 2026 को, NVDA के शेयर दिन के भीतर लगभग $172 के निचले स्तर तक गिर गए, जो वर्ष-टू-डेट का सबसे निचला स्तर था। यह गिरावट उन नकदी प्रवाहों के मौलिक रूप से बिगड़ने के बजाय निवेशक द्वारा AI इन्फ्रास्ट्रक्चर नकदी प्रवाहों को दी जाने वाली वैल्यूएशन की पुनःव्याख्या को दर्शाती है।

NVIDIA की रिपोर्ट की गई मांग तस्वीर मजबूत बनी हुई है, फिस्कल Q3 2026 का राजस्व $57.0 billion और डेटा सेंटर राजस्व $51.2 billion रहा। कंपनी ने फिस्कल Q4 2026 के लिए राजस्व का मार्गदर्शन $65.0 billion ± 2% दिया। ये मंदी-संबंधी आंकड़े नहीं हैं। ये "अभी भी तेज़ी पकड़ रहे हैं" वाले आंकड़े हैं। [1]

NVDA के शेयरों में हुई गिरावट AI विकास की अवधि और प्रवृत्ति के बारे में बाजार की अनिश्चितता को दर्शाती है। प्रमुख विचारों में शामिल हैं कि AI प्रशिक्षण मांग किस गति से इन्फरेंस में बदलती है, हाइपरस्केलर खर्च अनुकूलन का दायरा कितना है, और सिस्टम, नेटवर्किंग, और प्रतिस्पर्धी आपूर्ति के विस्तार के साथ अतिरिक्त कंप्यूट क्षमता किस हद तक NVIDIA के सकल लाभ में परिवर्तित होती है।

एक बार जब विकास चक्र व्यापक रूप से मान्यता प्राप्त हो जाता है, तो बाजार ध्यान चक्र के अस्तित्व से अपेक्षाओं में बदलाव की ओर स्थानांतरित कर देता है। दीर्घकालिक विकास अनुमानों में थोड़ी सी भी निचली समायोजन मजबूत तिमाही प्रदर्शन के प्रभाव को पीछे छोड़ सकती है।

NVIDIA एक उच्च-गति आर्किटेक्चर संक्रमण के बीच में है। अपनी 26 अक्टूबर, 2025 की तिमाही फाइलिंग में कंपनी ने स्पष्ट रूप से सकल मार्जिन में बदलावों को Hopper HGX सिस्टम्स से Blackwell पूर्ण-स्तरीय डेटा सेंटर समाधान की ओर व्यावसायिक मॉडल के परिवर्तन से जोड़ा। इसने यह भी खुलासा किया कि फिस्कल 2026 के पहले नौ महीनों के लिए सकल मार्जिन H20 अतिरिक्त इन्वेंटरी और खरीद प्रतिबद्धताओं से जुड़ी $4.5 billion की चार्ज से प्रभावित था। [2]

निवेशक एक साथ यह मान सकते हैं कि "AI मांग वास्तविक है" और फिर भी स्टॉक को नीचे लिख सकते हैं अगर वे सोचते हैं:

रैंप-अप के दौरान उत्पाद मिश्रण अस्थायी रूप से कम अनुकूल होता है,

सप्लाई चेन और कॉन्फ़िगरेशन की जटिलता परिवर्तनशीलता बढ़ाती है,

एक-बार की घटनाएँ, जैसे इन्वेंटरी चार्ज, बाधित भौगोलिक क्षेत्रों में पूर्वानुमान त्रुटियों का संकेत देती हैं।

ऐसे कारक आमतौर पर उन कंपनियों में मल्टीपल संपीड़न के उत्प्रेरक के रूप में कार्य करते हैं जिन पर निवेशकों की अपेक्षाएँ ऊँची होती हैं।

उसी 10-Q में, NVIDIA ने कहा कि वर्तमान नियमों और भू-राजनीतिक परिदृश्य के तहत वह प्रभावी रूप से चीन के डेटा सेंटर कंप्यूट मार्केट में प्रतिस्पर्धा करने से वंचित है, और वह ऐसा प्रतिस्पर्धी उत्पाद बनाने तथा प्रदान करने में असमर्थ है जिसे दोनों सरकारों की मंज़ूरी मिल सके। [2] अलग से, अमेरिकी वाणिज्य विभाग की BIS ने उन्नत कंप्यूटिंग सेमिकंडक्टर निर्यात नियंत्रणों और उनके संबंधित प्रवर्तन रुख को कड़ा और अद्यतन करना जारी रखा है। [3]

चीन का महत्व केवल राजस्व में योगदान तक सीमित नहीं है। देश की भूमिका कई रणनीतिक आयामों को प्रभावित करती है, जिनमें शामिल हैं:

प्रतिस्पर्धी इकोसिस्टम का विकास,

आसन्न क्षेत्रों में मूल्य निर्धारण शक्ति,

समय के साथ CUDA विकल्पों का वैश्विक प्रसार।

अन्य क्षेत्रों में तेज़ वृद्धि के बावजूद, जब कोई प्रमुख अंतिम-बाजार संरचनात्मक रूप से प्रतिबंधित रहता है, तो बाजार संभवत: नीति-सम्बंधित छूट को निरंतर लागू करता है।

फेडरल रिज़र्व ने अपनी 28 जनवरी, 2026 की बैठक में फेडरल फंड्स दर का लक्ष्य दायरा 3.50% से 3.75% पर बरकरार रखा। [4] “लंबे समय तक उच्च” दर पृष्ठभूमि को लंबे-अवधि इक्विटीज़ पर दबाव डालने के लिए चरम होने की आवश्यकता नहीं होती। महत्वपूर्ण है इन कारकों का संयोजन:

एक महत्वपूर्ण डिस्काउंट रेट,

उच्च प्रारम्भिक मूल्यांकन,

रणनीतिक प्रौद्योगिकियों के आसपास नीति और नियामक अनिश्चितता का उच्च स्तर।

इन कारकों का यह संयोजन अक्सर जोखिम से बचने के बढ़े हुए दौर में पूंजी को उन ग्रोथ स्टॉक्स से दूर ले जाता है जो व्यापक रूप से धारित होते हैं।

मेगा-कैप AI कंपनियाँ अक्सर AI-संबंधित जोखिम भावना में हुए बदलावों को व्यक्त करने के प्राथमिक साधन के रूप में काम करती हैं। जोखिम घटाने के दौर में, निवेशक सामान्यतः सबसे तरल होल्डिंग्स बेचते हैं, चाहे मूलभूत संकेत कितने भी मजबूत हों। यह गतिशीलता NVDA के शेयर मूल्य को निकट-कालीन आय से न्यायोचित स्तरों से नीचे धकेल सकती है, भले ही कंपनी के मूलभूत संकेत मजबूत बने रहें।

मूलभूत (कंपनी ने जो रिपोर्ट किया)

वित्तीय Q3 2026 राजस्व: $57.0B, साल-दर-साल 62% वृद्धि। [1]

वित्तीय Q3 2026 डेटा सेंटर राजस्व: $51.2B, साल-दर-साल 66% वृद्धि। [1]

वित्तीय Q4 2026 का राजस्व पूर्वानुमान: $65.0B, प्लस या माइनस 2%। [1]

अपेक्षाएँ (जिसे स्टॉक कीमत पहले से ही डिस्काउंट कर रही थी)

स्टॉक कीमत अपेक्षाकृत साफ़ विकास मार्ग को पहले ही समाहित कर चुकी थी:

हाइपरस्केलर और एंटरप्राइज़ AI में निरंतर कैपेक्स,

मार्जिन अस्थिरता के बिना तेज़ उत्पाद रैंप्स,

प्रबंधनीय भू-राजनीति,

सीमित प्रतिस्पर्धी मूल्य दबाव।

हालिया गिरावट संकेत देती है कि निवेशक अब कंपनी के पूरी तरह के पतन की अपेक्षा के बजाय अधिक अस्थिर और अनिश्चित विकास पथ को अधिक संभाव्य मान रहे हैं।

बाज़ार रैंप निष्पादन और सकल मार्जिन ट्रैजेक्टरी पर विश्वास बहाल कर लेने पर NVDA स्थिर हो जाता है।

स्टॉक की उम्मीद है कि अगले आय रिपोर्ट तक अस्थिर रेंज में ट्रेड करेगा, क्योंकि निवेशक संभावनात्मक कथाओं की तुलना में ठोस साक्ष्यों को प्राथमिकता देते हैं।

देखने योग्य: आपूर्ति पर प्रबंधन की टिप्पणी, लीड टाइम, मिक्स, और सिस्टम्स व नेटवर्किंग अटैच के प्रति मार्जिन की संवेदनशीलता।

डेटा सेंटर की मांग आपूर्ति से सीमित रहती है, मांग से नहीं।

निवेशक आय शक्ति पर फिर से फोकस करते हैं, और मल्टीपल्स का पुनर्निर्माण होता है।

देखने योग्य: सतत क्रमिक डेटा सेंटर विकास, और ऐसे सुर जो बताते हैं कि जैसे-जैसे Blackwell का मिश्रण परिपक्व होता है लागत संरचना में सुधार आ रहा है। [1], [2]

निर्यात नियंत्रण कड़े बने रहते हैं, और डिफ्यूज़न-प्रकार लाइसेंसिंग के आसपास अतिरिक्त अनिश्चितता बढ़ जाती है। [2], [3]

फ्रंट-लोडेड बिल्ड साइकिल के बाद हाइपरस्केलर अतिरिक्त खर्च की गति को मध्यम कर देते हैं, जिससे बाजार की “टर्मिनल ग्रोथ” धारणा नीचे शिफ्ट हो जाती है।

देखने योग्य: किसी भी तरह के प्रतिबंधों के फैलने या प्रवर्तन कार्रवाइयों का होना जो शिपिंग, सर्विसिंग, या अनुपालन योग्य उत्पादों के डिजाइन में घर्षण बढ़ा दे। [3]

उत्प्रेरक / संकेतक |

NVDA स्टॉक के लिए इसका महत्व क्यों है |

क्या रचनात्मक होगा |

25 फरवरी की आय रिपोर्ट और FY2026 के परिणाम |

मार्गदर्शन को रीसेट करता है और मांग व आपूर्ति की धारणाओं की पुष्टि करता है |

स्पष्ट राजस्व प्रगति और Q1 के लिए भरोसेमंद पूर्वानुमान |

चीन लाइसेंसिंग पर स्पष्टता |

परिणामों के दायरे को संकुचित करता है |

कम शर्तीय बयान, अधिक मापन योग्य अपेक्षाएँ |

डेटा सेंटर राजस्व वृद्धि दर |

बाज़ार का मुख्य KPI |

ऐसी वृद्धि जो मार्जिन में गिरावट के बिना मजबूत बनी रहे |

ग्रॉस मार्जिन पथ |

प्राइसिंग पावर और उत्पाद मिक्स का संकेत देता है |

मिड-70% परिदृश्य बरकरार रहे |

सेमीकंडक्टर जोखिम भावना (SOX) |

तनाव के दौरान NVDA समग्र सेमीकंडक्टर समूह के साथ कारोबार करता है |

SOX के स्थिरीकरण से मजबूर बिकवाली का दबाव घटता है |

ब्याज दरें और टर्म प्रीमियम |

मल्टीपल्स के संकुचन/विस्तार को प्रभावित करता है |

यील्ड अस्थिरता में कमी और वित्तीय स्थितियों में ढील |

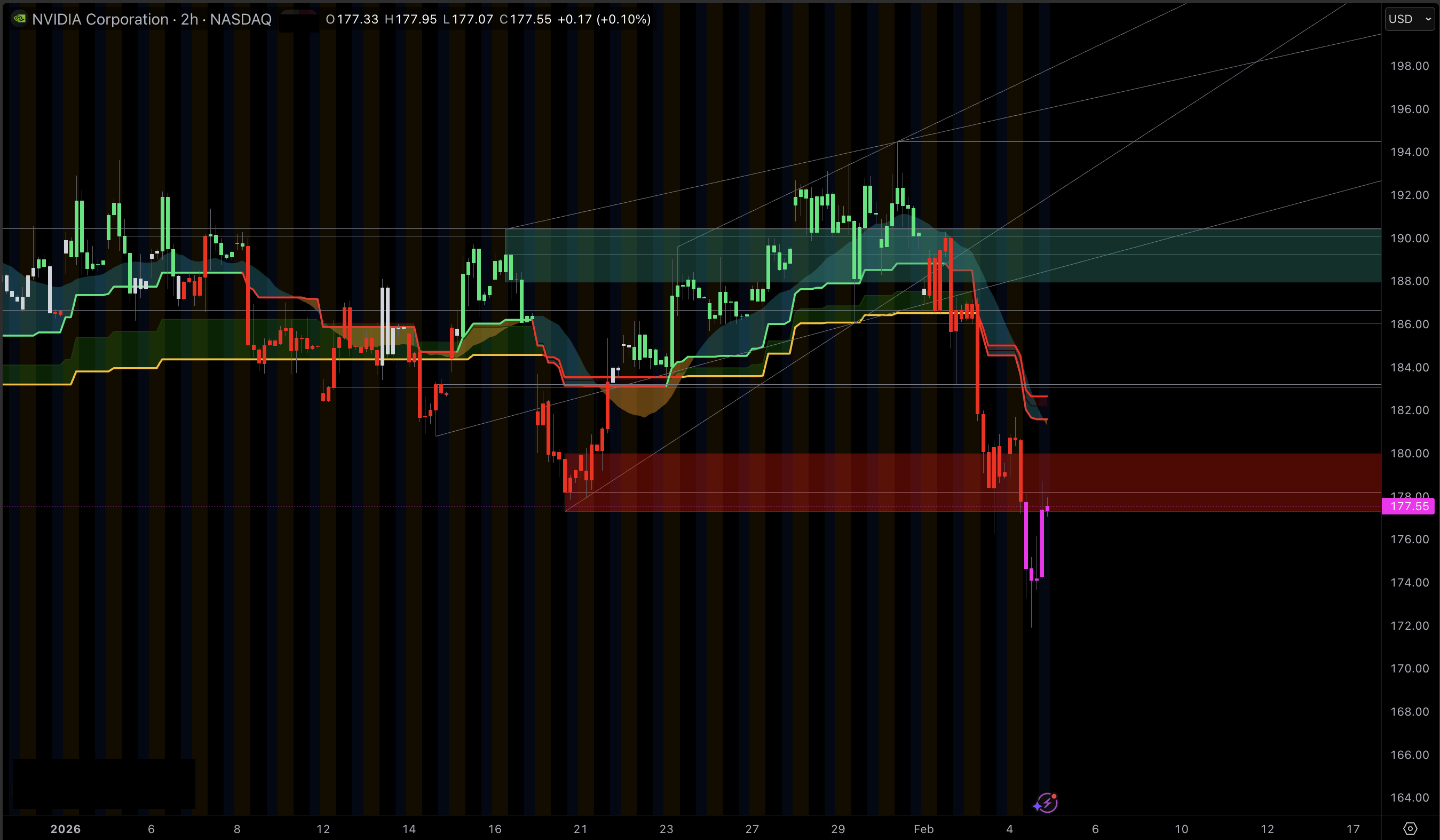

किसी एक संकेतक पर अधिक निर्भर हुए बिना, NVDA का चार्ट वर्तमान में सरल, स्पष्ट स्तरों पर प्रतिक्रिया दे रहा है:

$170 क्षेत्र: मानसिक स्तर और हालिया निचले क्षेत्र का समर्थन।

$180 क्षेत्र: ब्रेकडाउन के बाद पहला ऊपरी आपूर्ति जोन।

$200 क्षेत्र: एक गोल-नंबर आकर्षण जो अक्सर मेगा-कैप मोमेंटम नामों में मनोवैज्ञानिक रुख बदलता है।

संकेतक |

नवीनतम रीडिंग |

इसका क्या अर्थ है |

RSI (14) |

31.19 |

बेचने का दबाव बढ़ा हुआ है, जिससे बाउंस या बेस-बिल्डिंग की संभावना बढ़ जाती है यदि मूलभूत बातें स्थिर रहें। |

MACD (12,26) |

-3.63 |

मोमेंटम नकारात्मक बना हुआ है, इसलिए रिकवरी तब तक असफल हो सकती है जब तक MACD स्थिर न होकर ऊपर की ओर न मुड़े। |

EMA 20 |

179.75 |

निकट अवधि का रुझान नीचे है; इस स्तर की वापसी प्रारंभिक स्थिरीकरण का संकेत है। |

EMA 50 |

183.74 |

मध्यम-अवधि का रुझान कमजोर हुआ है; रैलियाँ मध्य-180 के नीचे आपूर्ति से टकरा सकती हैं। |

EMA 200 |

185.35 |

दीर्घकालिक रुझान रेखा चुनौती में है; इसके नीचे लगातार कारोबार अक्सर प्रणालीगत बिकवाली को आमंत्रित करता है। |

समर्थन |

172.15 to 174.43 |

यह जोन तत्काल निचले संदर्भ बिंदुओं का प्रतिनिधित्व करता है जहाँ जबरन बिकवाली थम सकती है। |

प्रतिरोध |

176.71 to 178.99 |

एक रिकवरी को इस बैंड को पार करना होगा ताकि फिर से एक और नीचे की लहर का जोखिम कम हो सके। |

रुझान |

अल्पकालिक रूप से मंदी |

जब तक स्टॉक प्रमुख मूविंग एवरेज वापस नहीं लेता, तब तक सावधानी वांछनीय है। |

मोमेंटम |

ओवरसोल्ड पर लेकिन नकारात्मक |

ओवरसोल्ड होने का मतलब पलटाव नहीं होता, पर इससे निचले मार्जिनल रिटर्न कम हो सकते हैं। |

सारांश के तौर पर, NVDA का निकट-कालिक प्रदर्शन उतना ही निवेशक जोखिम भूख और मार्केट पोजिशनिंग से प्रभावित होगा जितना कि मूलभूत बातों में मामूली परिवर्तनों से, जब तक कि कमाई या नीतियों में कोई महत्वपूर्ण विकास न हो।

NVDA स्टॉक का पुनर्मूल्यांकन छूट दरों के प्रति संवेदनशीलता, प्लेटफ़ॉर्म संक्रमण के दौरान मार्जिन स्थिरता के बारे में अनिश्चितता, और विशेष रूप से चीन से संबंधित चल रहे संरचनात्मक नीतिगत प्रतिबंधों को दर्शाता है। मजबूत रिपोर्ट किया गया राजस्व तब भी शेयर की कीमत में गिरावट के साथ सहअस्तित्व रख सकता है जब बाजार दीर्घकालिक वृद्धि अपेक्षाओं को घटा देता है या आवश्यक जोखिम प्रीमियम बढ़ा देता है।

NVIDIA की रिपोर्टेड परिणाम अभी भी तीव्र वृद्धि दिखाते हैं, जिनमें वित्तीय Q3 2026 में $57.0B तिमाही राजस्व और $51.2B डेटा सेंटर राजस्व शामिल हैं। [1] बहस यह नहीं है कि एआई की मांग मौजूद है, बल्कि यह स्थिरता और ढलान (slope) के बारे में है।

ये लक्षित बाजार को सीमित करते हैं, उत्पाद-डिजाइन में घर्षण बढ़ाते हैं, और प्रतिबंधित क्षेत्रों में प्रतियोगी इकोसिस्टम के निर्माण को तेज कर सकते हैं। NVIDIA ने वर्तमान नियमों के तहत खुद को चीन के डेटा सेंटर कंप्यूट मार्केट से प्रभावी रूप से बाहर बताया है। [2]

NVIDIA ने वित्तीय 2026 के पहले नौ महीनों में H20 अधिशेष इन्वेंटरी और खरीद दायित्वों से जुड़े $4.5B के चार्ज का खुलासा किया। [2] डॉलर राशि से परे, इसने निवेशकों की पूर्वानुमान त्रुटियों और नीति-प्रभावित उत्पाद प्रतिबंधों के प्रति संवेदनशीलता बढ़ा दी है।

चीन का प्रभाव मुख्यतः लाइसेंसिंग और समय-निर्धारण के माध्यम से होता है। यदि ग्राहक डिलीवरी शर्तों की भविष्यवाणी नहीं कर पाते हैं, तो वास्तविक अंत मांग होने पर भी ऑर्डर रोक दिए जा सकते हैं। NVIDIA पहले ही यह दिखा चुका है कि जब दृश्यता सीमित होती है तो वह अपने मार्गदर्शन से चीन के लिए कुछ शिपमेंट्स को बाहर रख सकता है।

Q4 राजस्व की प्रवृत्ति की तुलना $65.0B के आउटलुक के साथ, संक्रमण के दौरान सकल मार्जिन में प्रगति, और नियामक दायरे तथा लाइसेंसिंग अनिश्चितता पर किसी भी अपडेट को देखें। [1], [2]

हाँ। उच्च नीतिगत दरें वृद्धि से जुड़े दीर्घकालिक नकदी प्रवाहों पर लागू छूट दर को बढ़ाती हैं। फेड ने 28 जनवरी, 2026 को फेडरल फंड्स टारगेट रेंज को 3.50% से 3.75% पर बनाए रखा। [4]

NVIDIA Q4 और पूरे वित्तीय वर्ष 2026 के परिणाम 25 फरवरी को रिपोर्ट करने की निर्धारित है। यह अगला प्रमुख उत्प्रेरक है क्योंकि यह मार्गदर्शन को रीसेट करता है, उत्पाद ताल (product cadence) को स्पष्ट करता है, और अद्यतन मार्जिन व राजस्व मान्यताएँ प्रदान करता है।

NVDA के स्टॉक का वर्ष-से-आज तक का निचला स्तर मुख्य रूप से प्लेटफ़ॉर्म संक्रमण की चुनौतियों और चल रहे भू-राजनीतिक तनावों के बीच मूल्यांकन और जोखिम प्रीमियम समायोजनों के कारण है। जबकि कंपनी असाधारण वृद्धि रिपोर्ट करना जारी रखती है, भविष्य में स्टॉक का प्रदर्शन मार्जिन की स्थिरता में निवेशकों के नवनिर्मित विश्वास, उत्पाद रैम्प्स के निष्पादन, और निर्यात-नियंत्रण सीमाओं के तहत वैश्विक एआई पूंजीगत व्यय चक्र की लचीलापन पर निर्भर करेगा। जब तक आगामी मौलिक डेटा अधिक स्पष्टता प्रदान नहीं करते, तब तक उच्च अस्थिरता बनी रहने की संभावना है।

[1] https://investor.nvidia.com/news/press-release-details/2025/NVIDIA-Announces-Financial-Results-for-Third-Quarter-Fiscal-2026/default.aspx

[2] https://www.sec.gov/Archives/edgar/data/1045810/000104581025000230/nvda-20251026.htm

[3] https://www.bis.gov/press-release/commerce-strengthens-restrictions-advanced-computing-semiconductors-enhance-foundry-due-diligence-prevent-diversion-prc

[4] https://www.federalreserve.gov/newsevents/pressreleases/monetary20260128a.htm