取引

EBCについて

公開日: 2025-11-26

更新日: 2025-11-27

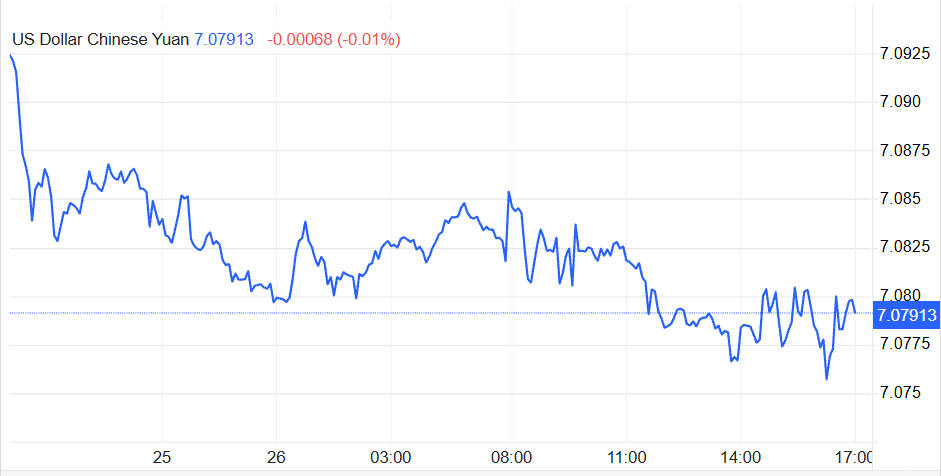

米ドル/人民元の相場は、もはや短期的なセンチメントだけでは動かなくなっている。2025年11月下旬、オンショアの米ドル/人民元は7.08円付近で取引され、2023年初頭以来最も安定した人民元高の局面を迎えている。

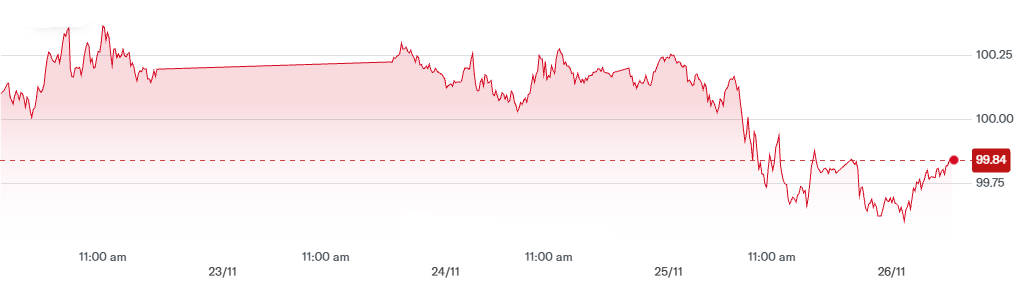

この動きと連動するように、CFETS人民元指数は98.22まで上昇し、4月以来の高値を記録した。これは、人民元高が単なるドル安への反応ではなく、より幅広い要因に支えられていることを示している。

これらの動向は、マクロ経済環境と緻密な国内政策が組み合わさり、通貨が構造的な価格再調整サイクルに入ったことを示唆している。

米連邦準備制度理事会(FRB)が金融引き締めから利下げへと政策転換したことが、米ドル/人民元の動向における中心的なドライバーとなっている。米国の金利が低下し、利回り格差が縮小するにつれ、ドルのキャリー優位性は薄れていく。

これにより、米ドル資産に対する世界的な需要が減少し、必然的に資金の流れは人民元を含む過小評価されている通貨や政策支援を受けている通貨へとシフトする。

USD/CNYは歴史的に、利回り格差の縮小に非常に敏感だ。2025年には、中国が同時に人民元を押し上げるよう誘導しているため、その影響はさらに大きくなる。

中国人民銀行(PBOC)は、米ドル/人民元の軌道を積極的に形成していた。そのアプローチは露骨な介入ではなく、精巧な管理下にある。

現在の政策スタンスの主な特徴:

中間値は市場予想より一貫して強気の設定

日中のボラティリティを緩和するための国営銀行のオペレーション

秩序ある評価への明確なコミットメント、破壊的な変動の回避

中間点付近の±2%の取引バンドを安定アンカーとして利用

これは積極的な介入というよりも、管理された通貨高戦略であり、人民元を安定かつ信頼できる通貨として位置づけ、市場への信頼感を示すものだ。

より安定した人民元は、いくつかの構造的優先事項と一致している。

1. 世界的な信頼の再構築

中国は、1998年のアジア通貨危機の際、地域諸国とともに通貨切り下げを拒否した戦略を繰り返している。

安定性を示すことで、人民元の基軸通貨としてのイメージが強化される。

2. 国際化アジェンダの支援

強力かつ予測可能な人民元は、以下の用途での使用を促す。

国境を越えた決済、

企業請求書、

地域融資協定、および

中央銀行の準備金配分。

3. 外国投資家の信頼強化

安定性は国内債券への資金流入を促し、利回りスプレッドが縮小しても国内債券は依然として魅力的である。

4. 世界的な不確実性への建設的な対応

市場が不安定な状況において、人民元を安定した通貨として提示することで、中国は他の新興市場と差別化を図る。

つまり、人民元高は単なる経済シグナルではなく、戦略的な物語なのだ。

最も重要でありながら過小評価されている構造的要因の 1 つは、人民元取引量の急増だ。

最新のBIS FX取引高調査によると、人民元取引量は2022年以降60%近く急増しており、現在では世界の1日のFX取引の8%以上を占めている。

流動性が高まるということは、次のことを意味する。

より深い市場、

スプレッドの縮小、

ヘッジコストの低減

より多くの機関の参加、そして

多国籍企業間の信頼が高まりました。

米ドル/人民元が世界で最も取引される通貨ペアの一つになるにつれ、市場のミクロ構造そのものが人民元の安定性を強化しているのだ。

この改善されたFXエコシステムにより、人民元高は以前のサイクルに比べてより持続可能になる。

コントラストによって、どれだけ変化があったかが強調される。

貿易戦争のショック

中国からの流出

人民元安によりUSD/CNYは急上昇

人民元は約5%下落した

FRBは引き締めよりも緩和を

中国は安定した通貨高を誘導

人民元は年初来で約3%上昇した

人民元建て資産に対する世界的な需要の高まり

構造的な違いはマクロ経済的なものだけではなく、政策主導によるもので、中国のより広範な国際化の目的を反映している。

大手銀行のほとんどは現在、人民元高が続くと予想している。

3ヶ月: ~6.95

6ヶ月: ~6.90

12ヶ月: ~6.85

米国の利回りの低下、

中国の安定した中間ガイダンス、

国内信用状況の改善、そして

貿易決済における人民元利用の増加。

しかし、銀行は、この動きは爆発的ではなく段階的なものになるとも強調している。

1. 輸出業者

人民元高は輸出業者、特に低利益率の製造業者の利益率を低下させます。生産拠点の移転や契約条件の再交渉を迫られる企業も出てくるだろう。

2. 輸入業者

輸入業者は、商品、機械、技術投入コストの低下から直ちに利益を得る。

3. 中国で事業を展開する多国籍企業

米ドル/人民元の予測可能性が増すと、ヘッジ コストと FX の不確実性が軽減され、長期計画がサポートされる。

4. 投資家と資産運用会社

信頼できる感謝のサイクルは次のようなことを促す。

中国国債への流入、

国内株式へのより安定した参加、

準備金管理者のための人民元資産へのより広範な配分。

人民元が堅調であれば輸入インフレが抑制され、海外旅行、高級品、海外サービスの価格が下がる可能性がある。

現在の勢いは強いものの、米ドル/人民元相場には依然として無視できないリスクが残っている。

1. 米国経済力の復活

米国のインフレが再び加速すれば、FRBは金融緩和を減速または停止する可能性があり、そうなればドル高につながる可能性がある。

2. 地政学的ショック

アジアにおける緊張や世界的な不安定化により、安全資産への逃避による米ドル資産への資金流入が引き起こされる可能性がある。

3. 国内成長への懸念

中国の指標、特に不動産や雇用の指標が弱まれば、人民元の上昇は抑制される可能性がある。

4. 流動性の引き締め

世界的な利回りの急上昇により、資本が米ドル資産に戻ってくる可能性がある。

現時点では、これらのリスクはいずれもベースライン シナリオを支配するものではありませんが、監視することは依然として重要だ。

あらゆる兆候は長期的な状況を示している。USD/CNYはもはや単なる短期的な市場動向を反映しているわけではない。

それは次のことを反映している:

中国の国際化戦略

人民元の流動性の増加、

協調的な政策コミュニケーション

通貨の多様化に有利な世界環境

この勢いが続けば、人民元は以下の分野で着実にシェアを拡大する可能性がある。

国際貿易決済、

中央銀行の準備金、

地域金融システム、および

資本市場のフロー

これは人民元がすぐに米ドルに匹敵する水準になることを意味するものではない。しかし、緩やかな構造的なリバランスが進むことを示唆しており、USD/CNYはその移行の最前線を示す指標として機能している。

米ドル/人民元は、短期的な市場センチメントのバロメーターではなく、世界の為替動向におけるより広範な構造的変化を映し出す鏡となりつつある。

中国の慎重な政策指導、人民元の流動性増加、連邦準備制度理事会の金融緩和への転換に支えられ、人民元の着実な上昇は通貨の信頼性と国際化の新たな段階を示唆している。

投資家、輸出企業、多国籍企業にとってこれは、ヘッジ戦略の見直し、段階的な人民元高を計画に組み込み、長期的な世界的通貨秩序再編の重要な指標として米ドル/人民元を認識することを意味する。

サイクルが進むにつれて、人民元の安定性と政策に裏打ちされた軌道は、世界の資本の流れと貿易決済パターンの形成においてますます影響力を増すことになるだろう。

よくある質問

1. なぜ2025年に米ドル/人民元(USD/CNY)は下落するのだろうか?

USD/CNYは、米連邦準備制度理事会(FRB)の利下げ、中国の中間金利ガイダンスの強化、そして人民元資産に対する世界的な需要の高まりにより下落している。これらの要因は、利回りスプレッドの縮小、資本流入の促進、そして人民元の安定性と政策方向性に対する信頼感の強化につながっている。

2. Fedの政策は米ドル/人民元(USD/CNY)にどのような影響を与えるか?

FRBの金融緩和は米国債利回りを低下させ、ドルのキャリー優位性を弱め、人民元などのより安定的な通貨への資金流入を促す。これにより利回り格差が縮小し、米ドル資産の魅力は低下し、景気循環全体を通じてUSD/CNYに持続的な下落圧力がかかる。

3. 中国はなぜ人民元を強く誘導しているのか?

中国は、通貨への信頼感を示し、人民元の国際化を促進し、外国投資を誘致し、国内市場の安定化を目指している。人民元高は、信頼性を高め、輸入インフレを抑制し、世界的な不確実性の中で、信頼できる地域の基軸通貨としての中国の地位を強化する。

4. 米ドル/人民元(USD/CNY)の上昇を反転させる可能性のあるリスクは何だか?

主なリスクとしては、米国経済の回復、地政学的ショック、中国の経済指標の弱さ、世界的な流動性の逼迫などが挙げられる。これらのリスクはいずれも、ドル需要の回復、資本フローのシフト、あるいは中国人民銀行によるより慎重な中間レート設定を促し、人民元上昇の勢いを鈍化させる可能性がある。

5.米ドル/人民元(USD/CNY)により人民元の国際化は加速するか?

はい。人民元が安定的に上昇し、上昇すれば、貿易決済、外貨準備の多様化、そして地域金融における人民元の利用が拡大する。流動性の向上、オフショア市場の深化、そして政策シグナルの強化は、今後数年間の人民元の国際化を加速させる好ましい構造的条件を生み出す。

6. 人民元高は輸出業者にとって何を意味するのか?

人民元高は輸出価格競争力を低下させ、特に低利益率メーカーの利益率を低下させる。輸出企業は、為替リスクを管理し、海外市場で競争力を維持するために、価格調整、製品価値の向上、あるいはより積極的なヘッジを行う可能性がある。

7. 中国における多国籍企業はどのような影響を受けるだろうか?

多国籍企業は、為替変動の低減、ヘッジコストの削減、そして価格の可視性向上といったメリットを享受できる。USD/CNYの安定は、長期計画の改善、キャッシュフローの安定化、そしてより予測可能な事業・財務環境の提供による投資判断の支援につながる。

8. アナリストは2026年の米ドル/人民元(USD/CNY)について何を予測しているか?

多くのアナリストは人民元高が継続すると予想しており、FRBの緩和政策が継続され、国内情勢が安定すれば、USD/CNYは6.90ドル以下になると予測している。政策ガイダンス、人民元流動性の増加、そして中国市場に対する国際的な信頼感の向上に支えられ、人民元高は緩やかに推移する見込みだ。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。