Mulai Trading

Tentang EBC

Diterbitkan pada: 2025-12-02

Sidang Bowman hari ini adalah salah satu momen yang secara diam-diam disorot oleh para pedagang di kalender mereka. Ini bukan keputusan FOMC, tetapi tepat berada di atas pertanyaan kunci untuk siklus ini: seberapa jauh The Fed dapat menurunkan suku bunga jika juga melonggarkan regulasi perbankan?

Menjelang sidang tersebut, The Fed telah mengunggah pernyataan lengkap Michelle Bowman yang telah disiapkan untuk sesi Komite Jasa Keuangan DPR tentang "Pengawasan Regulator Prudential".

Teks itu, ditambah sesi Tanya Jawab langsung nanti, akan membantu membentuk cara investor berpikir tentang modal bank, stablecoin, de-banking, dan selera risiko yang lebih luas dalam sistem keuangan.

Bowman akan hadir hari ini di hadapan Komite Jasa Keuangan DPR pukul 10.00 waktu Washington (ET) dalam sidang bertajuk "Pengawasan Regulator Prudential."

Kesaksiannya disampaikan hanya seminggu sebelum pertemuan FOMC pada 9–10 Desember, di mana pasar sekarang memperkirakan sekitar 80–90% peluang penurunan suku bunga sebesar 25 bp, menurut data berjangka dana Fed dan komentar terkini.

Yang krusial, The Fed sudah memasuki periode "blackout" pra-pertemuan (29 November–11 Desember), yang melarang peserta FOMC membahas kebijakan moneter. Bowman secara eksplisit mengingatkan para anggota parlemen bahwa ia tidak dapat membahas suku bunga dalam sidang ini.

Jadi, "sinyal apa pun mengenai suku bunga" akan bersifat tidak langsung: sinyal tersebut akan muncul melalui pendiriannya mengenai modal bank, likuiditas, dan risiko, yang menjadi dasar penentuan seberapa mudah penurunan suku bunga kebijakan dapat mengalir ke pertumbuhan kredit aktual.

The Fed telah merilis teks lengkap kesaksian Bowman. Ini adalah intisarinya; inilah yang akan dibacakannya sebelum sesi tanya jawab langsung yang lebih menarik.

Bowman mengawali pidatonya dengan menekankan Laporan Pengawasan dan Regulasi Musim Gugur 2025:

Dia mengatakan sistem perbankan AS "tetap sehat dan tangguh", dengan rasio modal yang kuat dan penyangga likuiditas yang signifikan.

Pinjaman terus tumbuh, pinjaman bermasalah turun, dan profitabilitas "kuat" di sebagian besar kategori.

Mengapa Hal Ini Penting bagi Investor

Hal ini memvalidasi reli terkini dalam indeks perbankan seperti BKX, yang kini diperdagangkan mendekati puncak kisaran 52 minggunya setelah pulih dari aksi jual yang didorong oleh tarif dan CRE di awal tahun.

Hal ini memberi Fed lebih banyak ruang untuk memangkas suku bunga tanpa memberi kesan panik mengenai kesehatan bank.

Untuk meja ekuitas dan kredit, kerangka yang "kuat dan tangguh" cenderung menjaga premi risiko ekor tetap terkendali, bahkan jika data pertumbuhan berfluktuasi.

Bowman menyediakan ruang yang berarti untuk persaingan dari nonbank dan aset digital:

Dia mencatat bahwa lembaga keuangan nonbank terus memperoleh pangsa pasar dalam pinjaman, bersaing dengan bank-bank yang diregulasi tanpa menghadapi aturan permodalan dan likuiditas yang sama.

Dia menyoroti pekerjaan yang sedang berlangsung dengan regulator lain pada kerangka kerja permodalan, likuiditas, dan diversifikasi untuk penerbit stablecoin, seperti yang dipersyaratkan oleh Undang-Undang GENIUS yang baru.

Dia mendorong aturan yang jelas bagi bank yang terlibat dalam aktivitas aset digital, dengan penekanan pada "diizinkannya" untuk memberikan umpan balik regulasi pada kasus penggunaan baru.

Implikasi

Bagi bank dan perusahaan teknologi finansial yang terkait dengan kripto, ini merupakan sinyal bahwa AS bergerak menuju aturan stablecoin formal, alih-alih larangan terselubung melalui pengawasan.

Bagi bank-bank besar dan terdiversifikasi, aturan yang lebih jelas tentang aset digital dan stablecoin dapat membuka aliran biaya baru, tetapi juga menimbulkan biaya operasional dan kepatuhan tambahan.

Bowman menonjolkan latar belakangnya di bank komunitas:

Dia berpendapat bahwa aturan yang dirancang untuk bank-bank terbesar tidak seharusnya diterapkan pada lembaga-lembaga yang lebih kecil dan lebih sederhana.

Dia mendukung peningkatan ambang batas aset wajib yang sudah ketinggalan zaman, yang karena inflasi dan pertumbuhan neraca, sekarang menarik lebih banyak bank kecil ke dalam rezim bank besar.

Dia mendukung pembaruan ambang batas AML/BSA (Laporan Transaksi Mata Uang dan Laporan Aktivitas Mencurigakan) yang tidak berubah selama beberapa dekade, untuk mengurangi beban yang tidak proporsional pada bank komunitas sambil tetap membantu penegakan hukum.

Dia juga menunjuk pada proposal Fed baru-baru ini untuk:

Menyesuaikan rasio leverage bank komunitas untuk memberikan bank yang lebih kecil lebih banyak fleksibilitas, dan

Memperkenalkan instrumen modal baru untuk bank bersama yang dapat memenuhi syarat sebagai modal Tier 1.

Sudut Pandang Investor

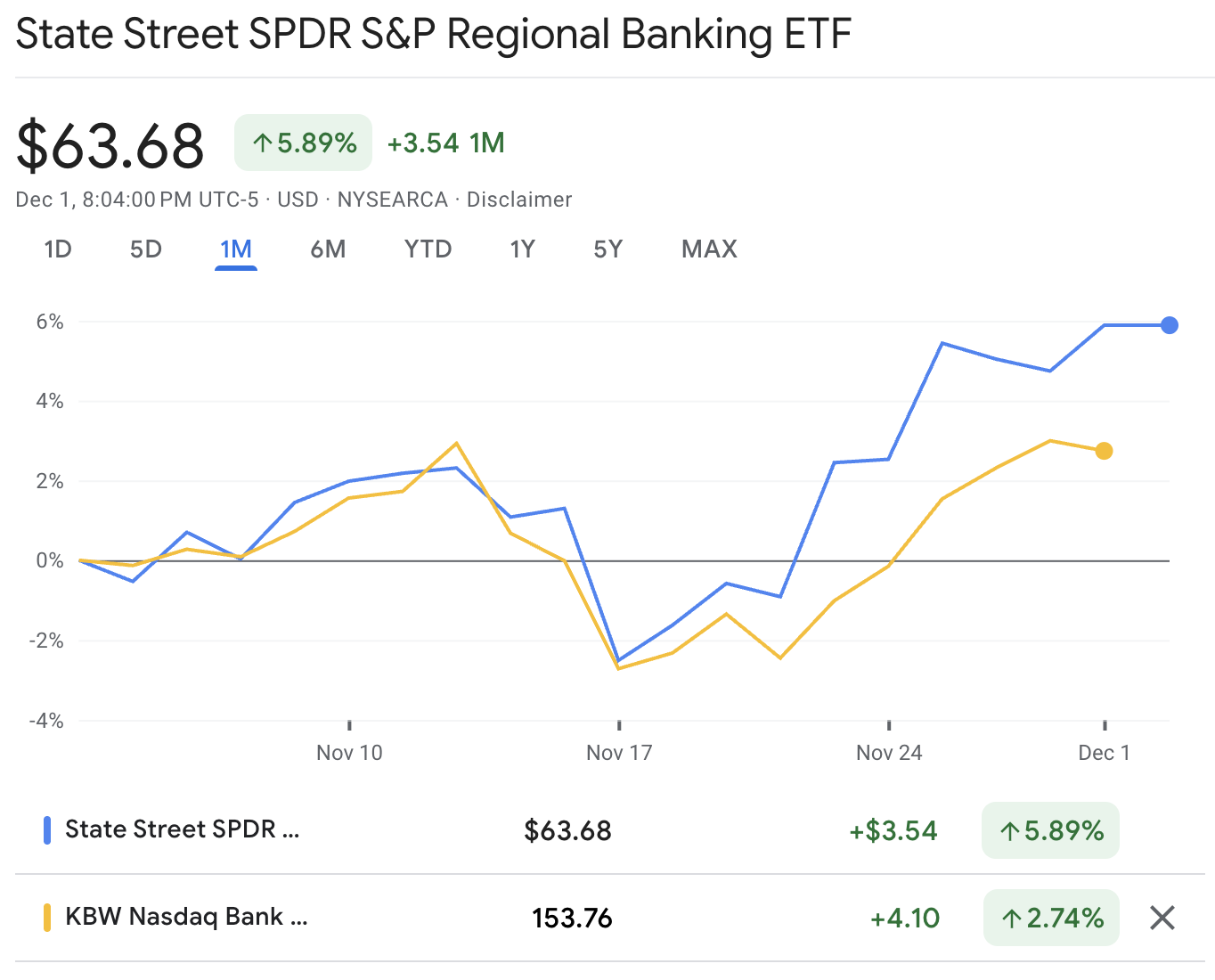

ETF bank regional seperti KRE, sekarang diperdagangkan sekitar $63–64 dengan kisaran 52 minggu sekitar $47–68, berada di paruh atas kisaran tahunannya karena pasar mulai memperhitungkan keringanan regulasi plus suku bunga yang lebih rendah.

Aturan yang disesuaikan dan ambang batas AML yang lebih tinggi menurunkan tekanan biaya struktural untuk bank yang lebih kecil dan dapat mendukung normalisasi ROE setelah periode sulit 2023–24.

Terkait bank-bank besar, Bowman menguraikan pengaturan ulang kerangka permodalan yang luas. The Fed mempertimbangkan keempat pilar:

Tes stres

Rasio leverage tambahan (SLR)

Paket modal Basel III

Biaya tambahan G-SIB.

Pertama, ia mendukung uji stres yang lebih transparan: pengungkapan model publik, kerangka kerja skenario, dan pemberitahuan awal tentang perubahan besar, yang ditargetkan untuk siklus uji stres tahun 2026.

Terkait dengan SLR, ia mendukung modifikasi terkini untuk memastikan bahwa modal leverage bertindak sebagai penyangga sejati dan bukan faktor pembatas yang menghalangi bank mempertahankan obligasi pemerintah dan aset berisiko rendah lainnya.

Mengenai Basel III, ia menyebutkan kalibrasi "bottom-up", khususnya seputar hipotek dan aset layanan hipotek, untuk menghindari penalti berlebihan pada pembiayaan perumahan inti.

Di balik layar, analisis eksternal menunjukkan bahwa pendekatan AS yang sedang berkembang dapat membebaskan triliunan kapasitas pinjaman dan mengurangi intensitas modal bagi bank-bank besar. Namun, hal ini menimbulkan risiko sistemik yang lebih tinggi.

Sudut Pandang Investor

Bagi bank-bank besar AS, ini tampak seperti penyimpangan deregulasi yang moderat: modal dan likuiditas masih tinggi, tetapi lebih sedikit kendala tumpul pada aset berisiko rendah dan uji stres yang lebih dapat diprediksi.

Jika dikombinasikan dengan pemangkasan suku bunga Fed, campuran tersebut cenderung konstruktif untuk margin bunga bersih, pembelian kembali, dan dividen dalam jangka waktu 12 hingga 24 bulan, selama kualitas kredit bertahan.

Salah satu bagian paling tajam dari kesaksian Bowman adalah tentang bagaimana Fed mengawasi bank:

Ia mendorong pengawasan berbasis risiko, dengan fokus pada isu-isu yang benar-benar terkait dengan kegagalan bank dan stabilitas keuangan, bukan sekadar mencentang kotak.

Dia mencatat pekerjaan yang sedang berlangsung untuk mengklarifikasi kapan pengawas dapat melakukan tindakan penegakan hukum, terutama terkait "praktik yang tidak aman atau tidak sehat" dan Hal-hal yang Memerlukan Perhatian (MRA).

Ia mengumumkan bahwa The Fed telah resmi mengakhiri penggunaan "risiko reputasi" sebagai komponen dalam pemeriksaan, senada dengan langkah serupa yang diambil oleh OCC. Ia juga sedang mempertimbangkan aturan untuk mencegah staf The Fed menekan bank agar "mencabut" nasabah sah berdasarkan pandangan politik atau agama.

Hal ini berkaitan langsung dengan perdebatan de-banking dan akan diawasi secara ketat oleh sektor-sektor yang terdampak secara politik (energi, senjata api, kripto, LSM tertentu).

Bagi pasar, hal ini mengurangi risiko utama regulasi yang dirasakan bagi bank yang memilih melayani industri yang kontroversial tetapi sah, sementara masih menyediakan banyak ruang untuk menantang perusahaan terkait masalah keamanan dan kelayakan yang nyata.

Karena pemadaman listrik, Bowman menyatakan dia tidak dapat mengungkapkan kebijakan moneter dalam sidang ini.

Itu berarti:

Tidak ada komentar eksplisit mengenai pemotongan pada bulan Desember, tingkat terminal, atau jalur masa depan.

Tidak ada panduan mengenai risiko inflasi atau bagaimana Fed menyeimbangkan pertumbuhan yang lebih lemah dengan kebutuhan untuk menjaga inflasi tetap terkendali.

Namun, sidang tersebut tetap penting bagi suku bunga karena regulasi membentuk transmisi kebijakan:

Sistem perbankan yang dianggap bermodal besar dan diawasi dengan baik dapat mencerna pemotongan suku bunga dengan lebih mudah tanpa mengganggu pasar obligasi.

Sikap regulasi yang lebih longgar (seperti yang dijelaskan oleh FT dan lainnya) dapat mendorong bank untuk memperluas pinjaman lebih cepat setelah biaya pendanaan turun, yang pada gilirannya memberi masukan kepada sejauh mana dan seberapa cepat Fed dapat melonggarkan kebijakannya dengan aman.

Jika kita melihat kesaksian Bowman, gambaran makronya kira-kira seperti ini:

| Aset / Indeks | Level Terbaru* | Rentang 52 Minggu | Posisi dalam Jangkauan | Komentar |

|---|---|---|---|---|

| DXY (indeks dolar AS) | ~99,4 | T/A (di sini) | Di bawah 100 | Dolar tertekan karena peluang penurunan suku bunga meningkat. |

| Hasil Obligasi AS 2 Tahun | ~3,5% | ~3,38–4,43% | Jarak menengah | Bagian depan berlabuh pada ekspektasi pemotongan bulan Desember. |

| Imbal Hasil AS 10 Tahun | ~4,1% | ~3,86–4,82% | Menengah ke atas | Premi jangka waktu masih tinggi; sensitif terhadap narasi “lebih tinggi untuk jangka waktu lebih lama”. |

| BKX (Indeks Bank KBW) | ~153–154 | 99,68–156,05 | Dekat bagian atas | Bank sebagian besar telah menelusuri kembali penarikan yang didorong oleh tarif dan CRE. |

| KRE (Bank Daerah SPDR) | ~$63–64 | $47,06–$67,58 | Pita atas | Daerah memperkirakan keringanan regulasi dan Fed yang lebih lunak. |

*Tingkatnya bersifat indikatif, berdasarkan data terbaru yang tersedia menjelang sidang.

Singkatnya, pasar cenderung dovish terhadap kebijakan tetapi konstruktif terhadap perbankan. Kesaksian Bowman lebih bertujuan untuk memvalidasi situasi tersebut, alih-alih menggeser kurva itu sendiri.

Gunakan teks yang telah disiapkan sebagai dasar Anda. Keunggulan perdagangan yang sesungguhnya biasanya berasal dari:

Detail kalibrasi Basel III

Stablecoin dan waktu berlakunya GENIUS Act

De-banking dan sektor yang sah namun kontroversial

Kegagalan bank komunitas dan CRE

Tidak. The Fed sedang dalam periode "blackout", yang berlangsung dari 29 November hingga 11 Desember, bertepatan dengan rapat FOMC 9-10 Desember. Selama periode ini, para peserta FOMC tidak dapat membahas kebijakan moneter. Bowman secara tegas menyatakan bahwa ia tidak akan mengomentari suku bunga dalam sidang ini.

Karena ini menjelaskan bagaimana Fed berencana untuk mengkalibrasi modal dan pengawasan.

Secara langsung, hal itu tidak terjadi, karena aturan blackout membuat Bowman tidak bisa membahas suku bunga. Namun, pasar telah memperkirakan kemungkinan besar penurunan suku bunga pada bulan Desember.

Memasuki sidang hari ini, situasinya jelas: bank kuat, dolar lemah, kurva masih sedikit terbalik, dan pasar memperkirakan pemotongan pada bulan Desember.

Bagi investor, tugas utamanya adalah mengamati sesi Tanya Jawab untuk melihat penyimpangan dari skenario. Ingat, ini bukan peristiwa penetapan suku bunga, tetapi membentuk landasan bagi siklus pelonggaran The Fed.

Sikap pengawasan yang kredibel dan pro-pasar dari Bowman memudahkan FOMC untuk memangkas suku bunga hingga tahun 2026 tanpa memicu guncangan kepercayaan lain di sektor perbankan, dan itulah yang akan diperhatikan oleh para pedagang bank dan makro malam ini.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Pendapat yang diberikan dalam materi ini tidak merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.