取引

EBCについて

公開日: 2025-12-02

本日開催される米連邦準備理事会(FRB)のミシェル・ボウマン理事の国会証言は、金融市場関係者が注視する重要なイベントだ。これはFOMC(連邦公開市場委員会)の利下げ決定を直接伝える場ではないが、銀行規制の緩和と金融政策の緩和がどのように連動するかを示す重要な機会となる。ミシェル・ボウマン理事の発言は、今後の信用環境と政策の方向性を探る手がかりとなるだろう。

公聴会に先立ち、FRBは下院金融サービス委員会の「健全性規制当局の監督」に関するセッションでミシェル・ボウマン氏が準備した発言の全文をすでに公開している。

このテキストと、後ほど行われるライブQ&Aは、銀行資本、ステーブルコイン、銀行離れ、そして金融システムにおけるより広範なリスク許容度について投資家がどう考えるかを決めるのに役立つだろう。

ミシェル・ボウマン理事は、現地時間12月4日午前10時(東部時間)より、下院金融サービス委員会において「健全性規制当局の監督」をテーマに証言を行う。

彼女の証言は12月9~10日のFOMC会合のわずか1週間前に行われたが、フェデラルファンド金利先物と最近の論評によると、市場では現在、25bpの利下げの確率を約80~90%織り込んでいる。

重要なのは、FRBが既にFOMC前のブラックアウト期間(11月29日から12月11日)に入っており、FOMC参加者は金融政策について発言できないという点だ。ボウマン議長は、今回の公聴会では金利について議論できないことを議員らに明確に伝えている。

したがって、金利に関するいかなるシグナルも間接的なものになるだろう。それは、銀行の資本、流動性、リスクに関する彼女のスタンスを通じて発信されるものであり、これは政策金利の低下が実際の信用成長にどれだけ容易に波及するかを決定する配管部分である。

事前に公表された証言原稿に基づくと、ミシェル・ボウマン理事の主張は以下の5つの柱に集約される。これは司会者による質疑応答の前に読み上げられるものだ。

ミシェル・ボウマン氏は、2025年秋の監督および規制報告書を大いに参考にして講演を開始する。

同氏は、米国の銀行システムは強固な資本比率と十分な流動性バッファーを備え、「健全かつ強靭な状態を保っている」と述べた。

融資は増加を続け、不良債権は減少しており、ほとんどの分野で収益性は「良好」だ。

投資家にとってなぜこれが重要なのか

これは、BKXなどの銀行株指数の最近の上昇を裏付けるものであり、BKXは今年初めの関税とCREによる売りから回復し、現在は52週間のレンジの上限付近で取引されている。

これにより、FRBは銀行の健全性についてパニックに陥っているという印象を与えずに金利を引き下げる余地が広がる。

株式およびクレジット部門にとっては、「健全かつ強靭な」枠組みによって、成長データが変動したとしてもテールリスクプレミアムが抑制される傾向がある。

ミシェル・ボウマン氏は、ノンバンクやデジタル資産との競争に重要なスペースを割いている。

彼女は、非銀行金融機関が、同じ資本および流動性規則に直面することなく、規制対象の銀行と競争しながら、着実に融資シェアを拡大していると指摘する。

彼女は、新しいGENIUS法で義務付けられている、ステーブルコイン発行者向けの資本、流動性、多様化の枠組みについて他の規制当局と現在取り組んでいる作業を強調している。

彼女は、デジタル資産活動に従事する銀行に対して明確なルールの制定を強く求めており、新たな使用事例に関する規制上のフィードバックを与える「許容性」を重視している。

意味合い

仮想通貨関連の銀行やフィンテック企業にとって、これは米国が監視による密かな禁止ではなく、正式なステーブルコインのルールブックに向けて動いていることを示すシグナルだ。

大規模で多角的な銀行にとって、デジタル資産とステーブルコインに関するより明確な規則は新たな手数料収入源を生み出す可能性があるが、同時に追加の運用コストとコンプライアンスコストも生み出すことになる。

ミシェル・ボウマン氏はコミュニティバンクでの経験を活かして次のように語る。

彼女は、最大手の銀行向けに設計された規則を、より小規模で単純な金融機関に押し付けるべきではないと主張している。

彼女は、インフレとバランスシートの拡大により、より多くの小規模銀行を大手銀行の体制に引き込むことになる、時代遅れの法定資産基準の引き上げを支持している。

彼女は、何十年も変更されていないAML/BSA基準(通貨取引報告書および疑わしい活動報告書)の更新を支持し、法執行を支援しつつ地域の銀行にかかる不均衡な負担を軽減している。

彼女はまた、FRBの最近の提案を次のように指摘している。

コミュニティバンクのレバレッジ比率を調整して、小規模銀行に柔軟性を与え。

相互銀行向けに、Tier 1 資本として適格となる新たな資本手段を導入する。

投資家の視点

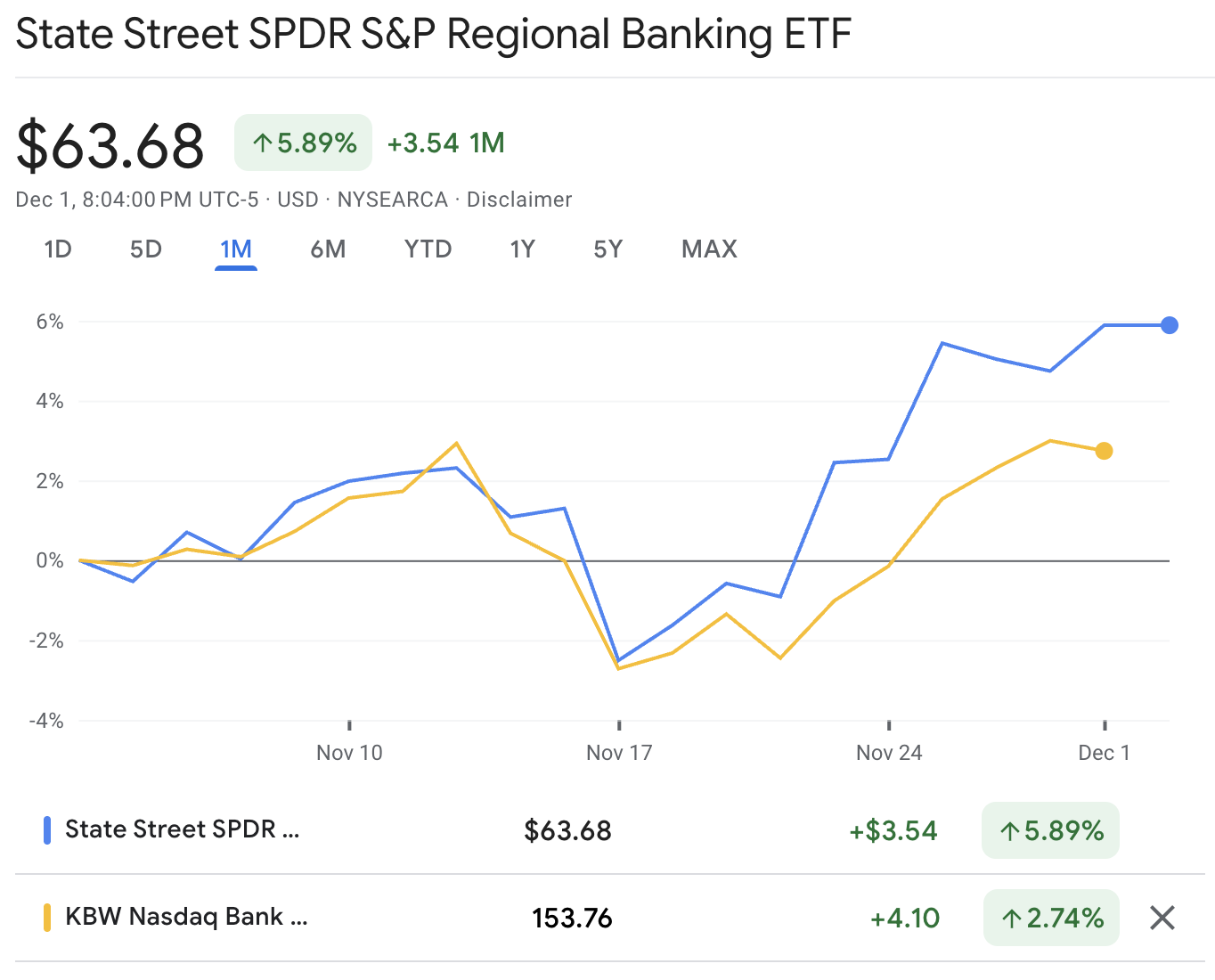

KREのような地方銀行ETFは現在、52週間のレンジがおよそ47~68ドルで、63~64ドルで取引されており、市場が規制緩和と金利低下を織り込み始めているため、年間バンドの上限半分に位置している。

カスタマイズされたルールとより高いAML基準により、小規模銀行の構造的なコスト圧力が軽減され、厳しい2023~24年の期間後のROEの正常化を支援することができる。

大手銀行については、ボウマン氏は広範な資本枠組みの見直しを概説した。FRBは以下の4つの柱すべてを検討している。

ストレステスト

補足レバレッジ比率(SLR)

バーゼルIII資本パッケージ

G-SIB 追加料金。

まず、彼女は、2026年のストレステストサイクルを目標とした、モデルの公開、シナリオフレームワーク、および主要な変更の事前通知など、より透明性の高いストレステストを支持している。

SLRに関しては、レバレッジ資本が銀行による国債やその他の低リスク資産の保有を阻む制限要因ではなく、真のバックストップとして機能するようにするための最近の改正を支持している。

バーゼルIIIについては、彼女は、中核的な住宅金融への過剰なペナルティを回避するために、特に住宅ローンと住宅ローン返済資産に関する「ボトムアップ」の調整について言及している。

背景には、外部分析による米国の新たなアプローチによって、数兆ドル規模の融資能力が解放され、大手銀行の資本集約度が低下する可能性が示唆されている。しかしながら、これはシステムリスクの増大を伴う。

投資家の視点

米国の大手銀行にとって、これは緩やかな規制緩和の流れのように見える。つまり、資本と流動性は依然として高いが、低リスク資産に対する厳しい制約は減り、ストレステストはより予測可能になる。

利下げを行うFRBと組み合わせれば、信用力が維持される限り、この組み合わせは12~24カ月の期間における純金利マージン、自社株買い、配当にとって建設的となる傾向がある。

ミシェル・ボウマン氏の証言の中で最も鋭い部分の一つは、FRBが銀行を監督する方法についてである。

彼女は、チェックボックスをチェックする問題ではなく、実際に銀行破綻と金融の安定性に関係する問題に焦点を当てた、リスクに基づく監督を推進している。

彼女は、特に「安全でない、または不健全な慣行」や注意を要する事項(MRA)に関して、監督者がいつ強制措置を講じることができるかを明確にするための作業が進行中であると指摘している。

彼女は、FRBが検査の要素として「風評リスク」の使用を正式に終了したことを発表し、OCC(証券監督管理委員会)の同様の動きを反映させた。また、FRB職員が政治的または宗教的見解に基づいて合法的な顧客を「銀行から排除する」よう銀行に圧力をかけることを阻止するための規則も検討している。

これは銀行業務廃止の議論に直接関係しており、政治的に重要な分野(エネルギー、銃器、暗号通貨関連、特定のNGO)によって注視されることになるだろう。

市場にとって、これは、物議を醸すものの合法的な業界にサービスを提供することを選択した銀行に対する、認識されている規制上の見出しリスクを軽減する一方で、実際の安全性と健全性の懸念について企業に異議を唱える余地を十分に残す。

ミシェル・ボウマン氏は、放送禁止のため、今回の公聴会では金融政策を明らかにできないと述べた。

つまり、次のようになる。

12月の利下げ、最終金利、今後の道筋については明確なコメントなし。

インフレリスクや、FRBが成長の鈍化とインフレ抑制の必要性とのバランスをどう取るかについての指針はない。

しかし、規制が政策の伝達を形作るため、公聴会は依然として金利にとって重要である。

十分な資本と適切な監督を受けているとみなされる銀行システムは、債券市場を動揺させることなく、より容易に金利引き下げを消化できるだろう。

より緩やかな規制姿勢(FTなどが説明しているように)は、資金調達コストが下がれば銀行が融資をより速く拡大することを促す可能性があり、それは今度はFRBが安全に金融緩和をどこまで、どのくらいの速さで行えるかということにフィードバックすることになる。

ミシェル・ボウマン理事の証言を見てみると、全体像はおおよそ次のようになる。

| 資産 / インデックス | 最新レベル* | 52週間の範囲 | 範囲内の位置 | コメント |

|---|---|---|---|---|

| DXY(米ドル指数) | 約99.4 | 該当なし(ここ) | 100未満 | 利下げの可能性が高まるにつれドルは圧力を受ける。 |

| 米国2年債利回り | 約3.5% | 約3.38~4.43% | ミッドレンジ | フロントエンドは12月の引き下げ期待によって支えられた。 |

| 米国10年国債利回り | 約4.1% | 約3.86~4.82% | 上中 | 期間プレミアムは依然として高く、「より長く高い水準が続く」という見方に敏感。 |

| BKX(KBW銀行指数) | 約153~154 | 99.68~156.05 | 上部付近 | 銀行は関税とCREによる貸出残高の減少をほぼ取り戻した。 |

| KRE(SPDR地域銀行) | 約63~64ドル | 47.06ドル~67.58ドル | 上部バンド | 地域企業は規制緩和とFRBの緩和の両方を織り込んでいる。 |

*レベルは、公聴会前の入手可能な最新データに基づく目安だ。

つまり、市場は政策に関してはハト派寄りだが、銀行に関しては建設的だ。ボウマン氏の証言は、彼女自身の利上げの動きというよりも、こうした状況の妥当性を裏付けるものと言えるだろう。

ミシェル・ボウマン理事の証言は、用意したテキストを基準として活用してください。真のトレーディングの優位性は通常、以下の要素から生まれる。

バーゼルIIIの校正の詳細

ステーブルコインとGENIUS法のタイミング

脱銀行化と合法だが物議を醸すセクター

コミュニティバンクの破綻とCRE

1. ボウマン氏は金利引き下げや12月のFOMC会合について語るだろうか?

いいえ。FRBは11月29日から12月11日まで、12月9~10日のFOMC開催前後のブラックアウト期間に入っている。この期間中、FOMC参加者は金融政策について議論することはできない。ボウマン総裁は、今回の公聴会では金利についてコメントしないと明言している。

2. この公聴会はなぜ銀行株にとって重要なのか?

なぜなら、FRBが資本と監督を調整する計画を具体的に示しているからだ。

3. これは米国の利下げ見通しにどのような影響を与えるか?

直接的には影響しない。ブラックアウト規則により、ボウマンFRB議長は金利に関する発言を避けているからだ。しかし、市場は既に12月の利下げの可能性を織り込んでいる。

結論

ミシェル・ボウマン理事の証言は、米国の金融規制当局が、銀行システムの安定を確保しつつ、過度な負担を軽減する方向に舵を切っていることを示している。投資家にとっての主な課題は、質疑応答で台本から逸脱していないか注視することだ。これは金利決定イベントではありませんが、FRBの金融緩和サイクルの軌道を形作るものであることを忘れないでください。

ボウマン総裁の信頼できる市場寄りの監督姿勢により、FOMCは銀行部門に新たな信頼ショックを引き起こすことなく2026年まで金利を引き下げることが容易になり、まさにそれが今夜、銀行やマクロ経済指標のトレーダーが注目していることである。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。