Mulai Trading

Tentang EBC

Diterbitkan pada: 2025-05-07

Pemanenan rugi pajak merupakan strategi cerdas dan legal yang dapat membantu investor mengurangi tagihan pajak mereka dan memanfaatkan tahun yang penuh tantangan di pasar sebaik-baiknya. Menjelang akhir tahun pajak, memahami cara menggunakan pemanenan rugi pajak dapat membuka penghematan yang berharga dan meningkatkan laba portofolio Anda setelah pajak.

Panduan ini menjelaskan apa itu pemanenan kerugian pajak, cara kerjanya, dan bagaimana Anda dapat menggunakannya sebagai bagian dari perencanaan pajak akhir tahun Anda pada tahun 2025.

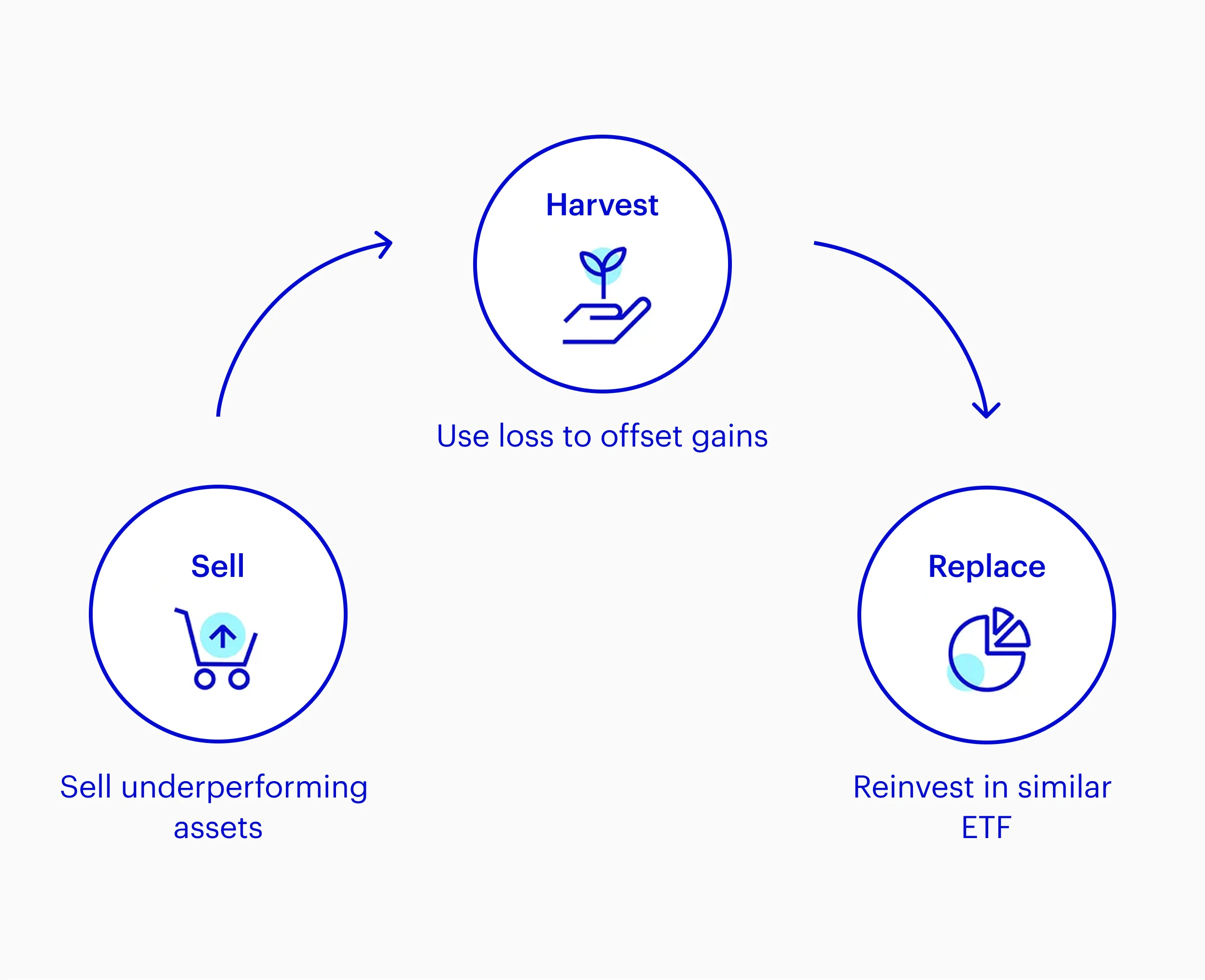

Pemanenan rugi pajak adalah proses menjual investasi yang nilainya telah menurun untuk merealisasikan kerugian modal. Kerugian yang direalisasikan ini kemudian dapat digunakan untuk mengimbangi keuntungan modal dari investasi lain, sehingga mengurangi kewajiban pajak Anda secara keseluruhan untuk tahun tersebut.

Jika kerugian Anda melebihi keuntungan, Anda dapat menggunakan hingga $3.000 dari kerugian tersebut untuk mengimbangi pendapatan biasa setiap tahun, dengan kerugian yang tersisa dibawa ke tahun-tahun mendatang.

Identifikasi Investasi yang Merugikan: Tinjau akun investasi kena pajak Anda (bukan akun pensiun seperti IRA atau 401(k)) untuk saham, ETF, reksa dana, atau bahkan mata uang kripto yang nilainya kurang dari yang Anda bayarkan.

Jual Investasi yang Merugi: Dengan menjual, Anda “memanen” kerugian, yang dapat digunakan untuk mengimbangi keuntungan modal dari investasi lain yang telah Anda jual dengan keuntungan sepanjang tahun.

Keuntungan dan Pendapatan yang Diimbangi: Kerugian pertama-tama digunakan untuk mengimbangi keuntungan dari jenis yang sama (kerugian jangka pendek mengimbangi keuntungan jangka pendek, kerugian jangka panjang mengimbangi keuntungan jangka panjang). Jika kerugian melebihi keuntungan, hingga $3.000 dapat mengimbangi pendapatan biasa, dengan sisanya dialihkan.

Tetap Berinvestasi: Banyak investor menginvestasikan kembali hasil investasi ke dalam investasi yang serupa (tetapi tidak “secara substansial identik”) untuk mempertahankan eksposur pasar dan alokasi aset mereka.

Misalkan Anda memperoleh keuntungan sebesar $25.000 dari penjualan Investasi B, tetapi Anda juga mengalami kerugian sebesar $30.000 dari penjualan Investasi A. Anda dapat mengimbangi seluruh keuntungan Anda, mengurangi pajak keuntungan modal Anda menjadi nol, dan menggunakan $3.000 dari sisa kerugian untuk menurunkan pendapatan biasa Anda. Sisa kerugian sebesar $2.000 dapat dialihkan ke tahun pajak berikutnya.

Akhir tahun adalah waktu yang tepat untuk memanen kerugian pajak karena Anda memiliki gambaran yang jelas tentang keuntungan dan kerugian Anda untuk tahun tersebut. Dengan bertindak sebelum tahun pajak berakhir, Anda dapat:

Mengimbangi keuntungan dari awal tahun

Kurangi penghasilan kena pajak Anda

Seimbangkan kembali portofolio Anda untuk tahun baru

Bagi mereka yang berpenghasilan tinggi atau mereka yang mengharapkan tarif pajak lebih rendah saat pensiun, menikmati kerugian sekarang juga dapat menciptakan tabungan masa depan tambahan jika Anda menunda keuntungan hingga Anda berada dalam golongan pajak lebih rendah.

Tagihan Pajak yang Lebih Rendah: Mengimbangi keuntungan dan mengurangi pendapatan biasa dapat menghasilkan penghematan pajak yang signifikan.

Meningkatkan Pengembalian Setelah Pajak: Dengan menyimpan lebih banyak keuntungan investasi Anda, Anda dapat berinvestasi kembali dan berpotensi menumbuhkan kekayaan Anda lebih cepat.

Penyeimbangan Kembali Portofolio: Menjual aset yang berkinerja buruk dapat membantu Anda menyeimbangkan kembali dan memperkuat strategi investasi Anda.

Pembawaan Kerugian ke Depan: Kerugian berlebih dapat digunakan di tahun-tahun mendatang, memberi Anda fleksibilitas dan manfaat pajak yang berkelanjutan.

Aturan Penjualan Cuci

Aturan penjualan cuci IRS melarang Anda mengklaim kerugian jika Anda membeli sekuritas yang "hampir identik" dalam waktu 30 hari sebelum atau setelah penjualan. Untuk menghindari hal ini, pilih investasi yang serupa tetapi tidak identik, atau tunggu setidaknya 31 hari sebelum membeli kembali aset yang sama.

Akun yang Memenuhi Syarat

Pemanenan kerugian pajak hanya berlaku untuk akun kena pajak. Kerugian dalam akun yang diuntungkan pajak seperti IRA atau 401(k) tidak dihitung untuk tujuan pajak.

Jenis Aset

Anda dapat meraup kerugian dari berbagai aset, termasuk saham individual, ETF, reksa dana, dan bahkan mata uang kripto. Namun, setiap kelas aset mungkin memiliki nuansa dan persyaratan pelaporannya sendiri.

Waktu dan Perencanaan

Jangan hanya menikmati kerugian. Pertimbangkan rencana investasi jangka panjang Anda, dan gunakan pemanenan kerugian pajak sebagai alat untuk mendukung tujuan portofolio dan efisiensi pajak Anda.

Investor dengan keuntungan modal yang terealisasi: Jika Anda telah menjual investasi dengan keuntungan, menanggung kerugian dapat secara langsung mengurangi tagihan pajak Anda.

Mereka yang berpenghasilan tinggi: Mengimbangi keuntungan dan mengurangi pendapatan biasa sangatlah penting jika Anda berada dalam golongan pajak tinggi.

Siapa pun yang memiliki portofolio terdiversifikasi: Tahun-tahun yang bergejolak sering kali menciptakan peluang untuk meraup kerugian dari beberapa aset sementara aset-aset lain memperoleh keuntungan.

Melanggar aturan penjualan cuci: Ini dapat membatalkan pengurangan pajak Anda.

Menjual hanya untuk menuai kerugian: Selalu pertimbangkan strategi investasi Anda yang lebih luas.

Mengabaikan biaya atau ongkos transaksi: Biaya ini dapat mengurangi penghematan pajak Anda jika tidak dikelola dengan hati-hati.

Pemanenan kerugian pajak adalah strategi perencanaan pajak akhir tahun yang ampuh yang dapat membantu Anda mengimbangi keuntungan, mengurangi tagihan pajak, dan memposisikan portofolio Anda untuk pertumbuhan di masa mendatang.

Dengan memahami aturan, mengatur waktu penjualan, dan tetap berinvestasi, Anda dapat memanfaatkan teknik ini sebaik-baiknya dan menjaga rencana investasi Anda tetap pada jalurnya untuk tahun 2025 dan seterusnya.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.