ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2025-10-14

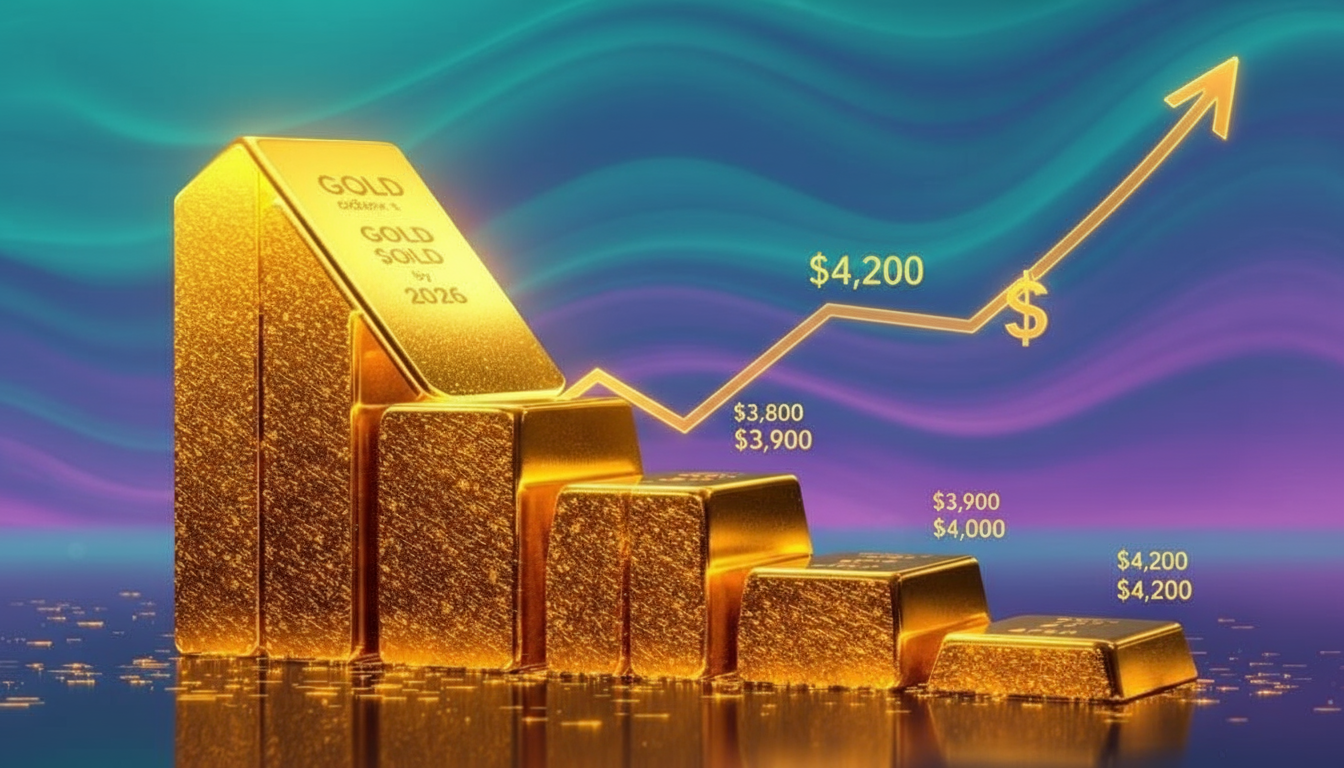

इसका सीधा और त्वरित उत्तर है, हाँ। अक्टूबर 2025 तक, सोना सबसे ज़्यादा मांग वाली सुरक्षित-संपत्तियों में से एक बना रहेगा, और वैश्विक भू-राजनीतिक अनिश्चितता और फेड की नीतियों में ढील की उम्मीदों के बीच इसकी कीमत 4,000 डॉलर प्रति औंस से ऊपर के रिकॉर्ड स्तर पर पहुँच जाएगी।

हालाँकि, सोना अस्थिर है क्योंकि अमेरिकी डॉलर या वास्तविक प्रतिफल में सुधार या ईटीएफ प्रवाह में गिरावट आने पर अल्पकालिक गिरावट संभव है। इसलिए, पूंजी निवेश करने से पहले पोजीशन साइजिंग, जोखिम नियंत्रण और अपने पोर्टफोलियो में सोने की स्पष्ट भूमिका पर विचार करें।

अक्टूबर 2025 में रिकॉर्ड स्तर तक वृद्धि के तीन कारण हैं:

भौतिक स्वर्ण ईटीएफ में ऐतिहासिक प्रवाह (रिकॉर्ड मासिक और वर्ष-दर-वर्ष प्रवाह) देखा गया, जिससे हाजिर बाजार से मांग कम हो गई।

वास्तविक (मुद्रास्फीति-समायोजित) अमेरिकी प्रतिफल में कमी आई है, क्योंकि बाजार ने फेड द्वारा कटौती की कीमतों का आकलन किया है, जिससे गैर-प्रतिफलकारी सोने को धारण करने की अवसर लागत कम हो गई है।

व्यापार तनाव और भू-राजनीतिक घटनाएं (विशेष रूप से अमेरिका-चीन तनाव और चल रहे क्षेत्रीय संघर्ष) निवेशकों को सुरक्षित स्थानों की ओर धकेल रही हैं।

इन शक्तियों ने मिलकर अक्टूबर के आरंभ में सोने को मनोवैज्ञानिक स्तर 4,000 डॉलर प्रति औंस तक पहुंचा दिया, जो एक ऐसा स्तर है जो बुलियन के लिए "सुधार" से "नई व्यवस्था" की कहानी को बदल देता है।

यहां कुछ प्रमुख, अद्यतन आंकड़े सूचीबद्ध हैं जो सोने के अल्पकालिक प्रक्षेप पथ को प्रभावित करेंगे:

अक्टूबर 2025 की शुरुआत में सोने का कारोबार $4,078 के इंट्राडे शिखर पर पहुँचने के बाद $3,900-$4,100 प्रति औंस के दायरे में हुआ। यह तेजी तेज़ और व्यापक रही है, जिसमें एक-एक सत्र में कई प्रतिशत अंकों का उतार-चढ़ाव रहा है।

एक्सचेंज-ट्रेडेड फंड्स ने भौतिक सोने के उपकरणों में पूंजी डाली। संदर्भ के लिए, विश्व स्वर्ण परिषद ने अक्टूबर की शुरुआत तक गोल्ड ईटीएफ में रिकॉर्ड मासिक निवेश और लगभग 64 अरब डॉलर का वार्षिक प्रवाह दर्ज किया, जिसमें अकेले सितंबर ही अब तक का सबसे बड़ा महीना रहा। यह वास्तविक, निरंतर मांग है जो आपूर्ति को कम करती है।

हाल ही में 10-वर्षीय नाममात्र प्रतिफल लगभग 1.8% के दायरे में रहे हैं, जबकि वास्तविक प्रतिफल (TIPS-समायोजित) में गिरावट आई है। बाजार 2025 के अंत तक फेड द्वारा की जाने वाली कई कटौतियों का अनुमान लगा रहे हैं, जिससे सोना रखने की अवसर लागत कम हो जाती है और बुलियन की कीमतों में वृद्धि को समर्थन मिलता है।

फेडवाच टूल आगामी बैठकों में बाजार में नरमी आने की प्रबल संभावना का संकेत देता है।

केंद्रीय बैंकों द्वारा सोने की खरीद से सोने को संरचनात्मक समर्थन मिल रहा है। कई केंद्रीय बैंक अपने भंडार में वृद्धि कर रहे हैं, और समन्वित खरीद 2025 में ईटीएफ की मांग के लिए एक महत्वपूर्ण आधार बन गई है।

कई विश्लेषक केंद्रीय बैंक के संचय को मांग का एक स्थायी स्रोत मानते हैं, जो अल्पकालिक सट्टा प्रवाह से भिन्न है।

अक्टूबर तक, प्रमुख बैंकों ने अपने लक्ष्य बढ़ा दिए थे। उदाहरण के लिए, बैंक ऑफ अमेरिका और अन्य बैंकों ने अपने मध्यम अवधि के सोने के अनुमान बढ़ा दिए (बैंक ऑफ अमेरिका ने 2026 के लक्ष्य को लगभग $5,000 प्रति औंस तक बढ़ा दिया), जो बढ़ी हुई संरचनात्मक माँग और प्रत्याशित नीतिगत बदलाव का संकेत है।

ये गारंटी नहीं बल्कि संस्थागत विश्वास को दर्शाते हैं।

| परिदृश्य | संभावना | प्रमुख चालक/धारणाएँ | सोने की कीमत का पूर्वानुमान |

|---|---|---|---|

| बुल केस | 30% | मजबूत ईटीएफ प्रवाह, केंद्रीय बैंक की निरंतर खरीदारी, वास्तविक प्रतिफल में गिरावट, तथा कमजोर अमेरिकी डॉलर। | सोना 4,000 डॉलर से ऊपर स्थिर हो रहा है, जो संभवतः 2026 के मध्य तक 4,500-5,000 डॉलर प्रति औंस तक पहुंच सकता है। |

| बेस केस | 50% | मध्यम ईटीएफ प्रवाह, सतर्क फेड दर कटौती, तथा जारी लेकिन नियंत्रित भू-राजनीतिक तनाव। | सोना 3,600-4,200 डॉलर के बीच कारोबार कर रहा है, जो निम्न स्तर पर बढ़ रहा है तथा गिरावट पर खरीददारी की रुचि दिखा रहा है। |

| भालू का मामला | 20% | मजबूत अमेरिकी आंकड़े या कूटनीतिक सहजता से डॉलर और वास्तविक प्रतिफल में वृद्धि होती है; ईटीएफ प्रवाह कमजोर होता है, जिससे मुनाफावसूली को बढ़ावा मिलता है। | $3,000-$3,300/औंस की ओर सुधार की संभावना, गति-संचालित स्थितियों के कारण तीव्र बिकवाली संभव। |

यह तय करने के लिए कि क्या खरीदारी उचित है, आपको आगे के संभावित विकल्पों की जाँच करनी होगी। नीचे संभावनाओं (व्यक्तिपरक) और निहितार्थों के साथ परिदृश्यों का मानचित्रण किया गया है।

ईटीएफ का प्रवाह मजबूत बना हुआ है, केंद्रीय बैंक की खरीदारी जारी है, वास्तविक प्रतिफल में और गिरावट आ रही है, तथा डॉलर कमजोर हो रहा है।

सोना 4,000 डॉलर से ऊपर स्थिर हो रहा है और 2026 के मध्य तक 4,500-5,000 डॉलर प्रति औंस की ओर बढ़ रहा है। इन मान्यताओं के तहत, BofA का 5,000 डॉलर का लक्ष्य एक तेजी वाले संस्थागत दृष्टिकोण का उदाहरण है।

ईटीएफ का प्रवाह सकारात्मक लेकिन मध्यम बना हुआ है; फेड ने कटौती का संकेत दिया है लेकिन आक्रामक रूप से नहीं; भू-राजनीतिक उथल-पुथल जारी है लेकिन नाटकीय रूप से नहीं बढ़ी है।

सोना 3,600 डॉलर से 4,200 डॉलर के बीच उतार-चढ़ाव करता रहता है, तथा कभी-कभी इसमें उतार-चढ़ाव भी होता है, जिससे निवेशक गिरावट के दौरान खरीदारी के लिए आकर्षित होते हैं।

अमेरिका में अचानक मजबूत आंकड़े आने या त्वरित कूटनीतिक तनाव कम होने से डॉलर और वास्तविक लाभ में बढ़ोतरी होती है, ईटीएफ प्रवाह रुक जाता है, तथा लाभ लेने से कीमत में सुधार होता है और यह 3,000-3,300 डॉलर प्रति औंस पर आ जाती है।

तीव्र बिकवाली संभव है, क्योंकि हालिया तेजी का एक हिस्सा गति-चालित है और ईटीएफ की स्थिति से जुड़ा हुआ है।

ये परिदृश्य इस बात पर प्रकाश डालते हैं कि समय और जोखिम प्रबंधन क्यों महत्वपूर्ण हैं: तेजी की स्थिति संभव है, लेकिन अल्पकालिक सुधार असामान्य नहीं हैं।

जैसा कि आप शायद पहले से ही जानते होंगे, सोने की पारंपरिक भूमिका एक सुरक्षित आश्रय और अचल संपत्ति के रूप में है। इस प्रकार, भू-राजनीतिक झटके दो चीजें करते हैं जो बुलियन के लिए महत्वपूर्ण हैं:

जैसा कि आप शायद पहले से ही जानते होंगे, सोने की पारंपरिक भूमिका एक सुरक्षित आश्रय और अचल संपत्ति के रूप में है। इस प्रकार, भू-राजनीतिक झटके दो चीजें करते हैं जो बुलियन के लिए महत्वपूर्ण हैं:

ये पोर्टफोलियो-बीमा प्रवाह (ईटीएफ, वायदा, भौतिक) को प्रोत्साहित करते हैं। जोखिम वाली संपत्तियों से भागने वाले या तरलता चाहने वाले निवेशक ऐसी वास्तविक संपत्तियों को प्राथमिकता देते हैं जो किसी एक मुद्रा या प्रतिपक्ष से बंधी न हों।

हाल ही में अमेरिका-चीन व्यापार में वृद्धि और क्षेत्रीय संघर्षों ने ठीक इसी प्रकार की उड़ान को बढ़ावा दिया है।

भू-राजनीतिक संकट अक्सर केंद्रीय बैंकों और सरकारों पर उदार नीतियों या राजकोषीय समर्थन को लागू करने के लिए दबाव डालते हैं, जो मुद्रास्फीतिकारी हो सकते हैं या घरेलू मुद्रा को कमजोर कर सकते हैं, जिससे अंततः सोने को लाभ होता है (जो आम तौर पर तब बढ़ता है जब वास्तविक पैदावार में गिरावट आती है)।

फेड द्वारा नीतिगत दरों में ढील दिए जाने की उम्मीद एक कारण है कि बाजार में सोने का प्रदर्शन बेहतर रहा है।

सरल शब्दों में कहें तो भू-राजनीतिक जोखिम एक दिन की कहानी नहीं है; यह वृहद परिणामों (विकास धीमा, नीति ढीली) के संभाव्यता वितरण को बदल देता है, और सोने की कीमतें उन संभावनाओं को शामिल कर लेती हैं।

सोना तीन अलग-अलग भूमिकाएं निभा सकता है, और आप जो चुनते हैं, वह इस बात को प्रभावित करता है कि आप इसे अभी खरीदते हैं या नहीं।

यदि आपका मुख्य ध्यान अपने पोर्टफोलियो को टेल रिस्क (भू-राजनीतिक तनाव और तीव्र बाजार दबाव) से सुरक्षित रखने पर है, तो इस समय सोने को हेज के रूप में रखना उचित है।

यह आपके पोर्टफोलियो के प्रतिशत के रूप में भौतिक बुलियन या अच्छी तरह से स्थापित ईटीएफ (जीएलडी, आईएयू) के स्वामित्व के लिए तर्क देता है (जोखिम सहनशीलता के आधार पर आमतौर पर 2-10%)।

ऐतिहासिक रूप से, बहु-परिसंपत्ति पोर्टफोलियो में, तनाव के समय में सोने ने शेयरों के साथ कम सहसंबंध प्रदर्शित किया है, जिससे अस्थिरता को कम करने में मदद मिली है।

रणनीतिक विविधीकरण के लिए, सोने को एक साथ जोड़ने के बजाय धीरे-धीरे इसमें शामिल करें।

अगर आप गति को बनाए रखना चाहते हैं, तो आप छोटी अवधि के लिए सोने का व्यापार कर सकते हैं। हालाँकि, उच्च अस्थिरता और प्रवाह के उलट होने पर तेज़ी से गिरावट की संभावना से सावधान रहें। कड़े जोखिम नियंत्रण अपनाएँ।

अधिकांश दीर्घकालिक निवेशकों के लिए, सही दृष्टिकोण प्रत्यक्ष सट्टेबाजी के बजाय बीमा या विविधीकरण है।

परम संप्रभुता और प्रतिपक्ष जोखिम से मुक्ति के लिए सर्वोत्तम।

इसके नुकसानों में भंडारण, बीमा व्यय, तथा छोटे लेनदेन के लिए कम तरलता शामिल है।

गोल्ड ईटीएफ अत्यधिक तरल और लागत-कुशल हैं, जो त्वरित और सुरक्षित पहुंच चाहने वाले अधिकांश निवेशकों के लिए उपयुक्त हैं।

वे बाज़ार पर नज़र रखते हैं और उनमें व्यापार करना आसान है। हाल ही में निवेश में हुई वृद्धि में ईटीएफ का प्रमुख योगदान रहा है।

ईबीसी फाइनेंशियल ग्रुप गोल्ड सीएफडी और गोल्ड ईटीएफ सीएफडी प्रदान करता है, जिससे व्यापारियों को अधिक लचीलेपन और सटीकता के साथ सोने के बाजार तक पहुंचने की सुविधा मिलती है।

खनिक बुलियन को लाभ प्रदान करते हैं (जब सोने की कीमत बढ़ती है तो खनिकों का मार्जिन अधिक बढ़ जाता है)।

वे तेजी वाले बाजारों में महत्वपूर्ण रूप से सफल हो सकते हैं, लेकिन परिचालन, प्रबंधन और इक्विटी बाजार में जोखिम पैदा कर सकते हैं।

वायदा में मार्जिन की आवश्यकता होती है तथा इसमें रोलओवर और कॉन्टैंगो का जोखिम होता है।

विकल्प निश्चित जोखिम की अनुमति देते हैं, लेकिन उनमें समय की कमी होती है और प्रमुख घटनाओं के समय वे महंगे हो सकते हैं।

नीचे सूचीबद्ध समझदार, व्यावहारिक दृष्टिकोण विभिन्न निवेशक उद्देश्यों के अनुरूप हैं:

भौतिक बुलियन, आवंटित ईटीएफ (जीएलडी/आईएयू), या सॉवरेन गोल्ड बॉन्ड (यदि आपके बाज़ार में उपलब्ध हो) के माध्यम से पोर्टफोलियो मूल्य का 2-5% सोने में आवंटित करें। वार्षिक रूप से पुनर्संतुलन करें।

बाजार के करीब औसत प्रवेश और समय जोखिम को कम करने के लिए 3 महीने की अवधि में साप्ताहिक या मासिक अंतराल पर सोने में डीसीए जैसे क्रमबद्ध खरीद पद्धति का उपयोग करें।

अगर आप भू-राजनीतिक घटनाओं के इर्द-गिर्द अल्पकालिक ट्रेडिंग कर रहे हैं, तो आपको लिक्विड ईटीएफ या सख्त स्टॉप लॉस वाले फ्यूचर्स पसंद आएंगे। निश्चित जोखिम वाले विकल्प रणनीतियों पर विचार करें (डाउनसाइड सुरक्षा के लिए पुट खरीदना या सीमित लागत पर लीवरेज्ड अपसाइड के लिए कॉल स्प्रेड)।

अवसरवादी लाभ के लिए बीमा के रूप में एक मुख्य आवंटन और एक छोटी सामरिक राशि (पोर्टफोलियो का 1-2%) रखें।

अपना कारण निर्धारित करें.

आवंटन का आकार तय करें और उस पर कायम रहें।

अपना विकल्प चुनें और लागत का हिसाब रखें।

स्लीव्स ट्रेडिंग के लिए पोजीशन साइजिंग और स्टॉप नियमों का उपयोग करें।

ईटीएफ प्रवाह, वास्तविक प्रतिफल और डीएक्सवाई पर दैनिक/साप्ताहिक निगरानी रखें।

जब सोने की कीमत अधिक हो जाए या आपका पोर्टफोलियो डूब जाए तो उसे पुनः संतुलित करें।

तरलता बनाए रखें और ऐसी परिसंपत्तियों में पूंजी लगाने से बचें जिन्हें बेचना कठिन हो, जब तक कि आप उन्हें लंबे समय तक रखने की योजना न बनाएं।

तीव्र तेजी में जोखिम का प्रबंधन अत्यंत महत्वपूर्ण है, क्योंकि गति अचानक बदल सकती है।

यह अवधि बढ़ा दी गई है, लेकिन रिकॉर्ड ईटीएफ प्रवाह और कमजोर वास्तविक प्रतिफल का मतलब है कि नई उच्चतर श्रेणियां संभव हैं।

फ़ेडरल रिज़र्व की कटौती से वास्तविक प्रतिफल कम होता है और सोने को फ़ायदा हो सकता है। हालाँकि, बाज़ार अक्सर समय से पहले ही कटौती की कीमत तय कर लेते हैं।

यह विपणन योग्य आपूर्ति को कम करता है तथा दीर्घकालिक आरक्षित विविधीकरण का संकेत देता है, जो अल्पकालिक प्रवाह में कमी आने पर भी कीमत को समर्थन प्रदान करता है।

हाँ। अस्थिरता के बावजूद, भू-राजनीतिक तनाव और केंद्रीय बैंक की नीतिगत बदलावों के दौरान सोना पसंदीदा बचाव विकल्प बना हुआ है।

यदि फेड कटौती लागू होती है और भू-राजनीतिक जोखिम जारी रहता है, तो बोफा और यूबीएस को उम्मीद है कि कीमत 5,000 डॉलर प्रति औंस के आसपास पहुंच सकती है।

यदि आपका लक्ष्य भू-राजनीति और नीतिगत अनिश्चितता के विरुद्ध पोर्टफोलियो बीमा है, तो हां, अब मामूली स्वर्ण आवंटन (आपके जोखिम प्रोफाइल के आधार पर 2-10%) जोड़ने या बनाए रखने का उचित समय है।

रिकॉर्ड ईटीएफ अंतर्वाह, केंद्रीय बैंक की खरीद और वास्तविक प्रतिफल में गिरावट सहित आंकड़े कुछ सोना रखने के मामले का समर्थन करते हैं।

अगर आप अल्पकालिक मोमेंटम ट्रेडर हैं, तो केवल स्टॉप लॉस अनुशासन के साथ खरीदारी करें और अस्थिर रिट्रेसमेंट के लिए योजना बनाएँ। अगर आप त्वरित लाभ के लिए सट्टा निचोड़ के बारे में सोच रहे हैं, तो प्रवाह के उलट होने पर उच्च गिरावट के जोखिम के बारे में खुद से ईमानदार रहें।

अस्वीकरण: यह सामग्री केवल सामान्य जानकारी के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह के रूप में नहीं है (और इसे ऐसा नहीं माना जाना चाहिए) जिस पर भरोसा किया जाना चाहिए। इस सामग्री में दी गई कोई भी राय ईबीसी या लेखक द्वारा यह सुझाव नहीं देती है कि कोई विशेष निवेश, सुरक्षा, लेनदेन या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।