El carry trade en yenes ha sido uno de los motores silenciosos de la toma de riesgos global durante años. Los inversores se endeudaron en yenes japoneses a tasas muy bajas y luego reciclaron esa financiación en activos de mayor rendimiento en todo el mundo. El carry trade funcionó mejor cuando se mantuvieron dos condiciones: amplios diferenciales de tasas de interés y mercados en calma.

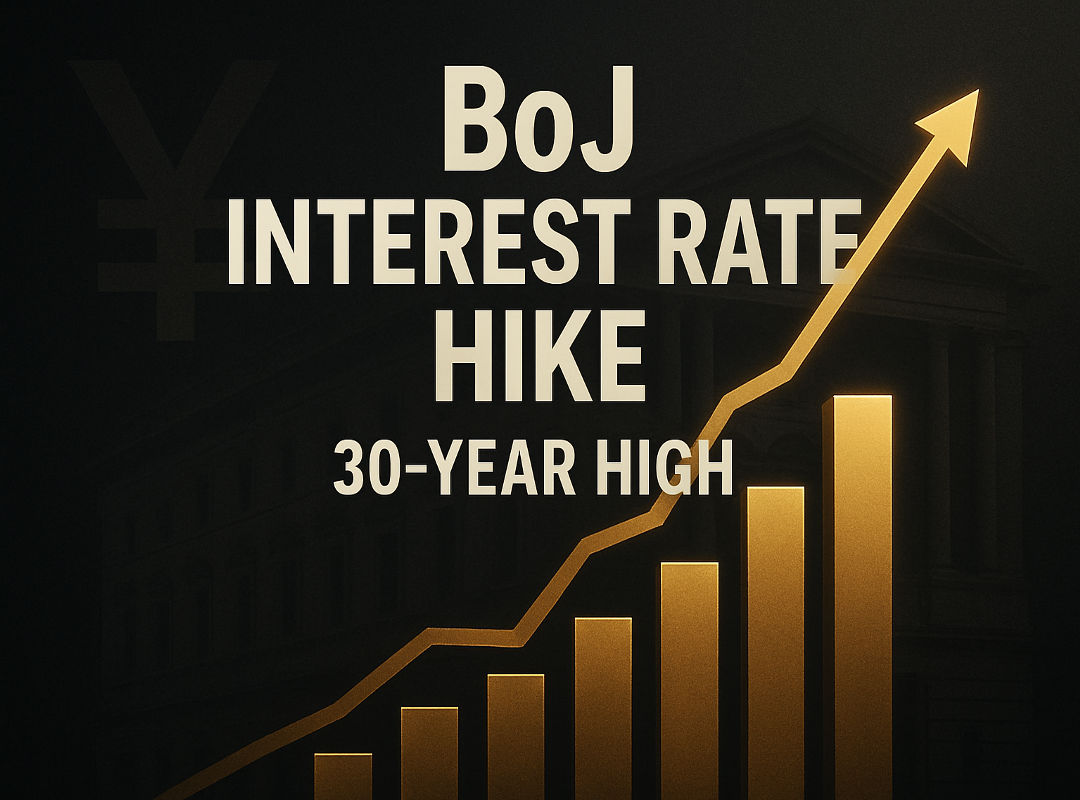

Sin embargo, estas condiciones están cambiando. Hoy, el Banco de Japón (BoJ) ha elevado su política monetaria a alrededor del 0,75%, un claro paso atrás respecto a la era de la política monetaria ultraflexible. Esta medida es importante porque las operaciones de carry trade suelen estar apalancadas, y el apalancamiento convierte las variaciones de tipos "bajas" en grandes oscilaciones de posiciones cuando aumenta la volatilidad.

Al mismo tiempo, la Reserva Federal de Estados Unidos ha comenzado a relajar su política monetaria, y el rango objetivo de los fondos federales se ha reducido recientemente al 3,5%-3,75%. Esta combinación reduce la brecha de tasas que ha mantenido atractiva la inversión en corto en yenes.

El riesgo principal no es la existencia del carry trade, sino más bien la posibilidad de un rápido desmantelamiento, que puede obligar a los operadores a comprar yenes y al mismo tiempo vender activos de riesgo.

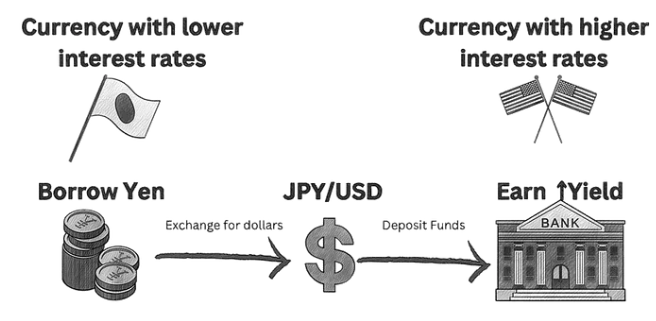

¿Qué es el Carry Trade del Yen?

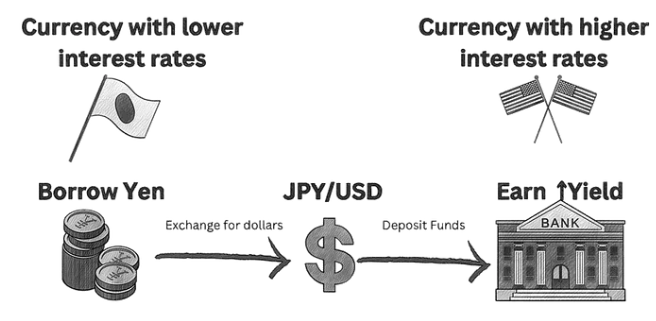

Una operación de carry trade con yenes es una estrategia en la que un inversor toma prestados yenes (o vende yenes a corto) porque la financiación en yenes ha sido barata y luego invierte lo recaudado en activos que ofrecen mayores rendimientos en otros lugares.

El yen ha sido una moneda de financiación popular durante décadas debido a que las tasas japonesas se mantuvieron cercanas a cero durante mucho tiempo. Mientras Japón siga siendo el sector con menor rendimiento del G10, pedir prestado yenes para comprar activos de mayor rendimiento puede parecer "gratis". Pero nunca lo es.

El motor principal de ganancias

Carry positivo : usted obtiene el diferencial de rendimiento cada día que mantiene la posición.

FX estable : es necesario que la moneda de financiación (JPY) no se fortalezca bruscamente.

Apalancamiento barato : la estrategia generalmente implica el uso de apalancamiento, que amplifica tanto los retornos como las pérdidas potenciales.

¿Qué es el desmantelamiento de carry trade?

Una reversión de una operación de carry trade no es una sola operación. Es una reacción en cadena:

Los costos de financiamiento aumentan o el sentimiento de riesgo cambia.

La moneda de financiación se fortalece (el yen sube) a medida que se cierran posiciones.

Los activos de riesgo disminuyen a medida que los inversores apalancados venden sus tenencias para reducir su exposición.

La liquidez disminuye y las mismas órdenes mueven los precios más allá de lo esperado.

Los picos de volatilidad pueden provocar un aumento de ventas debido a los límites de riesgo y las reglas de margen.

En resumen, la liquidación de posiciones apalancadas, incluidas las operaciones de carry trade, amplificó los movimientos extremos pero de corta duración del mercado en anteriores brotes de volatilidad.

Por qué las desinversiones en carry trade pueden ser violentas

Las operaciones de carry trade pueden desmantelarse por dos razones simples.

La rentabilidad deja de compensar el riesgo porque el coste de financiación aumenta o la brecha de rendimiento se reduce.

A medida que el mercado cambia a una postura de aversión al riesgo, los operadores reducen su apalancamiento, lo que lleva al cierre de posiciones.

Cuando se cierra una operación de carry trade, el flujo mecánico suele ser el mismo: los inversores recompran yenes y venden los activos que financiaron. Si varios participantes lo hacen simultáneamente, las correlaciones se disparan, la liquidez se agota y los movimientos de precios pueden sobrepasar los límites.

El BIS ha destacado cómo las reversiones de carry trade pueden tener un efecto dominó en las divisas y en los mercados más amplios durante episodios de estrés, precisamente porque las posiciones suelen estar apalancadas y saturadas.

¿Por qué el aumento de las tasas del BoJ es importante para las operaciones de carry trade del yen en este momento?

1) Japón acaba de elevar el límite inferior de los costos de financiación

El Banco de Japón ha elevado su tasa de política monetaria a corto plazo al 0,75%, el nivel más alto en 30 años, y está señalando explícitamente que es posible que haya más aumentos si los datos coinciden.

Aunque el 0,75 % sigue siendo bajo en relación con EE. UU., cambia la pendiente de las expectativas. Los carry trades no temen la tasa actual. Temen la trayectoria futura.

2) El mercado de bonos está validando el cambio

El rendimiento de los bonos japoneses a 10 años ha superado el 2%. Esto modifica los costos de cobertura, los incentivos de repatriación y el atractivo de poseer activos extranjeros con cobertura cambiaria.

Tras el anuncio, los rendimientos a 10 años alcanzaron alrededor del 2,015%, el nivel más alto desde agosto de 1999.

3) La reacción del yen muestra que el mercado sigue siendo escéptico

Este es el matiz que preocupa a los traders: después del aumento, el yen cayó a alrededor de 155,94 por dólar, con un pico tan alto como 156,19.

La respuesta "yen más débil tras un aumento" suele significar una de dos cosas:

El aumento fue totalmente esperado y las recomendaciones no resultaron ser sorprendentemente agresivas.

El mercado aún cree que la brecha de tasas entre Estados Unidos y Japón sigue siendo lo suficientemente grande como para mantener el carry trade atractivo en el corto plazo.

Ese es el escenario en el que el posicionamiento puede volverse complaciente nuevamente, que es exactamente cuando el próximo riesgo de desmantelamiento se reconstruye silenciosamente.

¿Estamos ahora en una fase de desmantelamiento del carry trade?

| Indicador |

Señal de "transporte tranquilo" |

Señal de que el riesgo de deshacer está aumentando |

Por qué es importante |

| USD/JPY |

Avanzando en rangos más altos y estrechos |

Fuerte caída (fortalecimiento del JPY), grandes oscilaciones intradía |

Los desenrollados a menudo aparecen primero como una repentina fortaleza del yen. |

| Rendimiento del bono japonés a 10 años |

Estable, ordenado |

Empuje rápido por encima de niveles clave (alrededor del 2%) |

Los mayores rendimientos modifican los flujos internos y los costos de cobertura. |

| Volatilidad de las acciones |

Bajo, constante |

Picos repentinos y movimientos repetidos de huecos |

El carry es, en efecto, una posición corta en volatilidad. |

| Condiciones de crédito |

Financiación flexible |

Ajuste y diferenciales más amplios |

El apalancamiento se vuelve más difícil de manejar, lo que obliga a realizar recortes. |

| Sorpresas políticas |

Bancos centrales predecibles |

Shocks agresivos o cambios de orientación |

Las sorpresas reinician las expectativas y generan brechas en el tipo de cambio. |

No. No nos encontramos en un escenario clásico de "desmantelamiento de carry trade" en este momento, pero sí en un mercado donde el riesgo de un desmantelamiento está aumentando, debido a que los tipos y los rendimientos de los bonos japoneses están subiendo y el Banco de Japón (BoJ) señala la posibilidad de un mayor ajuste.

¿Qué podría desencadenar una verdadera desmantelación del carry trade?

| Guión |

¿Qué cambia primero? |

Lo que probablemente verías en los mercados |

Riesgo de accidente |

| Relajación ordenada |

La brecha de rendimiento se reduce lentamente. |

El USD/JPY tiende a la baja durante semanas, según resumen de acciones, los diferenciales de crédito se amplían modestamente. |

Bajo |

| Apretón desordenado |

El yen se fortalece rápidamente con el paso de los días. |

La volatilidad cambiaria aumenta, los tipos de cambio de beta alta se venden y las acciones caen a medida que se reduce el apalancamiento. |

Medio |

| Choque de estilo sistémico |

Un evento de riesgo más amplio ocurre durante períodos de liquidez escasa. |

Gran repunte del yen, desapalancamiento forzado, fuerte caída de las acciones y estrés financiero en los mercados. |

Alto |

El USD/JPY se mueve a la baja rápidamente y se mantiene más bajo.

El yen se fortalece en general, especialmente frente a las monedas de alto rendimiento con carry trade, en lugar de sólo frente al dólar estadounidense.

La volatilidad del JPY aumenta al mismo tiempo que aumenta la volatilidad global, porque es entonces cuando el apalancamiento se convierte en un problema.

¿Podría una desmantelación de una operación de carry trade en el yen desencadenar el próximo colapso del mercado?

Una desconexión del carry del yen rara vez provoca por sí sola un desplome del mercado. Generalmente, amplifica una perturbación ya existente.

La cadena típica se ve así :

Se produce un factor catalizador, como una caída brusca del valor de las acciones, una sorpresa política o un evento de liquidez.

La volatilidad aumenta y los límites de riesgo se endurecen.

Se reducen las posiciones de carry apalancadas.

El yen se recompra rápidamente y las posiciones de riesgo financiadas en yenes se venden.

Las correlaciones entre activos tienden a dispararse, mientras que una menor liquidez amplifica el movimiento.

¿Por qué puede sentirse como un choque ?

Primero se mueve el mercado de divisas, luego todo lo demás. Un fuerte repunte del yen obliga a realizar coberturas y llamadas de margen rápidamente.

El apalancamiento es común. Pequeños movimientos se convierten en grandes shocks de pérdidas y ganancias cuando se escalan.

La liquidez puede desaparecer. En mercados estresados, la oferta desaparece y aparecen brechas de precios.

Por qué podría no convertirse en un accidente

El posicionamiento puede ser menos unilateral de lo que a veces implica la narrativa del mercado.

Los responsables de las políticas se comunican rápidamente cuando el funcionamiento del mercado se ve amenazado.

Una trayectoria de normalización bien anunciada por el Banco de Japón puede permitir que las operaciones de carry trade se deshagan de manera ordenada, en lugar de hacerlo de manera desordenada y apresurada.

La lección clave de los recientes episodios de volatilidad es que las reversiones de carry trade amplifican los movimientos, pero los mercados también pueden estabilizarse rápidamente cuando se absorbe el shock y sigue habiendo financiamiento disponible.

Qué deben hacer los inversores si temen una desmantelación

1) Dejen de tratar la "debilidad del JPY" como una característica permanente

Japón ha cambiado de régimen. El Banco de Japón está subiendo los tipos de interés y está abordando abiertamente la trayectoria relativa a un rango de tipos neutral.

Si su cartera espera una debilidad perpetua del yen, esencialmente está postulando que el carry puede permanecer congestionado indefinidamente, lo cual es imposible.

2) Reducir la exposición al porte oculto de armas

Muchas carteras llevan, sin darse cuenta, lo siguiente:

Acciones estadounidenses sin cobertura financiadas con JPY,

Deuda de mercados emergentes financiada con JPY,

Acciones globales con altos dividendos y riesgo cambiario.

Si no mapea sus exposiciones cambiarias, no sabrá dónde se producirá el desmantelamiento.

3) Respete la liquidez, no sólo los fundamentos

El apalancamiento, las operaciones abarrotadas y la volatilidad son la receta para movimientos de precios exagerados.

En un desmantelamiento, la mejor operación es a menudo aquella en la que no se ha invertido demasiado.

Preguntas frecuentes

1. ¿Qué es un carry trade en yenes?

Una operación de carry trade en yenes generalmente implica pedir prestado yenes a tasas de interés bajas e invertirlo en activos o divisas de mayor rendimiento para obtener el diferencial de tasas de interés.

2. ¿Por qué las operaciones de carry trade se liquidan con rapidez?

Se deshacen rápidamente porque muchas posiciones están apalancadas y dependen de tipos de cambio estables.

3. ¿Cuál es la mayor señal de advertencia de un desequilibrio?

Un rápido aumento en la fortaleza del yen junto con un marcado incremento en la volatilidad cambiaria es una de las advertencias más claras.

Conclusión

En conclusión, una desinversión de carry trade del yen es uno de los raros shocks macroeconómicos que pueden afectar simultáneamente a los tipos de cambio, las acciones y el crédito debido a su naturaleza impulsada por el apalancamiento y el desapalancamiento forzado, y no solo a la valuación.

La subida de hoy del Banco de Japón al 0,75% es una clara señal de que Japón ya no es el ancla de tipos cero que era. Que el próximo desplome del mercado se deba a una desconexión del carry depende de dos factores: si la política monetaria del Banco de Japón impulsa el yen al alza o si la volatilidad global aumenta lo suficiente como para convertir el carry constante en un desapalancamiento forzado.

Por ahora, el yen ronda los 156, lo que indica que el mercado no ha entrado en pánico. Sin embargo, la subida de los rendimientos de los bonos del gobierno japonés (JGB) por encima del 2% indica que la presión está aumentando.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.