取引

EBCについて

公開日: 2025-12-19

円キャリートレードは長年にわたり、世界的なリスク資金の重要な流れを支えてきた戦略です。投資家は非常に低い金利で日本円を調達(借り入れ)し、その資金を海外のより利回りの高い資産に投資してきました。この円キャリートレードが最も効果を発揮するのは、大きな金利差と市場の安定性という二つの条件が揃った時です。

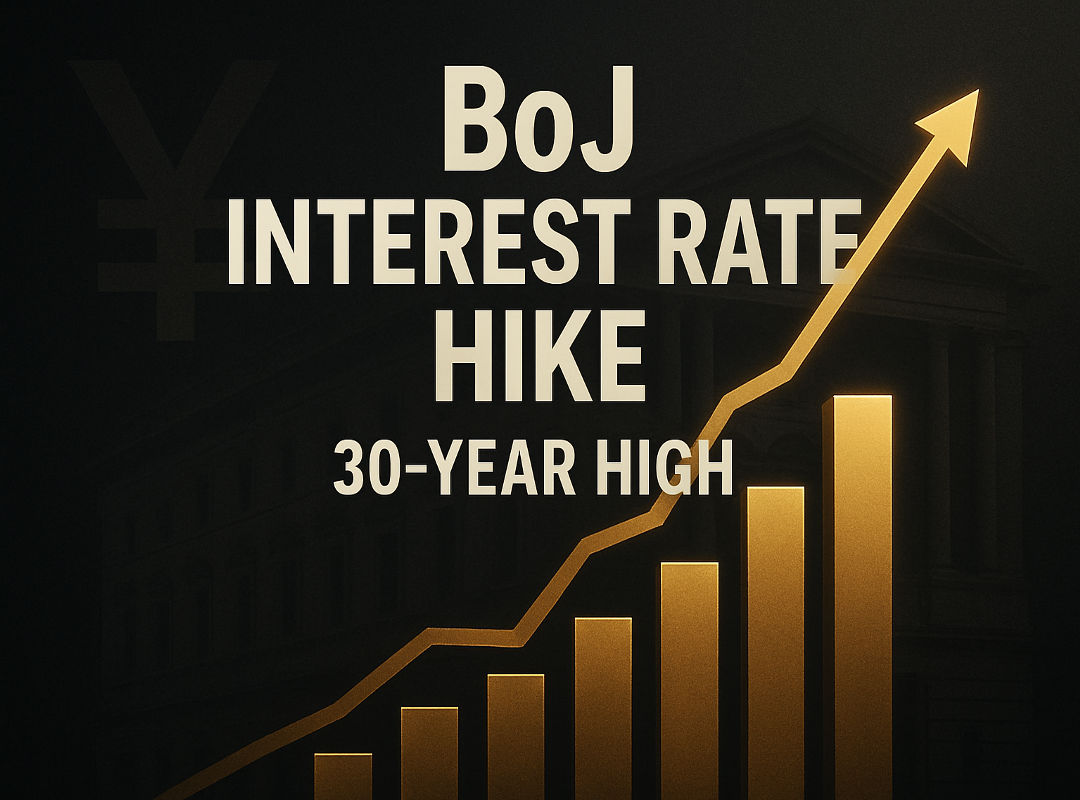

しかし、この環境は変わりつつあります。日本銀行(日銀)は政策金利を0.75%程度へ引き上げ、超金融緩和からの明確な転換を示しました。この変更が重要な理由は、円キャリートレードが往々にして高いレバレッジ(借入)を伴い、僅かな金利変動でも大きなポジションの評価変動に繋がるためです。

同時に、米連邦準備制度理事会(FRB)は利下げサイクルに入り、政策金利を引き下げています。この組み合わせにより、円キャリートレードの魅力の源泉であった日米金利差は縮小傾向にあります。

主なリスクは、市場の緊張が高まった際に、レバレッジをかけた投資家が一斉にポジションを解消し、急激な円高とリスク資産の売りを招く、いわゆる 「巻き戻し」 が起こる可能性にあるのです。

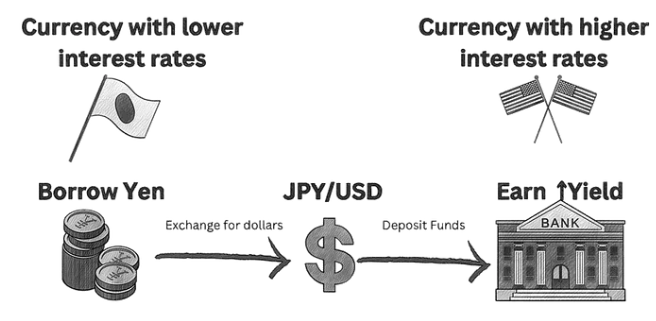

円キャリートレードとは、資金調達コストが低い日本円を借り入れ(実質的に「売る」)、その資金を米ドル建て債券や新興国株式など、より高い収益が見込まれる資産に投資する取引戦略です。

日本が長年ゼロ金利政策を維持してきたため、円は最もポピュラーな資金調達通貨となってきました。日本がG10諸国の中で最も低金利である限り、円を借り入れて高利回り資産を購入することは「無料」に見えるかもしれませんが、実際にはそうではありません。

コア利益エンジン

ポジティブキャリー: ポジションを保有する日ごとに利回り差額を受け取ります。

安定したFX :原資産通貨(JPY)が急激に上昇しないことが必要です。

安価なレバレッジ: この戦略では通常、レバレッジが使用され、潜在的な収益と損失の両方が拡大します。

円キャリートレードの巻き戻しは、単なる取引の終了ではありません。連鎖的な反応(解消)です。

資金調達コストが上昇するか、リスク感情が変化します。

ポジションがクローズされるにつれて、資金調達通貨は強くなります(円高)。

レバレッジをかけた投資家がエクスポージャーを減らすために保有資産を売却するため、リスク資産は減少します。

流動性が低下し、同じ注文によって価格が予想以上に上昇します。

リスク制限と証拠金ルールにより、ボラティリティの急上昇により売りが増加する可能性があります。

つまり、レバレッジの効いた円キャリートレードの解消は、市場ストレス時に短期的だが極端な値動きを生み出す増幅装置として機能するのです。

円キャリートレードの巻き戻しの理由は2つあります。

資金調達コストが上昇するか、利回り格差が縮小するため、リターンがリスクを支払わなくなります。

市場がリスク回避の姿勢に移行すると、トレーダーはレバレッジを減らし、ポジションを解消します。

キャリートレードが成立すると、通常は同じ流れが繰り返されます。投資家は円を買い戻し、投資した資産を売却します。十分な数の投資家が同時にこれを実行すると、相関性が急上昇し、流動性が枯渇し、価格変動がオーバーシュートする可能性があります。

BISは、キャリートレードの解消がストレス時に通貨や市場全体に波及する可能性があることを強調していますが、これはまさに、ポジションがレバレッジがかかっていて過密状態にあるためです。

1) 日本は資金調達コストの下限を引き上げました

日銀は短期政策金利を過去30年間で最高となる0.75%に引き上げており、データが一致すればさらなる利上げも可能であると明確に示唆しています。

たとえ0.75%が米国と比較すると依然として「低い」水準だとしても、期待の傾きは変化します。キャリートレードを行う投資家は今日の金利を恐れているのではなく、明日の金利の推移を恐れているのです。

2) 債券市場は変化を実証しています

日本の10年国債利回りが2%を超える水準となりました。これは、為替ヘッジコストなどを考慮した外国資産投資の実質利回りを相対的に低下させ、円キャリートレードの収益性に影響を与えます。

発表後、10年債利回りは2.015%前後となり、1999年8月以来の高水準となりました。

3) 円の反応は市場が依然として懐疑的であることを示しています

トレーダーが気にするニュアンスはこれです。利上げ後、円は1ドルあたり155.94円前後まで下落し、一時156.19円まで急騰しました。

「利上げで円安になる」という反応は、通常、次の 2 つのいずれかを意味します。

利上げは十分予想されていたことであり、ガイダンスは驚くほどタカ派的なものとして受け止められることはなかりました。

市場は依然として、日米金利差は短期的にはキャリー金利が魅力的であり続けるほど大きいと考えています。

これは、円キャリートレードポジションが再び過密状態になる土壌であり、次なる解消リスクを静かに蓄積しているとも解釈できます。

今は円キャリートレードの巻き戻し期にあるのでしょうか?

| インジケータ | 「落ち着いて運んでください」という合図 | 「巻き戻しリスク上昇」のシグナル | なぜそれが重要なのか |

|---|---|---|---|

| 米ドル/円 | より高い、狭い範囲でのグラインド | 急落(円高)、日中変動が大きい | 緩和は多くの場合、突然の円高として最初に現れる。 |

| 日本国債10年利回り | 安定、秩序 | 主要水準(約2%)を上回る急上昇 | 利回りが上昇すると、国内の資金の流れとヘッジコストが変化する。 |

| 株式ボラティリティ | 低く、安定 | 突然の急上昇と繰り返されるギャップの動き | キャリーは実質的にボラティリティのショートだ。 |

| 信用条件 | 緩い資金調達 | スプレッドの縮小と拡大 | レバレッジをかけることが難しくなり、削減を余儀なくされる。 |

| 政策の驚き | 予測可能な中央銀行 | タカ派的なショックかガイダンスの転換か | サプライズにより期待がリセットされ、FXにギャップが生じた。 |

いいえ。現時点では典型的な大規模な円キャリートレード 巻き戻し 局面にはありません。しかし、日本の金利上昇と日銀の引き締め姿勢により、そのリスクは確実に高まっています。

本当の円キャリートレードの巻き戻しのきっかけは何でしょうか?

| シナリオ | 最初に何が変わるのか | 市場で目にするであろうもの | 衝突リスク |

|---|---|---|---|

| 整然とした解き放ち | 利回り格差は徐々に縮小している。 | USD/JPY は数週間にわたって下落傾向にあり、株式は消化され、信用スプレッドは緩やかに拡大している。 | 低い |

| 無秩序な圧迫 | 円は数日のうちに急激に上昇した。 | FX のボラティリティが急上昇し、高ベータ FX が売られ、レバレッジが減少すると株価が下落する。 | 中くらい |

| システム型ショック | 流動性が低いときには、より広範囲のリスクイベントが発生する。 | 大幅な円高、強制的な負債解消、急激な株式下落、市場全体の資金調達ストレス。 | 高い |

USD/JPYは急速に下落し、下落したままです。

円は、米ドルに対してだけではなく、特に高金利通貨に対して幅広く上昇します。

日本円のボラティリティは世界的なボラティリティの上昇と同時に上昇します。なぜなら、そのときレバレッジが問題になるからです。

円キャリートレードの巻き戻しが単独で市場の暴落につながることは稀です。通常は、既存のショックを増幅させるものです。

典型的なチェーンは次のようになります。

急激な株価下落、予想外の政策、流動性イベントなどのきっかけが起こります。

ボラティリティが上昇し、リスク制限が厳しくなります。

レバレッジキャリーポジションが削減されます。

円は急速に買い戻され、円で調達されたリスクポジションは売却されます。

資産間の相関関係は急上昇する傾向があり、流動性の低下によりその動きが増幅されます。

なぜクラッシュのように感じるのか:

為替がまず動き、その後に他のすべてが動きます。急激な円高は、ヘッジやマージンコールをすぐに迫ります。

レバレッジは一般的です。小さな変動でも、規模が大きくなると大きな損益ショックになります。

流動性は消失する可能性があります。ストレスのかかった市場では、入札が消え、価格差が生じます。

なぜ暴落に至らないのか

ポジショニングは、時には市場の物語が示唆するほど一方的ではないかもしれません。

政策立案者は、市場機能が脅かされるとすぐにコミュニケーションをとります。

日銀が金融正常化の道筋を十分に示した場合、キャリートレードは無秩序に急がず、秩序立った形で解消される可能性があります。

最近のボラティリティの出来事から得られた重要な教訓は、キャリーの巻き戻しが動きを増幅させますが、ショックが吸収され、資金調達が利用可能であれば、市場は急速に安定することもあるということです。

日本は政策体制を変えました。日銀は金利を引き上げ、中立金利圏の軌道について公然と議論しています。

ポートフォリオに永続的な円安を織り込むことは、円キャリートレードが無期限に継続すると考えることに等しく、リスクが高まっています。

多くのポートフォリオには、気づかないうちに次のような内容が含まれています。

為替ヘッジをしていない米国株式や、新興国債券への投資など、意識せずに円キャリートレードに類似したエクスポージャーを持っている可能性があります。

通貨エクスポージャーをマッピングしなければ、解消がどこに着地するかはわかりません。

レバレッジ、取引の混雑、ボラティリティは、価格変動を誇張させる原因となります。

解消においては、過剰な規模にしなかった取引が最良の取引となることがよくあります。

1. 円キャリートレードとは何ですか?

低金利の日本円を借り(実質的に売り)、調達した資金でオーストラリアドルや米国株式など、より高い収益が期待できる外貨建て資産を購入する取引です。金利差と為替差益の両方を狙います。

2. キャリートレードはなぜ急いで解消されるのか?

多くのポジションがレバレッジを効かせている上、為替相場の安定を前提としているため、市場環境が悪化すると一斉に損切りやポジション整理が発生し、連鎖的に価格を動かすからです。

3. 無秩序な巻き戻しの最大の警告サインは何ですか?

急激な円高と、それに伴う為替オプションのインプライド・ボラティリティ(予想変動率)の急騰は、最も明確な警告シグナルの一つです。

結論

結論として、円キャリートレードの巻き戻し(解消) は、レバレッジの力によって為替、株式、債券市場を同時に巻き込む数少ないマクロショックの一つです。日銀による政策金利の引き上げは、日本の金利環境が地殻変動しつつあることを明確に示しています。

本日の日銀による政策金利0.75%への引き上げは、日本がかつてのゼロ金利政策の錨ではなくなったことを明確に示しています。次の市場調整が円キャリートレードの巻き戻しから直接始まるかどうかは、日銀の政策が予想外の円高を招くか、あるいは世界的なボラティリティの高まりが「安定したキャリー」を「強制的なレバレッジ縮小」に変えるかによります。

今のところ、円が156円付近で推移していることは、市場がパニックに陥っていないことを示しています。しかし、国債利回りが2%を超えていることは、圧力が高まっていることを示唆しています。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。