Mulai Trading

Tentang EBC

Diterbitkan pada: 2025-12-19

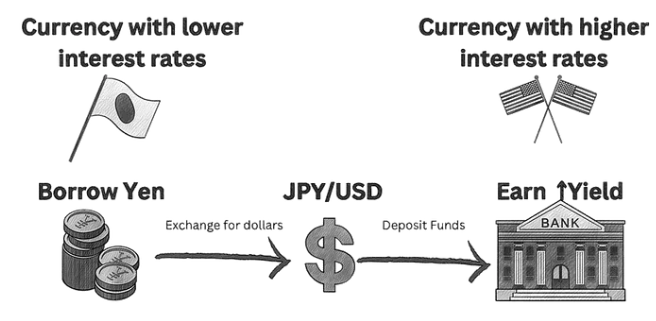

Yen carry trade telah menjadi salah satu pendorong tersembunyi pengambilan risiko global selama bertahun-tahun. Investor meminjam dalam yen Jepang dengan suku bunga yang sangat rendah, kemudian menginvestasikan kembali dana tersebut ke aset dengan imbal hasil lebih tinggi di seluruh dunia. Perdagangan ini berjalan paling baik ketika dua kondisi tetap terpenuhi: kesenjangan suku bunga yang lebar dan pasar yang tenang.

Namun, kondisi tersebut sedang berubah. Saat ini, Bank Sentral Jepang (BoJ) telah menaikkan suku bunga kebijakannya menjadi sekitar 0,75%, sebuah langkah nyata menjauh dari era ultra-longgar. Langkah ini penting karena carry trade sering kali menggunakan leverage, dan leverage mengubah perubahan suku bunga "rendah" menjadi perubahan posisi "besar" ketika volatilitas meningkat.

Pada saat yang sama, Federal Reserve AS telah mulai melonggarkan kebijakan moneter, dengan kisaran target suku bunga dana federal baru-baru ini diturunkan menjadi 3,5% hingga 3,75%. Kombinasi tersebut mempersempit selisih suku bunga yang membuat aksi jual pendek yen tetap menarik.

Risiko utamanya bukanlah keberadaan carry trade itu sendiri, melainkan potensi terjadinya pelepasan posisi secara cepat, yang dapat memaksa para trader untuk membeli yen sambil secara bersamaan menjual aset berisiko.

Strategi yen carry trade adalah strategi di mana seorang investor meminjam yen (atau menjual yen secara short) karena pendanaan yen murah, kemudian menginvestasikan hasilnya ke dalam aset yang menawarkan pengembalian lebih tinggi di tempat lain.

Yen telah menjadi mata uang pendanaan yang populer selama beberapa dekade karena suku bunga Jepang mendekati nol untuk waktu yang lama. Selama Jepang tetap menjadi negara dengan imbal hasil terendah di G10, meminjam yen untuk membeli aset dengan imbal hasil lebih tinggi dapat terlihat "gratis". Padahal kenyataannya tidak pernah gratis.

Mesin Keuntungan Inti

Positive carry : Anda mengumpulkan selisih imbal hasil setiap hari selama Anda memegang posisi tersebut.

FX Stabil : Anda membutuhkan mata uang pendanaan (JPY) agar tidak menguat secara tajam.

Leverage murah : Strategi ini biasanya melibatkan penggunaan leverage, yang memperbesar potensi keuntungan dan kerugian.

Pembalikan carry trade bukanlah satu transaksi tunggal. Ini adalah reaksi berantai:

Biaya pendanaan meningkat, atau sentimen risiko berubah.

Mata uang pendanaan menguat (yen menguat) seiring dengan penutupan posisi.

Aset berisiko mengalami penurunan karena investor yang menggunakan leverage menjual kepemilikan mereka untuk mengurangi eksposur.

Likuiditas menipis, dan pesanan yang sama mendorong harga lebih jauh dari yang diperkirakan.

Lonjakan volatilitas dapat memicu peningkatan penjualan karena batasan risiko dan aturan margin.

Singkatnya, pelepasan posisi leverage, termasuk carry trade, memperkuat pergerakan pasar yang singkat namun ekstrem dalam lonjakan volatilitas sebelumnya.

Carry trade dapat berakhir karena dua alasan sederhana.

Keuntungan berhenti menutupi risiko karena biaya pendanaan meningkat atau selisih imbal hasil menyusut.

Ketika pasar beralih ke sikap menghindari risiko, para pedagang mengurangi leverage mereka, yang menyebabkan penutupan posisi.

Ketika transaksi carry trade ditutup, alur mekanisnya biasanya sama: investor membeli kembali yen dan menjual aset yang mereka danai. Jika cukup banyak pelaku melakukannya pada waktu yang bersamaan, korelasi akan meningkat tajam, likuiditas akan berkurang, dan pergerakan harga dapat melampaui batas.

BIS telah menyoroti bagaimana pelepasan carry trade dapat berdampak pada berbagai mata uang dan pasar yang lebih luas selama episode tekanan, justru karena posisi tersebut sering kali menggunakan leverage dan padat.

Bank Sentral Jepang (BoJ) telah menaikkan suku bunga kebijakan jangka pendeknya menjadi 0,75%, tertinggi dalam 30 tahun, dan BoJ secara eksplisit memberi sinyal bahwa kenaikan lebih lanjut mungkin terjadi jika data menunjukkan tren yang sesuai.

Sekalipun 0,75% masih tergolong "rendah" dibandingkan dengan AS, hal itu mengubah arah ekspektasi. Para pelaku carry trade tidak takut dengan suku bunga saat ini. Mereka takut dengan arah suku bunga di masa depan.

Imbal hasil obligasi Jepang 10 tahun telah melampaui 2%. Hal ini mengubah biaya lindung nilai, insentif repatriasi, dan daya tarik kepemilikan aset asing berdasarkan lindung nilai mata uang.

Setelah pengumuman tersebut, imbal hasil obligasi 10 tahun mencapai sekitar 2,015%, tertinggi sejak Agustus 1999.

Inilah nuansa yang diperhatikan para pedagang: setelah kenaikan suku bunga, yen merosot ke sekitar 155,94 per dolar, dengan lonjakan tertinggi hingga 156,19.

Jawaban "yen melemah saat mendaki" biasanya berarti salah satu dari dua hal:

Pendakian ini sudah diantisipasi sepenuhnya, dan panduannya tidak terkesan terlalu agresif.

Pasar masih meyakini bahwa selisih suku bunga AS-Jepang masih cukup besar untuk menjaga agar keuntungan dari strategi carry tetap menarik dalam jangka pendek.

Itulah kondisi di mana penentuan posisi bisa kembali lengah, dan tepat pada saat itulah risiko penurunan posisi berikutnya diam-diam terbentuk kembali.

| Indikator | Sinyal "Calm carry" | Sinyal "Risiko pembatalan meningkat" | Mengapa ini penting |

|---|---|---|---|

| USD/JPY | Menggiling lebih tinggi, rentang yang sempit | Penurunan tajam (penguatan JPY), fluktuasi intraday yang besar | Pelepasan energi seringkali pertama kali muncul sebagai penguatan yen yang tiba-tiba. |

| Imbal hasil obligasi Jepang 10 tahun | Stabil, teratur | Dorongan cepat di atas level kunci (sekitar 2%) | Imbal hasil yang lebih tinggi mengubah arus domestik dan biaya lindung nilai. |

| Volatilitas ekuitas | Rendah, stabil | Lonjakan tiba-tiba dan gerakan celah yang berulang | Carry pada dasarnya adalah posisi jual pendek terhadap volatilitas. |

| Ketentuan kredit | Pendanaan yang longgar | Pengetatan, penyebaran yang lebih luas | Penggunaan leverage menjadi lebih sulit, sehingga memaksa dilakukannya pemotongan. |

| Kejutan kebijakan | Bank sentral yang dapat diprediksi | Guncangan atau pergeseran pedoman yang agresif | Kejutan mengubah ekspektasi dan kesenjangan nilai tukar. |

Tidak. Kita tidak sedang berada dalam situasi "pembatalan carry trade" klasik saat ini, tetapi kita berada di pasar di mana risiko pembatalan meningkat, karena suku bunga dan imbal hasil obligasi Jepang sedang naik dan Bank Sentral Jepang (BoJ) memberi sinyal bahwa pengetatan lebih lanjut mungkin terjadi.

| Skenario | Perubahan apa yang terjadi pertama kali? | Apa yang kemungkinan besar akan Anda lihat di pasar | Risiko kecelakaan |

|---|---|---|---|

| Bersantai dengan tertib | Selisih imbal hasil menyempit perlahan. | USD/JPY cenderung melemah selama beberapa minggu terakhir, pasar saham mencerna informasi, dan spread kredit sedikit melebar. | Rendah |

| Tekanan yang tidak teratur | Yen menguat dengan cepat dalam beberapa hari. | Volatilitas FX melonjak, FX berisiko tinggi mengalami aksi jual, dan ekuitas jatuh karena leverage dikurangi. | Sedang |

| Kejutan tipe sistemik | Peristiwa risiko yang lebih luas terjadi saat likuiditas tipis. | Reli yen yang besar, pengurangan utang yang dipaksakan, penurunan tajam nilai ekuitas, tekanan pendanaan di seluruh pasar. | Tinggi |

USD/JPY bergerak turun dengan cepat dan tetap berada di level rendah.

Yen menguat secara luas, terutama terhadap mata uang dengan imbal hasil tinggi, bukan hanya terhadap dolar AS.

Volatilitas JPY meningkat bersamaan dengan volatilitas global, karena saat itulah leverage menjadi masalah.

Pelepasan yen carry jarang menyebabkan kehancuran pasar dengan sendirinya. Biasanya hal itu memperkuat guncangan yang sudah ada.

Rantai tipikalnya terlihat seperti ini :

Terjadi pemicu, seperti penurunan tajam harga saham, kejutan kebijakan, atau peristiwa likuiditas.

Volatilitas meningkat, dan batasan risiko diperketat.

Posisi carry dengan leverage dikurangi.

Yen dibeli kembali dengan cepat, dan posisi risiko yang didanai yen dijual.

Korelasi antar aset cenderung melonjak, sementara likuiditas yang lebih tipis memperkuat pergerakan tersebut.

Mengapa Hal Ini Bisa Terasa Seperti Kecelakaan :

FX bergerak lebih dulu, kemudian yang lainnya. Reli JPY yang tajam memaksa dilakukannya hedging dan margin call dengan cepat.

Penggunaan leverage adalah hal yang umum. Pergerakan kecil dapat menjadi guncangan laba rugi yang besar ketika dilakukan dalam skala besar.

Likuiditas bisa lenyap. Di pasar yang penuh tekanan, penawaran beli menghilang, dan muncul kesenjangan harga.

Mengapa Ini Mungkin Tidak Akan Menjadi Kecelakaan

Penentuan posisi mungkin tidak selalu sepihak seperti yang tersirat dalam narasi pasar.

Para pembuat kebijakan berkomunikasi dengan cepat ketika fungsi pasar terancam.

Jalur normalisasi BoJ yang diumumkan dengan baik dapat memungkinkan carry trade untuk berakhir dengan tertib, bukan dengan terburu-buru dan tidak teratur.

Pelajaran penting dari episode volatilitas baru-baru ini adalah bahwa pelepasan carry memperkuat pergerakan, tetapi pasar juga dapat stabil dengan cepat ketika guncangan tersebut terserap, dan pembiayaan tetap tersedia.

Jepang telah berganti rezim. Bank Sentral Jepang (BoJ) menaikkan suku bunga dan secara terbuka membahas arah kebijakan terkait kisaran suku bunga netral.

Jika portofolio Anda memperkirakan pelemahan yen yang berkelanjutan, pada dasarnya Anda berasumsi bahwa carry trade dapat tetap tinggi tanpa batas waktu, yang mana hal itu mustahil.

Banyak portofolio yang memuat hal-hal berikut tanpa menyadarinya:

Saham AS yang tidak dilindungi nilai dan didanai oleh JPY,

Utang negara berkembang yang didanai oleh JPY,

Saham global dengan dividen tinggi dan risiko mata uang.

Jika Anda tidak memetakan eksposur mata uang Anda, Anda tidak akan tahu ke mana pelepasan aset akan terjadi.

Penggunaan leverage, banyaknya transaksi yang ramai, dan volatilitas adalah resep untuk pergerakan harga yang berlebihan.

Dalam sesi relaksasi, transaksi terbaik seringkali adalah transaksi yang tidak Anda lakukan secara berlebihan.

Strategi yen carry trade biasanya melibatkan peminjaman yen dengan suku bunga rendah dan investasi pada aset atau mata uang dengan imbal hasil lebih tinggi untuk mendapatkan selisih suku bunga.

Posisi-posisi tersebut cepat mengalami penurunan nilai karena banyak yang menggunakan leverage dan bergantung pada nilai tukar yang stabil.

Lonjakan cepat penguatan yen bersamaan dengan kenaikan tajam volatilitas nilai tukar merupakan salah satu peringatan yang paling jelas.

Kesimpulannya, pelepasan yen carry adalah salah satu guncangan makroekonomi langka yang dapat secara bersamaan memengaruhi nilai tukar, ekuitas, dan kredit karena sifatnya yang didorong oleh leverage dan deleveraging paksa, dan bukan hanya karena valuasi semata.

Kenaikan suku bunga BoJ hari ini menjadi 0,75% merupakan sinyal jelas bahwa Jepang bukan lagi jangkar suku bunga nol seperti sebelumnya. Apakah kehancuran pasar berikutnya berasal dari pelepasan carry tergantung pada dua faktor: apakah jalur kebijakan BoJ mendorong yen lebih tinggi atau apakah volatilitas global meningkat cukup untuk mengubah "carry yang stabil" menjadi deleveraging paksa.

Untuk saat ini, yen yang berada di dekat 156 menunjukkan bahwa pasar belum panik. Namun, pergerakan imbal hasil obligasi pemerintah Jepang (JGB) di atas 2% menunjukkan bahwa tekanan sedang meningkat.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Tidak ada pendapat yang diberikan dalam materi ini yang merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.