Los mercados se mueven en función de los titulares y las grandes velas, pero la línea discreta que realmente afecta a los operadores es el diferencial. Cada vez que se compra o se vende, se cruza el diferencial entre oferta y demanda, lo que permite algunos ticks de mercado antes de que la idea de la operación tenga la oportunidad de concretarse.

La mayoría de los nuevos operadores se obsesionan con la estrategia e ignoran esta fricción. Sin embargo, los reguladores y académicos consideran el diferencial entre oferta y demanda como una de las medidas fundamentales del coste y la liquidez de las operaciones, junto con las comisiones.

Si usted opera a menudo, ser descuidado con los spreads es como dirigir un negocio y nunca verificar sus márgenes.

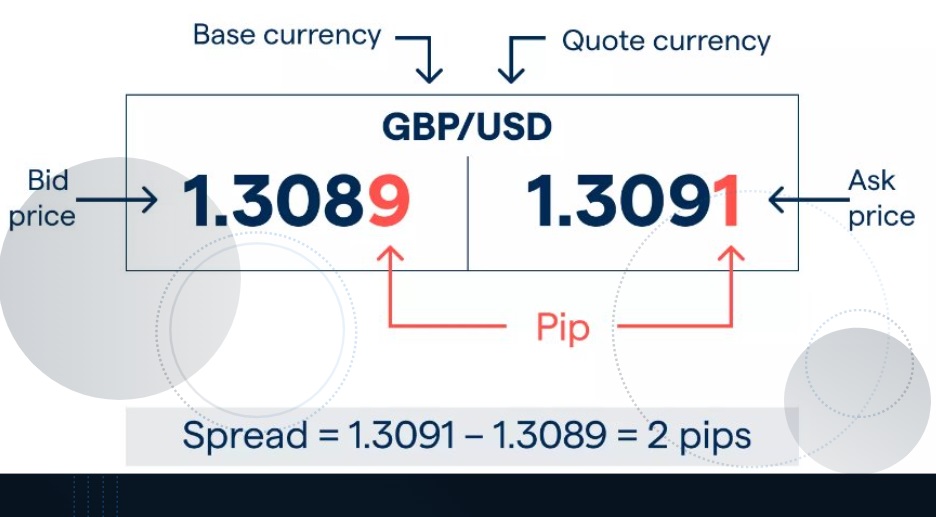

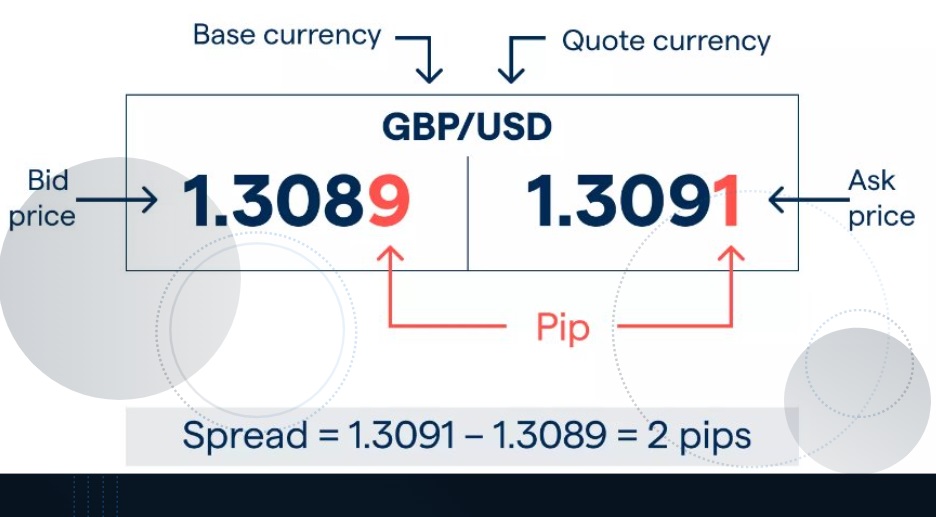

Oferta y demanda: los fundamentos

¿Qué es la oferta en el trading?

Los reguladores definen la oferta como el precio más alto que un comprador está dispuesto a pagar por un tamaño determinado en ese momento.

Si vendes en el mercado, alcanzas la oferta.

La parte superior de la pila de ofertas en el libro de órdenes muestra la mejor "demanda" para ese instrumento.

¿Qué es Ask en el Trading?

La demanda (u oferta) es el precio más bajo que un vendedor está dispuesto a aceptar.

Los creadores de mercado y los proveedores de liquidez se sitúan en el punto medio, cotizando a ambos lados. Compran al precio de compra y venden al de venta, obteniendo la diferencia (el diferencial) como compensación por asumir el riesgo y proporcionar liquidez.

¿Qué es el spread en el trading y cómo calcularlo?

El diferencial entre oferta y demanda es: Diferencial = Precio de demanda − Precio de oferta

Formas comunes de verlo:

Spread absoluto: en unidades monetarias (por ejemplo, $0,02 o 1 pip).

Spread porcentual: spread dividido por el precio, útil para comparar entre activos.

Si una acción muestra una oferta de $24,90 / demanda de $25,00, el diferencial es de $0,10; en términos porcentuales, es $0,10 ÷ $25,00 = 0,4%.

Para un trader que cruza el spread, la mitad de esa brecha (desde el precio medio hasta la oferta o demanda) es su costo instantáneo en el momento en que se llena.

El spread como un costo comercial oculto

Los reguladores son contundentes: el diferencial es un coste inherente al trading. Cuanto mayor sea, más cuesta entrar y salir, incluso antes de las comisiones del bróker.

Imagínese esta cita en una acción:

Oferta: $10.00

Pregunta: $10.02

Spread: $0,02

Compras 1.000 acciones al precio de venta y, un segundo después, las vendes al precio de compra sin que se mueva el precio:

Costo de compra: 1,000 × $10.02 = $10,020

Producto de la venta: 1000 × $10,00 = $10 000

Pérdida solo por diferencial: $20

Ningún patrón gráfico falló, ningún titular impactó. Acabas de pagar $20 en spread por un viaje de ida y vuelta.

¿Por qué el spread perjudica más a los traders activos?

Para los inversores a largo plazo, el diferencial es un pequeño lastre puntual. Para los scalpers o los operadores intradía de alta frecuencia, es un impuesto recurrente:

Opere 20 operaciones de ida y vuelta por día en un producto con un spread de $0,02 en 1.000 acciones: eso supone un coste de spread de $400 por día solo si siempre cruza el mercado.

En FX, un day trader que alcance un spread de 1 pip en EUR/USD con un lote estándar (100.000 unidades) pagará $10 por cada viaje de ida y vuelta en costos de spread.

Los trabajos académicos sobre los costos de ejecución consideran los diferenciales entre oferta y demanda como un factor clave del desempeño comercial obtenido, junto con las comisiones y el impacto en los precios.

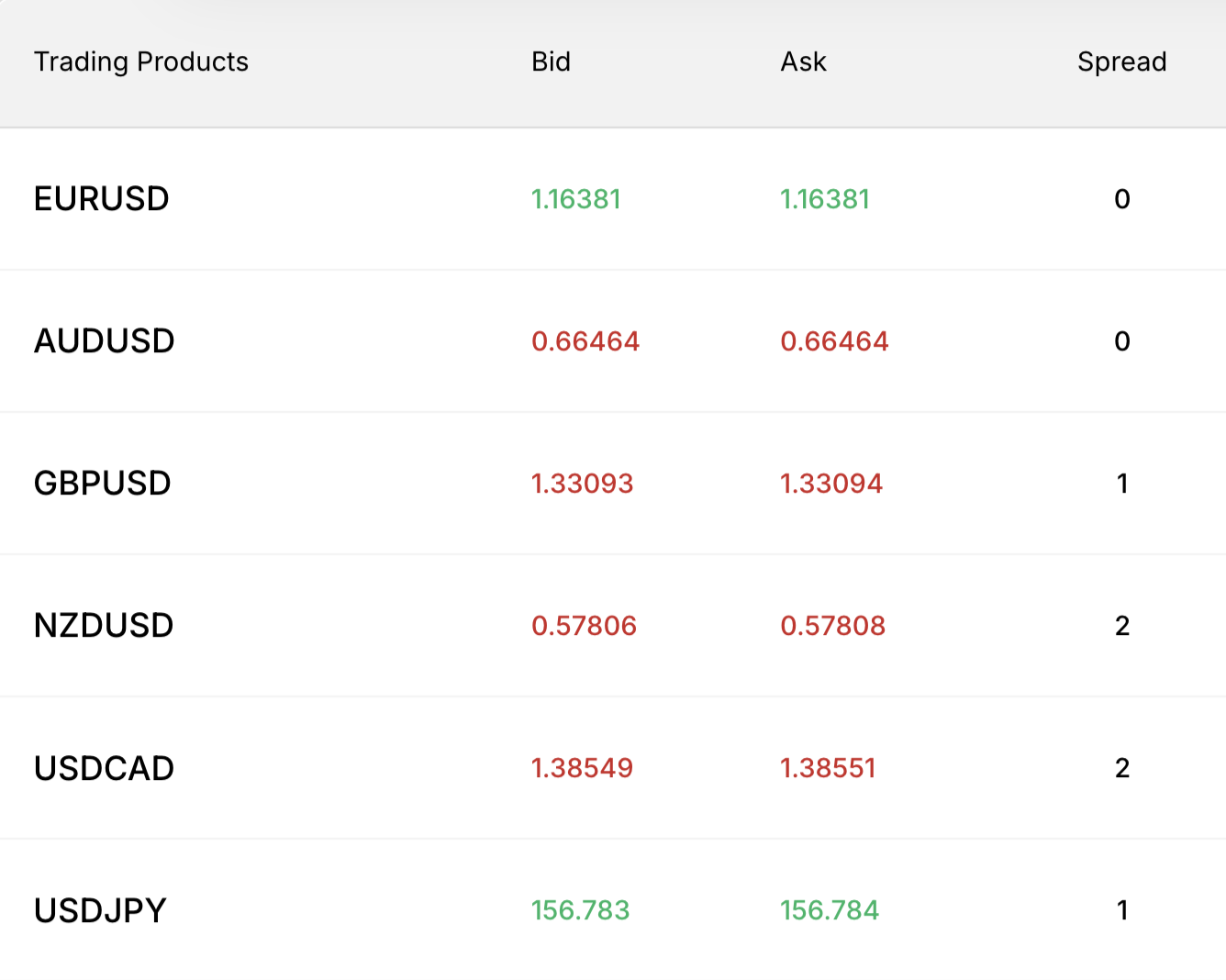

Tabla de comparación de costos del diferencial entre oferta y demanda

He aquí una idea rápida de cómo la propagación varía con el tamaño:

| Instrumento |

Cotización (Oferta/Venta) |

Desparramar |

Tamaño de la posición |

Costo del spread de ida y vuelta* |

Spread como % del precio |

| acciones estadounidenses |

10.00 / 10.02 |

$0.02 |

100 acciones |

$2 |

0,20% |

| acciones estadounidenses |

10.00 / 10.05 |

$0.05 |

1.000 acciones |

$50 |

0,50% |

| EUR USD |

1.1000 / 1.1001 |

1 pip |

100.000 |

~$10 |

~0,009% |

| EUR USD |

1.1000 / 1.1003 |

3 pips |

100.000 |

~$30 |

~0,027% |

*Supone que usted compra al precio de venta y vende al precio de oferta una vez.

En el caso de las estrategias que apuntan a pequeños movimientos intradía (unos pocos centavos o un puñado de pips), este costo puede determinar el éxito o el fracaso de la ventaja.

¿Qué hace que los spreads sean estrechos o amplios?

Un spread no es aleatorio. Refleja la liquidez, la volatilidad y la estructura del mercado.

1) Liquidez y actividad comercial

Una mayor liquidez generalmente significa spreads más ajustados:

Las acciones y los principales tipos de cambio altamente negociados tienen un flujo de órdenes intenso en ambos lados del libro; por lo tanto, los creadores de mercado pueden cotizar spreads estrechos con confianza.

Las empresas de pequeña capitalización con poco comercio, los pares de divisas exóticos o los tokens criptográficos diminutos tienen menos órdenes en reposo, por lo que los creadores necesitan un colchón más amplio para asumir riesgos.

Por ejemplo :

Los spreads promedio del EUR USD en los brokers de primer nivel suelen estar por debajo de 1 pip (algunas cuentas brutas cotizan entre 0 y 0,3 pips, más una pequeña comisión), mientras que el promedio más amplio de la industria está más cerca de 0,6 a 1,5 pips.

2) Volatilidad y estrés

Cuando la volatilidad explota, los diferenciales se amplían y la profundidad se reduce:

Durante el shock de la COVID-19 en marzo de 2020, la Reserva Federal de Nueva York y otros bancos documentaron diferenciales entre oferta y demanda mucho más amplios y una menor profundidad en los bonos del Tesoro y las acciones de Estados Unidos.

Las investigaciones realizadas en múltiples mercados encuentran el mismo patrón: una mayor volatilidad se asocia con diferenciales más amplios y peor liquidez.

También verás que los spreads se disparan de forma rutinaria:

En torno a los principales comunicados de prensa (NFP, IPC, decisiones sobre tasas).

Cuando se abren los mercados, antes de que se liquide el libro de órdenes.

En las operaciones fuera del horario laboral, la SEC advierte que un menor volumen a menudo significa diferenciales más amplios y una peor ejecución para los operadores minoristas.

3) Estructura del mercado y tipo de producto

Naturalmente, los distintos productos tienen diferentes spreads:

Divisas principales : muy ajustadas en horario normal; divisas exóticas mucho más amplias.

Acciones de gran capitalización y grandes ETF : a menudo solo un centavo o unos pocos puntos básicos en mercados tranquilos, pero los diferenciales se dispararon a ~20 puntos básicos en el S&P 500 durante la agitación de marzo de 2020.

Pequeña capitalización, opciones, crédito delgado, monedas menores : generalmente, diferenciales más amplios para compensar un mayor riesgo y una menor rotación.

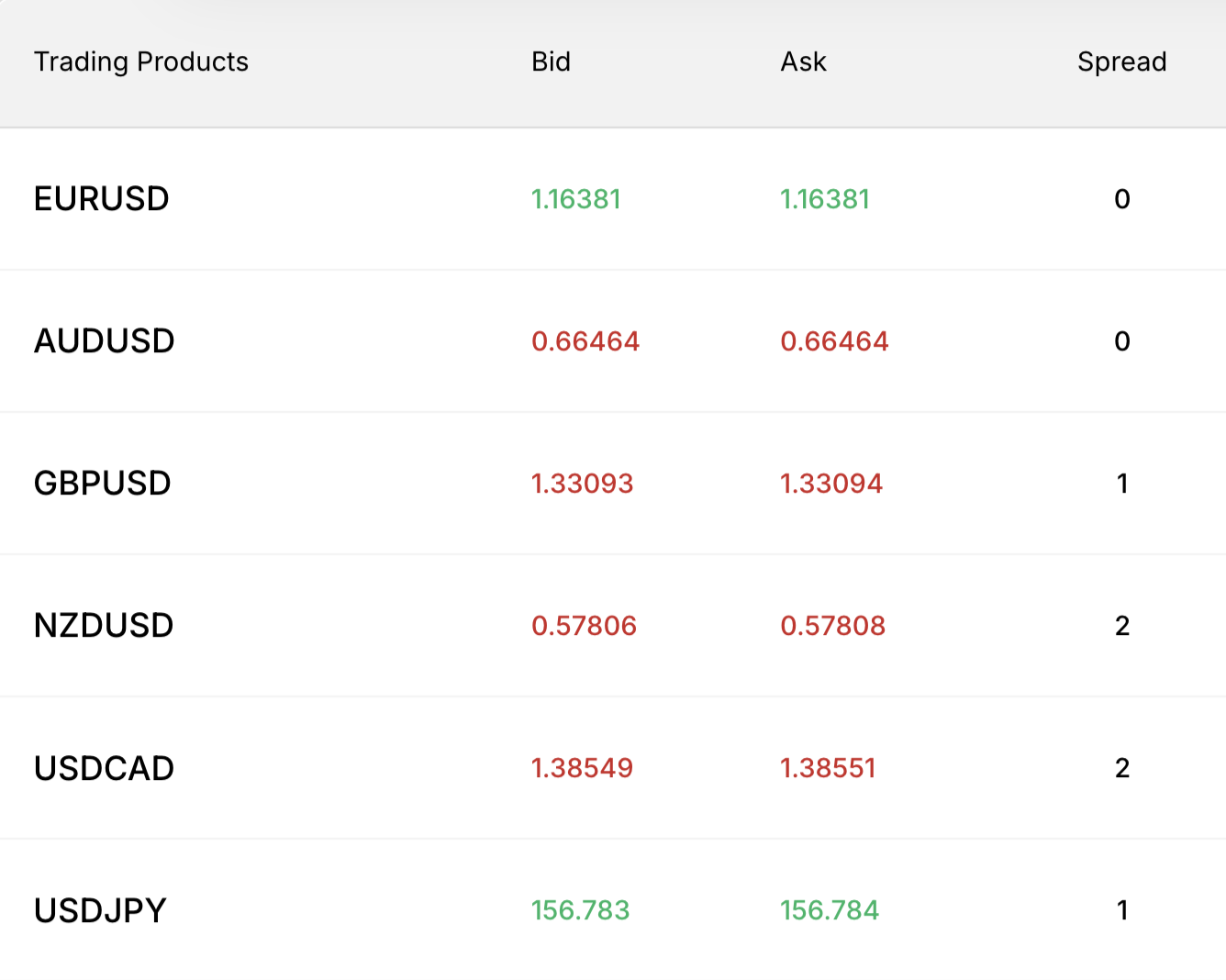

¿Cuáles son los diferenciales típicos en los mercados?

| Mercado / Instrumento |

Propagación típica en condiciones de calma |

Notas |

| Divisas principales (EUR/USD) |

A menudo < 1 pip en corredores competitivos; el promedio más amplio de la industria ronda entre 0,6 y 1,5 pips. |

Mercado muy profundo; los diferenciales más ajustados en Londres/Nueva York se superponen. |

| Divisas exóticas (por ejemplo, USD/TRY) |

Desde varios pips hasta decenas de pips |

Mayor riesgo, menor liquidez y mayores gaps overnight. |

| Acciones líquidas de gran capitalización estadounidense |

1-2 centavos (unos pocos puntos básicos) en horas normales; mucho más amplio en situaciones de estrés. |

Más estrecho durante la sesión principal; más amplio en la apertura/cierre y fuera del horario laboral. |

| acciones de pequeña capitalización |

Varios centavos a >5% en situaciones de iliquidez extrema |

Los spreads se inflan cuando el volumen es bajo o la cartera de órdenes es escasa. |

| ETF de gran tamaño (por ejemplo, S&P 500 ETF) |

A menudo < 5 puntos básicos en mercados normales; se amplió drásticamente en marzo de 2020. |

A menudo más líquido que la cesta subyacente en situaciones de estrés. |

Independientemente del instrumento que operes, vale la pena ver la transmisión en vivo en varias sesiones para crear tu propio punto de referencia mental.

Por qué el spread es importante para todos los traders

1. Calidad de ejecución y resultados obtenidos

El rendimiento comercial no solo tiene que ver con hacia dónde se dirige el gráfico, sino también con qué tan limpiamente entra y sale.

Los estudios sobre los diferenciales entre oferta y demanda y los costos de ejecución muestran:

Los spreads más amplios implican un mayor coste por operación.

Los costos más altos reducen los rendimientos netos, especialmente para las estrategias activas.

El rendimiento medido puede parecer pobre incluso si la señal tuvo una ventaja, simplemente porque la propagación y el impacto la consumieron.

Si su objetivo promedio es 0,5 % por operación y su costo total es 0,3 % (spread + comisión + deslizamiento), su margen de error es mínimo.

2. Riesgo en nombres ilíquidos

Un spread amplio también es una señal de alerta sobre el riesgo de liquidez:

Cuando necesitas salir rápidamente, es posible que tengas que cruzar un spread grande y empujar aún más el precio.

Los stops pueden llenarse peor de lo esperado si la liquidez más cercana está a varios ticks de distancia.

Considere el spread como un indicador de liquidez en tiempo real para los mercados, no simplemente como una molestia comercial.

3. Ruido de microestructura en gráficos

En períodos de tiempo muy cortos, el "rebote entre oferta y demanda" (el precio salta de un lado a otro a lo largo del spread) puede crear ruido falso en su gráfico:

Sin comprender el comportamiento del spread, es fácil adaptar las estrategias intradía a este ruido.

Preguntas frecuentes

1. ¿Es siempre mejor un spread más pequeño?

Un spread más ajustado suele ser bueno porque significa menores costos y mejor liquidez.

2. ¿Cómo puedo ver el diferencial entre oferta y demanda en mi plataforma?

La mayoría de las plataformas, como EBC Financial Group, muestran la oferta y la demanda directamente en el ticket de orden o en la ventana de cotización.

3. ¿Por qué mi stop loss se llenó mucho peor que mi nivel?

En mercados rápidos, el precio puede superar el stop, y la siguiente oferta disponible puede estar muy lejana, especialmente en nombres ilíquidos con spreads amplios.

4. ¿Las órdenes limitadas me permiten ganar el spread?

Sí. Cuando publicas una orden limitada y alguien más la cruza, efectivamente vendes al precio de venta o compras al precio de oferta.

Conclusión

En conclusión, la oferta y demanda y el diferencial entre ellas no son letra pequeña. Son la microestructura de cada operación que realizas, el precio que pagas para entrar y salir del mercado.

Por lo tanto, si tratas los diferenciales con respeto, mantienes una mayor ventaja. Esa es la diferencia entre una buena idea que se desvanece en la fricción y una estrategia que realmente se refleja en tu cuenta de resultados.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.