取引

EBCについて

公開日: 2025-12-10

更新日: 2025-12-11

市場は見出しや大きな値動きで動きますが、トレーダーにとって真に負担となるのは、静かなラインであるビッド・アスク・スプレッドです。買い注文や売り注文を出すたびに、このスプレッドを支払うことになり、トレードアイデアが実現する前に、数ティックのコストが市場に吸収されてしまいます。

新規トレーダーの多くは戦略にこだわり、この摩擦を無視しがちです。しかし、規制当局や学者は、ビッド・アスク・スプレッドを、手数料と並んで取引コストと流動性の主要な指標の一つとして扱っています。

頻繁に取引する場合、スプレッドをおろそかにするのは、ビジネスを運営しながら利益率をまったくチェックしないのと同じです。

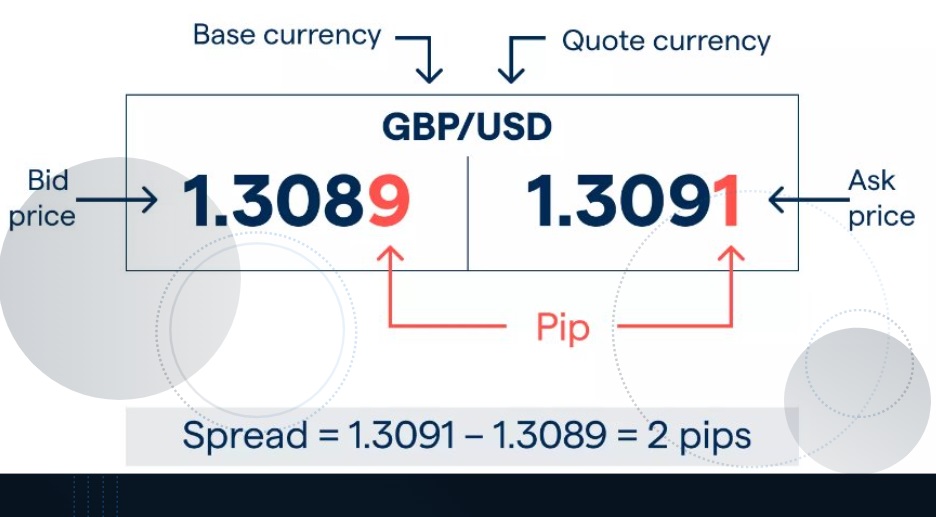

規制当局はビッドを、その時点で特定のサイズに対して買い手が現在支払ってもよいと考える最高価格と定義しています。

市場で「売る」場合は、このビッド価格で約定します

オーダーブックの買い板の最上部が、その銘柄に対する最も強い需要を示しています。

アスク(売値、またはオファー)は、売り手が受け入れ可能な最低価格です。

市場で買う場合は、売り値で支払います。

最良の売りは、現時点で入手可能な最も安い「供給」を示します。

マーケットメーカーや流動性プロバイダーは、この両者の間に立ち、双方の価格を提示します。彼らはビッド価格で買い、アスク価格で売り、その差額(=スプレッド)をリスクを取る対価および流動性を提供する報酬として得ます。

ビッド・アスク・スプレッドは、スプレッド=アスク価格−ビッド価格であることで計算されます。

一般的な見方は次のとおりです。

絶対スプレッド: 通貨単位 (例: $0.02、または 1 ピップ)。

パーセンテージ スプレッド: スプレッドを価格で割った値。資産間の比較に役立ちます。

株のビッドが24.90ドル、アスクが25.00ドルの場合、スプレッドは0.10ドル。パーセンテージでは、0.10ドル ÷ 25.00ドル = 0.4% となります。

このスプレッドを越えて取引するトレーダーは、約定した瞬間にこのギャップの半分(中間値からビッドまたはアスクまでの距離)を即座に支払うコストとして負担します。

規制当局の見解は明快です。スプレッドは取引に内在するコストであり、スプレッドが広ければ広いほど、ブローカー手数料を差し引く前であっても、取引の成立と決済にかかる実質的なコストは高くなります。

株価にこんな引用文があったと想像してみてください:

ビッド(買い値): $10.00

アスク(売り値): $10.02

スプレッド: $0.02

1,000 株を売り値で購入し、1 秒後に価格変動なしで売り値で売却します。

購入コスト: 1,000 × $10.02 = $10,020

売却収益: 1,000 × 10.00ドル = 10,000ドル

スプレッドのみの損失: 20ドル

チャートパターンの失敗も、ニュースによる急変動もありませんでした。往復でスプレッド20ドルを支払っただけです。

長期投資家にとってスプレッドは小さな一時的な負担に過ぎません。しかし、スキャルパーや高頻度デイトレーダーにとっては、継続的に課される「税金」です。

1.000株のスプレッドが0.02ドルの商品を1日に20回往復取引すると、スプレッドコストだけで1日あたり400ドルかかります。

FXでは、デイトレーダーが標準ロット(100.000単位)でEUR/USDの1ピップスプレッドを往復すると、それだけで10ドルのコスト負担になります。

執行コストに関する学術研究では、売買スプレッドを、手数料や価格への影響とともに、実現される取引パフォーマンスの中核的な要因として扱っています。

スプレッドがポジションサイズに応じてコストにどう影響するかの一例です。

| 楽器 | 価格(買い注文) | スプレッド | ポジションサイズ | 往復スプレッドコスト* | 価格に対するスプレッドの割合 |

|---|---|---|---|---|---|

| 米国株 | 10.00 / 10.02 | 0.02pips | 100株 | 2ドル | 0.20% |

| 米国株 | 10.00 / 10.05 | 0.0pips | 1,000株 | 50ドル | 0.50% |

| ユーロ/米ドル | 1.1000 / 1.1001 | 1pip | 10万 | 約10ドル | 約0.009% |

| ユーロ/米ドル | 1.1000 / 1.1003 | 3pips | 10万 | 約30ドル | 約0.027% |

*一度は売り注文で買い、一度は売り注文で売ると仮定します。

小さな日中の動き(数セントまたは数ピップ)をターゲットとする戦略の場合、このコストが優位性を左右する可能性があります。

スプレッドはランダムではありません。流動性、ボラティリティ、そして市場構造を反映しています。

流動性が高まると、通常はスプレッドが狭くなります。

取引量の多い株式や主要 FX 銘柄は、取引の両側で大量の注文が流入するため、マーケット メーカーは自信を持って狭いスプレッドを提示できます。

取引量の少ない小型株、エキゾチックな FX ペア、または極小の暗号トークンには待機注文が少ないため、メーカーはリスクを取るためにより広い余裕が必要です。

例えば:

一流ブローカーの EUR/USD 平均スプレッドは、多くの場合 1 ピップ未満 (一部の生の口座では 0~0.3 ピップに少額の手数料が加算される) ですが、業界全体の平均は 0.6~1.5 ピップに近くなります。

ボラティリティが爆発し、スプレッドが拡大し、厚みが薄くなると、次のようになります。

2020年3月のCOVIDショックの際、ニューヨーク連銀などは、米国債と株式の売買スプレッドが大幅に拡大し、厚みが低下したことを記録しました。

複数の市場を調査した結果、同じパターンが判明しました。つまり、ボラティリティが高いほど、スプレッドが広がり、流動性が悪化するということです。

また、スプレッドが定期的に拡大することもあります。

主要なニュースリリース(NFP、CPI、金利決定)の前後。

市場が開いたとき、注文書が決済される前。

SECは、時間外取引においては、取引量が少ないということは、スプレッドが拡大し、個人投資家にとって執行力が劣ることを意味することが多いと警告しています。

当然ながら、商品によってスプレッドは異なります。

FXメジャー:通常時間は非常にタイト、エキゾチックははるかにワイド。

大型株と大型 ETF : 穏やかな市場では 1 セントまたは数ベーシス ポイントに過ぎないことが多いですが、2020 年 3 月の混乱時には S&P 500 のスプレッドが約 20 bps まで急上昇しました。

小型株、オプション、信用度の低い銘柄、マイナーコイン:通常は、リスクの上昇と売買高の減少を補うためにスプレッドが広くなります。

市場全体の典型的なスプレッドは何ですか?

| 市場 / 金融商品 | 穏やかな状況での典型的な広がり | 注記 |

|---|---|---|

| 主要FX通貨(EUR/USD) | 競争力のあるブローカーでは 1 ピップ未満になることが多いだが、業界全体の平均は 0.6~1.5 ピップ程度だ。 | 非常に厚みのある市場。ロンドンとニューヨークの最も狭いスプレッドが重なっている |

| FXエキゾチック(例:USD/TRY) | 数ピップから数十ピップ | リスクは高くなり、流動性は低下し、オーバーナイトギャップは大きくなる |

| 流動性の高い米国大型株 | 通常時間帯では 1 ~ 2 セント (数 bps)、ストレス時にはさらに大きくなる。 | メインセッション中は最もタイト、始値/終値および時間外は幅が広くなる |

| 小型株 | 極度の流動性不足で数セントから5%以上 | 出来高が少ない場合や注文板が浅い場合にスプレッドバルーンが発生する |

| 大型ETF(例:S&P 500 ETF) | 通常の市場では 5 bps 未満であることが多いが、2020 年 3 月に急激に拡大した。 | ストレス時には、基礎となるバスケットよりも流動性が高くなることがよくある |

どのような銘柄を取引する場合でも、自分の精神的なベンチマークを構築するために、ライブで数回のセッションを視聴する価値があります。

取引のパフォーマンスは、チャートがどこに向かうかだけではなく、どれだけスムーズにエントリーしてエグジットするかによっても決まります。

売買スプレッドと執行コストに関する研究では次のことが示されています。

スプレッドが広いほど、取引あたりのコストが高くなります。

コストが上昇すると、特にアクティブ戦略の場合、純収益が減少します。

信号にエッジがあったとしても、拡散と衝撃によってエッジが消失したために、測定されたパフォーマンスは悪く見えることがあります。

平均目標が取引あたり 0.5% で、オールインコストが 0.3% (スプレッド + 手数料 + スリッページ) の場合、エラーの余地はごくわずかです。

スプレッドが広い場合、流動性リスクの警告信号でもあります。

すぐに決済する必要がある場合は、大きなスプレッドを越えて価格をさらに押し上げなければならない可能性があります。

最も近い流動性が数ティック離れている場合、ストップは予想よりも悪く満たされる可能性があります。

スプレッドを単なる取引上の障害としてではなく、市場のリアルタイムの流動性指標として扱ってください。

非常に短い時間枠では、「ビッド・アスク・バウンス」(スプレッド間で価格が前後に跳ねること)により、チャートに偽のノイズが発生する可能性があります。

ティック チャートと非常に短いバーには、ビッドとアスクの間で切り替わる取引を示すジグザグが表示される場合があります。

スプレッドの挙動を理解しなければ、日中戦略をこのノイズに過剰適合させてしまう可能性が高くなります。

1. スプレッドが小さい方が常に良いのでしょうか?

通常、スプレッドが狭いほど取引コストが低く、流動性も高いため、トレーダーにとって有利です。

2. プラットフォーム上でビッド・アスク・スプレッドを確認するにはどうすればよいですか?

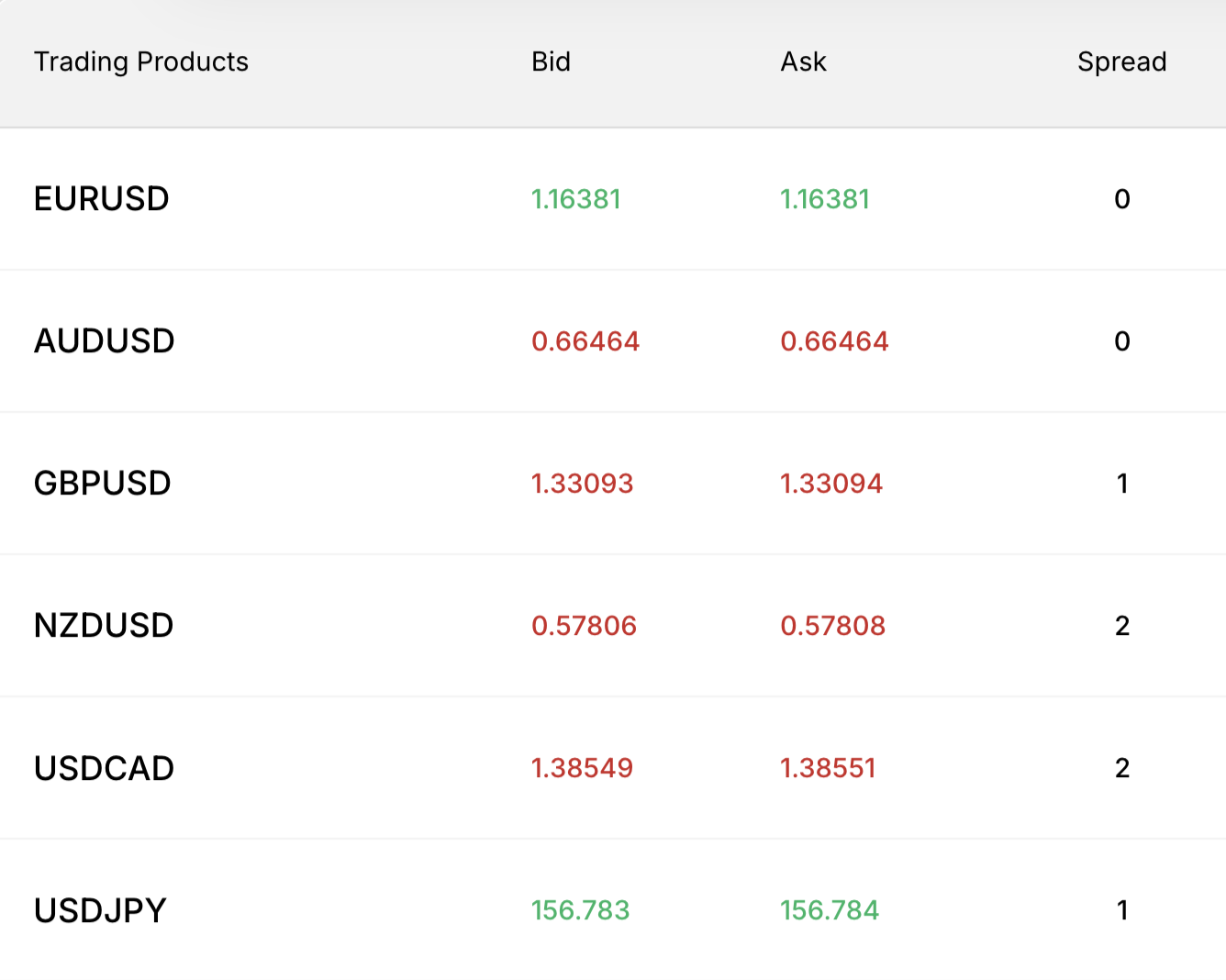

EBCのようなほとんどの取引プラットフォームでは、注文画面や商品クォートにビッド価格とアスク価格がリアルタイムで表示されています。

3. なぜ私のストップロスは私のレベルよりもはるかに悪い水準で満たされたのでしょうか?

市場が急激に動いた場合、価格がストップレベルを飛び越えることがあります。特にスプレッドの広い流動性の低い銘柄では、次の約定可能な価格(次のビッド)がはるかに離れている可能性があります。

4. 指値注文でスプレッドを「稼ぐ」ことはできますか?

はい。指値注文(ビッド価格での買い注文、またはアスク価格での売り注文)を出して約定させれば、実質的にスプレッドの支払いを回避し、有利な価格で取引できます。

結論

結論として、ビッド・アスク・スプレッドは、取引画面の小さな文字ではありません。これは、あなたが行うすべての取引の「市場の微細構造」そのものであり、市場に参入し、退出するために支払う必須の「通行料」です。

したがって、スプレッドを尊重し、理解することで、あなたの戦略からより多くの優位性を維持することができます。それは、摩擦によって消え去る「優れたアイデア」と、実際に損益に貢献する「実行可能な戦略」との違いを生み出すかもしれません。コストを意識した取引は、規律あるトレーダーへの第一歩です。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。