El oro acaba de sufrir su mayor caída diaria en 12 años, desplomándose más de un 8 % tras alcanzar recientemente máximos históricos por encima de $ 4,380.

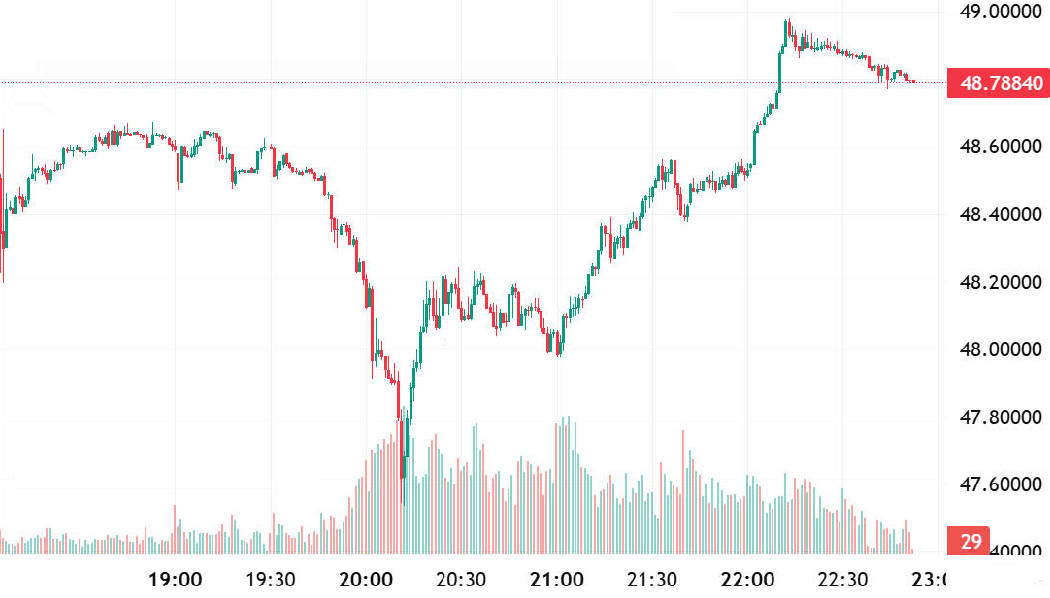

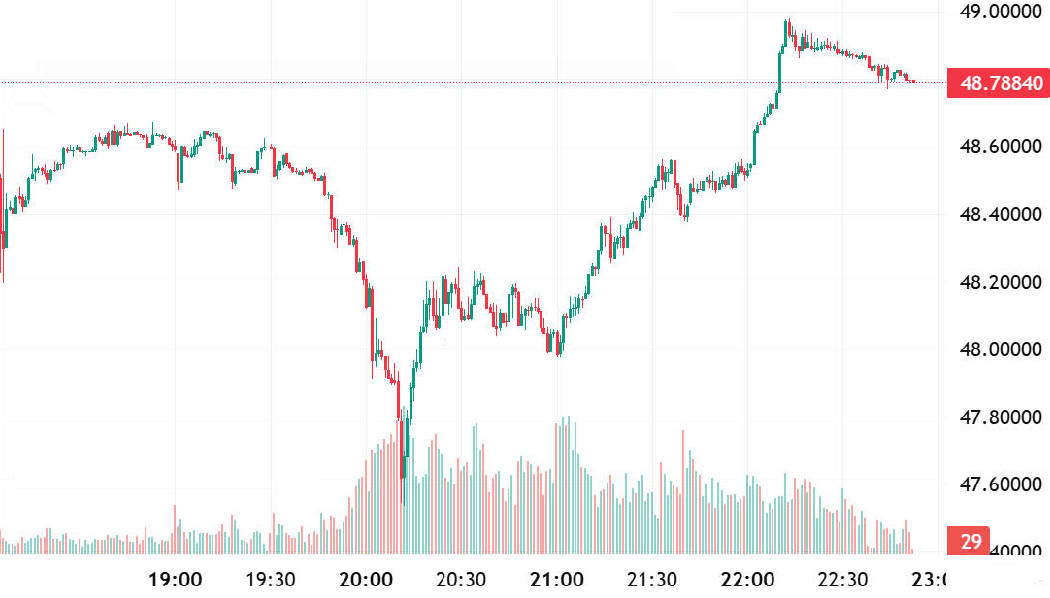

La plata retrocedió a US$48,11 la onza, registrando una caída de casi el 9%.

El mercado se enfrentó a una liquidación multivariada de metales preciosos, lo que condujo a una amplia reevaluación del riesgo y a una extensa toma de ganancias.

A continuación, explicaremos qué sucedió, por qué sucedió, quiénes se vieron afectados y qué deberían tener en cuenta los inversores a continuación.

Qué pasó y por qué es importante

1) Movimientos del Precio del Oro en los Últimos Tres Días

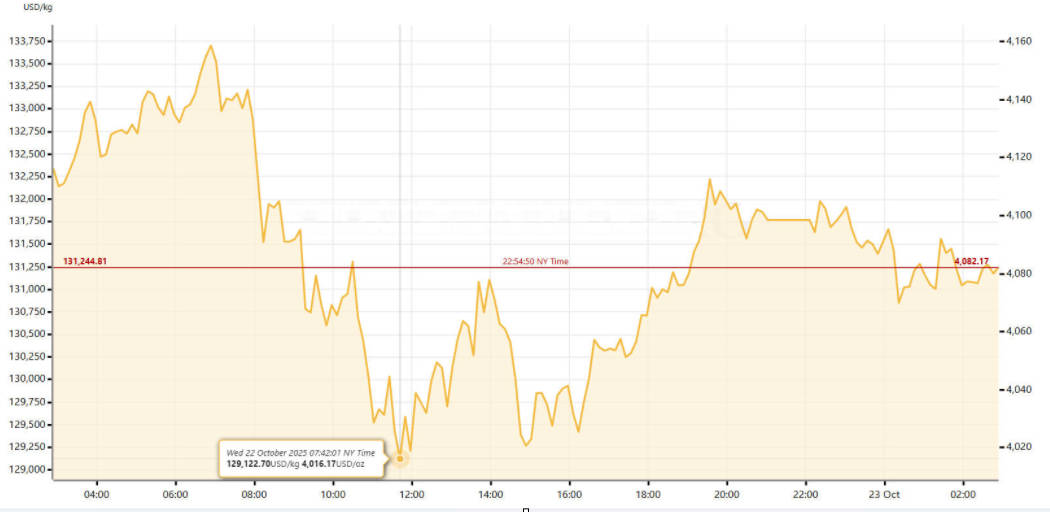

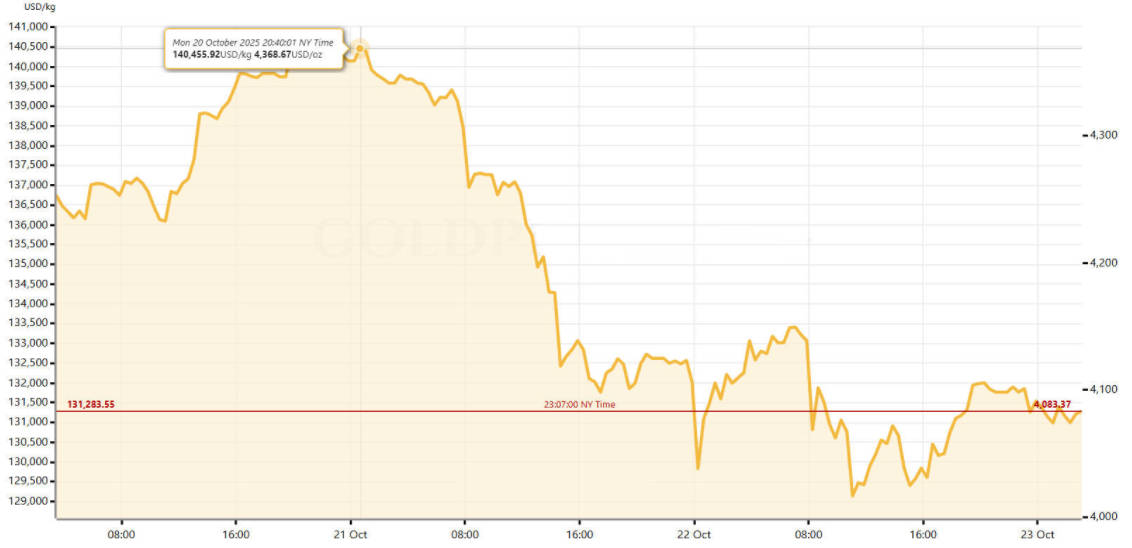

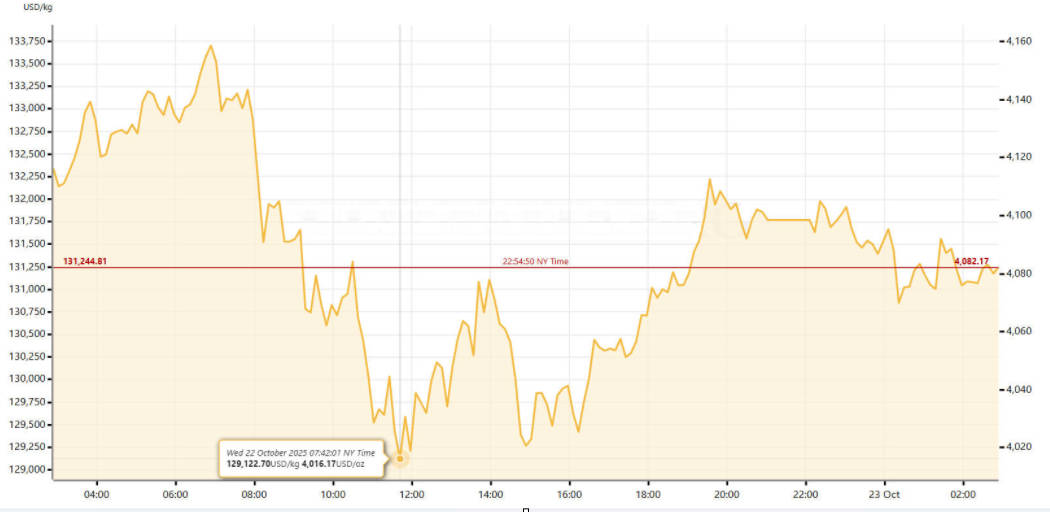

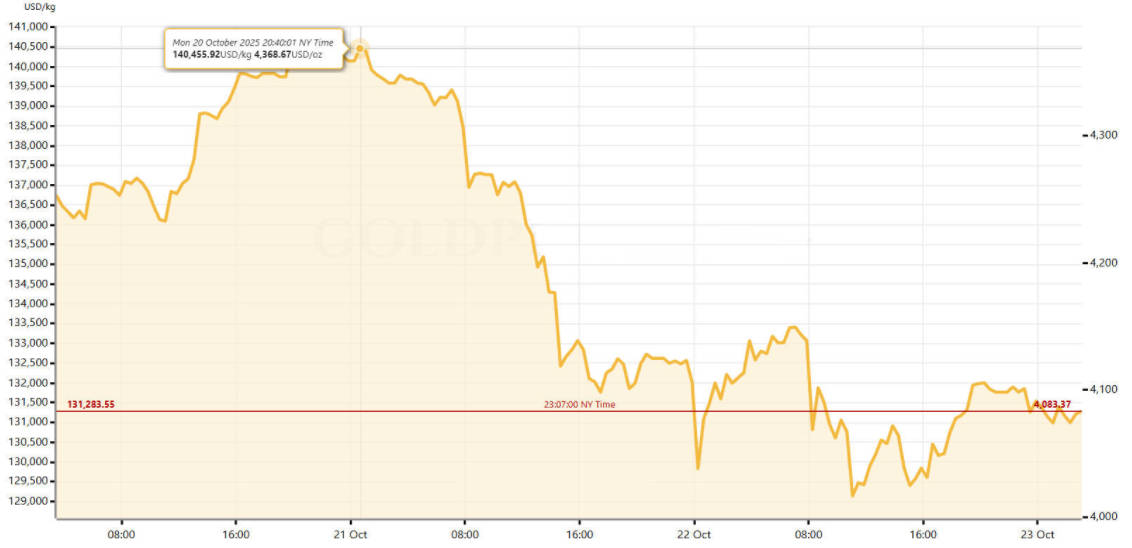

El precio del oro experimentó una volatilidad elevada durante las últimas tres sesiones, caracterizada por fluctuaciones bruscas y amplios movimientos intradía.

El lunes 20 de octubre, el oro alcanzó un nivel alto de 4.368.67 USD/onza, antes de sufrir una fuerte corrección al día siguiente.

Para la tarde del martes, el precio había caído a 4.038.27 USD/onza, una disminución de aproximadamente el 7.6%, ya que la realización de beneficios y la moderación del sentimiento de riesgo presionaron la demanda de refugio seguro.

Durante el miércoles 22 de octubre, el oro continuó negociándose de forma errática. Después de subir brevemente a 4.149.59 USD/onza en la sesión temprana asiática, el metal retrocedió a 4.016.17 USD/onza en la sesión matutina neoyorquina, para luego recuperarse y cerrar a 4.083.37 USD/onza.

A partir del viernes 24 de octubre de 2025, 04:51:12 hora de Nueva York, el oro cotizaba a USD 4,068 por onza.

En general, el oro se estabilizó cerca del nivel de 4.070 USD después de una pronunciada corrección a principios de semana, lo que indica una consolidación tras movimientos de precio extremos. Este patrón sugiere un ajuste técnico a corto plazo en el contexto de una lucha constante entre la realización de beneficios y los nuevos flujos hacia activos de refugio.

2) Por qué es importante

Esta pronunciada reversión subraya la fragilidad del actual repunte del oro y resalta la sensibilidad del mercado a los cambios en el sentimiento de riesgo global.

Durante meses, el oro se había beneficiado de las preocupaciones sobre la inflación, las previsiones de desaceleración del crecimiento y las compras récord de los bancos centrales.

Sin embargo, a medida que el apetito por el riesgo mejoró y el dólar recuperó fuerza, los inversores abandonaron rápidamente los activos de refugio seguro.

El nivel actual cercano a los US$ 4,070 sugiere que el mercado está probando el soporte de corto plazo, con los analistas divididos sobre si el movimiento señala el final de la tendencia alcista o una corrección saludable dentro de una tendencia alcista de largo plazo.

La caída más pronunciada de la plata refuerza la opinión de que puede haberse acumulado un exceso especulativo en el sector.

Para los inversores institucionales, el episodio sirve como recordatorio de la doble naturaleza del oro: una cobertura contra la incertidumbre, pero también un activo muy negociado y sujeto a repentinas restricciones de liquidez.

Las próximas semanas determinarán si los compradores resurgirán en niveles más bajos o si está en marcha una revalorización más profunda del riesgo de los metales preciosos.

Movimientos del oro y la plata de un vistazo

| Métrico |

Movimiento (intradía) |

Nivel notable |

| Caída intradía del oro al contado |

~6,3% |

Precio bajo US$4.082,03/oz. |

| Caída intradía de la plata al contado |

~8,7% |

Bajo ~US$47,89/oz. |

| Récord previo / pico reciente |

El oro se había negociado por encima de los 4.300-4.400 dólares en los días previos a la caída. |

|

| Reacción del mercado |

Fuertes flujos de ETF y derivados; las acciones mineras cayeron abruptamente. |

|

¿Por qué se desplomó el precio del oro?

El movimiento no fue causado por un solo evento, sino por una confluencia de factores que, en conjunto, cambiaron rápidamente el sentimiento.

1) Toma de ganancias después de una carrera parabólica

El oro había subido agresivamente en las últimas semanas, dejando a los indicadores técnicos en territorio de "sobrecompra".

Los jugadores profesionales y minoristas que compraron tarde en el avance aprovecharon la oportunidad para asegurar ganancias, produciendo una cascada de órdenes de venta que abrumaron a los compradores naturales en esos niveles.

2) Un dólar estadounidense más firme y una mejora del apetito por el riesgo

Un repunte del dólar estadounidense redujo la demanda de compradores que no utilizan dólares (el oro se cotiza en dólares en todo el mundo), mientras que la mejora del sentimiento de riesgo (incluidas señales de progreso en las negociaciones comerciales entre Estados Unidos y China) redujo la necesidad inmediata de exposición a metales de refugio seguro.

Estos cambios socavan directamente la demanda en el margen.

3) Titulares bancarios idiosincrásicos y dinámica de las noticias crediticias

Los titulares recientes sobre presuntos fraudes y pérdidas en varios bancos regionales de Estados Unidos impulsaron un reposicionamiento del mercado y una reevaluación del riesgo de liquidez y crédito; sin embargo, altos ejecutivos bancarios describieron algunos de esos incidentes como idiosincrásicos más que sistémicos.

En resumen, las noticias bancarias amplificaron la volatilidad, pero no fueron la única causa.

4) Desmantelamiento técnico y posicionamiento de derivados

Los grandes libros de derivados y las posiciones apalancadas pueden magnificar los movimientos de precios.

Cuando se alcanza una masa crítica de stop-loss y llamadas de margen, los creadores de mercado y los fondos pueden verse obligados a vender, acelerando la caída más allá de lo que las noticias fundamentales por sí solas justificarían.

Implicaciones más amplias del mercado de la caída del precio del oro

1) Para los inversores

Los tenedores de corto plazo y los operadores impulsados por el impulso experimentaron pérdidas repentinas y la volatilidad se disparó.

Se recordó a los tenedores a largo plazo que el oro, a pesar de su reputación, puede sufrir fuertes caídas y debe ser tratado como un diversificador de cartera, no como un activo libre de volatilidad.

2) Para mineros y participantes de la industria

Las acciones mineras , especialmente las de los productores con costos más altos, cayeron en sintonía con los lingotes, ya que los márgenes son sensibles a los precios al contado.

Los precios más bajos del oro pueden retrasar ciertos proyectos de exploración y de alto costo, al tiempo que brindan alivio a los fabricantes de joyas que enfrentan menores costos de insumos.

3) Para la política y los bancos centrales

Factores impulsores y probable impacto a corto plazo de la caída del precio del oro

| Conductor |

Por qué importaba |

Impacto probable a corto plazo |

| Toma de ganancias/sobrecompra técnica |

Las fuertes ganancias previas crearon un contexto de posicionamiento vulnerable |

Volatilidad continua; potencial para nuevas contracciones cortas o subidas de alivio. |

| Fortaleza del dólar estadounidense |

Hace que el oro sea más caro en otras monedas |

Debilita la demanda física; viento en contra para la recuperación de precios. |

| Alivio de las tensiones comerciales / mejora del apetito por el riesgo |

Reduce las compras de activos refugio |

Presión bajista a corto plazo a menos que regrese el riesgo. |

| Titulares del sector bancario |

Spreads de crédito afectados y percepción de liquidez |

Amplifica |

Conclusión

La reciente caída del oro y la plata pone de relieve la volatilidad de los mercados de metales preciosos. Si bien es pronunciada, la caída se considera una corrección positiva, más que el fin del repunte.

Los inversores deben mantener la disciplina, observar los indicadores macroeconómicos y aprovechar la corrección como una oportunidad para ajustar posiciones estratégicamente.

Preguntas frecuentes

P1: ¿Por qué cayeron los precios del oro y la plata?

La toma de ganancias, un dólar estadounidense más fuerte, el aumento de los rendimientos de los bonos y la disminución de las tensiones comerciales entre Estados Unidos y China redujeron la demanda de activos de refugio seguro.

P2: ¿Qué tan pronunciada fue la caída?

El oro al contado cayó a US$ 4,108,81/oz (más del 6%), y la plata cayó a US$ 48,71/oz (casi el 9%).

P3: ¿El rally ha terminado?

No necesariamente. Los analistas lo ven como una corrección a corto plazo; persisten factores a largo plazo, como la cobertura contra la inflación y la demanda de los bancos centrales.

P4: ¿Cómo deberían reaccionar los inversores?

Evite vender por pánico, considere acumular durante las caídas y mantenga una gestión de riesgos adecuada.

P5: ¿Se ven afectados otros metales?

Sí. La plata y otros metales preciosos pueden experimentar una volatilidad amplificada durante las liquidaciones del mercado.

Recursos:

[1] https://www.investopedia.com/gold-plunges-from-record-high-with-biggest-one-day-decline-in-12-years-11834137

[2]https://www.moneycontrol.com/news/business/commodities/gold-and-silver-post-steepest-drops-in-years-as-rally-cools-13626544.html

[3] https://www.reuters.com/business/finance/asia-financial-stocks-slip-us-credit-worries-jolt-investors-2025-10-17/

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.