การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2026-01-27

อัปเดตเมื่อ: 2026-01-28

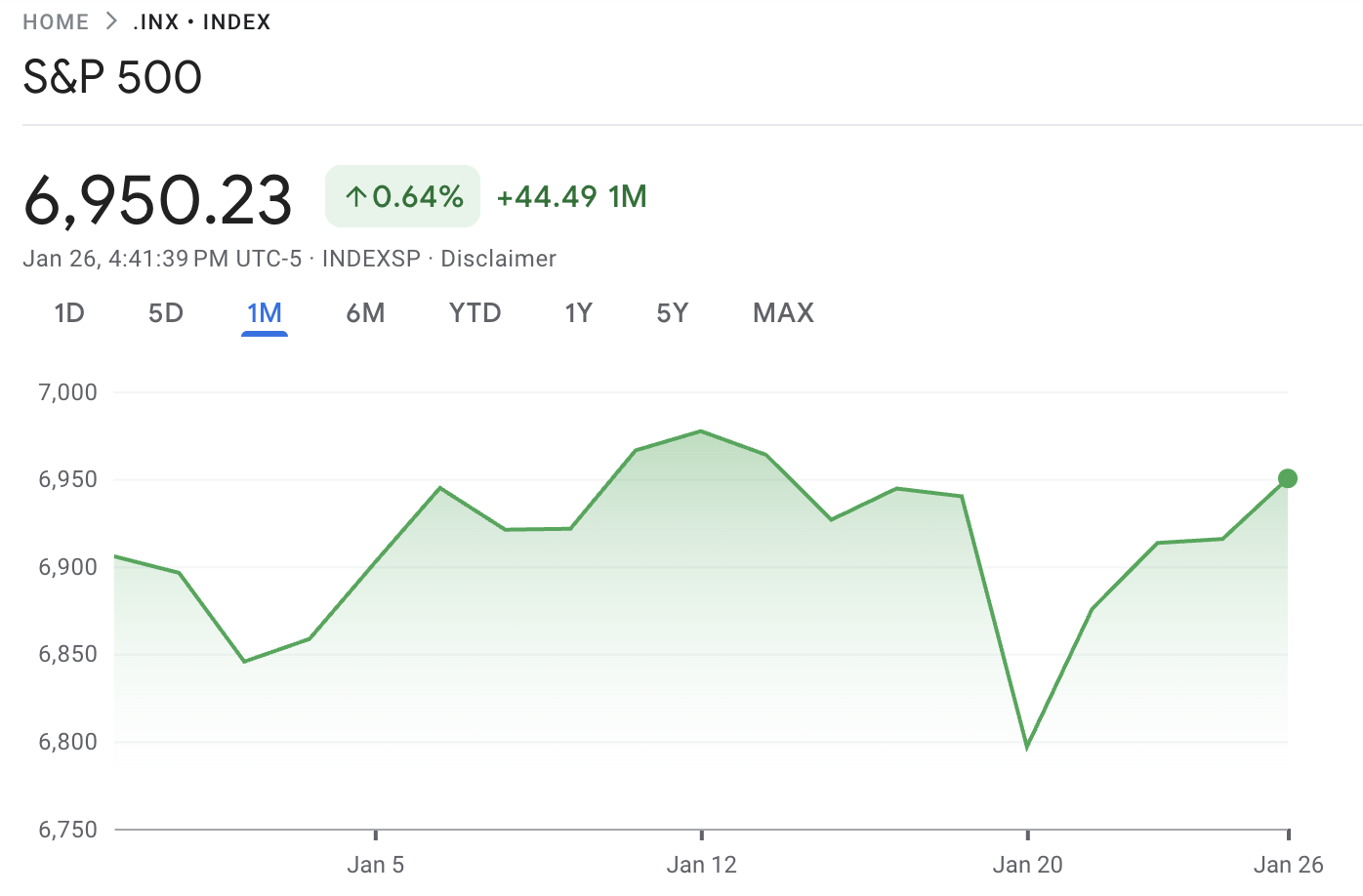

สัปดาห์นี้นักลงทุนจับตาดัชนีหุ้นสหรัฐฯ ว่าจะทะลุแนว 7,000 จุดได้หรือไม่ ซึ่งเป็นเลขที่นักลงทุนให้ความสำคัญมาก คณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐ (FOMC) จะประชุมในวันที่ 27-28 มกราคม โดยคาดว่าจะมีการแถลงนโยบายในวันพุธที่ 28 มกราคม ในขณะเดียวกัน บริษัทขนาดใหญ่ในตลาดก็จะมีรายงานผลประกอบการออกมา และนักลงทุนกำลังประเมินว่าบริษัทเทคโนโลยีรายใหญ่จะยังคงสามารถขับเคลื่อนผลการดำเนินงานของดัชนีได้ต่อไปหรือไม่

คำถามไม่ได้อยู่ที่ว่า “มันจะทำลายสถิติ 7,000 ได้หรือไม่?” คำถามที่ดีกว่าคือ: อะไรที่จะทำให้การทำลายสถิตินั้นคงอยู่ได้?

เพื่อให้ดัชนี S&P 500 ขยับขึ้นเหนือ 7,000 จุดและคงอยู่ที่ระดับนั้นได้ โดยปกติแล้วจะต้องมีปัจจัยสามประการเกิดขึ้นพร้อมกัน :

บทวิเคราะห์ล่าสุดชี้ให้เห็นว่า อัตราผลตอบแทนพันธบัตรระยะ 10 ปี เคลื่อนไหวอยู่บริเวณระดับต่ำกว่า 4% ซึ่งตลาดมักมองว่าสูงพอที่จะทำให้เงื่อนไขทางการเงินตึงตัวขึ้น แต่ยังไม่สูงพอที่จะทำให้ความต้องการลงทุนในสินทรัพย์เสี่ยงลดลง

เมื่อมูลค่าหุ้นสูงอยู่แล้ว การเพิ่มขึ้นของราคาหุ้นต้องอาศัยผลกำไรที่แท้จริง การอัปเดตข้อมูลบริษัทขนาดใหญ่ในสัปดาห์นี้มีความสำคัญ เพราะบริษัทเหล่านั้นยังคงมีส่วนสำคัญต่อศักยภาพในการทำกำไรของดัชนี และเป็นตัวกำหนดทิศทางความต้องการความเสี่ยงของตลาด

ตลาดหุ้นสามารถทนต่อช่วงเวลาที่เศรษฐกิจเติบโตชะลอตัวได้ แต่ก็เผชิญกับความท้าทายจากความไม่แน่นอนที่ส่งผลกระทบต่อทั้งการเติบโตทางเศรษฐกิจและอัตราเงินเฟ้อ ปัจจุบัน ความไม่แน่นอนเพิ่มเติมเกิดขึ้นจากความล่าช้าในการเผยแพร่ข้อมูลเศรษฐกิจของสหรัฐฯ ส่งผลให้นักลงทุนได้รับข้อมูลที่ไม่ทันท่วงที

กล่าวโดยสรุป ดัชนี S&P 500 สามารถแตะระดับ 7,000 ได้ หากเฟดไม่กระตุ้นตลาดอย่างรุนแรง ผลประกอบการดี และอัตราผลตอบแทนพันธบัตรไม่พุ่งสูงขึ้น แต่หากปัจจัยใดปัจจัยหนึ่งผิดพลาด ระดับ 7,000 ก็อาจกลายเป็นเพดานราคาได้

สัปดาห์ที่ผ่านมาเป็นสัปดาห์ที่ผันผวน ตลาดตอบสนองต่อข่าวเรื่องภาษีศุลกากร การพัฒนาทางภูมิศาสตร์การเมือง และความต้องการสินทรัพย์ปลอดภัยอย่างแข็งแกร่ง

จากนั้นวันจันทร์ก็กลับมามีทิศทางที่มั่นคงขึ้น ดัชนี S&P 500 ปรับตัวขึ้น 0.5% สู่ระดับ 6,950.23 จุด ฟื้นตัวจากที่ร่วงลงในสัปดาห์ก่อนหน้า นับตั้งแต่ต้นปี ดัชนีปรับตัวขึ้นประมาณ 1.5% ณ สิ้นสุดวันจันทร์

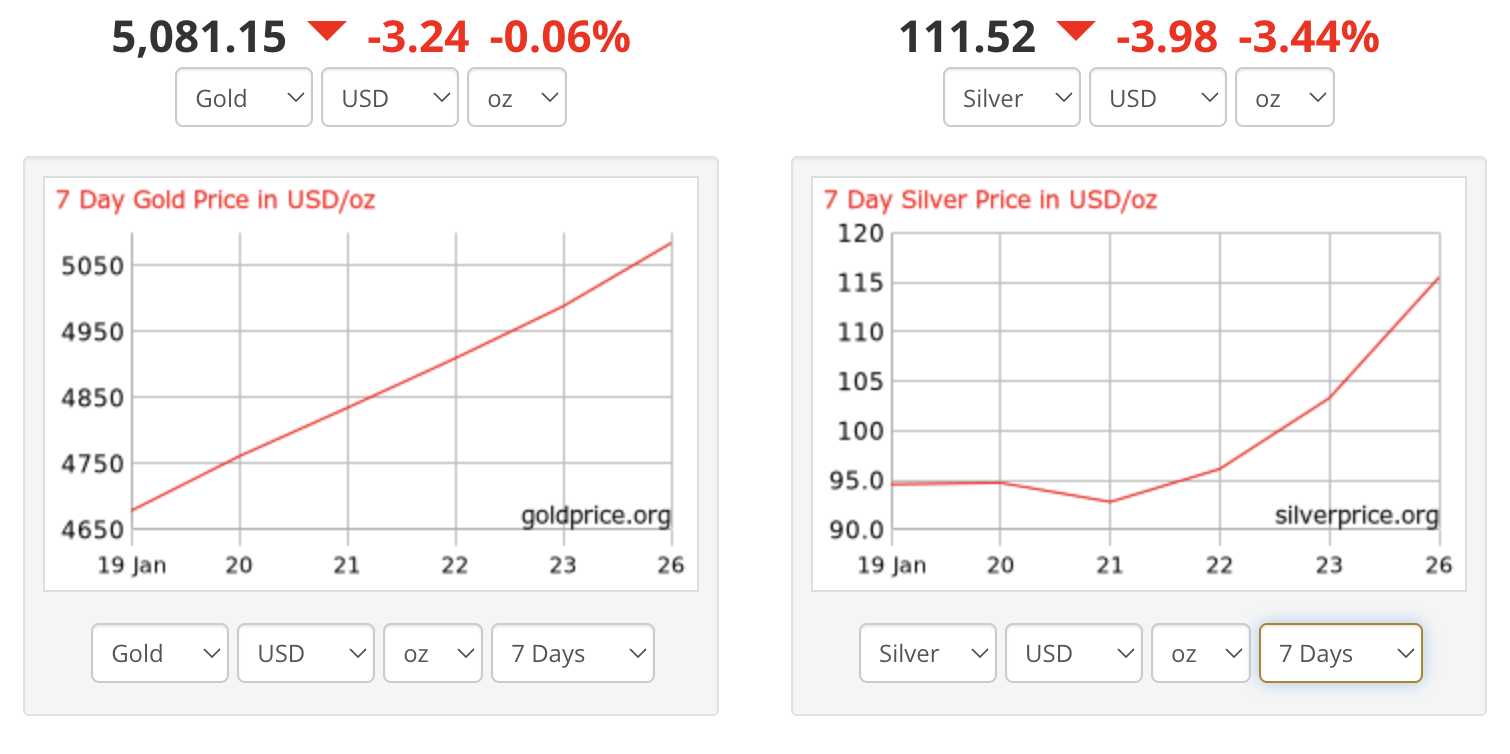

สัญญาณสำคัญอีกอย่างมาจากนอกตลาดหุ้น ราคาทองคำทำสถิติสูงสุดอีกครั้ง โดยพุ่งขึ้นเหนือ 5,100 ดอลลาร์ต่อออนซ์ชั่วขณะ และราคาสินเงินก็พุ่งสูงขึ้นเช่นกัน การเคลื่อนไหวเช่นนี้มักเกิดขึ้นเมื่อนักลงทุนกำลังป้องกันความเสี่ยงจากนโยบาย ความเสี่ยงจากเงินเฟ้อ หรือทั้งสองอย่าง

ดังนั้น ก่อนการประชุมของเฟด บรรยากาศในตลาดจึงอยู่ในความระมัดระวังมากกว่าความตื่นตระหนก นักลงทุนดูเหมือนจะเตรียมพร้อมสำหรับการตัดสินใจที่มั่นคง แต่ยังคงอ่อนไหวต่อการเปลี่ยนแปลงใดๆ ในประเด็นเงินเฟ้อ การจ้างงาน หรือทิศทางการลดอัตราดอกเบี้ย

การประชุมคณะกรรมการนโยบายการเงินของธนาคารกลางสหรัฐ (FOMC) จะจัดขึ้นระหว่างวันที่ 27-28 มกราคม รายงานหลายฉบับชี้ว่าตลาดคาดการณ์ว่าเฟดจะคงอัตราดอกเบี้ยไว้เท่าเดิม โดยราคาซื้อขายมีแนวโน้มไปในทิศทาง "ไม่มีการเปลี่ยนแปลง" อย่างมาก

นั่นไม่ได้หมายความว่าเฟดไม่มีความสำคัญ แต่หมายความว่าจุดสนใจจะเปลี่ยนไปที่:

ประธานพาวเวลล์อธิบายความคืบหน้าเรื่องอัตราเงินเฟ้ออย่างไร

เฟดกำหนดกรอบสภาวะตลาดแรงงานและความเสี่ยงด้านลบอย่างไร

ไม่ว่าเฟดจะส่งสัญญาณลดอัตราดอกเบี้ยในช่วงปลายปี 2026 หรือจะปฏิเสธความคาดหวังดังกล่าว

แม้ว่าธนาคารกลางสหรัฐจะคงนโยบายปัจจุบันไว้ การแถลงข่าวที่จะเกิดขึ้นในภายหลังก็อาจส่งผลต่อดัชนี S&P 500 ได้ โดยการกำหนดความคาดหวังของนักลงทุนเกี่ยวกับแนวโน้มอัตราดอกเบี้ยในอนาคต

นักลงทุนกำลังจับตาดู “7 บริษัทชั้นนำ” อย่างใกล้ชิด เพราะผลประกอบการของบริษัทเหล่านี้สามารถส่งผลกระทบต่อความคาดหวังด้านกำไรและความเชื่อมั่นของดัชนีได้ รายงานข่าวในสัปดาห์นี้เน้นถึงผลประกอบการที่ผสมผสานกันในช่วงต้นปี 2026 สำหรับบริษัทเหล่านี้ และระบุวันสำคัญที่จะประกาศผลประกอบการ รวมถึง Alphabet (4 ก.พ.), Amazon (5 ก.พ.) และ Nvidia (25 ก.พ.) โดยในสัปดาห์นี้จะเน้นไปที่บริษัทอย่าง Microsoft, Meta, Tesla และ Apple

ตลาดต้องการข้อความสามอย่าง:

ความยืดหยุ่นของรายได้ (ความต้องการยังคงทรงตัวอยู่หรือไม่?)

การควบคุมอัตรากำไร (ต้นทุนอยู่ภายใต้การควบคุมหรือไม่?)

วินัยการลงทุนในปัญญาประดิษฐ์ (AI) (การใช้จ่ายเชื่อมโยงกับผลตอบแทนที่ชัดเจนหรือไม่?)

หากผลประกอบการสูงกว่าที่คาดการณ์ไว้ แต่การคาดการณ์ในอนาคตยังคงระมัดระวัง ดัชนีอาจเผชิญกับแรงต้านใกล้ระดับ 7,000 ในทางกลับกัน การคาดการณ์ที่มั่นใจและการซื้อหุ้นคืนอย่างต่อเนื่องน่าจะช่วยหนุนดัชนีให้สูงกว่าระดับนี้ได้

เมื่อราคาทองคำทำลายสถิติและตลาดโดยรวมยังคงปรับตัวสูงขึ้น นั่นบ่งบอกถึงสิ่งสำคัญอย่างหนึ่ง คือ นักลงทุนต้องการผลตอบแทนที่ดี แต่พวกเขาก็ต้องการการคุ้มครองด้วยเช่นกัน

รูปแบบเดียวกันนี้มักปรากฏในการกำหนดราคาตามความผันผวน แม้แต่การเพิ่มขึ้นเล็กน้อยของความผันผวนที่คาดการณ์ไว้ในช่วงสัปดาห์ที่มีเหตุการณ์สำคัญก็ถือเป็นเรื่องปกติ หากความผันผวนโดยนัยเพิ่มขึ้นอย่างรวดเร็วและราคาหุ้นลดลง นั่นคือช่วงเวลาที่เทรดเดอร์เริ่มคิดถึงการหลีกเลี่ยงความเสี่ยงที่มากขึ้น

โดยปกติแล้ว สัปดาห์สุดท้ายของเดือนมกราคมจะเป็นช่วงเวลาที่เต็มไปด้วยตัวเลขเศรษฐกิจมหภาคของสหรัฐฯ แต่ปีนี้ตารางการประกาศตัวเลขดังกล่าวเปลี่ยนแปลงไป สำนักงานวิเคราะห์เศรษฐกิจ (BEA) ได้เลื่อนกำหนดการประกาศตัวเลข GDP (ประมาณการเบื้องต้นสำหรับไตรมาสที่ 4 และทั้งปี) และรายได้และการใช้จ่ายส่วนบุคคล ไปเป็นวันที่ 20 กุมภาพันธ์

เนื่องจากมีเกมออกใหม่จากค่ายอย่างเป็นทางการน้อยลง ตลาดจึงหันไปพึ่งพาเกมเหล่านี้มากขึ้น:

การสื่อสารของรัฐบาลกลาง

คำแนะนำของบริษัท

การสำรวจภาคเอกชนและการคาดการณ์ระยะสั้น (รวมถึงการกำหนดราคาในตลาด เช่น ผลตอบแทนพันธบัตรกระทรวงการคลัง ค่าเงินดอลลาร์สหรัฐ และความผันผวนโดยนัย)

รายงานการคาดการณ์ GDPNow ของธนาคารกลางแอตแลนตา (Atlanta Fed) ฉบับล่าสุดประเมินการเติบโตของ GDP ที่แท้จริงในไตรมาสที่ 4 ปี 2025 ไว้ที่ 5.4% (อัตราประจำปีที่ปรับตามฤดูกาล) ณ วันที่ 22 มกราคม

การรวมกันเช่นนี้อาจเพิ่มความผันผวนในระยะสั้น เนื่องจากขาดข้อมูลที่ชัดเจน ทำให้เกิดความแตกต่างในการตีความตลาดมากขึ้น

จุดสนใจไม่ได้อยู่ที่การตัดสินใจเชิงนโยบายของธนาคารกลางสหรัฐฯ เพียงอย่างเดียว แต่ยังรวมถึงถ้อยคำในแถลงการณ์และการแถลงข่าวหลังการประชุมด้วย การสื่อสารในวันที่ 28 มกราคมนี้จะกำหนดความคาดหวังเกี่ยวกับอัตราเงินเฟ้อ การเติบโต และช่วงเวลาของการลดอัตราดอกเบี้ยใดๆ

เมื่อบริษัทขนาดใหญ่หลายแห่งประกาศผลประกอบการออกมาในช่วงต้นและกลางเดือนกุมภาพันธ์ นักลงทุนจะได้ทราบว่าการปรับตัวขึ้นอย่างแข็งแกร่งของดัชนีนั้นกำลังขยายวงกว้างหรือกำลังแคบลงอีกครั้ง เหลือเพียงกลุ่มผู้ชนะเพียงไม่กี่ราย

เนื่องจากการเลื่อนการเผยแพร่ข้อมูลสำคัญจากสำนักงานวิเคราะห์เศรษฐกิจ ทำให้ตลาดอาจต้องพึ่งพาข้อมูลที่ไม่ครบถ้วนจนกว่ากำหนดการเผยแพข้อมูลอย่างเป็นทางการจะกลับมาดำเนินการอีกครั้ง การพึ่งพาข้อมูลดังกล่าวอาจเพิ่มความเปราะบางของตลาด โดยเฉพาะอย่างยิ่งบริเวณระดับสำคัญ เช่น 7,000 จุด

ดัชนี S&P 500 ไม่ได้อยู่ในภาวะกดดันเพราะปัจจัยพื้นฐานกำลังแย่ลงอย่างเห็นได้ชัด แต่เป็นเพราะการประเมินมูลค่าและความคาดหวังสูง และตารางกิจกรรมสำคัญต่างๆ ก็แน่นขนัด

จากมุมมองด้านการซื้อขาย สถานการณ์สามารถสรุปได้ดังนี้:

สถานการณ์พื้นฐาน: เฟดคงอัตราดอกเบี้ยไว้เท่าเดิม ผลประกอบการ "ดีพอ" และดัชนี S&P 500 สามารถทะลุระดับ 7,000 ได้

สถานการณ์ขาขึ้น: พาวเวลล์ดูผ่อนคลายเกี่ยวกับอัตราเงินเฟ้อ ผลตอบแทนพันธบัตรยังคงอยู่ในระดับที่ควบคุมได้ และแนวทางการคาดการณ์ของบริษัทขนาดใหญ่ช่วยสร้างความมั่นใจให้กับตลาดเกี่ยวกับอัตรากำไรและผลตอบแทนจากปัญญาประดิษฐ์ (AI)

สถานการณ์ขาลง: ท่าทีของเฟดแข็งกร้าวมากกว่าที่คาดไว้ อัตราผลตอบแทนพันธบัตรปรับตัวสูงขึ้น และแนวโน้มบ่งชี้ว่าอุปสงค์ชะลอตัวเร็วกว่าที่นักลงทุนคาดการณ์ไว้

หากดัชนี S&P 500 ทะลุ 7,000 จุด การเคลื่อนไหวที่ต่อเนื่องเหนือระดับนี้ในวันต่อๆ ไปเป็นสิ่งจำเป็นเพื่อยืนยันการทะลุแนวต้าน มิเช่นนั้น 7,000 จุดอาจใช้เป็นจุดอ้างอิงสำหรับการบริหารความเสี่ยงได้

มันเป็นเรื่องของระดับจิตวิทยา ตัวเลขกลมๆ ใหญ่ๆ ดึงดูดกระแสการซื้อขาย กิจกรรมซื้อขายออปชั่น และพาดหัวข่าว ซึ่งสามารถเพิ่มความผันผวนในระยะสั้นได้ แม้ว่าจะไม่มีอะไรเปลี่ยนแปลง "พื้นฐาน" ที่ระดับ 7,000 ก็ตาม

ไม่เสมอไป การคาดการณ์อย่างกว้างขวางในสัปดาห์นี้คือการคงอัตราดอกเบี้ยไว้ ตลาดจะตอบสนองต่อท่าทีของเฟดเกี่ยวกับอัตราเงินเฟ้อและการลดอัตราดอกเบี้ยในอนาคตมากกว่าการตัดสินใจของเฟดเอง

บริษัทขนาดใหญ่เพียงไม่กี่แห่งสามารถขับเคลื่อนผลกำไรของดัชนีและอารมณ์ของนักลงทุนได้ แนวทางของบริษัทเหล่านี้เกี่ยวกับอุปสงค์ ต้นทุน และการใช้จ่ายด้าน AI มักจะเป็นตัวขับเคลื่อนทิศทางของตลาดโดยรวมในระยะต่อไป

ราคาทองคำที่ทำสถิติสูงสุดอาจบ่งชี้ถึงความต้องการในการป้องกันความเสี่ยงจากนโยบายหรือความกังวลเรื่องเงินเฟ้อ เมื่อราคาทองคำสูงขึ้นพร้อมกับราคาหุ้น มักหมายความว่านักลงทุนมีมุมมองเชิงบวกอย่างระมัดระวัง

การเพิ่มขึ้นของผลตอบแทนพันธบัตร การคาดการณ์ผลประกอบการที่ระมัดระวัง หรือข้อความจากเฟดที่สวนทางกับความคาดหวังเรื่องการลดอัตราดอกเบี้ย ล้วนเป็นปัจจัยที่อาจจำกัดการปรับตัวขึ้นของราคาใกล้ระดับสำคัญได้

ดัชนี S&P 500 กำลังเข้าใกล้ระดับ 7,000 จุด แต่ความก้าวหน้าต่อไปจะขึ้นอยู่กับโมเมนตัมที่ยั่งยืนมากกว่าข่าวระยะสั้น การทะลุแนวต้านที่สำคัญจำเป็นต้องให้ดัชนีคงอยู่เหนือ 7,000 จุดหลังจากมีการปรับตัวลงในช่วงแรก และต้องปรับตัวขึ้นโดยมีหุ้นในหลากหลายกลุ่มเข้ามาสนับสนุน ไม่ใช่เฉพาะหุ้นขนาดใหญ่เท่านั้น

ในอีกไม่กี่สัปดาห์ข้างหน้า ตัวชี้วัดสำคัญสามประการที่จะให้ข้อมูลแก่แนวโน้มตลาด ได้แก่ ผลตอบแทนพันธบัตรกระทรวงการคลังสหรัฐฯ อายุ 10 ปี ดัชนีความผันผวน VIX (Cboe Volatility Index) และราคาทองคำ

โดยสรุปแล้ว ระดับ 7,000 ควรถูกมองว่าเป็นระดับสำคัญ หากแนวโน้มผลประกอบการยังคงแข็งแกร่งและอัตราผลตอบแทนพันธบัตรมีเสถียรภาพ ดัชนีอาจสร้างแนวรับที่ระดับนี้ได้ ในทางกลับกัน อัตราผลตอบแทนพันธบัตรที่สูงขึ้นหรือแนวโน้มที่ระมัดระวังอาจผลักดันให้ 7,000 กลายเป็นแนวต้านและอาจกระตุ้นให้เกิดการปรับฐานของตลาดที่รุนแรงมากขึ้นได้

ข้อสงวนสิทธิ์: เนื้อหานี้จัดทำขึ้นเพื่อเป็นข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนาให้เป็น (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรนำไปใช้เป็นหลักในการตัดสินใจ ความเห็นใดๆ ที่ปรากฏในเนื้อหานี้ไม่ได้เป็นการแนะนำจาก EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ