การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2026-01-23

การลงทุนในกองทุน Technology ETFS เข้าสู่ปี 2026 ด้วยแรงผลักดันสองประการที่ไปในทิศทางเดียวกัน ได้แก่ อัตราส่วนลดที่ลดลง และวงจรผลกำไรที่กระจุกตัวผิดปกติซึ่งเชื่อมโยงกับโครงสร้างพื้นฐาน AI และการใช้จ่ายด้านซอฟต์แวร์สำหรับองค์กร

เนื่องจากอัตราดอกเบี้ยเป้าหมายของธนาคารกลางสหรัฐ (Federal Funds Target Range) มีขีดจำกัดล่างอยู่ที่ 3.50 เปอร์เซ็นต์ในปลายเดือนมกราคม 2026 กระแสเงินสดระยะยาวจึงจะไม่ได้รับการปรับราคาใหม่ทุกไตรมาสอีกต่อไป

ปัจจัยที่สองคือ น้ำหนักและโมเมนตัม ภาคเทคโนโลยีสารสนเทศคิดเป็น 32.25 เปอร์เซ็นต์ของดัชนี S&P 500 ตามน้ำหนักตลาด ณ วันที่ 20 มกราคม 2026 ซึ่งหมายความว่าผลลัพธ์ของพอร์ตโฟลิโอจะขึ้นอยู่กับกลุ่มบริษัทผู้นำด้านแพลตฟอร์มและเซมิคอนดักเตอร์เพียงไม่กี่กลุ่มมากขึ้นเรื่อยๆ

ความต้องการเซมิคอนดักเตอร์เป็นอีกปัจจัยสนับสนุนที่สำคัญ: คาดการณ์ว่าตลาดโลกจะพุ่งสูงขึ้นในปี 2025 และรักษาระดับความแข็งแกร่งต่อเนื่องไปจนถึงปี 2026 โดยการคาดการณ์ชี้ว่าปี 2026 จะเป็นเส้นทางสู่ระดับ 1 ล้านล้านดอลลาร์สหรัฐ

ด้วยอัตราดอกเบี้ยที่ไม่เข้มงวดมากนัก การลงทุนในกองทุน Technology ETFS ที่หลากหลายจึงดูน่าสนใจกว่าการลงทุนในกลุ่มเฉพาะที่มีความผันผวนสูง อย่างไรก็ตาม นักลงทุนควรคาดหวังว่าผลตอบแทนจะถูกขับเคลื่อนโดยกลุ่มบริษัทขนาดใหญ่จำนวนหนึ่ง กลุ่มเซมิคอนดักเตอร์ยังคงเป็นเครื่องยนต์หลักในการสร้างผลตอบแทน ในขณะที่กลุ่มซอฟต์แวร์และกองทุนเฉพาะกลุ่มอาจแตกต่างกันอย่างมาก ขึ้นอยู่กับการเติบโตและการประเมินมูลค่า กลุ่มไซเบอร์ซีเคียวริตี้โดดเด่นในฐานะกลุ่มการลงทุนที่มั่นคงและอาจมีพฤติกรรมแตกต่างจากความผันผวนของวงจรชิป

| อีทีเอฟ | เซ็กเมนต์ | สินทรัพย์สุทธิรวม | อัตราส่วนค่าใช้จ่ายสุทธิ | การเปลี่ยนแปลง 1 ปี |

|---|---|---|---|---|

| วีจีที | เทคโนโลยีหลักของสหรัฐอเมริกา |

129.96 พันล้าน ดอลลาร์ |

0.09% | +21.67% |

| เอ็กซ์แอลเค | กลุ่มเทคโนโลยีหลักของสหรัฐฯ (ภาคส่วน) |

93.46 พันล้าน ดอลลาร์ |

0.08% | +24.41% |

| เอฟเทค | เทคโนโลยีหลักของสหรัฐอเมริกา |

16.66 พันล้าน ดอลลาร์ |

0.08% | +20.13% |

| คิวคิวเอ็ม | ตัวชี้วัดการเติบโตที่เน้นเทคโนโลยี |

70.13 พันล้าน ดอลลาร์ |

0.15% | +19.19% |

| ซ็อกซ์ | เซมิคอนดักเตอร์ |

16.70 พันล้าน ดอลลาร์ |

0.34% | +42.97% |

| ส่ายหัว |

สารกึ่งตัวนำ (ที่มีความเข้มข้นสูงกว่า) |

35.60 พันล้าน ดอลลาร์ |

0.35% | +49.91% |

| IGV | ซอฟต์แวร์ |

8.19 พันล้าน ดอลลาร์ |

0.39% | +2.13% |

| ซีบีอาร์ | ความปลอดภัยทางไซเบอร์ |

11.09 พันล้าน ดอลลาร์ |

0.59% | +11.16% |

| AIQ | ปัญญาประดิษฐ์และเทคโนโลยีสนับสนุน |

6.97 พันล้าน ดอลลาร์ |

0.68% | +33.02% |

| คลou | การประมวลผลแบบคลาวด์ |

274.52 ล้าน ดอลลาร์ |

0.68% | -8.32% |

*ข้อมูลสะท้อนถึงข้อมูลล่าสุดที่มีอยู่ ณ วันที่แสดงในแต่ละหน้าของกองทุน โดยตัวเลขผลตอบแทนรวมส่วนใหญ่แสดง ณ วันที่ 31 ธันวาคม 2025 และมูลค่าสินทรัพย์ภายใต้การบริหาร (AUM)/สินทรัพย์สุทธิแสดงประมาณปลายเดือนมกราคม 2026

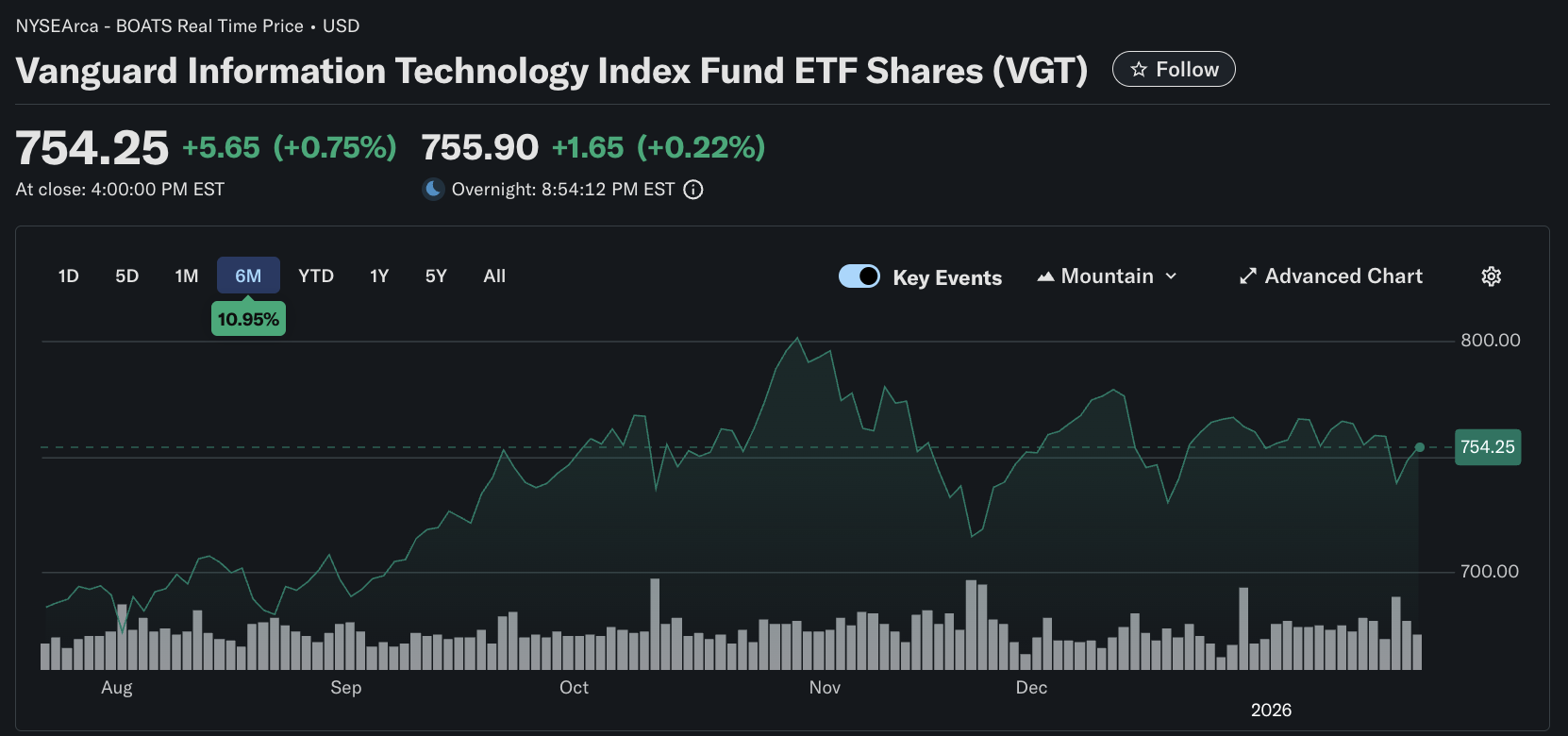

VGT เป็นหุ้นหลักที่ "สะอาด" สำหรับนักลงทุนที่ต้องการลงทุนในเทคโนโลยีสารสนเทศของสหรัฐฯ ในวงกว้างโดยมีอุปสรรคน้อย โครงสร้างต้นทุนของบริษัทมีความคล่องตัว และขนาดของบริษัทเอื้อต่อการดำเนินงานที่รวดเร็วและมีประสิทธิภาพ

เหตุผลที่มันได้ผลในปี 2026: หากอัตราดอกเบี้ยลดลงหรือมีเสถียรภาพอย่างต่อเนื่อง การลงทุนในหุ้นกลุ่มไอทีในวงกว้างมักจะให้ผลตอบแทนที่ดีแก่นักลงทุนที่ถือหุ้นผ่านช่วงความผันผวนมากกว่านักลงทุนที่ยึดติดกับกระแสการซื้อขาย นอกจากนี้ VGT ยังกระจายการลงทุนไปในกลุ่มเซมิคอนดักเตอร์ ซอฟต์แวร์ระบบ บริการไอที และฮาร์ดแวร์ ซึ่งมีความสำคัญเมื่อมีการเปลี่ยนแปลงผู้นำ

สถิติสำคัญ (แสดงข้อมูลล่าสุด): อัตราส่วนค่าใช้จ่าย 0.09%; ผลตอบแทน 1 ปี 18.87%; 3 ปี 31.13%; 5 ปี 16.52%

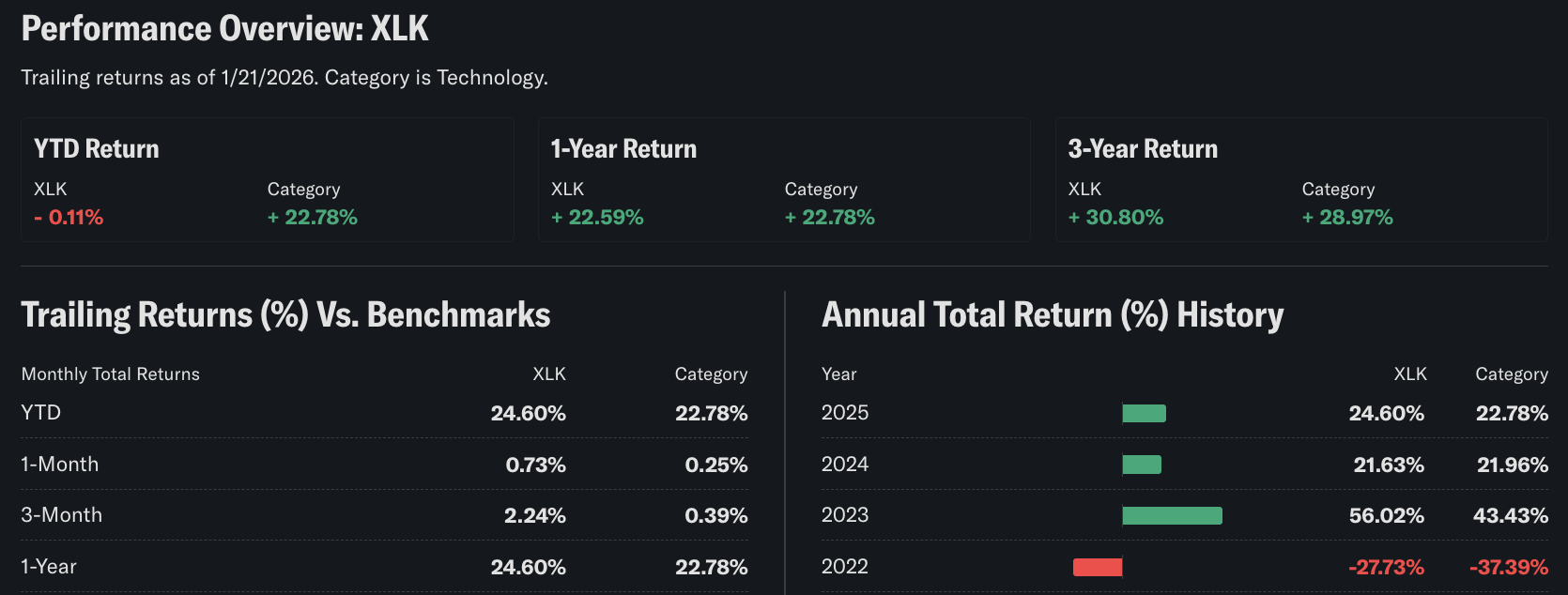

XLK เป็นดัชนีชี้วัดสภาพคล่องสำหรับการลงทุนในหุ้นเทคโนโลยีขนาดใหญ่ของสหรัฐฯ เป็นกองทุนที่ใช้งานได้หลากหลาย: มีการซื้อขายสูง มีผู้ถือครองจำนวนมาก และมีโครงสร้างที่มุ่งเน้นไปที่ผู้นำในบริษัทขนาดใหญ่

เหตุผลที่กลยุทธ์นี้ได้ผลในปี 2026: เมื่อตลาดให้รางวัลแก่เศรษฐศาสตร์แพลตฟอร์ม ขนาด และความสามารถในการซื้อคืน กลยุทธ์ของ XLK สามารถทำหน้าที่เหมือนการเดิมพันแบบกระจุกตัวในผู้ชนะของระบบนิเวศการใช้จ่ายขององค์กรและผู้บริโภค

ความเป็นจริงของการกระจุกตัว: สัดส่วนการกระจุกตัวของหุ้น XLK ใน 10 อันดับแรกอยู่ที่ประมาณ 61 เปอร์เซ็นต์ ซึ่งเพิ่มโอกาสในการทำกำไรในสภาวะตลาดขาขึ้น และเพิ่มความเสี่ยงในการขาดทุนเมื่อผู้นำตลาดเปลี่ยนแปลงไป

QQQM ไม่ใช่กองทุน ETF ที่เน้นเทคโนโลยีโดยตรง แต่ทำหน้าที่เป็นตัวแทน "เทคโนโลยีบวก" เนื่องจากบริษัทที่ได้รับประโยชน์จากแพลตฟอร์มและปัญญาประดิษฐ์ (AI) มีบทบาทสำคัญในดัชนี Nasdaq-100 มากขึ้นเรื่อย ๆ นอกจากนี้ยังเสนอประเภทหุ้นที่เหมาะกับการซื้อและถือครองในระยะยาวมากกว่าด้วย

เหตุผลที่มันได้ผลในปี 2026: หากการลงทุนด้าน AI และการสร้างรายได้จากแพลตฟอร์มผู้บริโภคยังคงเป็นเรื่องสำคัญของตลาดหุ้น QQQM ก็สามารถคว้าโอกาสในส่วนนี้ได้ในกลุ่มซอฟต์แวร์ เซมิคอนดักเตอร์ และอุตสาหกรรมการเติบโตที่เกี่ยวข้อง

ขนาดและสภาพคล่อง: สินทรัพย์ภายใต้การบริหาร (AUM) อยู่ที่ประมาณ 70.6 พันล้านดอลลาร์สหรัฐ โดยมีโครงสร้างแบบหุ้นขนาดใหญ่และกระจุกตัวอยู่ที่หุ้นกลุ่มบน ทำให้สามารถใช้เป็นตัวชี้วัดความเป็นผู้นำด้านการเติบโตของสหรัฐฯ ได้โดยตรง

SMH มีแนวโน้มที่จะกระจุกตัวและครอบคลุมทั่วโลกมากกว่า SOXX โดยให้น้ำหนักไปที่ผู้นำอุตสาหกรรมที่โดดเด่นที่สุดมากกว่า

เหตุผลที่มันได้ผลในปี 2026: หากผู้ชนะยังคงชนะต่อไป การกระจุกตัวอาจเป็นข้อได้เปรียบ ในอดีตที่ผ่านมา SMH มีพฤติกรรมคล้ายกับเครื่องมือ "เบต้าเซมิคอนดักเตอร์คุณภาพ" เมื่อผู้นำระดับโลกมีผลการดำเนินงานดีกว่าหุ้นขนาดเล็กที่มีความผันผวนสูงกว่า

ภาพรวมผลตอบแทน: SMH แสดงผลตอบแทนรวมเฉลี่ยต่อปีที่ 49.15 เปอร์เซ็นต์ (1 ปี), 53.17 เปอร์เซ็นต์ (3 ปี) และ 27.73 เปอร์เซ็นต์ (5 ปี) ณ วันที่ 31 ธันวาคม 2025

SOXX เป็นเครื่องมือที่เจาะจงในการแสดงมุมมองเกี่ยวกับเทคโนโลยีเซมิคอนดักเตอร์ ตั้งแต่การออกแบบ การผลิต และอุปกรณ์ เป็นเครื่องมือที่มีประสิทธิภาพมากกว่ากองทุน ETF เทคโนโลยีทั่วไป

เหตุผลที่มันได้ผลในปี 2026: วงจรของอุตสาหกรรมเซมิคอนดักเตอร์มีความเชื่อมโยงมากขึ้นกับการฝึกฝน AI และการสร้างระบบประมวลผลแบบอนุมาน การปรับปรุงมาตรฐานหน่วยความจำ และวงจรการปรับปรุงศูนย์ข้อมูล SOXX นำเสนอการลงทุนที่ค่อนข้างบริสุทธิ์ในกลไกนี้

ภาพรวมผลการดำเนินงาน: ผลตอบแทนรวมเฉลี่ยต่อปีอยู่ที่ 40.71 เปอร์เซ็นต์ (1 ปี) และ 19.94 เปอร์เซ็นต์ (5 ปี) ณ วันที่ 31 ธันวาคม 2025 ซึ่งแสดงให้เห็นถึงศักยภาพในการเติบโตและ "ความเสี่ยงจากวัฏจักร" ที่แฝงอยู่ในกลุ่มธุรกิจนี้

FTEC แข่งขันโดยตรงกับ VGT และ XLK ในด้านต้นทุน และนำเสนอจุดกึ่งกลางที่น่าสนใจ: ความคุ้มครองที่ครอบคลุมในวงกว้างด้วยอัตราส่วนค่าใช้จ่ายที่ต่ำมาก

เหตุผลที่มันได้ผลในปี 2026: สำหรับนักลงทุนระยะยาว ต้นทุนและความสม่ำเสมอในการติดตามมีความสำคัญมากกว่า "เรื่องราว" โครงสร้างของ FTEC ทำให้มันเป็นตัวเลือกการจัดสรรเริ่มต้นที่ดีเมื่อเป้าหมายคือการถือครองภาคส่วนนั้น ๆ ไม่ใช่การคาดการณ์แนวโน้มย่อยต่อไป

จับตาดูหุ้นกลุ่มบนสุด: สัดส่วนของหุ้น 10 อันดับแรกอยู่ที่ประมาณ 57.34 เปอร์เซ็นต์ ซึ่งต่ำกว่า XLK แต่ก็ยังสูงพอที่จะทำให้หุ้นเพียงไม่กี่ตัวสามารถครองผลลัพธ์ได้

การใช้จ่ายด้านความปลอดภัยทางไซเบอร์นั้นมีความสำคัญมากกว่าการใช้จ่ายด้านไอทีรายการอื่นๆ มันทำหน้าที่เป็นเหมือนเกราะป้องกันสำหรับงบดุลดิจิทัลและโครงสร้างพื้นฐานที่มีการควบคุมมากขึ้นเรื่อยๆ

เหตุผลที่มันได้ผลในปี 2026: การละเมิดข้อมูล ข้อกำหนดด้านการปฏิบัติตามกฎระเบียบ และการย้ายระบบไปยังคลาวด์ ช่วยให้การใช้จ่ายด้านความปลอดภัยมีความยืดหยุ่นตลอดวงจรเศรษฐกิจ นอกจากนี้ CIBR ยังช่วยกระจายการจัดสรรเทคโนโลยีให้พ้นจากความอ่อนไหวต่อการลงทุนด้านเซมิคอนดักเตอร์อีกด้วย

ขนาดและต้นทุน: สินทรัพย์สุทธิประมาณ 10.72 พันล้านดอลลาร์สหรัฐ โดยมีอัตราส่วนค่าใช้จ่ายรวม 0.59 เปอร์เซ็นต์ (ตามที่แสดงในหน้าข้อมูลกองทุน)

IGV แยกซอฟต์แวร์สำหรับองค์กรและแอปพลิเคชันออกจากกัน และสะท้อนถึงความไวต่อรายได้ที่แตกต่างจากเซมิคอนดักเตอร์ โดยพื้นฐานแล้วมันคือการเดิมพันกับความยั่งยืนของรายได้ที่เกิดขึ้นซ้ำๆ และการจัดสรรงบประมาณด้านไอที

เหตุผลที่มันได้ผลในปี 2026: หากองค์กรต่างๆ เปลี่ยนจากการใช้จ่ายด้านโครงสร้างพื้นฐานไปเป็นการเพิ่มประสิทธิภาพการทำงานและระบบอัตโนมัติ ซอฟต์แวร์ก็จะสามารถกลับมามีมูลค่าเพิ่มขึ้นได้อย่างรวดเร็ว องค์ประกอบของ IGV ยังครอบคลุมถึงผู้รับประโยชน์จาก AI ที่ "เกี่ยวข้องกับซอฟต์แวร์" ภายในชั้นแอปพลิเคชันด้วย

ตรวจสอบความเป็นจริง: IGV แสดงผลลบ 6.42 เปอร์เซ็นต์ (1 ปี) ในขณะที่คงไว้ที่ 20.88 เปอร์เซ็นต์ (3 ปี) ซึ่งเป็นการเตือนว่า การประเมินมูลค่า การเติบโตของจำนวนที่นั่ง และการแข่งขัน สามารถเอาชนะแนวคิดเรื่อง "รายได้ที่มั่นคง" ในช่วงเวลาสั้นๆ ได้

AIQ เป็นคำที่ใช้เรียกภาพรวมของระบบนิเวศ AI มากกว่าที่จะเป็นการลงทุนเฉพาะในผู้ผลิตชิปรายใดรายหนึ่ง ซึ่งจะช่วยลดความเสี่ยงจากเทคโนโลยีโหนดเดียว ในขณะเดียวกันก็ยังสามารถดึงดูดรายได้จากกลุ่มผลิตภัณฑ์ที่เกี่ยวข้องกับ AI ได้

เหตุผลที่มันได้ผลในปี 2026: การสร้างรายได้จาก AI กำลังเปลี่ยนจากการเพิ่มขีดความสามารถในการฝึกอบรมไปสู่การใช้งานจริง การทำงานอัตโนมัติ และประสิทธิภาพในการประมวลผล แนวทางที่หลากหลายของ AIQ จะได้รับประโยชน์เมื่อผู้นำเปลี่ยนไปจากธุรกิจคอมพิวเตอร์แบบดั้งเดิม

ข้อมูลสำคัญ: สินทรัพย์สุทธิ 7.77 พันล้านดอลลาร์สหรัฐ; อัตราส่วนค่าใช้จ่าย 0.68 เปอร์เซ็นต์; ผลตอบแทน 1 ปี 32.04 เปอร์เซ็นต์ ณ วันที่ 31 ธันวาคม 2025

CLOU เป็นกองทุนเฉพาะกลุ่มที่เน้นบริษัทที่เกี่ยวข้องกับคลาวด์และผู้ที่ได้รับประโยชน์จากแอปพลิเคชันในระดับเลเยอร์ เป็นกองทุนเสริม ไม่ใช่สินทรัพย์หลักที่ถือครองอยู่

เหตุผลที่มันได้ผลในปี 2026: เมื่อ “AI ตัวแทน” และเครื่องมืออัตโนมัติขยายตัว แพลตฟอร์มคลาวด์และผู้จำหน่ายซอฟต์แวร์ที่เกี่ยวข้องอาจเห็นความต้องการที่เพิ่มขึ้นอย่างรวดเร็ว CLOU สามารถคว้าโอกาสนั้นได้เมื่อตลาดให้รางวัลแก่หุ้นคลาวด์ขนาดกลาง

ขนาดของกองทุนมีความสำคัญ: สินทรัพย์สุทธิอยู่ที่ 231.49 ล้านดอลลาร์สหรัฐ โดยมีอัตราส่วนค่าใช้จ่าย 0.68 เปอร์เซ็นต์ ดังนั้นนักลงทุนควรติดตามสภาพคล่องอย่างใกล้ชิดมากกว่ากองทุนขนาดใหญ่

กรอบการทำงานที่เป็นรูปธรรมสำหรับปี 2026 คือโครงสร้างแบบแกนหลักและดาวเทียม:

กองทุนหลัก (60-80 เปอร์เซ็นต์ของสัดส่วนการลงทุนในหุ้นเทคโนโลยี): VGT, XLK หรือ FTEC เลือกกองทุนใดกองทุนหนึ่งโดยพิจารณาจากสภาพคล่องและสัดส่วนการลงทุนในดัชนี ไม่ใช่ผลการดำเนินงานระยะสั้น

ตัวปรับสมดุลวัฏจักร (10-25 เปอร์เซ็นต์): SOXX หรือ SMH หากเซมิคอนดักเตอร์ยังคงเป็นตัวขับเคลื่อนหลักของโครงสร้างพื้นฐาน AI ควรควบคุมขนาดการลงทุนอย่างรอบคอบ เนื่องจากความผันผวนเป็นลักษณะเชิงโครงสร้าง

การเติบโตเชิงป้องกัน (5-15 เปอร์เซ็นต์): CIBR สามารถป้องกันความเสี่ยงจากลักษณะ "การลงทุนผันผวน" ของอุตสาหกรรมเซมิคอนดักเตอร์ได้โดยการจัดสรรงบประมาณไปอยู่ในหมวดหมู่ที่มีลักษณะคล้ายกับค่าใช้จ่ายในการดำเนินงานที่จำเป็น

กลยุทธ์การลงทุนตามธีม (0-10 เปอร์เซ็นต์): AIQ และ CLOU เหมาะที่สุดสำหรับการใช้เป็นกลยุทธ์จับจังหวะ โดยมีข้อจำกัดด้านตำแหน่งที่เข้มงวดและกฎการปรับสมดุลที่ชัดเจน

1) ความเสี่ยงจากการกระจุกตัวที่แฝงมาในรูปของการกระจายความเสี่ยง เนื่องจากกลุ่มไอทีมีสัดส่วนประมาณ 32 เปอร์เซ็นต์ของดัชนี S&P 500 และกองทุน Technology ETFS ขนาดใหญ่ถูกครอบงำโดยหุ้นเพียงไม่กี่ตัว ความเสี่ยงจากหุ้นรายตัวจึงสามารถเข้ามาในพอร์ตการลงทุนผ่านทางดัชนีได้

2) ความผันผวนตามวัฏจักรของอุตสาหกรรมเซมิคอนดักเตอร์ อุตสาหกรรมนี้สามารถเติบโตอย่างรวดเร็วแต่ก็ยังอาจประสบกับการปรับลดสินค้าคงคลังอย่างรุนแรงได้ การคาดการณ์ที่แข็งแกร่งไปจนถึงปี 2026 ไม่ได้ขจัดแนวโน้มการลดลงของสินค้าคงคลังตามวัฏจักรนี้

3) สภาพคล่องและการติดตามตามธีม กองทุนธีมขนาดเล็กอาจมีช่องว่างที่กว้างขึ้นในภาวะวิกฤต แม้ว่าแนวคิดพื้นฐานจะยังคงอยู่ก็ตาม ฐานสินทรัพย์ของ CLOU เป็นเครื่องเตือนใจว่าควรปรับขนาดการลงทุนตามสภาพคล่อง ไม่ใช่ตามความเชื่อมั่น

กองทุนที่มีขอบเขตการลงทุนกว้างและต้นทุนต่ำ เช่น VGT หรือ FTEC มักจะเหมาะสมที่สุดสำหรับการจัดสรรพอร์ตการลงทุนหลัก เนื่องจากกระจายความเสี่ยงไปในอุตสาหกรรมเทคโนโลยีหลายประเภท ในขณะที่ค่าธรรมเนียมยังคงต่ำ XLK ก็สามารถใช้เป็นพอร์ตการลงทุนหลักได้เช่นกัน แต่มีแนวโน้มที่จะกระจุกตัวอยู่ในหุ้นกลุ่มเมกะแคปผู้นำมากกว่า

ไม่มีกองทุนใดดีกว่ากองทุนอื่นเสมอไป XLK มักมีสภาพคล่องสูงกว่าและเน้นหุ้นขนาดใหญ่มากกว่า ในขณะที่ VGT ครอบคลุมหุ้นกลุ่มไอทีได้กว้างกว่า การตัดสินใจมักขึ้นอยู่กับระดับความเข้มข้นที่ยอมรับได้ ความต้องการในการซื้อขาย และระดับการซ้ำซ้อนกับหุ้นอื่นในพอร์ตโฟลิโอ

SOXX เสนอการลงทุนที่เน้นหุ้นกลุ่มเซมิคอนดักเตอร์ที่จดทะเบียนในสหรัฐฯ ในขณะที่ SMH มีแนวโน้มที่จะเน้นไปที่ผู้นำอุตสาหกรรมระดับโลกมากกว่า หากสมมติฐานคือ “บริษัทที่ประสบความสำเร็จในด้านโครงสร้างพื้นฐาน AI จะเติบโตอย่างต่อเนื่อง” การเน้นลงทุนใน SMH อาจเป็นประโยชน์ แต่หากสมมติฐานคือ “หุ้นกลุ่มเซมิคอนดักเตอร์ที่มีความหลากหลายและครอบคลุมหลายห่วงโซ่คุณค่า” SOXX อาจเหมาะสมกว่า

โดยปกติแล้วไม่ใช่ กองทุน ETF ที่เน้น AI เช่น AIQ กระจายการลงทุนไปทั่วทั้งระบบนิเวศ ซึ่งสามารถลดความเสี่ยงจากโหนดเดียวได้ ในขณะที่กองทุน ETF เซมิคอนดักเตอร์ยังคงเป็นตัวแทนที่บริสุทธิ์ที่สุดของความต้องการด้านการประมวลผลและหน่วยความจำ นักลงทุนจำนวนมากมองว่า AIQ เป็นส่วนเสริมของเซมิคอนดักเตอร์มากกว่าที่จะเป็นตัวทดแทน

โดยทั่วไปแล้วงบประมาณด้านความปลอดภัยทางไซเบอร์มักได้รับการจัดสรรน้อยกว่าในงบประมาณด้านไอทีโดยรวม ทั้งๆ ที่มีความสำคัญเชิงกลยุทธ์อย่างยิ่ง กองทุนเฉพาะทางอย่าง CIBR สามารถเพิ่มงบประมาณด้านความปลอดภัยที่จำเป็น และลดการพึ่งพาช่วงวงจรของเซมิคอนดักเตอร์และแพลตฟอร์มสำหรับผู้บริโภคได้

ตรวจสอบหลักทรัพย์ที่ถือครองหลักและสัดส่วนการลงทุนในแต่ละภาคส่วนของกองทุนก่อนที่จะจัดพอร์ตการลงทุน กองทุน ETF เทคโนโลยีแบบกว้างๆ มักจะมีหุ้นขนาดใหญ่ที่คล้ายคลึงกัน ดังนั้นควรจับคู่กองทุนหลักหนึ่งกองทุนกับกองทุนเสริมอีกหนึ่งหรือสองกองทุน และจำกัดขนาดของกองทุนตามธีมให้เล็กเพื่อลดความเสี่ยงจากการซ้ำซ้อน

การเลือกกองทุน Technology ETFS ที่ดีที่สุดสำหรับปี 2026 นั้นไม่ได้อยู่ที่การหากองทุนที่สมบูรณ์แบบเพียงกองทุนเดียว แต่เป็นการปรับโครงสร้างให้สอดคล้องกับปัจจัยขับเคลื่อนที่แท้จริงของตลาด ได้แก่ อัตราดอกเบี้ยที่ต่ำลง การกระจุกตัวของดัชนี และวงจรการลงทุนด้าน AI ที่นำโดยเซมิคอนดักเตอร์

กองทุนที่มีขอบเขตการลงทุนกว้างและต้นทุนต่ำ เช่น VGT, XLK และ FTEC เป็นตัวกำหนดทิศทางการลงทุน ในขณะที่ SOXX และ SMH สะท้อนถึงวัฏจักรของอุตสาหกรรมคอมพิวเตอร์ และ IGV, CIBR, AIQ และ CLOU เพิ่มการลงทุนที่เจาะจงในจุดที่ปัจจัยพื้นฐานและโครงสร้างตลาดแตกต่างกัน ในปีที่เทคโนโลยีครองสัดส่วนน้ำหนักในดัชนีอ้างอิง การกำหนดขนาดและการปรับสมดุลพอร์ตการลงทุนอย่างมีวินัยจึงมีความสำคัญพอๆ กับการเลือกธีมการลงทุน

ข้อสงวนสิทธิ์: เนื้อหานี้จัดทำขึ้นเพื่อเป็นข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนาให้เป็น (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรนำไปใช้เป็นหลักในการตัดสินใจ ความเห็นใดๆ ที่ปรากฏในเนื้อหานี้ไม่ได้เป็นการแนะนำจาก EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ