Технологийн ETF-д хөрөнгө оруулах нь 2026 онтой нэг чиглэлд хоёр хүчин зүйлээр орж ирж байна: хөнгөлөлтийн хэмжээг бууруулах, хиймэл оюун ухааны дэд бүтэц болон байгууллагын програм хангамжийн зардалтай холбоотой ер бусын төвлөрсөн ашгийн мөчлөг.

Холбооны сангийн зорилтот хязгаарын доод хязгаар 2026 оны 1-р сарын сүүлээр 3.50 хувь байсан тул урт хугацааны мөнгөн гүйлгээг улирал бүр дахин үнэлэхээ больсон.

Хоёр дахь хүч бол жин ба импульс юм. 2026 оны 1-р сарын 20-ны байдлаар мэдээллийн технологи нь зах зээлийн жингээр S&P 500 индексийн 32.25 хувийг эзэлж байгаа нь портфолиогийн үр дүн нь платформ болон хагас дамжуулагчийн тэргүүлэгчдийн цөөн тооны багцаас улам бүр хамааралтай болж байна гэсэн үг юм.

Хагас дамжуулагчийн эрэлт хэрэгцээ дахин нэг сөрөг салхи нэмж байна: дэлхийн зах зээл 2025 онд огцом өсч, 2026 он хүртэл хүчтэй эрч хүчээ хадгалах төлөвтэй байгаа бөгөөд 2026 оныг 1 их наяд долларын түвшинд хүрэх зам гэж таамаглаж байна.

Агуулга

Хязгаарлагдмал хүүтэй тул өргөн хүрээтэй технологийн ETF-ийн хөрөнгө оруулалт нь нарийн, өндөр бета сэдвүүдээс илүү сонирхол татахуйц харагдаж байна. Гэсэн хэдий ч хөрөнгө оруулагчид үр дүнг төвлөрсөн мега-калибруудаас удирдана гэж хүлээх хэрэгтэй. Хагас дамжуулагч нь гол гүйцэтгэлийн хөдөлгүүр хэвээр байгаа бол програм хангамж болон сэдэвчилсэн сангууд өсөлт болон үнэлгээнээс хамааран огцом ялгаатай байж болно. Кибер аюулгүй байдал нь чипийн мөчлөгийн хэлбэлзлээс өөрөөр ажиллах боломжтой илүү тогтвортой "заавал зарцуулах" халаас болж ялгардаг.

2026 оны шилдэг 10 технологийн ETF сонголт

Шуурхай харьцуулах хүснэгт

| ETF |

Сегмент |

Нийт цэвэр хөрөнгө |

Цэвэр зардлын харьцаа |

1 жилийн өөрчлөлт |

| VGT |

АНУ-ын гол технологи |

129.96 тэрбум доллар |

0.09% |

+21.67% |

| XLK |

АНУ-ын гол технологи (салбар) |

93.46 тэрбум доллар |

0.08% |

+24.41% |

| FTEC |

АНУ-ын гол технологи |

16.66 тэрбум доллар |

0.08% |

+20.13% |

| QQQM |

Технологийн өндөр өсөлтийн төлөөлөгч |

70.13 тэрбум доллар |

0.15% |

+19.19% |

| SOXX |

Хагас дамжуулагч |

16.70 тэрбум доллар |

0.34% |

+42.97% |

| SMH |

Хагас дамжуулагч (илүү төвлөрсөн) |

35.60 тэрбум доллар |

0.35% |

+49.91% |

| IGV |

Програм хангамж |

8.19 тэрбум доллар |

0.39% |

+2.13% |

| CIBR |

Кибер аюулгүй байдал |

11.09 тэрбум ам.доллар |

0.59% |

+11.16% |

| AIQ |

Хиймэл оюун ухаан болон боломж олгох технологи |

6.97 тэрбум доллар |

0.68% |

+33.02% |

| CLOU |

Үүлэн тооцоолол |

274.52 сая доллар |

0.68% |

-8.32% |

*Өгөгдөл нь сангийн хуудас бүр дээр харуулсан хамгийн сүүлийн үеийн "өдрийн" мэдээллийг тусгасан бөгөөд нийт өгөөжийн ихэнх тоог 2025 оны 12-р сарын 31-ний байдлаар, цэвэр хөрөнгийн нийт дүнг 2026 оны 1-р сарын сүүлчээр харуулсан болно.

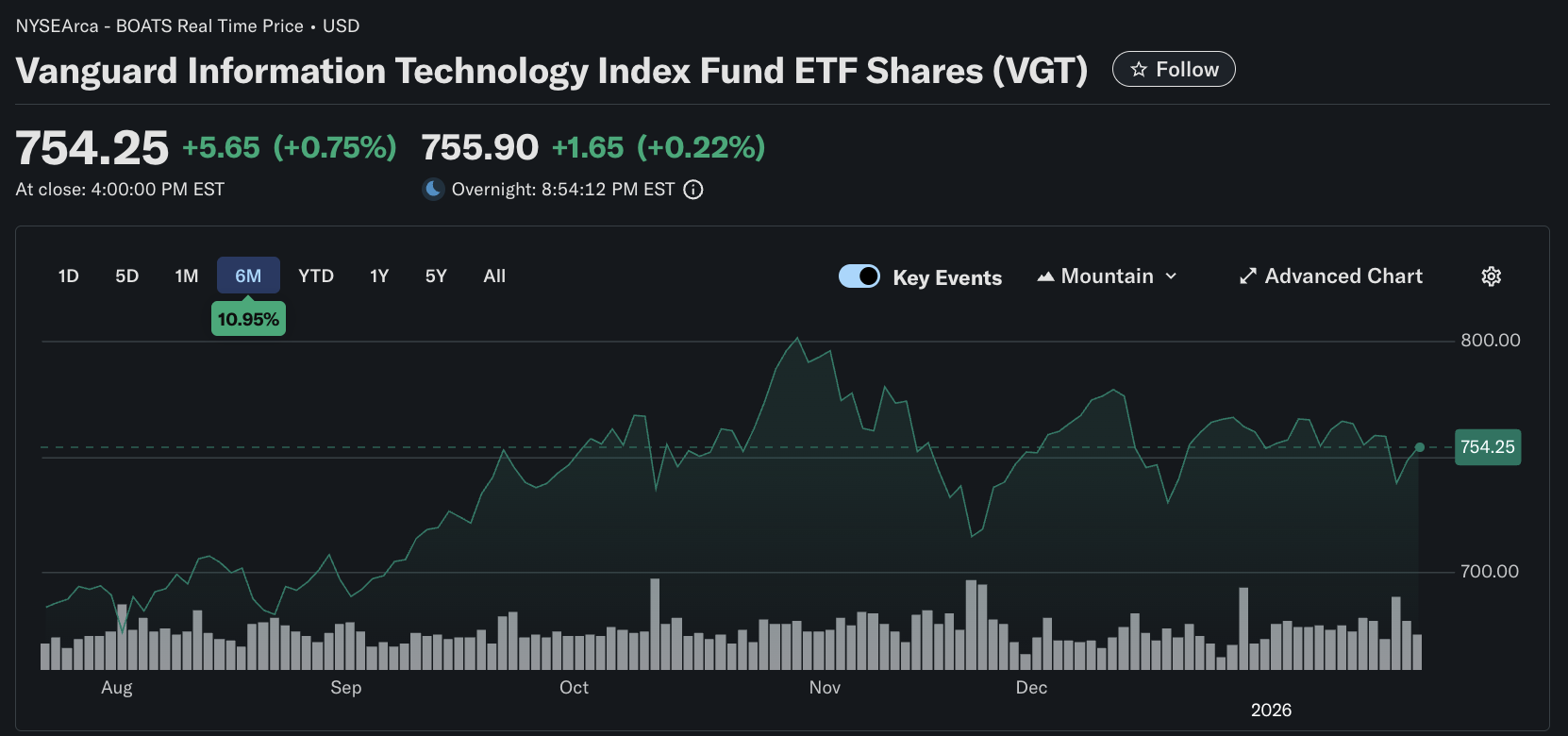

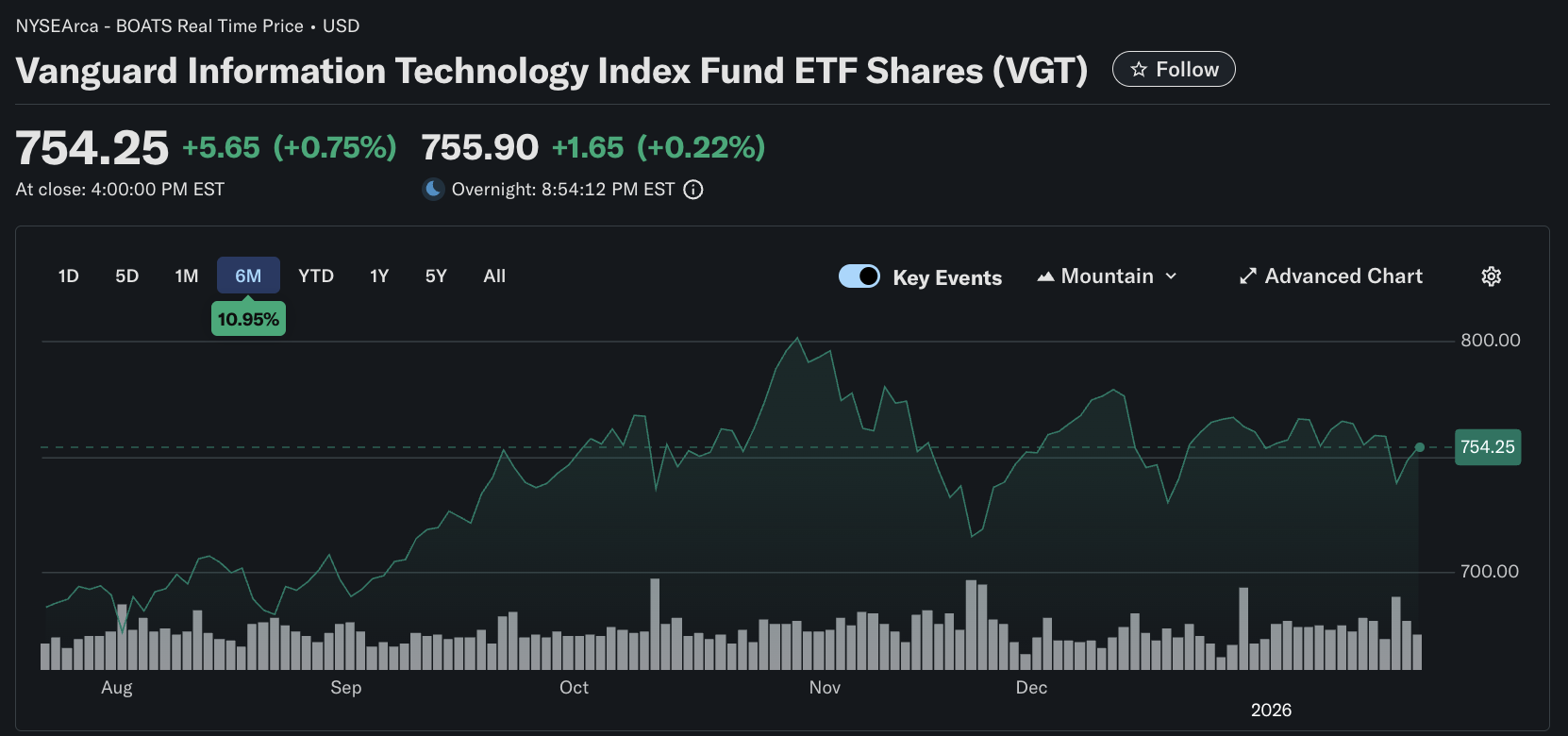

1) Vanguard мэдээллийн технологийн ETF (VGT)

VGT нь АНУ-ын мэдээллийн технологийн өргөн хүрээтэй, үрэлт багатай үйлчилгээ авахыг хүсдэг хөрөнгө оруулагчдад зориулсан "цэвэр" гол холдинг юм. Үүний өртгийн бүтэц нь сул бөгөөд цар хүрээ нь нягт гүйцэтгэлийг дэмждэг.

2026 онд яагаад үр дүнтэй вэ: Хэрэв хүүгийн бууралт эсвэл тогтвортой байдал үргэлжилбэл мэдээллийн технологийн өргөн хүрээтэй нөлөөлөл нь арилжааны түүхээс илүү хэлбэлзэлээр дамжуулан хадгаламжтай хөрөнгө оруулагчдыг урамшуулах хандлагатай байдаг. VGT нь мөн хагас дамжуулагч, системийн програм хангамж, мэдээллийн технологийн үйлчилгээ, техник хангамжид нөлөөллийг түгээдэг бөгөөд энэ нь удирдлага солигдоход чухал ач холбогдолтой юм.

Гол статистик (хамгийн сүүлд харуулсан): Зардлын харьцаа 0.09%; 1 жилийн өгөөж 18.87%; 3 жилийн 31.13%; 5 жилийн 16.52%.

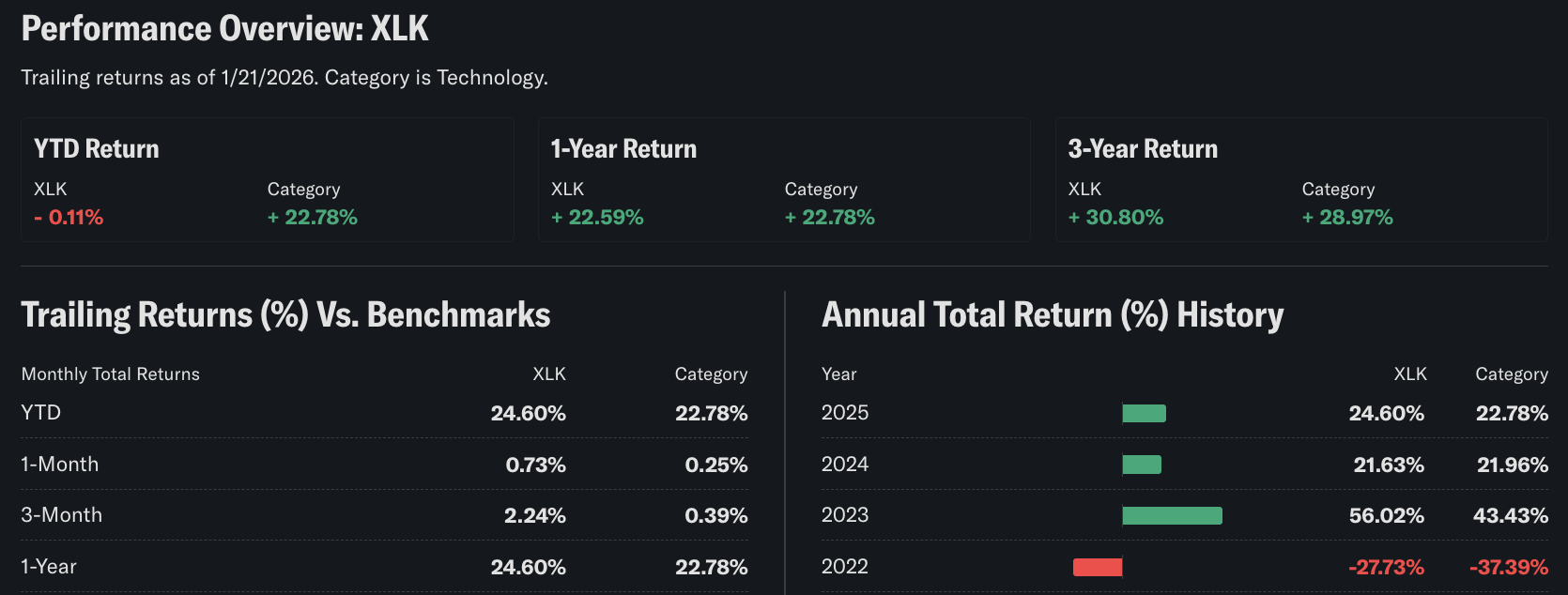

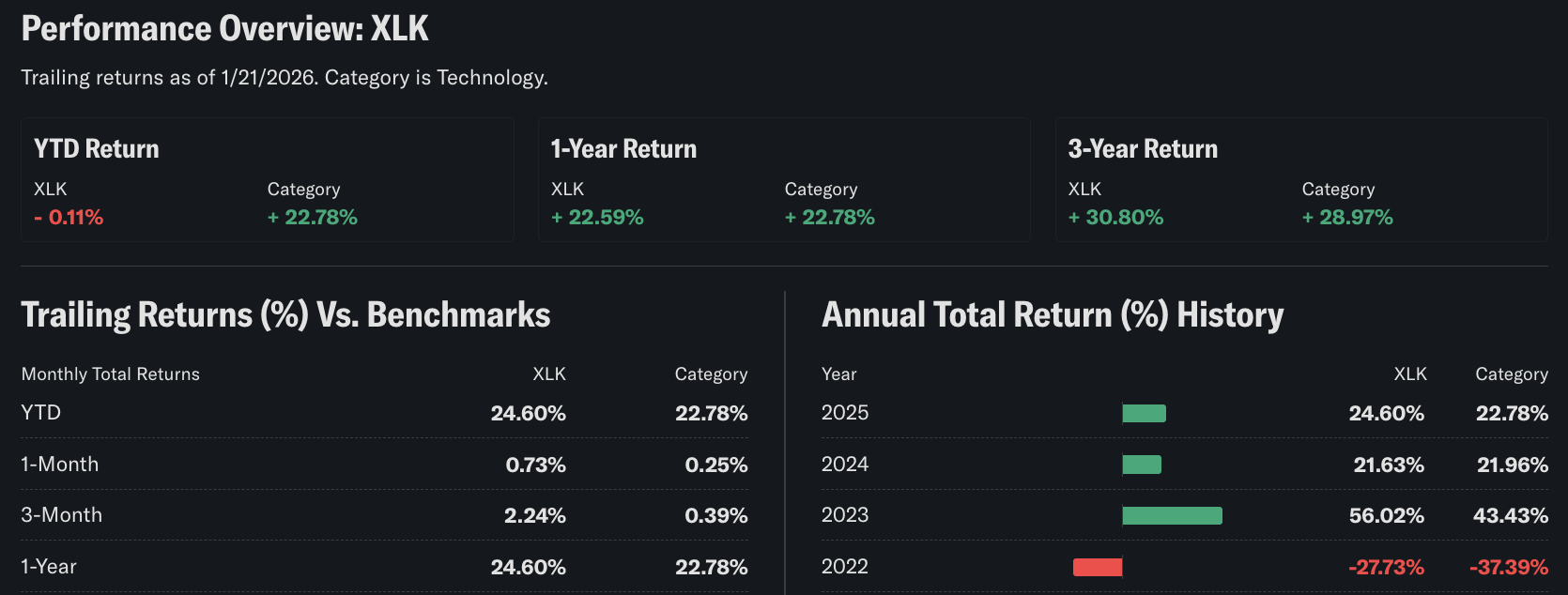

2) Технологийн салбарыг сонгох SPDR сан (XLK)

XLK нь АНУ-ын томоохон технологийн компаниудын хөрвөх чадварын жишиг үзүүлэлт юм. Энэ нь өндөр арилжаалагдах боломжтой, өргөн хүрээнд эзэмшигддэг, бүтцийн хувьд мега капиталын тэргүүлэгчдэд чиглэсэн ажлын морины сан юм.

2026 онд яагаад ажиллах вэ: Зах зээл платформын эдийн засаг, цар хүрээ, буцаан худалдан авах чадварыг шагнах үед XLK-ийн хазайлт нь аж ахуйн нэгжийн зардал болон хэрэглэгчийн экосистемийн ялагчид дээр төвлөрсөн бооцоо шиг аашилж болно.

Төвлөрлийн бодит байдал: XLK-ийн шилдэг 10 төвлөрөл 61 орчим хувьтай байгаа нь импульсийн горимыг дээшлүүлж, манлайлал эвдэрсэн үед уналтын эрсдэлийг нэмэгдүүлдэг.

3) Invesco NASDAQ 100 ETF (QQQM)

QQQM нь зөвхөн технологийн ETF биш боловч Nasdaq-100-ийн тэргүүлэгчдийг платформ болон хиймэл оюун ухаанаас ашиг хүртдэг компаниуд улам бүр ноёрхож байгаа тул "технологи дээр нэмэх" төлөөлөл болж үйлчилдэг. Мөн практик дээр илүү ээлтэй хувьцааны ангиллыг санал болгодог.

2026 онд яагаад ажиллах вэ: Хэрэв хиймэл оюун ухаанаар удирдуулсан капиталын хөрөнгө оруулалт болон хэрэглэгчийн платформоос мөнгө олох нь үндсэн хөрөнгийн түүх хэвээр байвал QQQM нь програм хангамж, хагас боловсруулалт болон зэргэлдээх өсөлтийн салбаруудын холимогийг хамардаг.

Хэмжээ ба хөрвөх чадвар: AUM нь ойролцоогоор 70.6 тэрбум ам.доллар бөгөөд том хэмжээний, дээд зэргийн бүтэцтэй тул АНУ-ын өсөлтийн манлайллын нэг талын төлөөлөл болж байна.

4) VanEck Semiconductor ETF (SMH)

SMH нь SOXX-ээс илүү төвлөрсөн, дэлхийн хэмжээнд үйл ажиллагаа явуулах хандлагатай байдаг бөгөөд салбарын хамгийн нэр хүндтэй удирдагчдад илүү их ач холбогдол өгдөг.

2026 онд яагаад ажилладаг вэ: Хэрэв ялагчид ялсаар байвал төвлөрөл нь давуу тал болж чадна. Дэлхийн удирдагчид жижиг, өндөр хэлбэлзэлтэй компаниудаас илүү сайн ажиллаж байх үед SMH нь түүхэндээ "чанартай хагас дамжуулагч бета" хэрэгсэл шиг ажиллаж ирсэн.

Өгөөжийн товч мэдээлэл: SMH нь 2025 оны 12-р сарын 31-ний байдлаар жилийн дундаж нийт өгөөж 49.15 хувь (1 жил), 53.17 хувь (3 жил), 27.73 хувь (5 жил) байгааг харуулж байна.

5) iShares Semiconductor ETF (SOXX)

SOXX нь хагас дамжуулагч стекийн талаарх үзэл бодлыг дизайнаас эхлээд үйлдвэрлэл, тоног төхөөрөмж хүртэл илэрхийлэх зорилготой арга юм. Энэ нь өргөн хүрээтэй технологийн ETF-ээс илүү хурц хэрэгсэл юм.

2026 онд яагаад ажиллах вэ: Хагас дамжуулагчийн мөчлөг нь хиймэл оюун ухааны сургалт болон дүгнэлтийн бүтээн байгуулалт, санах ойн хэвийн байдал, өгөгдлийн төвийн шинэчлэлтийн мөчлөгтэй улам бүр холбоотой болж байна. SOXX нь уг хөдөлгүүрт харьцангуй цэвэр нөлөө үзүүлдэг.

Гүйцэтгэлийн профайл: 2025 оны 12-р сарын 31-ний байдлаар жилийн дундаж нийт өгөөж 40.71 хувь (1 жил) болон 19.94 хувь (5 жил) байгаа нь уг сегментэд агуулагдаж буй өсөлтийн боломж болон "мөчлөгийн эрсдэл"-ийг хоёуланг нь харуулж байна.

6) Fidelity MSCI Мэдээллийн Технологийн Индекс ETF (FTEC)

FTEC нь VGT болон XLK-тай өртгийн хувьд шууд өрсөлддөг бөгөөд маш бага өртгийн харьцаатай өргөн хүрээний хамрах хүрээтэй, сэтгэл татам дунд зэргийн давуу талыг санал болгодог.

Энэ нь яагаад 2026 онд ажиллах вэ: Урт хугацааны хөрөнгө оруулагчдын хувьд зардал болон хяналтын тогтвортой байдал нь "түүх"-ээс илүү чухал юм. FTEC-ийн бүтэц нь дараагийн дэд сэдвийг урьдчилан таамаглах биш, харин салбарыг эзэмших зорилготой үед үүнийг ихээхэн хэмжээний анхдагч хуваарилалт болгодог.

Дээд талыг нь хараарай: Эхний 10 бүтээгдэхүүний жин ойролцоогоор 57.34 хувьтай байгаа нь XLK-ээс бага боловч цөөн хэдэн нэрс үр дүнг давамгайлах хэмжээнд хүрсэн хэвээр байна.

7) First Trust Nasdaq Cybersecurity ETF (CIBR)

Кибер аюулгүй байдлын зардал нь ихэнх мэдээллийн технологийн шугамын зүйлсээс бага сонголттой байдаг. Энэ нь дижитал баланс болон улам бүр зохицуулалттай дэд бүтцийн даатгалын давхарга болж үйлчилдэг.

2026 онд яагаад ажиллах вэ: Зөрчлүүд, нийцлийн шаардлага, үүлэн шилжилт нь аюулгүй байдлын зардлыг мөчлөгийн туршид уян хатан байлгадаг. CIBR нь мөн хагас дамжуулагчийн капиталын мэдрэмжээс хол технологийн хуваарилалтыг төрөлжүүлдэг.

Хэмжээ ба өртөг: Цэвэр хөрөнгө нь ойролцоогоор 10.72 тэрбум доллар бөгөөд нийт зардлын харьцаа 0.59 хувьтай байна (сангийн хуудсан дээр үзүүлсэн шиг).

8) iShares Өргөтгөсөн Технологийн-Програм хангамжийн Салбарын ETF (IGV)

IGV нь аж ахуйн нэгжийн болон хэрэглээний програм хангамжийг тусгаарладаг бөгөөд хагас дамжуулагчаас өөр орлогын мэдрэмжийг тусгадаг. Энэ нь давтагдах орлогын тогтвортой байдал болон мэдээллийн технологийн төсвийн хуваарилалтад бодитойгоор бооцоо тавьдаг.

2026 онд яагаад ажиллах вэ: Хэрэв аж ахуйн нэгжүүд дэд бүтцийн зарцуулалтаас бүтээмж болон автоматжуулалт руу шилжвэл програм хангамжийг хурдан дахин үнэлэх боломжтой. IGV-ийн бүтэц нь програмын давхарга доторх "зэргэлдээ програм хангамж"-ын хиймэл оюун ухааны ашиг хүртэгчдийг мөн харуулдаг.

Бодит байдлын шалгалт: IGV нь -6.42 хувь (1 жил) байгаа бол 20.88 хувийг (3 жил) хадгалж байгаа нь үнэлгээ, суудлын өсөлт, өрсөлдөөн нь богино хугацааны “наалдамхай орлого”-ны талаарх ойлголтыг давж чадна гэдгийг сануулж байна.

8) Global X Хиймэл Оюун Ухаан ба Технологийн ETF (AIQ)

AIQ нь чип үйлдвэрлэгчдэд ганц бооцоо тавихаас илүү хиймэл оюун ухааны экосистемийн өргөн хүрээтэй илэрхийлэл юм. Энэ нь хиймэл оюун ухаантай холбоотой орлогын сангуудыг барьж байхын зэрэгцээ ганц зангилааны эрсдэлийг бууруулж чадна.

2026 онд яагаад ажиллах вэ: Хиймэл оюун ухааныг мөнгөжүүлэх нь сургалтын чадавхаас програм байршуулах, ажлын урсгалын автоматжуулалт, дүгнэлтийн үр ашиг руу шилжиж байна. AIQ-ийн олон талт арга барил нь удирдлага цэвэр компьютерээс холдоход ашиг тусаа өгөх боломжтой.

Гол статистик: Цэвэр хөрөнгө $7.77 тэрбум; зардлын харьцаа 0.68 хувь; 2025 оны 12-р сарын 31-ний байдлаар 1 жилийн өгөөж 32.04 хувь байна.

10) Global X Cloud Computing ETF (CLOU)

CLOU нь үүлэн технологид суурилсан компаниуд болон програмын давхаргын ашиг хүртэгчдэд чиглэсэн нарийн сэдэвчилсэн сан юм. Энэ нь гол холдинг биш, харин дагуул компани юм.

2026 онд яагаад ажиллах вэ: “Агентын хиймэл оюун ухаан” болон автоматжуулалтын хэрэгслүүд өргөжин тэлэхийн хэрээр үүлэн платформууд болон зэргэлдээх програм хангамжийн үйлдвэрлэгчид эрэлт хэрэгцээний огцом өсөлтийг харж чадна. Зах зээл дунд зэргийн үүлний нэрсийг урамшуулах үед CLOU энэ өсөлтийг олж авах боломжтой.

Хэмжээ чухал: Цэвэр хөрөнгө нь 231.49 сая ам.доллар бөгөөд зардлын харьцаа 0.68 хувьтай тэнцэх тул хөрөнгө оруулагчид мега сангуудаас илүү хөрвөх чадварыг илүү нарийн хянах хэрэгтэй.

2026 онд технологийн ETF-ийн портфолио хэрхэн бүрдүүлэх вэ

2026 оны практик хүрээ нь цөм хиймэл дагуулын бүтэц юм:

Гол (технологийн хуваарилалтын 60-80 хувь): VGT, XLK, эсвэл FTEC. Богино хугацааны гүйцэтгэл биш, харин хөрвөх чадварын давуу тал болон индексийн өртөлт дээр үндэслэн нэгийг нь сонгоно уу.

Циклийн хөшүүрэг (10-25 хувь): Хэрэв хагас дамжуулагч нь хиймэл оюун ухааны дэд бүтцийн давамгайлсан захын хөдөлгөгч хүч хэвээр байвал SOXX эсвэл SMH. Хэмжээний зохицуулалтыг тогтмол хий, учир нь хэлбэлзэл нь бүтцийн шинж чанартай байдаг.

Хамгаалалтын өсөлт (5-15 хувь): CIBR нь зардлыг заавал гүйцэтгэх үйл ажиллагааны зардалтай илүү төстэй ангилалд хуваарилах замаар хагас хөрөнгө оруулалтын “капиталын өсөлт-уналт” шинж чанарыг хамгаалж чадна.

Сэдэвчилсэн шинж чанар (0-10 хувь): AIQ болон CLOU-г хатуу байр суурийн хязгаарлалттай, тодорхой тэнцвэржүүлэх дүрэмтэй цаг хугацааны хэрэгсэл гэж үзэх нь хамгийн сайн арга юм.

Хөрөнгө оруулагчид 2026 онд дутуу үнэлж буй эрсдэлүүд

1) Төвлөрлийн эрсдэл нь диверсификаци хэлбэрээр далдлагдсан. Мэдээллийн технологи нь S&P 500 индексийн 32 орчим хувийг эзэлж байгаа бөгөөд цөөн хэдэн нэрээр зонхилсон өргөн хүрээтэй технологийн ETF-үүд байгаа тул дан хувьцааны эрсдэл нь индексийн боодлоор дамжуулан портфолиод орж ирж болно.

2) Хагас дамжуулагчийн мөчлөг. Энэ салбар хурдацтай өсч байгаа ч бараа материалын огцом залруулгад өртөж болзошгүй. 2026 он хүртэлх хүчтэй урьдчилсан мэдээ нь мөчлөгийн бууралтын профайлыг арилгахгүй.

3) Сэдвийн хөрвөх чадвар ба хяналт. Жижиг сэдэвчилсэн сангууд нь үндсэн санаа нь бүрэн бүтэн байсан ч стресст илүү ихээр өртөж болзошгүй. CLOU-ийн хөрөнгийн суурь нь итгэл үнэмшил биш харин байр сууриа хөрвөх чадварт тохируулан хэмжих сануулга юм.

Түгээмэл асуултууд

1. 2026 онд урт хугацааны гол хувьцаа эзэмшихэд аль технологийн ETF хамгийн тохиромжтой вэ?

VGT эсвэл FTEC зэрэг өргөн хүрээтэй, хямд өртөгтэй сан нь ихэвчлэн гол хуваарилалтад хамгийн тохиромжтой байдаг, учир нь энэ нь олон технологийн салбарт өртгийг хуваарилж, төлбөрийг бага байлгадаг. XLK нь мөн гол чадвартай боловч мега капиталын тэргүүлэгчдэд илүү төвлөрөх хандлагатай байдаг.

2. XLK нь VGT-ээс илүү юу?

Аль нь ч ерөнхийдөө илүү сайн биш. XLK нь ихэвчлэн илүү өндөр хөрвөх чадвар, илүү тод томруун мега-кап хазайлтыг хангадаг бол VGT нь өргөн хүрээний мэдээллийн технологийн хамрах хүрээг санал болгодог. Шийдвэр нь ихэвчлэн төвлөрлийн хүлцэл, арилжааны хэрэгцээ, портфолионы бусад хэсэгт давхцах хэмжээнээс хамаардаг.

3. SOXX vs SMH: 2026 онд аль хагас дамжуулагч ETF нь илүү тохиромжтой вэ?

SOXX нь АНУ-д бүртгэлтэй хагас дамжуулагчийн зорилтот өртөлтийг санал болгодог бол SMH нь дэлхийн салбарын тэргүүлэгчдэд илүү их төвлөрөх хандлагатай байдаг. Хэрэв гол санаа нь "хиймэл оюун ухааны дэд бүтцийн ялагчид улам бүр нэмэгдэж байна" бол SMH-ийн төвлөрөл тусалж чадна. Хэрэв гол санаа нь "үнэ цэнийн гинжин хэлхээний тархалттай өргөн хагас бета" бол SOXX илүү тохиромжтой байж магадгүй юм.

4. Хиймэл оюун ухаантай ETF-үүд хагас дамжуулагч ETF-үүдийг орлох уу?

Ер нь тийм биш. AIQ гэх мэт хиймэл оюун ухаант ETF-үүд экосистем даяар төрөлжиж, нэг зангилааны эрсдэлийг бууруулж чаддаг бол хагас дамжуулагч ETF-үүд нь тооцоолол болон санах ойн эрэлтийн хамгийн цэвэр илэрхийлэл хэвээр байна. Олон хөрөнгө оруулагчид AIQ-г хагас дамжуулагчийг орлох зүйл биш харин нэмэлт хэрэгсэл гэж үздэг.

5. Өргөн хүрээний технологиуд аль хэдийн үнэт цаасны хувьцаа эзэмшдэг байхад яагаад кибер аюулгүй байдлын ETF эзэмших ёстой гэж?

Кибер аюулгүй байдал нь стратегийн ач холбогдолтой хэдий ч өргөн хүрээтэй мэдээллийн технологийн төсөвт ихэвчлэн дутуу санхүүждэг. CIBR зэрэг тусгай сан нь "заавал зарцуулах ёстой" аюулгүй байдлын төсөвт өртөх байдлыг нэмэгдүүлж, хагас дамжуулагч болон хэрэглэгчийн платформын мөчлөгөөс хамааралтай байдлыг бууруулж чадна.

6. Технологийн ETF-д хөрөнгө оруулахдаа давхцахаас хэрхэн зайлсхийх вэ?

Байр сууриа давхардуулахаасаа өмнө сан бүрийн дээд эзэмшил болон салбарын жинг шалгаарай. Өргөн хүрээтэй технологийн ETF-үүд ихэвчлэн ижил мега-калибртай байдаг тул нэг үндсэн санг нэг эсвэл хоёр хиймэл дагуултай хослуулж, давхардсан эрсдэлийг хязгаарлахын тулд сэдэвчилсэн хэсгийг бага байлга.

Дүгнэлт

2026 оны хамгийн сайн технологийн ETF сонголтууд нь төгс сан олох тухай биш харин бүтцийг зах зээлийн бодит хөдөлгөгч хүчин зүйлүүдтэй уялдуулах тухай юм: бага хүүтэй орчин, индексийн төвлөрөл, хагас дамжуулагчаар удирдуулсан хиймэл оюун ухаанаар удирдуулсан капиталын мөчлөг.

VGT, XLK, FTEC зэрэг өргөн хүрээтэй, хямд өртөгтэй сангууд нь зангууны өртөлтийг илэрхийлдэг; SOXX болон SMH нь тооцооллын мөчлөгийг илэрхийлдэг; IGV, CIBR, AIQ, CLOU нь үндсэн үзүүлэлтүүд болон зах зээлийн бүтэц зөрүүтэй үед зорилтот бооцоо нэмдэг. Технологи нь жишиг жинг аль хэдийн давамгайлсан энэ жил сахилга баттай хэмжээс болон дахин тэнцвэржүүлэх нь сэдэв сонгохтой адил чухал байх болно.

Анхааруулга: Энэ материал нь зөвхөн ерөнхий мэдээллийн зорилгоор зориулагдсан бөгөөд санхүүгийн, хөрөнгө оруулалтын болон бусад зөвлөгөөнд тулгуурлах зорилгогүй (мөн тийм гэж үзэх ёсгүй). Материалд өгсөн санал бодол нь EBC эсвэл зохиогчийн зүгээс аливаа тодорхой хөрөнгө оруулалт, үнэт цаас, гүйлгээ эсвэл хөрөнгө оруулалтын стратеги нь тодорхой хүнд тохиромжтой гэсэн зөвлөмж биш юм.