การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2026-01-22

คำถามที่ว่า VNQ เป็นการลงทุนที่ดีหรือไม่นั้น ขึ้นอยู่กับปฏิสัมพันธ์ระหว่างอัตราดอกเบี้ย กระแสเงินสดจากอสังหาริมทรัพย์ และเงื่อนไขสินเชื่อในปี 2026 โดยทั่วไปแล้ว อสังหาริมทรัพย์ที่จดทะเบียนในตลาดหลักทรัพย์มักมีพฤติกรรมคล้ายกับหุ้นระยะยาว เมื่ออัตราส่วนลดเพิ่มขึ้น มูลค่ามักจะลดลงอย่างรวดเร็ว ในทางกลับกัน เมื่ออัตราดอกเบี้ยลดลง อัตราส่วนราคาต่อมูลค่าอาจฟื้นตัวได้ แม้ว่าการเติบโตของรายได้ค่าเช่าจะเป็นไปอย่างค่อยเป็นค่อยไปก็ตาม

ณ เดือนมกราคม 2026 อัตราผลตอบแทนพันธบัตรกระทรวงการคลังสหรัฐฯ อายุ 10 ปี ยังคงอยู่ที่ประมาณ 4 เปอร์เซ็นต์กลางๆ อัตราผลตอบแทนขั้นต่ำสำหรับการประเมินมูลค่าอสังหาริมทรัพย์นี้สูงกว่าในทศวรรษก่อนหน้าอย่างมาก ซึ่งยังคงสร้างแรงกดดันต่อภาคส่วนกองทุนรวมอสังหาริมทรัพย์ (REIT) โดยรวม

อัตราดอกเบี้ยยังคงเป็นปัจจัยหลัก: ด้วยอัตราผลตอบแทนพันธบัตรกระทรวงการคลังสหรัฐฯ อายุ 10 ปีอยู่ที่ประมาณ 4.25 เปอร์เซ็นต์ในเดือนมกราคม 2026 และอัตราดอกเบี้ยนโยบายยังคงอยู่ในระดับต่ำ การประเมินมูลค่าของ VNQ จึงขึ้นอยู่กับแนวโน้มของอัตราผลตอบแทนระยะยาวและส่วนต่างอัตราดอกเบี้ยเป็นหลัก

การกระจุกตัวของพอร์ตโฟลิโอเป็นสิ่งที่น่าสังเกต: หลักทรัพย์ 10 อันดับแรกถือครองคิดเป็นสัดส่วนประมาณ 52 เปอร์เซ็นต์ของสินทรัพย์ทั้งหมด ซึ่งบ่งชี้ว่ากองทุนอสังหาริมทรัพย์และแพลตฟอร์มขนาดใหญ่จำนวนน้อยมีอิทธิพลอย่างมากต่อผลการดำเนินงานโดยรวม

รายได้มีจำนวนมากแต่ไม่แน่นอน: ผลตอบแทนของ VNQ ซึ่งอยู่ที่ประมาณ 3.9 ถึง 4.0 เปอร์เซ็นต์ มีส่วนช่วยให้เกิดผลตอบแทนรวม อย่างไรก็ตาม การจ่ายเงินปันผลอาจแตกต่างกันไปขึ้นอยู่กับสภาวะการดำเนินงานและค่าใช้จ่ายในการรีไฟแนนซ์

ความท้าทายในภาคอาคารสำนักงานไม่ได้กำหนดภาพรวมทั้งหมดของพอร์ตโฟลิโอ: แม้ว่าอัตราการว่างของพื้นที่สำนักงานในสหรัฐฯ ยังคงอยู่ในระดับสูง แต่การจัดสรรหลักของ VNQ นั้นอยู่ในกลุ่มย่อย เช่น โลจิสติกส์ โครงสร้างพื้นฐานด้านข้อมูล และแนวโน้มด้านประชากรศาสตร์ มากกว่าอสังหาริมทรัพย์ประเภทอาคารสำนักงานแบบดั้งเดิม

คาดการณ์ความผันผวนที่คล้ายกับหุ้น: รูปแบบความผันผวนหลายปีของ VNQ ในอดีตนั้นใกล้เคียงกับหุ้นมากกว่าพันธบัตร รวมถึงช่วงเวลาที่ราคาลดลงอย่างรวดเร็วในช่วงที่เกิดภาวะเศรษฐกิจมหภาคตกต่ำ

VNQ ซึ่งเป็นกองทุน ETF อสังหาริมทรัพย์ของ Vanguard ให้การลงทุนที่ครอบคลุมและคุ้มค่าในอสังหาริมทรัพย์ที่จดทะเบียนในตลาดหลักทรัพย์สหรัฐฯ โดยไม่จำเป็นต้องเลือกกลุ่มย่อยหรือ REIT เฉพาะเจาะจง กองทุนนี้ติดตามดัชนี MSCI US Investable Market Real Estate 25/50 Index ประกอบด้วยหลักทรัพย์กว่า 150 รายการ คิดค่าธรรมเนียมการจัดการ 0.13 เปอร์เซ็นต์ และจ่ายเงินปันผลทุกไตรมาส โดยมีผลตอบแทนที่คาดการณ์ไว้ประมาณ 4 เปอร์เซ็นต์

| รายละเอียดสำคัญ | ข้อมูล |

|---|---|

| ผู้ออก | แวนการ์ด |

| ติ๊กเกอร์ | วีเอ็นคิว |

| พิมพ์ | กองทุน ETF (กองทุนรวมดัชนีที่ซื้อขายในตลาดหลักทรัพย์) ภาคอสังหาริมทรัพย์ |

| สินทรัพย์ | ลงทุนในบริษัทอสังหาริมทรัพย์และกองทุนรวมอสังหาริมทรัพย์ (REITs) ที่จดทะเบียนในตลาดหลักทรัพย์สหรัฐฯ |

| อัตราส่วนค่าใช้จ่าย | 0.13% |

| แลกเปลี่ยน | นิวยอร์กซี อาร์คา |

| เงินปันผล | จ่ายเงินปันผลทุกไตรมาส ผลตอบแทนโดยทั่วไปอยู่ที่ประมาณ 3.8%–4.0% |

| เสี่ยง | ระดับความเสี่ยงของ Vanguard: 4 (ความเสี่ยง/ผลตอบแทนสูง) |

| อุม | ประมาณ 64 พันล้านดอลลาร์สหรัฐ (ต้นปี 2026) |

องค์ประกอบของพอร์ตโฟลิโอมีความสำคัญอย่างยิ่ง การจัดสรรเงินลงทุนที่ใหญ่ที่สุดของ VNQ อยู่ในธุรกิจโลจิสติกส์อุตสาหกรรม โครงสร้างพื้นฐานดิจิทัล อสังหาริมทรัพย์ด้านการดูแลสุขภาพ และแพลตฟอร์มขนาดใหญ่ที่มีความหลากหลาย มากกว่าอสังหาริมทรัพย์สำนักงานแบบดั้งเดิม ในปี 2026 การกระจายความเสี่ยงนี้อาจทำให้การจัดสรรกระแสเงินสดที่สมดุลแตกต่างจากการลงทุนที่กระจุกตัวอยู่ในธีมใดธีมหนึ่ง

VNQ มีเป้าหมายที่จะจำลองดัชนี MSCI US Investable Market Real Estate 25/50 โดยใช้กลยุทธ์การจำลองแบบเต็มรูปแบบเป็นหลัก ดังนั้น VNQ จึงไม่จำกัดเฉพาะ REITs เท่านั้น แต่ยังรวมถึงบริษัทบริหารจัดการและพัฒนาอสังหาริมทรัพย์ด้วย ซึ่งจะช่วยขยายขอบเขตของปัจจัยขับเคลื่อนผลตอบแทนให้กว้างขึ้นนอกเหนือจากรายได้ค่าเช่า

หลักทรัพย์ที่ถือครองมากที่สุดในพอร์ตโฟลิโอแสดงให้เห็นถึงการกระจายความเสี่ยงในตลาดที่แท้จริงได้อย่างชัดเจน ส่วนแบ่งที่สำคัญถูกจัดสรรให้กับโมเดลธุรกิจเฉพาะทางที่สามารถขยายขนาดได้ ซึ่งโดยทั่วไปแล้วจะมีประสิทธิภาพในการระดมทุนมากกว่าผู้ให้เช่ารายย่อยเฉพาะกลุ่ม

| หุ้น VNQ อันดับต้นๆ | น้ำหนักโดยประมาณ |

|---|---|

| กองทุนดัชนีอสังหาริมทรัพย์แวนการ์ด II | 14.5% |

| เวลล์ทาวเวอร์ | 7.1% |

| โปรโลจิส | 6.9% |

| หอคอยอเมริกัน | 4.8% |

| อีควินิกซ์ | 4.4% |

| ไซมอน พรอพเพอร์ตี้ กรุ๊ป | 3.5% |

| ดิจิทัล เรียลตี้ | 3.1% |

| รายได้จากอสังหาริมทรัพย์ | 3.0% |

| กลุ่ม CBRE | 2.8% |

| พับลิค สตอเรจ | 2.4% |

โดยรวมแล้ว หุ้น 10 อันดับแรกมีสัดส่วนประมาณ 52 เปอร์เซ็นต์ของสินทรัพย์ทั้งหมด แม้ว่า VNQ จะมีหุ้น REIT หลากหลายประเภท แต่พอร์ตการลงทุนไม่ได้กระจายน้ำหนักอย่างเท่าเทียมกัน หุ้นกลุ่มหลักๆ เพียงไม่กี่กลุ่มมีอิทธิพลอย่างมากต่อผลการดำเนินงานโดยรวม

หากคุณต้องการทราบว่า VNQ เป็นการลงทุนที่ดีหรือไม่ ให้เริ่มต้นด้วยอัตราส่วนลด อสังหาริมทรัพย์

การประเมินมูลค่าสร้างขึ้นจากความสัมพันธ์ที่คุ้นเคย:

มูลค่าของอสังหาริมทรัพย์โดยประมาณคือ รายได้สุทธิจากการดำเนินงาน (NOI) หารด้วย อัตราผลตอบแทนจากการลงทุน (Cap Rate)

โดยทั่วไป อัตราผลตอบแทนจากการลงทุน (Cap rate) จะอิงตามอัตราผลตอบแทนที่ปราศจากความเสี่ยง บวกกับส่วนเพิ่มความเสี่ยง

ราคาหุ้น REIT ปรับตัวอย่างรวดเร็วเนื่องจากตลาดมีการปรับราคาแบบเรียลไทม์

เมื่อผลตอบแทนระยะยาวอยู่ในช่วง 4 เปอร์เซ็นต์ แทนที่จะเป็น 2 เปอร์เซ็นต์ ตลาดจะกำหนดมูลค่าที่ต่ำกว่าให้กับกระแสเงินสดจากอสังหาริมทรัพย์แต่ละดอลลาร์ เว้นแต่ว่าการเติบโตจะเพียงพอที่จะชดเชยอัตราส่วนลดที่สูงขึ้น ส่งผลให้ VNQ อาจแสดงให้เห็นถึงความมั่นคงพื้นฐานในระดับอสังหาริมทรัพย์ ในขณะที่ยังคงมีความผันผวนในราคาตลาด

เมื่อผลตอบแทนระยะยาวอยู่ในช่วง 4 เปอร์เซ็นต์ แทนที่จะเป็น 2 เปอร์เซ็นต์ ตลาดจะกำหนดมูลค่าที่ต่ำกว่าให้กับกระแสเงินสดจากอสังหาริมทรัพย์แต่ละดอลลาร์ เว้นแต่ว่าการเติบโตจะเพียงพอที่จะชดเชยอัตราส่วนลดที่สูงขึ้น ส่งผลให้ VNQ อาจแสดงให้เห็นถึงความมั่นคงพื้นฐานในระดับอสังหาริมทรัพย์ ในขณะที่ยังคงมีความผันผวนในราคาตลาด

กรอบสถานการณ์ช่วยกำหนดความคาดหวังให้ชัดเจน:

| สถานการณ์ปี 2026 | อัตราดอกเบี้ยพื้นฐาน | โดยปกติแล้วมันหมายความว่าอย่างไรสำหรับ VNQ |

|---|---|---|

| ภาวะเงินเฟ้อลดลง ผลตอบแทนพันธบัตรลดลง | อัตราผลตอบแทนพันธบัตรระยะ 10 ปีลดลงอย่างค่อยเป็นค่อยไป ส่วนต่างอัตราดอกเบี้ยยังคงทรงตัว | การขยายตัวหลายเท่าตัวมีความเป็นไปได้มากขึ้น ผลตอบแทนโดยรวมดีขึ้น |

| ลงจอดอย่างนุ่มนวล เลี้ยวไปด้านข้าง | ช่วง 10 ปี | ผลตอบแทนมีแนวโน้มไปทางผลตอบแทนจากเงินปันผลบวกกับการเติบโตของกระแสเงินสดในระดับปานกลาง |

| ภาวะเงินเฟ้อหรือภาวะเงินเฟ้อคงที่ | แนวโน้มขาขึ้นในรอบ 10 ปี; ส่วนต่างอัตราดอกเบี้ยกว้างขึ้น | แรงกดดันด้านการประเมินมูลค่าและอุปสรรคในการรีไฟแนนซ์ทวีความรุนแรงขึ้น |

กรอบการทำงานนี้ไม่ใช่การพยากรณ์ แต่เป็นเครื่องมือในการตัดสินใจ ผลตอบแทนที่คาดการณ์ไว้ของ VNQ ขึ้นอยู่กับอัตราผลตอบแทนที่ตลาดต้องการในช่วง 12 ถึง 24 เดือนข้างหน้ามากกว่าการเพิ่มขึ้นของค่าเช่าในระยะสั้น

ผลตอบแทนระยะยาวของ VNQ มาจากสามแหล่ง:

ผลตอบแทนเริ่มต้น (เงินสดที่จ่าย)

การเติบโตของกระแสเงินสด (FFO, NOI)

การเปลี่ยนแปลงมูลค่า (อัตราส่วนที่ตลาดกำหนดให้กับกระแสเงินสดเหล่านั้น)

ผลตอบแทนในปัจจุบันให้องค์ประกอบของรายได้ที่จับต้องได้ แต่ไม่ได้ทำให้ VNQ เทียบได้กับพันธบัตร การจ่ายเงินปันผลของ REIT ผันผวนตามอัตราการเข้าพัก อัตราค่าเช่า ค่าใช้จ่ายในการดำเนินงาน และต้นทุนดอกเบี้ย ในสภาพแวดล้อมที่มีอัตราดอกเบี้ยสูง สิ่งสำคัญที่ต้องพิจารณาคือ การเติบโตของกำไรสุทธิจากการดำเนินงานของสาขาเดิมจะทันกับต้นทุนเงินทุนที่เพิ่มขึ้นหรือไม่

หลักการทั่วไปที่อธิบายความแตกต่างของผลการดำเนินงานของ REIT คือ การเติบโตจากภายนอกจะมีประสิทธิภาพเมื่อ REIT สามารถลงทุนโดยให้ผลตอบแทนสูงกว่าต้นทุนทางการเงินทั้งหมด เมื่อส่วนต่างนี้แคบลง กิจกรรมการเข้าซื้อกิจการจะชะลอตัว การพัฒนาจะมีความเลือกสรรมากขึ้น และฝ่ายบริหารจะให้ความสำคัญกับความแข็งแกร่งของงบดุลมากกว่าการขยายตัว

การจัดสรรเงินทุนที่ใหญ่ที่สุดของ VNQ นั้นกระจุกตัวอยู่ในภาคส่วนที่มีความต้องการในระยะยาวที่แข็งแกร่งกว่า เมื่อเทียบกับภาคส่วนอสังหาริมทรัพย์เพื่อการพาณิชย์ที่เผชิญกับความท้าทายมากที่สุด

โลจิสติกส์อุตสาหกรรม: Prologis เป็นตัวแทนของระบบการกระจายสินค้าที่ทันสมัย ซึ่งเชื่อมโยงกับอีคอมเมิร์ซ การเพิ่มประสิทธิภาพสินค้าคงคลัง และความหนาแน่นของการจัดส่งในระดับภูมิภาค ความต้องการอาจผันผวนตามวัฏจักรเศรษฐกิจ แต่โดยทั่วไปแล้วสินทรัพย์ประเภทนี้ได้รับการสนับสนุนเชิงโครงสร้างที่ดีกว่ารูปแบบค้าปลีกแบบเก่า

โครงสร้างพื้นฐานดิจิทัล: Equinix และ Digital Realty สะท้อนถึงศูนย์ข้อมูล ซึ่งมีลักษณะเหมือน "อสังหาริมทรัพย์บวกกับพลังงานและการเชื่อมต่อ" เงื่อนไขการเช่าอาจมีความยืดหยุ่น แต่ภาคส่วนย่อยนี้ก็ไม่พ้นจากวงจรอุปทาน ข้อจำกัดด้านพลังงาน หรือความต้องการของลูกค้าที่เปลี่ยนแปลงไป

โครงสร้างพื้นฐานไร้สาย: American Tower เพิ่มโปรไฟล์โครงสร้างพื้นฐานตามสัญญาที่เชื่อมโยงกับการใช้งานเครือข่าย ถึงแม้จะยังคงขึ้นอยู่กับอัตราค่าบริการ แต่รูปแบบรายได้พื้นฐานแตกต่างจากการเช่าแบบดั้งเดิม

อสังหาริมทรัพย์เพื่อการดูแลสุขภาพ: เวลล์ทาวเวอร์เข้าซื้อที่อยู่อาศัยสำหรับผู้สูงอายุและสินทรัพย์ที่เกี่ยวข้องกับการแพทย์ในตลาดที่มีประชากรวัยทำงานแข็งแกร่งซึ่งสนับสนุนความต้องการ ผลการดำเนินงานมักขึ้นอยู่กับต้นทุนการดำเนินงาน ความพร้อมของแรงงาน และพลวัตของการฟื้นตัวของอัตราการเข้าพัก

ธุรกิจค้าปลีกและสัญญาเช่าสุทธิ: Simon Property Group และ Realty Income สะท้อนให้เห็นถึงสองโมเดลที่แตกต่างกัน คือ ศูนย์การค้าคุณภาพสูงที่มีตัวชี้วัดยอดขายของผู้เช่าที่แข็งแกร่ง กับพอร์ตโฟลิโอสัญญาเช่าสุทธิที่หลากหลายซึ่งสร้างขึ้นจากสัญญาเช่าระยะยาว

ภาคอาคารสำนักงานยังคงเป็นความเสี่ยงหลักในตลาดอสังหาริมทรัพย์เชิงพาณิชย์ อัตราการว่างงานทั่วประเทศยังคงอยู่ในระดับสูง แม้จะมีสัญญาณเริ่มต้นของการทรงตัวบ้างแล้ว สำหรับ VNQ แล้ว สิ่งนี้ส่งผลให้ความเสี่ยงที่เกี่ยวข้องกับอาคารสำนักงานลดลง เนื่องจากสัดส่วนการลงทุนที่ใหญ่ที่สุดของ ETF นี้อยู่ในภาคส่วนอื่นๆ

ควรประเมิน VNQ ในฐานะการลงทุนในหุ้นที่ให้ผลตอบแทนในรูปของเงินปันผล มากกว่าที่จะมองว่าเป็นทางเลือกทดแทนตราสารหนี้ ข้อมูลในอดีตสนับสนุนมุมมองนี้: การถือครองในระยะยาวให้ผลตอบแทนที่น่าพอใจ ในขณะที่ระยะเวลาการถือครองที่สั้นกว่านั้นมีความอ่อนไหวต่อการเปลี่ยนแปลงของอัตราดอกเบี้ยและเหตุการณ์ที่นักลงทุนหลีกเลี่ยงความเสี่ยงมากกว่า

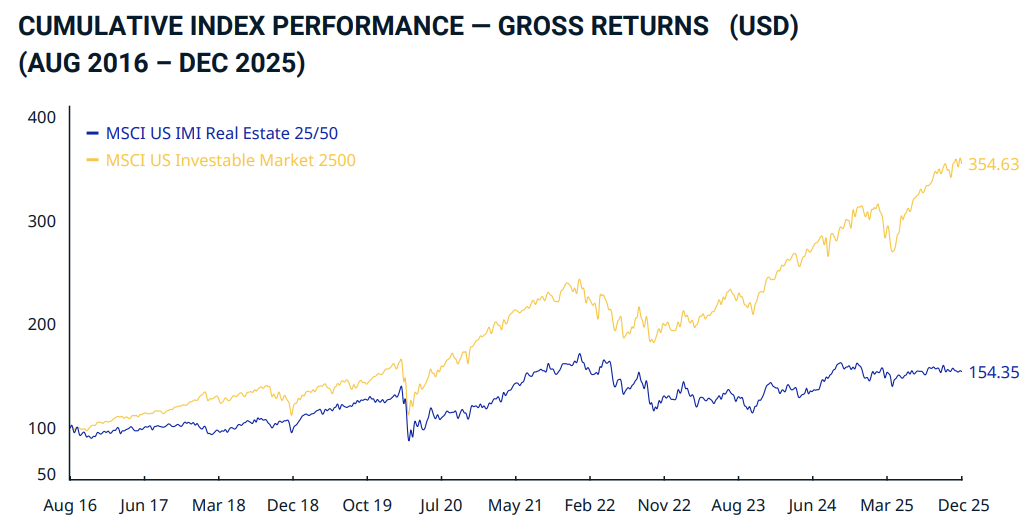

ภายในปลายปี 2025 ผลตอบแทนรวมเฉลี่ยต่อปี ของ VNQ ในช่วงห้าปีและสิบปีอยู่ที่ระดับกลางๆ ในระดับเลขหลักเดียว โดยมีผลการดำเนินงานที่แข็งแกร่งยิ่งขึ้นนับตั้งแต่เริ่มก่อตั้ง ผลลัพธ์เหล่านี้สอดคล้องกับพอร์ตการลงทุนที่เงินปันผลให้รายได้ที่สม่ำเสมอ และการประเมินมูลค่าผันผวนตามวัฏจักรของอัตราดอกเบี้ย

ภายในปลายปี 2025 ผลตอบแทนรวมเฉลี่ยต่อปี ของ VNQ ในช่วงห้าปีและสิบปีอยู่ที่ระดับกลางๆ ในระดับเลขหลักเดียว โดยมีผลการดำเนินงานที่แข็งแกร่งยิ่งขึ้นนับตั้งแต่เริ่มก่อตั้ง ผลลัพธ์เหล่านี้สอดคล้องกับพอร์ตการลงทุนที่เงินปันผลให้รายได้ที่สม่ำเสมอ และการประเมินมูลค่าผันผวนตามวัฏจักรของอัตราดอกเบี้ย

สถานการณ์ที่เป็นไปได้จริงสำหรับปี 2026 ประกอบด้วยสถานการณ์ดังต่อไปนี้:

หากอัตราดอกเบี้ยระยะยาวลดลงอย่างค่อยเป็นค่อยไป ผลตอบแทนรวมของ VNQ จะได้รับประโยชน์จากการปรับตัวของอัตราผลตอบแทนและมูลค่าหุ้นให้เป็นปกติ

หากอัตราดอกเบี้ยระยะยาวคงอยู่ในช่วงแคบๆ กรณีพื้นฐานจะโน้มเอียงไปทางผลตอบแทนจากการลงทุนบวกกับการเติบโตของกระแสเงินสดในระดับปานกลาง

หากอัตราดอกเบี้ยระยะยาวสูงขึ้นหรือการปล่อยสินเชื่อตึงตัวขึ้น แรงกดดันด้านราคาอาจส่งผลกระทบต่อรายได้เป็นระยะเวลานาน

กรอบแนวคิดนี้เป็นพื้นฐานของคำถามสำคัญที่ว่า VNQ ยังเป็นการลงทุนที่เหมาะสมหรือไม่หลังจากปี 2026 คำตอบขึ้นอยู่กับความอดทนของนักลงทุนต่อความผันผวนที่เกิดจากอัตราดอกเบี้ย และความแข็งแกร่งของปัจจัยพื้นฐานด้านอสังหาริมทรัพย์ด้วยเช่นกัน

ในบัญชีที่ต้องเสียภาษีในสหรัฐอเมริกา เงินปันผลจาก REIT มักถูกเก็บภาษีในอัตราภาษีเงินได้ปกติ แทนที่จะเป็นอัตราภาษีเงินปันผลพิเศษ ซึ่งอาจลดผลตอบแทนหลังหักภาษีเมื่อเทียบกับกลยุทธ์การลงทุนในหุ้นที่มีเงินปันผลสูงหลายๆ กลยุทธ์

อย่างไรก็ตาม เงินปันผลจาก REIT ที่มีคุณสมบัติครบถ้วนนั้น มักได้รับการหักลดหย่อนตามมาตรา 199A (สูงสุด 20 เปอร์เซ็นต์สำหรับผู้เสียภาษีที่มีคุณสมบัติ) ซึ่งสามารถชดเชยส่วนต่างได้บางส่วน ขึ้นอยู่กับสถานการณ์ส่วนบุคคล

โดยทั่วไปแล้ว การลงทุนใน REITs ในสัดส่วนที่สูงนั้นเหมาะสมกับบัญชีที่ได้รับสิทธิประโยชน์ทางภาษี ซึ่งการคิดภาษีแบบรายได้ปกติจะไม่ส่งผลเสียมากนัก ในบัญชีที่ต้องเสียภาษี ผลตอบแทนหลังหักภาษีจะได้รับอิทธิพลจากองค์ประกอบของการจ่ายเงินปันผล เช่น รายได้ปกติ การคืนเงินทุน และองค์ประกอบอื่นๆ รวมถึงสิทธิ์ในการหักลดหย่อนภาษีด้วย

เนื่องจากผลลัพธ์ด้านภาษีนั้นแตกต่างกันไปตามแต่ละบุคคลและเขตอำนาจศาล การพิจารณาประเด็นนี้จึงควรนำมาใช้ในการออกแบบพอร์ตการลงทุนมากกว่าที่จะใช้เป็นแนวทางสากล

คุณสามารถใช้เช็คลิสต์นี้เพื่อหาข้อสรุปที่ชัดเจนและเป็นอิสระว่า VNQ เป็น ETF ที่เหมาะสมสำหรับการลงทุนในพอร์ตโฟลิโอของคุณในปี 2026 หรือไม่

VNQ มักจะเหมาะสมเมื่อ:

เป้าหมายคือการลงทุนในอสังหาริมทรัพย์จดทะเบียนในตลาดหลักทรัพย์สหรัฐฯ ในวงกว้าง ด้วยค่าธรรมเนียมต่ำและสภาพคล่องสูง

ระยะเวลาการถือครองหลายปีเป็นระยะเวลาที่เหมาะสม โดยในอุดมคติคือห้าปีขึ้นไป

การสร้างพอร์ตโฟลิโอจะได้รับประโยชน์จากองค์ประกอบด้านรายได้ที่สามารถกระจายกระแสเงินสดจากส่วนของผู้ถือหุ้นได้

มุมมองมหภาคชี้ไปในทิศทางที่ผลตอบแทนระยะยาวจะทรงตัวหรือลดลง มากกว่าที่จะเกิดภาวะเงินเฟ้อรุนแรงขึ้นอีกครั้ง

การกระจายการลงทุนในหลากหลายกลุ่มย่อยดูจะเหมาะสมกว่าการตัดสินใจลงทุนในอสังหาริมทรัพย์ประเภทเดียว

VNQ มักจะไม่เหมาะสมนักในกรณีต่อไปนี้:

จำเป็นต้องรักษาเสถียรภาพด้านเงินทุนในช่วง 12-24 เดือนข้างหน้า

พอร์ตการลงทุนนี้มีความเสี่ยงสูงอยู่แล้วจากสินทรัพย์ที่อ่อนไหวต่ออัตราดอกเบี้ยและค่าเบต้าเครดิต

จุดประสงค์คือเพื่อแสดงให้เห็นถึงแนวคิดหลักที่เน้นเฉพาะเจาะจง (เช่น การฟื้นตัวของตลาดสำนักงานเฉพาะทาง) เนื่องจากการกระจายการลงทุนของ VNQ จะทำให้ผลลัพธ์ที่เน้นเฉพาะเรื่องใดเรื่องหนึ่งนั้นเจือจางลง

โดยสรุปแล้ว VNQ จะมีประสิทธิภาพมากที่สุดในฐานะองค์ประกอบเชิงกลยุทธ์ภายในพอร์ตการลงทุนที่หลากหลาย มากกว่าที่จะใช้แทนเงินสด พันธบัตรระยะสั้น หรือตราสารที่ให้ผลตอบแทนคงที่

VNQ คือกองทุน ETF อสังหาริมทรัพย์ของ Vanguard โดยมีเป้าหมายเพื่อติดตามดัชนี MSCI US Investable Market Real Estate 25/50 Index ซึ่งให้การลงทุนในบริษัทอสังหาริมทรัพย์ที่จดทะเบียนในตลาดหลักทรัพย์สหรัฐฯ อย่างครอบคลุม รวมถึง REITs และธุรกิจอสังหาริมทรัพย์ที่คัดสรรมาแล้ว

ผลตอบแทนของ VNQ ที่ประมาณ 4 เปอร์เซ็นต์ ทำให้มันน่าสนใจในฐานะสินทรัพย์หุ้นที่เน้นรายได้ ข้อเสียที่สำคัญคือความผันผวน: การจ่ายเงินปันผลอาจเปลี่ยนแปลงได้ และราคาของ ETF อาจผันผวนอย่างรวดเร็วตามความคาดหวังของอัตราดอกเบี้ย มันจึงได้ผลดีที่สุดเมื่อรายได้เป็นส่วนหนึ่งของแผนผลตอบแทนรวมระยะยาว

VNQ มีความอ่อนไหวต่ออัตราดอกเบี้ยอย่างมาก เนื่องจากมูลค่าของอสังหาริมทรัพย์ขึ้นอยู่กับอัตราส่วนลดและอัตราผลตอบแทนจากการลงทุน เมื่อผลตอบแทนระยะยาวสูงขึ้น อัตราส่วนราคาต่อกำไรของ REIT มักจะลดลง ในทางกลับกัน เมื่อผลตอบแทนลดลง ก็อาจเกิดผลตรงกันข้าม ยิ่งอัตราดอกเบี้ยเริ่มต้นสูงเท่าไร ตลาดก็จะยิ่งให้ความสำคัญกับต้นทุนการรีไฟแนนซ์และผลตอบแทนที่ต้องการมากขึ้นเท่านั้น

VNQ มีสินทรัพย์ที่เกี่ยวข้องกับอาคารสำนักงานอยู่บ้าง แต่สัดส่วนการลงทุนส่วนใหญ่จะอยู่ในภาคโลจิสติกส์อุตสาหกรรม อสังหาริมทรัพย์ด้านการดูแลสุขภาพ โครงสร้างพื้นฐานดิจิทัล ผู้นำธุรกิจค้าปลีก และแพลตฟอร์มที่หลากหลาย ข่าวสารเกี่ยวกับอาคารสำนักงานอาจยังคงมีอิทธิพลต่อความเชื่อมั่น แต่พอร์ตโฟลิโอของบริษัทไม่ได้ถูกสร้างขึ้นโดยเน้นกลยุทธ์ที่มุ่งเน้นเฉพาะอาคารสำนักงานเป็นหลัก

การกระจายการลงทุนช่วยลดความเสี่ยงจากหุ้นรายตัว แต่ไม่ได้ขจัดความอ่อนไหวต่ออัตราดอกเบี้ยหรือการลดลงของราคาในภาคอสังหาริมทรัพย์โดยรวม VNQ อาจมีความเปราะบางน้อยกว่าการลงทุนใน REIT ที่กระจุกตัว แต่ก็ยังคงมีโอกาสลดลงเมื่อราคาหุ้นอสังหาริมทรัพย์ปรับตัวลดลงทั่วทั้งกระดาน

แนวทางที่รอบคอบในการประเมิน VNQ ในฐานะการลงทุนในปี 2026 คือการพิจารณาว่าเป็นพอร์ตการลงทุนในหุ้นที่อ่อนไหวต่ออัตราดอกเบี้ยซึ่งได้รับการสนับสนุนจากกระแสรายได้ค่าเช่า มากกว่าที่จะเป็นผลิตภัณฑ์ที่มีรายได้คงที่ จุดเด่นของ VNQ ได้แก่ การกระจายการลงทุนในอสังหาริมทรัพย์จดทะเบียนในสหรัฐฯ อัตราค่าธรรมเนียมต่ำ และผลตอบแทนที่น่าสนใจ

ความเสี่ยงหลักก็เห็นได้ชัดเช่นกัน ได้แก่ การเปิดรับความเสี่ยงจากอัตราดอกเบี้ยระยะยาว เงื่อนไขการรีไฟแนนซ์ และความแตกต่างระหว่างกลุ่มอุตสาหกรรมย่อย โดยเฉพาะอย่างยิ่งในพื้นที่ที่มีความต้องการเช่าซื้อที่อ่อนแอในเชิงโครงสร้าง ในระยะยาวหลายปี VNQ สามารถทำหน้าที่เป็นสินทรัพย์ที่ยืดหยุ่นซึ่งผสมผสานรายได้กับกระแสเงินสดที่เชื่อมโยงกับอัตราเงินเฟ้อได้

อย่างไรก็ตาม สำหรับนักลงทุนที่มองหาเสถียรภาพในระยะสั้น ความอ่อนไหวต่ออัตราดอกเบี้ยที่ส่งผลดีต่อ VNQ ในช่วงที่มีการผ่อนคลายนโยบายการเงิน อาจกลายเป็นอุปสรรคสำคัญได้เช่นกัน

ข้อสงวนสิทธิ์: เนื้อหานี้จัดทำขึ้นเพื่อเป็นข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนาให้เป็น (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรนำไปใช้เป็นหลักในการตัดสินใจ ความเห็นใดๆ ที่ปรากฏในเนื้อหานี้ไม่ได้เป็นการแนะนำจาก EBC หรือผู้เขียนว่าการลงทุน หลักทรัพย์ ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ เหมาะสมสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ