การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-05-30

อัปเดตเมื่อ: 2025-06-05

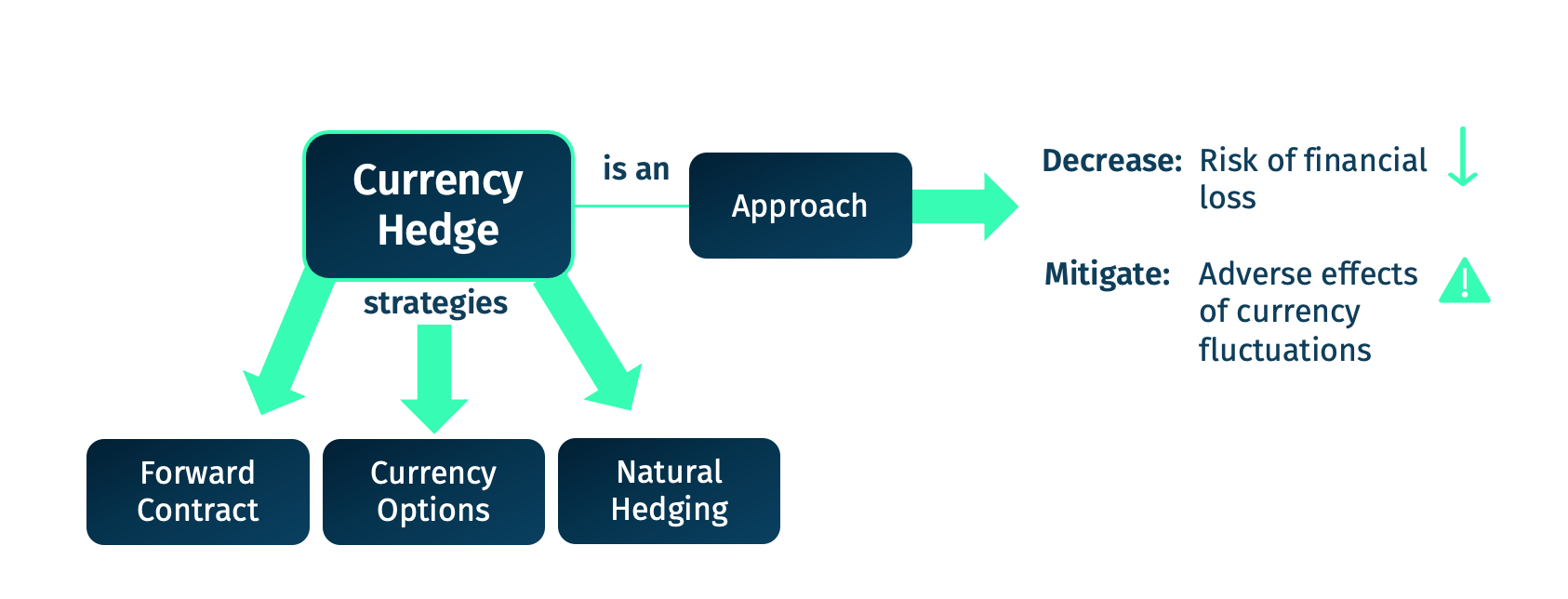

ความผันผวนของค่าเงิน สามารถส่งผลกระทบต่อความสามารถในการทำกำไรของการลงทุนระหว่างประเทศ สำหรับนักเทรดและนักลงทุนที่มีการเปิดรับความเสี่ยงในหลายสกุลเงิน การทำการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Currency Hedging) ถือเป็นสิ่งสำคัญในการบริหารความเสี่ยง

แต่การป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน คืออะไร? ทำงานอย่างไร? และทำไมจึงมีความสำคัญในการเทรด? ในบทความนี้ เราจะสำรวจความหมายของการ Hedging กลยุทธ์ต่าง ๆ ข้อดี ความเสี่ยง และวิธีที่คุณสามารถนำไปใช้ในการเทรดหรือการลงทุนของคุณอย่างมีประสิทธิภาพ

การป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน หรือ เฮดจิ้ง หมายถึง การใช้เครื่องมือทางการเงิน เช่น ฟิวเจอร์ส (futures), ออปชัน (options), ฟอร์เวิร์ด (forwards) และสวอป (swaps) เพื่อชดเชยความเสี่ยงจากการเคลื่อนไหวของอัตราแลกเปลี่ยนที่ไม่พึงประสงค์ โดยเป้าหมายหลักของการเฮดจิ้ง ไม่ใช่การแสวงหากำไรจากตัวเฮดจิ้งเอง แต่เพื่อปกป้องการลงทุนหรือสถานะที่มีอยู่จากความเสียหายที่อาจเกิดจากความผันผวนของอัตราแลกเปลี่ยน

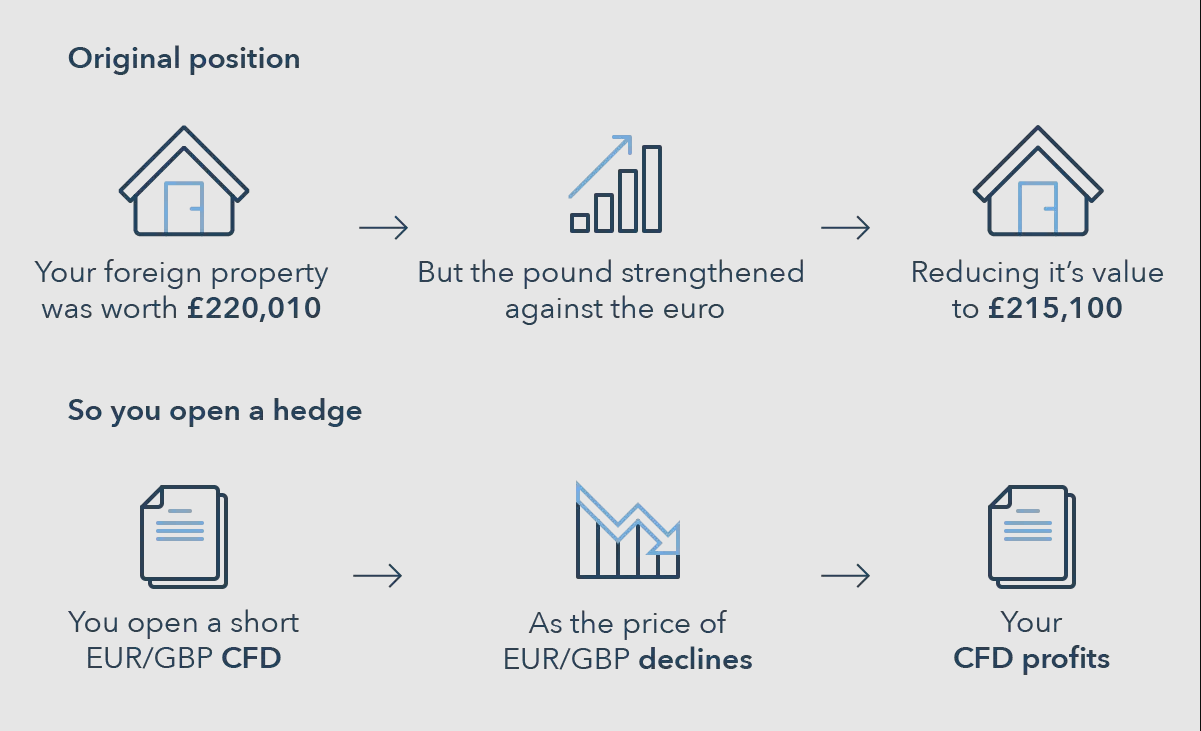

ยกตัวอย่างเช่น หากนักลงทุนชาวสหรัฐฯ ถือหุ้นของบริษัทในยุโรป ผลตอบแทนที่ได้รับจะขึ้นอยู่กับประสิทธิภาพของค่าเงินยูโรเมื่อเทียบกับดอลลาร์สหรัฐ หากค่าเงินยูโรอ่อนค่าลง ผลตอบแทนที่แปลงกลับเป็นดอลลาร์สหรัฐก็อาจลดลง แม้ว่าหุ้นของบริษัทนั้นจะทำผลประกอบการได้ดีในตลาดยุโรปก็ตาม ซึ่งการเฮดจิ้งค่าเงินสามารถช่วยลดหรือป้องกันความสูญเสียที่อาจเกิดขึ้นจากอัตราแลกเปลี่ยนได้

ข้อดี

ลดความเสี่ยงจากการสูญเสียอันเนื่องมาจากความผันผวนของสกุลเงิน

เพิ่มความสามารถในการคาดการณ์กระแสเงินสดและผลตอบแทน

ช่วยให้บรรลุเป้าหมายทางการเงินและความถูกต้องของงบประมาณ

มีประโยชน์ในสภาพแวดล้อมที่มีความผันผวนสูง

ข้อเสีย

อาจลดโอกาสในการทำกำไร หากตลาดเคลื่อนไหวไปในทิศทางที่คุณได้เปรียบ

มีต้นทุนสูง โดยเฉพาะเมื่อใช้เครื่องมืออย่างออปชันหรือสัญญาสว็อป

ต้องอาศัยความเชี่ยวชาญในการดำเนินการและการบริหารจัดการ

การเฮดจิ้งมากเกินไป (Over-hedging) อาจทำให้พลาดโอกาสในการสร้างผลตอบแทน

1) สัญญาฟอร์เวิร์ด (Forward Contracts)

สัญญาฟอร์เวิร์ด คือข้อตกลงระหว่างสองฝ่ายในการกำหนดอัตราแลกล่วงหน้าในวันนี้สำหรับการทำธุรกรรมในอนาคต เป็นสัญญาส่วนตัวที่ทำผ่านตลาดซื้อขายนอกตลาดหลักทรัพย์ (OTC) ซึ่งล็อกอัตราแลกเปลี่ยนไว้ไม่ว่าสภาวะตลาดจะเปลี่ยนแปลงอย่างไร

2) สัญญาฟิวเจอร์ส (Futures Contracts)

ฟิวเจอร์สค่าเงินเป็นสัญญามาตรฐานที่ซื้อขายผ่านตลาดซื้อขายล่วงหน้า มีลักษณะคล้ายกับฟอร์เวิร์ดแต่มีสภาพคล่องมากกว่า และมีการคุ้มครองความเสี่ยงด้านคู่สัญญาเนื่องจากมีบริษัทชำระราคา (Clearinghouse) เข้ามารับประกัน

3) ออปชันค่าเงิน (Currency Options)

ออปชันคือสิทธิ (แต่ไม่ใช่ข้อผูกพัน) สำหรับผู้ซื้อในการแลกเปลี่ยนสกุลเงินตามอัตราที่ตกลงไว้ล่วงหน้าภายในระยะเวลาที่กำหนด ให้ทั้งความยืดหยุ่นและการป้องกันความเสี่ยงจากการขาดทุน แต่ต้องจ่ายค่าพรีเมียมเพื่อแลกกับสิทธิ์นี้

4) สว็อปค่าเงิน (Currency Swaps)

ในการทำสว็อป สองฝ่ายจะตกลงแลกเปลี่ยนเงินต้นและดอกเบี้ยในสองสกุลเงินที่แตกต่างกัน เหมาะสำหรับองค์กรข้ามชาติและสถาบันการเงินที่มีความเสี่ยงจากอัตราแลกเปลี่ยนในระยะยาวอย่างต่อเนื่อง

การบริหารความเสี่ยง (Risk Management): ตลาดอัตราแลกเปลี่ยนมีความผันผวนสูง การเฮดจิ้งช่วยลดความเสี่ยงจากความผันผวนรุนแรงที่อาจส่งผลกระทบต่อกำไร

เสถียรภาพสำหรับธุรกิจระหว่างประเทศ: บริษัทที่ทำการส่งออกและนำเข้าใช้การเฮดจิ้งเพื่อสร้างความมั่นคงในรายได้ และควบคุมต้นทุนให้แน่นอน

ปกป้องพอร์ตการลงทุน: นักลงทุนใช้การเฮดจิ้งเพื่อป้องกันพอร์ตลงทุนในต่างประเทศในช่วงที่อัตราแลกเปลี่ยนมีความไม่แน่นอน

การปฏิบัติตามข้อกำหนดและการคาดการณ์ทางการเงิน (Compliance and Forecasting): รัฐบาลและบรรษัทข้ามชาติพึ่งพาการเฮดจิ้งค่าเงินเพื่อให้เป็นไปตามมาตรฐานรายงานทางการเงิน และสามารถวางแผนการเงินได้อย่างแม่นยำโดยไม่ถูกรบกวนจากความผันผวนของอัตราแลกเปลี่ยน

ตัวอย่างจริง

ตัวอย่างหนึ่งที่เกิดขึ้นจริง คือการใช้กลยุทธ์เฮดจิ้งของบริษัทข้ามชาติที่ตั้งอยู่ในสหรัฐฯ เช่น บริษัท Coca-Cola หากบริษัทขายสินค้าในยุโรปและได้รับชำระเงินเป็นเงินยูโร เมื่อค่าเงินยูโรอ่อนค่าลงอย่างมากเมื่อเทียบกับดอลลาร์ รายได้ของบริษัทอาจลดลงเมื่อแปลงกลับมาเป็นดอลลาร์สหรัฐ เพื่อป้องกันความเสี่ยงนี้ Coca-Cola อาจใช้สัญญาฟอร์เวิร์ด (forwards) หรือออปชัน (options) เพื่อ “ล็อก” อัตราแลกเปลี่ยน EUR/USD ไว้ล่วงหน้า ทำให้บริษัทสามารถวางแผนรายได้ได้อย่างแม่นยำ

อีกตัวอย่างคือกองทุนจากสหราชอาณาจักรที่ลงทุนในหุ้นสหรัฐฯ หากค่าเงินดอลลาร์สหรัฐอ่อนค่าลงเมื่อเทียบกับเงินปอนด์อังกฤษ ผลตอบแทนของกองทุนที่แปลงกลับมาเป็นปอนด์จะลดลง การเฮดจิ้งความเสี่ยงด้านอัตราแลกเปลี่ยนช่วยให้กองทุนรักษาผลตอบแทนให้มั่นคง โดยไม่ต้องกังวลกับความผันผวนของค่าเงิน

ณ ปี 2025 กลยุทธ์การเฮดจิ้งได้พัฒนาไปอย่างมากด้วยความก้าวหน้าของแพลตฟอร์มที่ขับเคลื่อนด้วย AI การวิเคราะห์แบบเรียลไทม์ และการเข้าถึงเครื่องมือป้องกันความเสี่ยงของนักลงทุนรายย่อยผ่านฟินเทค บริษัทต่างๆ จึงเริ่มผสานการใช้โซลูชันการเฮดจิ้งแบบไดนามิกมากขึ้น ซึ่งสามารถปรับกลยุทธ์อัตโนมัติตามสัญญาณตลาดที่เปลี่ยนแปลงตลอดเวลา

การเพิ่มขึ้นของความขัดแย้งทางภูมิรัฐศาสตร์ การเปลี่ยนแปลงของห่วงโซ่อุปทาน และแรงกดดันด้านเงินเฟ้อทั่วโลก ได้ผลักดันให้นักลงทุนจำนวนมากให้ความสำคัญกับการเฮดจิ้งค่าเงินมากขึ้น นอกจากนี้ ส่วนต่างของอัตราดอกเบี้ยระหว่างธนาคารกลางรายใหญ่ เช่น ธนาคารกลางสหรัฐ (Fed), ธนาคารกลางยุโรป (ECB) และธนาคารกลางญี่ปุ่น (BoJ) ยังคงทำให้ตลาดเงินตราผันผวน ส่งผลให้ความต้องการใช้กลไกป้องกันความเสี่ยงที่มีประสิทธิภาพสูงยิ่งขึ้นเป็นสิ่งจำเป็น

แนวทางปฏิบัติที่ดีที่สุด

เพื่อนำกลยุทธ์การป้องกันความเสี่ยงที่มีประสิทธิผลมาใช้:

ประเมินความเสี่ยงของคุณ: ทำความเข้าใจว่าสกุลเงินใดส่งผลกระทบต่อพอร์ตลงทุนหรือการดำเนินธุรกิจของคุณ

เลือกเครื่องมือที่เหมาะสม: เลือกเครื่องมือเฮดจิ้งที่ตรงกับระดับความเสี่ยงที่คุณยอมรับได้ เช่น ฟิวเจอร์ส ฟอร์เวิร์ด ออปชัน หรือสวอป

กระจายความเสี่ยง: กระจายการถือครองในหลายสกุลเงินและหลายภูมิภาคหากเป็นไปได้ เพื่อลดความเสี่ยงรวม

ใช้ผู้เชี่ยวชาญ: ขอคำแนะนำจากผู้เชี่ยวชาญด้านอัตราแลกเปลี่ยน หรือใช้แพลตฟอร์มอัตโนมัติในการดำเนินการและติดตามผล

ติดตามแนวโน้มตลาด: อัปเดตข้อมูลเกี่ยวกับความเสี่ยงทางภูมิรัฐศาสตร์ นโยบายของธนาคารกลาง และตัวชี้วัดเศรษฐกิจมหภาคอยู่เสมอ

สรุปได้ว่า การป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน (Currency Hedging) ไม่ใช่เครื่องมือที่ใช้ได้เฉพาะกับบริษัทขนาดใหญ่หรือกองทุนเฮดจ์เท่านั้น แต่ในยุคที่โอกาสลงทุนทั่วโลกเพิ่มมากขึ้นและอัตราแลกเปลี่ยนมีความผันผวนสูงขึ้น การเฮดจิ้งกลายเป็นกลยุทธ์สำคัญในการปกป้องทรัพย์สินและรักษาผลตอบแทนให้มั่นคง

ในปี 2025 เมื่อเศรษฐกิจโลกยังคงเปลี่ยนแปลงและนโยบายอัตราดอกเบี้ยของแต่ละประเทศมีความแตกต่างกัน ความสำคัญของการเฮดจิ้งจะยิ่งทวีความสำคัญขึ้น ไม่ว่าจะเป็นเทรดเดอร์รายย่อยหรือผู้ลงทุนสถาบัน ความเข้าใจในการบริหารความเสี่ยงด้านสกุลเงินด้วยกลยุทธ์เฮดจิ้งที่มีประสิทธิภาพ จะเป็นปัจจัยที่ช่วยให้ผลการลงทุนมั่นคงและลดความเสี่ยงจากการขาดทุนที่ไม่คาดคิดได้อย่างชัดเจน

คำเตือน: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่มีวัตถุประสงค์เพื่อเป็นคำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง (และไม่ควรพิจารณาว่าเป็นคำแนะนำ) ความคิดเห็นใดๆ ในเอกสารนี้ไม่ถือเป็นคำแนะนำของ EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ