Mulai Trading

Tentang EBC

Diterbitkan pada: 2025-11-21

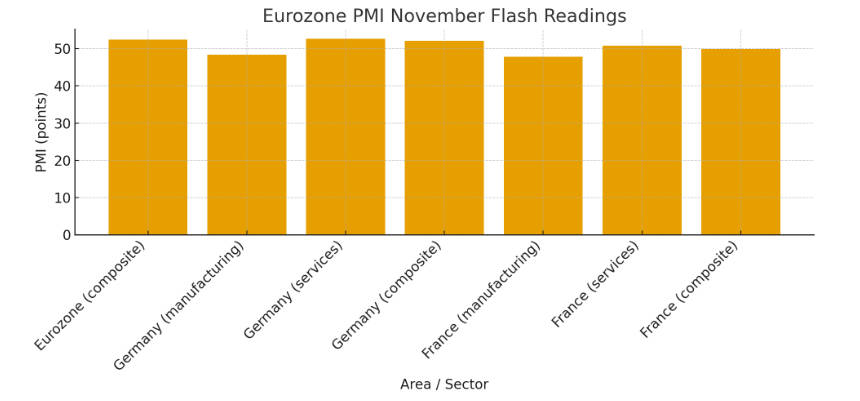

Rilis Eurozone PMI atau PMI Zona Euro bulan November memberikan gambaran awal aktivitas bisnis di seluruh kawasan mata uang tersebut. PMI komposit mencapai 52,4, menandakan ekspansi moderat secara keseluruhan, tetapi menyembunyikan pelemahan yang signifikan di sektor industri.

Jerman dan Prancis, dua ekonomi terbesar blok tersebut, mencatat angka manufaktur di bawah 50, yang menunjukkan kontraksi yang dapat membebani ekspor, investasi, dan euro.

Angka-angka penting untuk bulan November adalah sebagai berikut:

PMI gabungan zona euro 52,4.

Hal ini menunjukkan sektor swasta secara keseluruhan masih dalam tahap ekspansi tetapi dengan sedikit pendinginan.

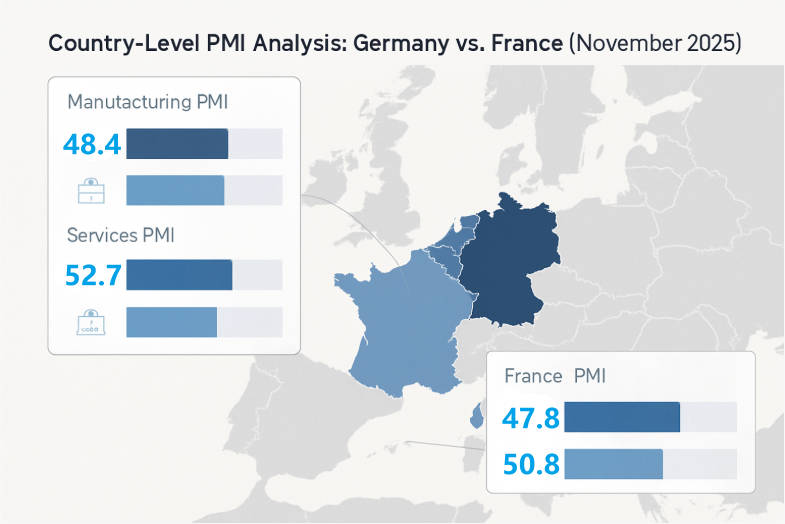

PMI manufaktur Jerman 48,4.

Manufaktur kembali mengalami kontraksi dengan pesanan baru yang lebih lemah.

PMI jasa Jerman 52,7.

Layanan terus berkembang tetapi dengan laju yang lebih lambat dibandingkan bulan Oktober.

PMI manufaktur Prancis 47,8.

Prancis melaporkan tingkat manufaktur terendah dalam sembilan bulan.

PMI jasa Prancis 50,8.

Layanan kembali bergerak di atas 50 untuk pertama kalinya dalam 15 bulan.

Manufaktur lebih bersifat siklus dan sensitif terhadap perdagangan dibandingkan jasa. Angka di bawah 50 menandakan melemahnya permintaan ekspor, berkurangnya belanja modal, dan tekanan pada margin industri.

Meskipun sektor jasa tetap tangguh, perlambatan manufaktur yang meluas dapat membebani pertumbuhan ekonomi, menurunkan harga input, dan memengaruhi ekspektasi kebijakan ECB. Investor menganggap pelemahan tersebut sebagai tanda bahaya untuk eksposur siklus.

PMI manufaktur Jerman di angka 48,4 menunjukkan kontraksi di pusat industri. Subindeks pesanan baru dan pesanan ekspor melemah, mencerminkan permintaan eksternal yang lebih lemah. Sektor jasa di angka 52,7 meredam hasil keseluruhan tetapi tidak dapat sepenuhnya mengimbangi kelemahan industri.

Bagi perusahaan Jerman di bidang otomotif, mesin, dan barang modal, risiko penurunan pendapatan dan margin meningkat jika buku pesanan tidak pulih.

Prancis menunjukkan perpecahan yang lebih tajam. Manufaktur di 47,8 menandai level terendah dalam sembilan bulan untuk pabrik, sementara jasa naik menjadi 50,8, kembali berekspansi. Angka komposit untuk Prancis mendekati netral, menggarisbawahi bagaimana konsumsi domestik dan jasa mendukung pertumbuhan bahkan ketika pabrik-pabrik kesulitan menghadapi permintaan eksternal.

Investor harus memperhatikan apakah momentum layanan dapat mengimbangi kelemahan manufaktur dalam beberapa bulan mendatang.

Rincian nasional lengkap bervariasi, dan tabel nasional S&P Global final akan memberikan detail yang lebih baik. Sinyal awal dari Spanyol dan Italia menunjukkan hasil yang beragam, dengan sektor-sektor berorientasi ekspor di beberapa negara menunjukkan tekanan sementara sektor jasa domestik tetap lebih tangguh. Investor disarankan untuk memantau rilis nasional lengkap untuk konfirmasi dan detail sektor.

Perlambatan manufaktur meredakan tekanan harga input jangka pendek di banyak subsektor industri, yang dapat mengurangi momentum inflasi inti. Dinamika ini penting bagi kalkulasi kebijakan ECB dan bentuk kurva imbal hasil.

Meskipun data komposit menunjukkan ekspansi, pelemahan industri meningkatkan kemungkinan investor mengubah ekspektasi ECB. Ekspektasi pengetatan yang berkurang cenderung membebani euro, terutama jika AS atau negara ekonomi lain menunjukkan momentum yang lebih kuat.

Manufaktur yang lebih lemah menurunkan kemungkinan pengetatan agresif ECB. Imbal hasil obligasi kawasan euro berjangka pendek hingga menengah bergerak turun karena pasar memperkirakan sikap yang lebih dovish. Kondisi ini biasanya mendukung eksposur berdurasi berkualitas tinggi.

Lemahnya manufaktur dan ekspor menekan sektor-sektor industri, permesinan, otomotif, dan material. Sementara itu, sektor jasa domestik dan sektor defensif—barang konsumsi pokok, layanan kesehatan, dan segmen pertumbuhan tertentu—cenderung menunjukkan ketahanan yang lebih baik.

Kontraksi manufaktur cenderung berdampak paling parah pada area-area berikut:

Produsen barang modal industri dan mesin.

Rantai pasokan otomotif dan produsen suku cadang.

Bahan-bahan dasar dan bahan kimia yang volume pesanannya sedang.

Akibatnya, penurunan pendapatan dan tekanan margin adalah hasil yang masuk akal bagi perusahaan yang bergantung pada permintaan asing.

Sebaliknya, perusahaan-perusahaan barang konsumsi pokok, layanan kesehatan, dan perangkat lunak serta layanan digital tertentu biasanya menunjukkan permintaan yang lebih stabil dan merupakan pilihan defensif alami selama siklus tersebut. Manajer aktif sebaiknya menjalankan uji stres skenario terhadap proyeksi pendapatan untuk perusahaan-perusahaan siklus.

Mengurangi posisi di perusahaan manufaktur dan eksportir yang pendapatannya sensitif terhadap arus pesanan dan permintaan global.

Gunakan lindung nilai jika Anda memiliki eksposur euro yang cukup besar dan waspada terhadap penurunan euro lebih lanjut.

Obligasi negara berkualitas tinggi dapat memberikan perlindungan jika aset berisiko mengalami perubahan harga karena kekhawatiran pertumbuhan.

Jika PMI AS atau Asia tetap kuat, lakukan rebalancing ke wilayah dengan momentum aktivitas yang lebih baik.

Perbarui asumsi EPS untuk perusahaan industri untuk mencerminkan pesanan baru yang lebih rendah dan potensi tekanan margin.

Pembacaan kilat Eurozone PMI bulan November memberikan gambaran yang bernuansa. PMI komposit di angka 52,4 menandakan ekspansi moderat secara keseluruhan tetapi menyembunyikan kelemahan industri yang material karena Jerman dan Prancis melaporkan kontraksi manufaktur.

Bagi investor, prioritas utama adalah manajemen risiko sektor dan mata uang, pemantauan ketat terhadap rincian PMI nasional berikutnya dan komunikasi ECB, serta pengujian skenario untuk pendapatan di perusahaan siklus.

PMI komposit di angka 52,4 menandakan ekspansi sederhana di Eurozone, tetapi kelemahan industri yang mendasarinya, terutama di Jerman dan Prancis, menunjukkan pertumbuhan yang lebih lambat ke depannya, yang berdampak pada ekspor, belanja modal, dan sentimen investasi.

Manufaktur sensitif terhadap perdagangan dan bersifat siklus. Kontraksi mengindikasikan penurunan permintaan ekspor, pelemahan belanja modal, dan potensi tekanan margin. Meskipun sektor jasa terus berkembang, perlambatan industri dapat memengaruhi pertumbuhan keseluruhan, ekspektasi inflasi, dan kinerja sektor bagi perusahaan siklus.

Euro melemah karena ekspektasi suku bunga ECB disesuaikan ke bawah. Imbal hasil jangka pendek menurun, dan ekuitas terdiversifikasi berdasarkan sektor, dengan perusahaan industri dan ekspor berkinerja buruk sementara sektor jasa domestik dan defensif berkinerja lebih baik.

Perusahaan-perusahaan industri, permesinan, otomotif, dan bahan baku menghadapi tekanan pendapatan dan margin. Sebaliknya, barang-barang konsumsi pokok, layanan kesehatan, perangkat lunak, dan layanan digital tetap lebih tangguh, dan menjadi opsi defensif selama perlambatan manufaktur.

Perlambatan manufaktur dapat meredakan tekanan inflasi, mendorong ECB untuk berhati-hati. Imbal hasil euro dapat menurun, mendukung obligasi pemerintah berkualitas tinggi. Dari segi mata uang, euro dapat melemah terhadap dolar, sehingga memerlukan strategi lindung nilai yang cermat bagi portofolio yang terpapar risiko euro.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Pendapat yang diberikan dalam materi ini tidak merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.