Mercado estadounidense hoy: Los futuros se recuperan antes de las vacaciones

Los futuros de las acciones del mercado estadounidenses subieron con fuerza el lunes, ya que los inversores se prepararon para un repunte antes de la semana bursátil acortada del Día de Acción de Gracias. Los mercados tienen cada vez más esperanzas de un recorte de los tipos de interés por parte de la Reserva Federal en diciembre, un cambio que fomenta una recuperación tras la fuerte caída de noviembre. Las acciones tecnológicas y los valores cíclicos están ganando terreno, aunque los inversores se mantienen cautelosos ante la escasa liquidez y los riesgos de valoración.

Contexto del mercado estadounidense y desempeño reciente

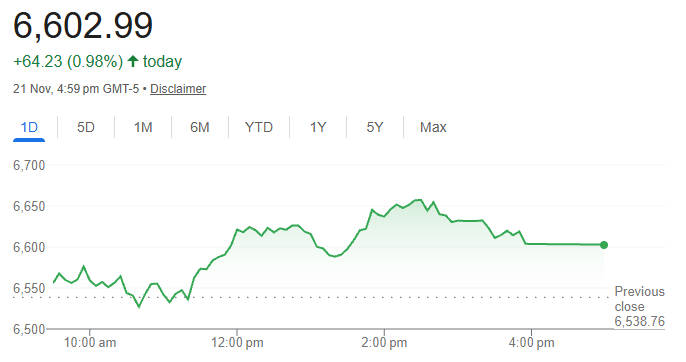

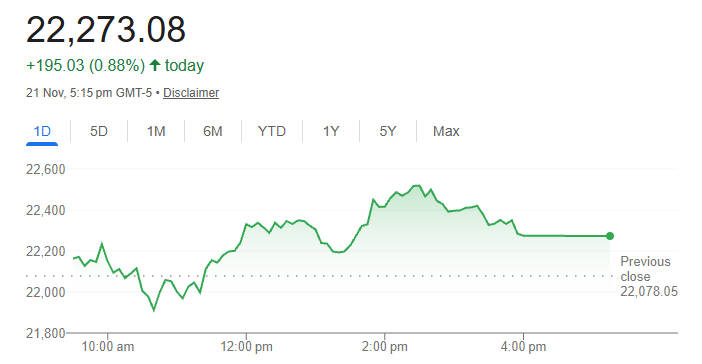

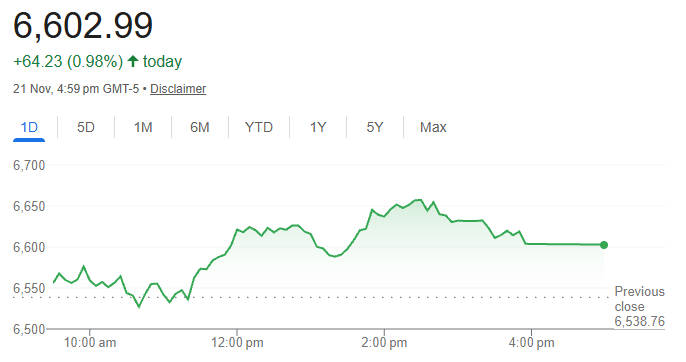

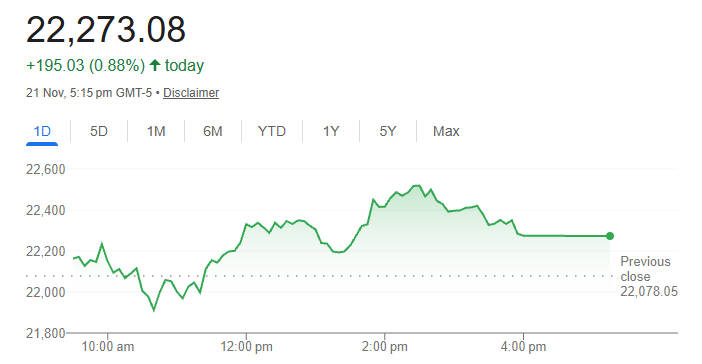

Durante la última semana, los principales índices bursátiles estadounidenses sufrieron caídas notables. Los futuros del S&P 500 subieron aproximadamente un 0,5 % el lunes por la mañana, mientras que los del Nasdaq-100 subieron un 0,7 %.

Este intento de rebote sigue a una corrección más amplia en noviembre, particularmente en acciones relacionadas con el crecimiento y la inteligencia artificial, a medida que los operadores reevalúan las elevadas valoraciones y las perspectivas de la tasa de política monetaria.

El repunte se está produciendo en un entorno de bajo volumen: con el Día de Acción de Gracias el jueves y una sesión acortada el viernes, se espera que la liquidez sea limitada.

Factores del mercado que determinan el rendimiento de las acciones estadounidenses hoy

1. Expectativas de recorte de tasas

Los mercados están aumentando las expectativas de un recorte de tipos en diciembre después de que el presidente de la Reserva Federal de Nueva York, John Williams, señalara que aún hay margen para una flexibilización monetaria. Sus declaraciones ayudaron a elevar la probabilidad implícita de un recorte de tipos a alrededor del 68%, según algunas fuentes.

Este optimismo se basa en una preocupación más amplia de que el crecimiento podría estar desacelerándose. Algunos participantes del mercado interpretan que el debilitamiento de los datos económicos y las señales del mercado laboral refuerza los argumentos a favor de una política monetaria más expansiva.

2. Presiones de valoración y reevaluación en tecnología

El sector tecnológico, especialmente las empresas relacionadas con la IA, se ha visto sometido a presión en las últimas semanas. Los inversores se están replanteando su anterior entusiasmo por las empresas de alto crecimiento. La caída de noviembre refleja la preocupación de que las valoraciones hayan superado los fundamentos.

3. Compras navideñas y sentimiento minorista

La próxima temporada de compras navideñas se ha convertido en un tema central en el panorama macroeconómico. Con la llegada del Black Friday, el Día de Acción de Gracias y los datos de compras anticipadas, los inversores analizarán con atención las ganancias de los minoristas, los indicadores de tráfico peatonal y las tendencias de la demanda de los consumidores.

Estas dinámicas minoristas podrían brindar pistas sobre la resiliencia del consumidor en un entorno macroeconómico potencialmente más lento.

4. Riesgos de liquidez y dinámica del volumen

Debido al calendario festivo, es probable que el volumen de operaciones se mantenga bajo. Esta menor liquidez podría amplificar cualquier movimiento impulsado por los titulares, generando oscilaciones más pronunciadas de lo habitual. El riesgo de una acción exagerada de los precios es real, especialmente en el caso de los activos de riesgo.

Movimientos sectoriales en el mercado de valores de EE. UU. hoy

Tecnología / Crecimiento:

Los futuros del Nasdaq-100 lideran el repunte, ya que los nombres de IA y crecimiento ven coberturas cortas y un renovado interés después de las fuertes pérdidas de noviembre.

Consumo discrecional / Minorista:

Estos nombres podrían beneficiarse si el gasto navideño resulta sólido. Los inversores se centran en las ventas comparables, los niveles de inventario y los comentarios sobre la demanda de los consumidores de los grandes minoristas.

Cíclicos / Industriales:

Algunos nombres industriales y cíclicos están ganando apoyo a medida que el optimismo por un recorte de tasas aumenta el apetito por el riesgo.

Refugios seguros:

Con el repunte de las acciones, la demanda de activos tradicionales de refugio seguro, como el oro, está disminuyendo ligeramente; sin embargo, el posicionamiento sigue siendo sensible a las sorpresas macroeconómicas.

Datos clave y ganancias que influyen en el trading actual

Datos clave que influyen en el mercado estadounidense actual

| Índice / Instrumento |

Movimiento reciente (futuros) |

Factores clave |

| Futuros del S&P 500 |

+0,5 % |

Optimismo por el recorte de tasas y repunte tecnológico |

| Futuros del Nasdaq-100 |

+0,7 % |

Cobertura de posiciones cortas, restablecimiento de la valoración |

| Futuros del Dow Jones |

+0,2 % |

Selecciones cíclicas, sentimiento de riesgo |

| Futuros de oro |

Ligero descenso |

Reducción de la demanda de activos refugio |

| Futuros de petróleo crudo |

Debilidad leve |

Perspectivas de demanda débil, riesgo macroeconómico |

Resultados clave que influyen en el mercado estadounidense actual

| Catalizador |

Evento |

Por qué es importante |

| Ganancias minoristas |

Varios minoristas importantes informarán |

Indicador clave de la fortaleza del consumidor durante la temporada navideña |

| Datos de los consumidores |

Tráfico peatonal y ventas minoristas del Viernes Negro |

Proporciona resiliencia de lectura temprana a pedido |

| Comentario de la Reserva Federal |

Discursos de funcionarios de la Reserva Federal o actas |

Podría cambiar las expectativas sobre futuros recortes de tasas |

| Liquidez comercial |

Semana acortada debido al Día de Acción de Gracias |

Puede provocar una mayor volatilidad y movimientos exagerados. |

Riesgos que los inversores deben tener en cuenta en el mercado actual

Existen varios riesgos que podrían descarrilar el repunte actual:

Sorpresas inflacionarias:

Si los datos de inflación resultan mejores que lo esperado, los argumentos a favor de recortar las tasas pueden debilitarse drásticamente.

Resultados minoristas decepcionantes:

Las ganancias débiles de los minoristas o un gasto navideño menor al esperado podrían socavar el repunte.

Riesgo de concentración tecnológica:

Dado que gran parte del movimiento está impulsado por un puñado de grandes nombres tecnológicos, cualquier nueva debilidad en ese grupo podría arrastrar a todo el mercado.

Riesgo de liquidez:

La escasa participación en el mercado durante la semana de vacaciones podría amplificar las reversiones y limitar la ejecución.

Estos factores significan que, si bien el optimismo está creciendo, no está exento de riesgos importantes.

Preguntas frecuentes

P1: ¿Por qué subieron hoy los futuros de EE.UU.?

Los futuros subieron porque los mercados incorporaron en los precios una mayor probabilidad de un recorte de tasas por parte de la Reserva Federal luego de los comentarios moderados de un alto funcionario de la Fed y señales económicas más débiles que sugieren que podría estar justificada una flexibilización de la política monetaria.

P2: ¿El feriado de Acción de Gracias afectará la volatilidad del mercado?

Sí. El feriado da como resultado volúmenes de negociación más reducidos y un cronograma más corto, lo que puede amplificar los movimientos de precios y ampliar los diferenciales entre oferta y demanda, incrementando la volatilidad intradía y el riesgo de ejecución.

T3: ¿Qué sectores deberían observar los inversores esta semana?

Los inversores deberían estar atentos a la tecnología por el riesgo de valoración, al consumo discrecional y al comercio minorista por las señales de gasto en vacaciones, y a los sectores industriales selectivos por los comentarios sobre la demanda durante la publicación de las ganancias.

P4: ¿Una mayor probabilidad de un recorte de tasas por parte de la Reserva Federal garantiza una recuperación sostenida del mercado?

No. Los mercados suelen reaccionar rápidamente a los cambios en las expectativas de tasas, pero un repunte sostenido requiere confirmación en las ganancias, los datos macroeconómicos y las condiciones de liquidez, en lugar de solo las señales del banco central.

P5: ¿Cómo pueden los traders gestionar el riesgo durante la próxima semana?

Los traders deberían reducir el tamaño de sus posiciones en mercados con poca liquidez, utilizar órdenes limitadas para gestionar la ejecución y establecer reglas disciplinadas de stop loss para protegerse contra movimientos repentinos provocados por una baja liquidez.

Conclusión

El mercado estadounidense reabrió la semana de vacaciones con movimientos alentadores en futuros mientras los inversores se ajustaban a una mayor probabilidad de un recorte anticipado de las tasas y se preparaban para la temporada de compras navideñas.

Dicho esto, el mercado sigue siendo vulnerable al riesgo de titulares, las sorpresas en las ganancias y los efectos de liquidez del calendario bursátil acortado. Los lectores deben considerar el repunte actual como provisional y seguir de cerca los datos minoristas y de inflación para confirmarlo.

Aviso legal: Este material es solo para fines informativos generales y no pretende ser (ni debe considerarse) asesoramiento financiero, de inversión ni de ningún otro tipo en el que se deba confiar. Ninguna opinión expresada en este material constituye una recomendación por parte de EBC o del autor sobre la idoneidad de una inversión, valor, transacción o estrategia de inversión en particular para una persona específica.