تجارة

حول إي بي سي

اريخ النشر: 2025-10-23

بعد أن قامت الحكومات (ولا سيما الولايات المتحدة وأستراليا) بتسريع الخطط الرامية إلى تأمين سلاسل توريد المعادن الحيوية، ونقص المعروض الفوري وقيود التصدير من جانب الصين، مما أدى إلى تشديد الأسواق، وتحول المستثمرين إلى شركات التعدين والمصافي وصانعي المغناطيس، ارتفعت أسهم المعادن النادرة إلى مستويات قياسية جديدة.

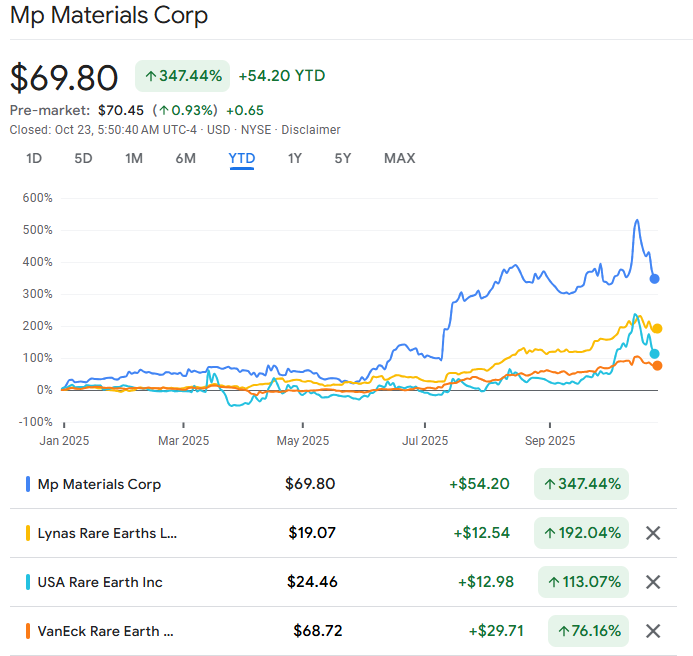

وحققت شركات رائدة في السوق مثل MP Materials وLynas Rare Earths والشركات الأمريكية الجديدة (USA Rare Earth وRamaco) مكاسب هائلة، في حين جذبت صناديق الاستثمار المتداولة المواضيعية مثل REMX الانتباه باعتبارها طريقة بسيطة للعب على الموضوع.

ومع ذلك، فإن القطاع متقلب وحساس للسياسات ويتطلب رأس مال مكثف، ومن الجدير متابعة الموجة فقط من خلال تحديد حجم المواقف بشكل صارم، وأفق زمني يتجاوز المضاربة قصيرة الأجل، ومراقبة الإعلانات السياسية، والطلب المغناطيسي النهائي (السيارات الكهربائية/الدفاع)، وسياسة التصدير الصينية، والجداول الزمنية للمشاريع (المصافي)، ومخاطر التمويل/التصاريح.

في عام ٢٠٢٥، شهدت أسهم المعادن النادرة تقلبات كبيرة، اتسمت بارتفاعات مفاجئة أعقبها انخفاضات مفاجئة. وقد تضافرت عدة عوامل محفزة:

لا تزال الصين تسيطر على حصة الأسد من مصافي التكرير وتصنيع المغناطيس، لذا فإن أي إشارة لقيود التصدير أو تشديد السياسات تثير مخاوف فورية من صدمة العرض. هذه الديناميكية تجعل المشترين العالميين يائسين لتنويع مصادرهم.

تُعدّ المركبات الكهربائية، والمغناطيسات الدائمة، وتوربينات الرياح، وتقنيات الدفاع، من أهمّ مستهلكي المعادن الأرضية النادرة الثقيلة. ومع ازدياد انتشار المركبات الكهربائية، يرتفع الطلب على المغناطيسات، مما يُرسي مسار طلب قويًا على المدى الطويل.

أطلقت الحكومة الأمريكية، على وجه الخصوص، مبادرات متعددة لتطوير قدرات التعدين والمعالجة المحلية للعناصر الأرضية النادرة، بهدف تقليل الاعتماد على سلاسل التوريد الصينية. تشمل هذه السياسات الاستثمار المباشر، والدعم المالي، والإصلاحات التنظيمية التي تُشجع مشاريع العناصر الأرضية النادرة المحلية.

لقد مهدت إدارة ترامب السابقة الطريق بسياسات اعتبرت المعادن النادرة مصدر قلق للأمن القومي، وقد حافظت الإدارات اللاحقة على هذه الجهود أو عززتها.

بالنسبة للمستثمرين، فإن هذا يخلق رياحًا مواتية قوية، حيث تتمتع الشركات التي تتمتع بروابط أو موافقات حكومية غالبًا بسهولة الوصول إلى رأس المال وموافقات المشاريع.

يتطلب بناء قدرات التكرير، أو مصانع المغناطيس، أو خطوط المعالجة العميقة سنواتٍ طويلة ورأس مالٍ كبير. وبينما قد تؤدي الضغوطات المالية أو عناوين السياسات إلى ارتفاع الأسعار مؤقتًا، فإن الإمداد المستدام يتطلب نفقاتٍ رأسماليةً وتصاريحَ وعمالةً ماهرة.

إن هذه المهلة الطويلة هي السبب وراء تقلبات الأسعار والأسهم بشكل كبير عندما يتم تخفيض المخاطر السياسية.

وقد أدى ذلك إلى تحول قطاع كان في السابق متخصصًا في التعدين إلى جانب مهم من السياسة الجيوسياسية والصناعية.

| شركة | البلد المدرج | الأداء حتى الآن | المحفز الرئيسي | المخاطر الأولية |

|---|---|---|---|---|

| مواد MP (MP) | نحن | ~+347% (حتى الآن) | عقد وزارة الدفاع، بناء المغناطيس المحلي | مخاطر التنفيذ والتمويل |

| ليناس للأتربة النادرة (LYC) | أستراليا | ~+190-250% (حتى الآن) | أكبر منتج غير صيني | تأخيرات المشاريع وتجاوز التكاليف |

| المعادن النادرة في الولايات المتحدة الأمريكية (USAR) | نحن | ~+215%+ (حتى الآن) | السياسة الصناعية الأمريكية في مراحلها المبكرة | مرحلة مبكرة جدًا، ومخاطر تشغيلية عالية |

| صندوق REMX (ETF) | نحن | ~+75-82% (حتى الآن) | موضوع المعادن النادرة والاستراتيجية المتنوعة | التعرض الواسع، والتركيز الأقل على الفائزين الكبار الأفراد |

اعتبارًا من أكتوبر 2025، سجلت شركات مثل MP Materials وUSA Rare Earth وLynas Rare Earths مكاسب مذهلة في أسعار أسهمها في عام 2025، مع قيادة MP Materials للمجموعة بمكاسب تقترب من 400٪ حتى الآن.

الوزن الثقيل في الولايات المتحدة: تدير شركة MP منجم Mountain Pass وأصول المعالجة في الولايات المتحدة، مما يجعلها مصدرًا محليًا استراتيجيًا لأكاسيد المعادن النادرة، وقدرة مغناطيسية متزايدة في اتجاه مجرى النهر.

شهد سهم MP ارتفاعًا ملحوظًا في عام 2025 مع إعلان وزارة الدفاع الأمريكية عن مشترياتها، بالإضافة إلى الطلب المحلي على المغناطيس. وتُعد مكانة MP السوقية مؤشرًا لآمال المعادن الأرضية النادرة في الغرب.

ليناس هي أكبر مُنتج للمعادن الأرضية النادرة خارج الصين، ولها عمليات في ماونت ويلد بأستراليا، بالإضافة إلى مسارات تكرير متنوعة. وعندما حذّرت شركات صناعة السيارات من قيود التصدير المحتملة من الصين، ارتفعت أسهم ليناس بشكل كبير، حيث سعى المشترون إلى موردين بديلين.

وتظل نتائج ليناس الفصلية والجداول الزمنية للمشروع (وأي توسع لاحق) نقاط البيانات الرئيسية للمستثمرين.

اجتذبت الشركة الأمريكية الجديدة تدفقات مضاربة بعد تغطية المحللين وعناوين الأخبار الإيجابية حول السياسة الصناعية الأمريكية. لا تزال في مراحلها الأولى، لكنها قادرة على الانتعاش بسرعة بفضل عمليات الشراء المحتملة أو الدعم الحكومي؛ في المقابل، تُعدّ الأكثر خطورة من الناحية التشغيلية.

بالنسبة للعديد من المستثمرين، فإن أسهل طريقة للحصول على التعرض هي من خلال صناديق الاستثمار المتداولة المواضيعية مثل REMX التابعة لشركة VanEck، والتي تضم شركات تعمل في مجال التعدين والتكرير والمعادن الاستراتيجية.

وفي حين تقدم REMX تعرضًا متنوعًا، فإنها تجمع بين مسرحيات الأرض النادرة الصرفة وشركات المعادن الاستراتيجية الأوسع نطاقًا.

السيناريو الإيجابي واضح: فبما أن المعادن النادرة أساسية، هناك طلب مستمر على المغناطيس، ويشير الدعم السياسي إلى أن الحكومات قد تمول المشاريع وتحصل على عقود. هذا المزيج من شأنه أن يُحقق عوائد طويلة الأجل لسنوات عديدة لشركات مختارة بعناية، قادرة على توسيع نطاق أعمال التكرير أو التصنيع النهائي.

ومع ذلك، فإن الخطر حقيقي بنفس القدر:

تتطلب المناجم والمصافي استثمارات رأسمالية ضخمة، وكثيرًا ما تواجه تأخيرات وتجاوزات في التكاليف، وتدقيقًا دقيقًا بشأن تأثيرها البيئي. وتَعِد العديد من الشركات الناشئة الصغيرة بتوفير إمداداتها، لكنها لا تُفي بوعودها.

بإمكان بكين خفض صادراتها أو إغراق أسواق المصب بمنتجات أقل تكلفة، مما يُضعف مؤقتًا هوامش ربح الشركات غير الصينية. ويُعدّ خطر "سياسة التأرجح" هذا غير متكافئ وذا دوافع سياسية.

قد تتجاوز الارتفاعات السريعة العوامل الأساسية؛ فغالبًا ما تتداول الشركات بناءً على عناوين الأخبار بدلًا من نمو الإنتاج المُثبت. وهذا يجعل القطاع عرضة لانتكاسات حادة.

تهيمن بعض الأسماء على القوائم والممتلكات؛ وتساعد صناديق الاستثمار المتداولة في البورصة على التنويع، ولكنها في بعض الأحيان تفرط في استثمار الشركات الفردية، مما يؤدي إلى تضخيم مخاطر التركيز.

بالنسبة للمستثمرين المهتمين بأسهم المعادن النادرة في عام ٢٠٢٥، يُعدّ اتباع نهج متوازن ومدروس أمرًا بالغ الأهمية. فالتنويع بين عدة شركات ذات مراحل تشغيلية ومواقع جيوسياسية ومواقع تكنولوجية متفاوتة، من شأنه أن يُسهم في تخفيف المخاطر الخاصة بكل شركة.

ويمكن أيضاً أن نفكر في مزج أسهم المعادن النادرة المباشرة مع صناديق الاستثمار المتداولة أو صناديق الاستثمار المشتركة التي تركز على المعادن الأساسية، وهو ما قد يوفر تعرضاً أوسع للجانب الصعودي للقطاع مع توزيع المخاطر.

لا يزال إجراء العناية الواجبة الشاملة بشأن حالة المشاريع، وتطورات السياسات الحكومية، والسلامة المالية أمرًا بالغ الأهمية. ينبغي على المستثمرين متابعة أخبار سلسلة التوريد، والتحولات الجيوسياسية، واتجاهات أسعار السلع الأساسية لتحديد نقاط الدخول والخروج بشكل أكثر فعالية.

وأخيرا، فإن اعتماد أفق استثماري متوسط إلى طويل الأجل يتماشى بشكل جيد مع الجداول الزمنية النموذجية للمشاريع والمحركات الكلية في هذا القطاع.

قبل أن تشتري أي أسهم، قم بتشغيل هذه القائمة البسيطة:

إعلانات الإطار الحكومي

فوز الشركة بعقود أو مذكرات تفاهم لشراء

سياسة التصدير في الصين والحصص والتعريفات الجمركية

تدفقات الصناديق المتداولة في البورصة وتحركات صافي أصول REMX

الجداول الزمنية للمشروع

على سبيل المثال :

قائمة المراقبة : عقود المغناطيس المؤكدة، وزيادة القدرة على المصب، وجداول الإنفاق الرأسمالي، وأي اتفاقيات شراء حكومية أمريكية.

قائمة المراقبة : أحجام المعالجة الفصلية، والجداول الزمنية للمشروع (على سبيل المثال، المصافي الجديدة)، والعقود مع الشركات المصنعة للمعدات الأصلية أو الحكومات.

إذا فشل السهم في أكثر من اختبارين من هذه الاختبارات، فعليك إعادة النظر في الحجم أو تخطي المركز.

اعتبارًا من أكتوبر 2025، تظل شركتا MP Materials (NYSE: MP) وLynas Rare Earths (ASX: LYC) من بين أفضل اللاعبين من حيث الأداء في الشركات ذات القيمة السوقية الكبيرة.

ولا تزال الصين تسيطر على نحو 70% من إنتاج المعادن النادرة في العالم وأكثر من 85% من قدرة التكرير بحلول عام 2025.

ليس بالضرورة، ولكن الحذر مطلوب. فبينما أثار ارتفاع أسعار السيارات الكهربائية في عام ٢٠٢٥ بعض التفاؤل، لا يزال الطلب على السيارات الكهربائية والطاقة النظيفة في مراحله الأولى من النمو.

قدمت وزارة الدفاع الأمريكية تمويلًا لشركتي MP Materials وLynas للمعالجة المحلية. جددت أستراليا واليابان اتفاقيات توريد طويلة الأجل. أطلق الاتحاد الأوروبي قانون المواد الخام الأساسية، الذي يهدف إلى تأمين 10% من الإمدادات المحلية بحلول عام 2030.

في الختام، تُمثل مخزونات المعادن النادرة في عام ٢٠٢٥ فرصةً موضوعيةً حقيقيةً مدفوعةً بالسياسات. ويُتيح الجمع بين الطلب الاستراتيجي، واستعداد الحكومة لتأمين الإمدادات، وضعف طاقة التكرير على المدى القريب خارج الصين، فرصًا استثماريةً واعدةً تمتد لسنواتٍ عديدة للمنتجين الناجحين والمصنعين النهائيين.

مع ذلك، يُعدّ هذا القطاع معرضًا بشكل خاص لمخاطر التنفيذ، وتقلبات السياسات، وزخم التقييم. إذا قررت المشاركة، فحدّ من الاستثمار، وفضّل الشركات ذات التدفق النقدي أو الشركات ذات عمليات الشراء الملزمة، واستخدم صناديق الاستثمار المتداولة (مثل REMX) لتنويع استثماراتك، وراقب المؤشرات.

باختصار: اتبع الموجة، ولكن قم بركوب الأمواج الصغيرة واعرف أين توجد الصخور.

إخلاء مسؤولية: هذه المادة لأغراض إعلامية عامة فقط، وليست (ولا ينبغي اعتبارها كذلك) نصيحة مالية أو استثمارية أو غيرها من النصائح التي يُعتمد عليها. لا يُمثل أي رأي مُقدم في المادة توصية من EBC أو المؤلف بأن أي استثمار أو ورقة مالية أو معاملة أو استراتيجية استثمارية مُعينة مُناسبة لأي شخص مُحدد.