การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2024-03-01

อัปเดตเมื่อ: 2024-10-28

การใช้ชีวิตในยุคปัจจุบัน ใคร ๆ ก็อยากใกล้ชิดกับเงินมากขึ้น แต่อุตสาหกรรมการเงินซึ่งเป็นที่ยอมรับว่ามีความใกล้เคียงกับเงินมากที่สุดกลับเต็มไปด้วยกลโกง แต่สาเหตุอาจเกิดจากความรู้ที่มีน้อยเกี่ยวกับอุตสาหกรรมการเงิน ในความเป็นจริง นอกเหนือจากนักลงทุนแล้ว ใครก็ตามที่เข้าใจสถาบันการเงินสามารถมีผลกระทบสำคัญต่อการเงินในอนาคตของพวกเขาได้ ด้วยเหตุนี้ บทความนี้จะให้คำอธิบายอย่างเป็นระบบเกี่ยวกับการจำแนกประเภทและหน้าที่ของสถาบันการเงิน รวมถึงบอกเล่าวิธีการและสิ่งที่พวกเขาทำเพื่อสร้างรายได้ โดยหวังว่าจะช่วยให้ผู้คนห่างไกลจากการหลอกลวงทางการเงิน

ระบบสถาบันการเงิน

ระบบสถาบันการเงิน

เรียกอีกอย่างว่า ตัวกลางทางการเงิน และหมายถึงองค์กรที่ดำเนินธุรกิจสินเชื่อทางการเงินและดำเนินกิจกรรมทางการเงิน สินทรัพย์และหนี้สินหลักประกอบด้วยผลิตภัณฑ์ทางการเงิน พูดง่าย ๆ ก็คือ หมายถึงตัวกลางทางการเงินที่ดำเนินธุรกิจที่เกี่ยวข้องกับบริการทางการเงิน รวมถึงธุรกิจสินเชื่อของธนาคาร หลักทรัพย์ ประกันภัย กองทุนทรัสต์ เป็นต้น

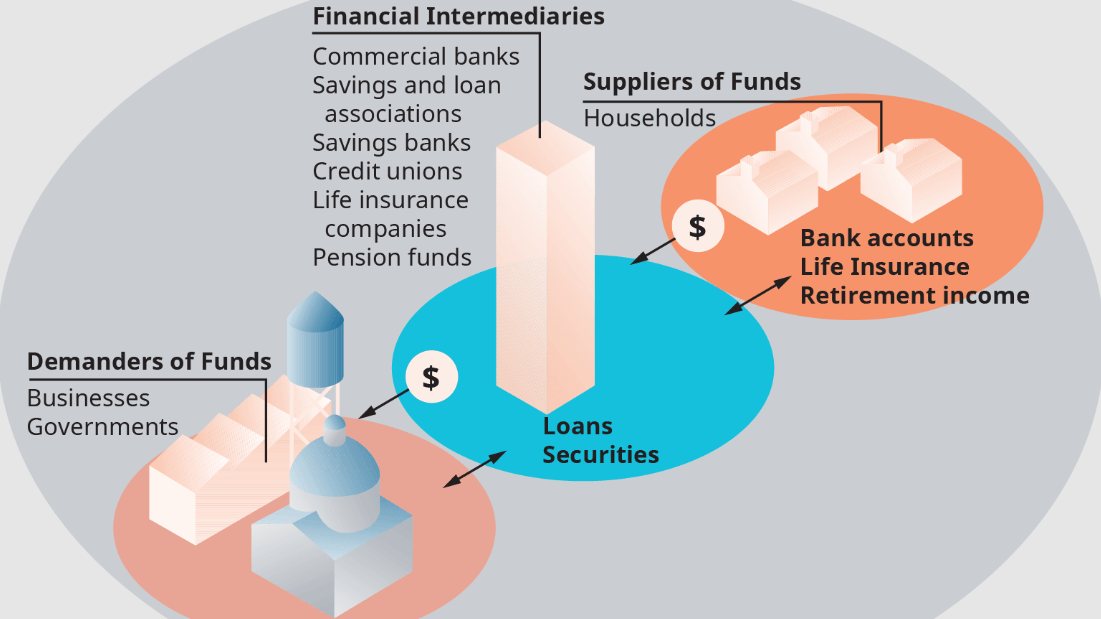

ตามการจำแนกประเภททั่วไป ประเภทแรกสามารถแบ่งออกเป็นการระดมทุนทางอ้อมและการระดมทุนทางตรง ตัวกลางทางการเงินของการระดมทุนทางอ้อมส่วนใหญ่เป็นองค์กรตัวกลางทางการเงินประเภทหนึ่งที่ทำหน้าที่เป็นสื่อกลางระหว่างเจ้าหนี้และกองทุนลูกหนี้ โดยการจัดหาเงินทุนสำหรับทั้งสองฝ่ายด้วยเงินทุนที่ชัดเจน เช่น ธนาคาร คนทั่วไปคุ้นเคยกับธนาคารพาณิชย์มากที่สุด หากไม่มีธนาคารพาณิชย์ เงินจำนวนเล็กน้อยก็ไม่สามารถหาทางออกได้ เพราะสมมติว่าคุณมีเงินของคุณเองเพียง 10,000 ดอลลาร์ เงินจำนวนนั้นไม่สามารถซื้อหุ้นหรือหนี้ได้ เนื่องจากไม่มีเศรษฐกิจของขนาดในการซื้อสิ่งใด จึงเป็นเพียงการฝากเงินไว้ในธนาคารเท่านั้น

ตัวกลางทางการเงินของการจัดหาเงินทุนโดยตรงคือตัวกลางที่จับคู่ทั้งสองฝ่ายในกิจกรรมของการจัดหาเงินทุนโดยตรง และในขณะเดียวกันก็ให้บริการต่าง ๆ เช่น การวางแผน การให้คำปรึกษา การจัดจำหน่ายหลักทรัพย์ นายหน้าซื้อขายหลักทรัพย์ เป็นต้น ซึ่งรวมถึงธนาคารเพื่อการลงทุน บริษัทหลักทรัพย์ และสถาบันการเงินอื่นๆ ซึ่งรวมถึงธนาคารเพื่อการลงทุน บริษัทหลักทรัพย์ นายหน้าซื้อขายหลักทรัพย์ และตลาดหลักทรัพย์ สิ่งสำคัญคือต้องตระหนักว่าหากไม่มีตลาดหลักทรัพย์ คนก็จะไม่มีทางซื้อหุ้นได้

ประเภทที่สองคือเงินฝากและเงินไม่ฝาก การเป็นตัวกลางทางการเงินของเงินฝากส่วนใหญ่เป็นสถาบันที่ส่งเสริมการพัฒนาเศรษฐกิจโดยการรับฝากและให้สินเชื่อ โดยส่วนใหญ่ประกอบด้วยธนาคารออมสิน สหกรณ์เครดิต และธนาคารพาณิชย์ โดยมีธนาคารพาณิชย์เป็นสถาบันหลักในประเภทนี้

ตัวกลางทางการเงินของเงินฝากมีขนาดค่อนข้างใหญ่แต่ไม่ได้มีหลายรูปแบบ นั่นคือ เรามักจะหมายถึงสถาบันการออม เช่น สมาคมออมทรัพย์และเงินกู้ของสหรัฐอเมริกา สหกรณ์เครดิตของจีน ธนาคารพาณิชย์ เป็นต้น

มีตัวกลางทางการเงินที่ไม่รับฝากจำนวนมากที่มีภาระผูกพันตามสัญญาในการเก็บค่าธรรมเนียมจากผู้ถือกองทุนที่ไม่ใช่เงินฝากประเภทต่างๆ ตัวอย่างเช่น บริษัทประกันภัยระดมทุนโดยการรวบรวมเบี้ยประกันภัยจากเจ้าของหรือผู้ถือกรมธรรม์ผ่านสัญญาประกันภัย นอกจากนี้ยังมีบริษัทกองทุนที่ระดมทุนโดยการออกกองทุนแล้วนำไปสมัครลงทุน

ประเภทที่สามเรียกว่าตัวกลางทางการเงินของธนาคารและตัวกลางทางการเงินที่ไม่ใช่ธนาคาร ตัวกลางทางการเงินของธนาคารคือตัวกลางทางการเงินที่ธุรกิจหลักคือเงินฝากและสินเชื่อ ได้แก่ สถาบันที่มีเนื้อหาหลักคือเงินฝากสินเชื่อและการชำระอัตราแลกเปลี่ยน ซึ่งรวมถึงธนาคารกลาง ธนาคารพาณิชย์ และธนาคารเฉพาะกิจ

ในทางกลับกัน สถาบันการเงินที่ไม่ใช่ธนาคารเป็นตัวกลางทางการเงินนอกเหนือจากธนาคาร เช่น บริษัทประกันภัย บริษัททรัสต์ บริษัทกองทุน บริษัทลีสซิ่ง บริษัทบำนาญ กองทุนรวมที่ลงทุน และอื่น ๆ ไม่มีฟังก์ชันการโอนเงินและการชำระบัญชี และเงินฝากจะไม่เรียกว่า เงินฝาก แต่เป็นการเก็บเบี้ยประกันภัย

สุดท้ายนี้ ตัวกลางทางการเงินสามารถจัดประเภทตามการจัดตั้งขึ้นเพื่อวัตถุประสงค์ในการสร้างผลกำไร โดยสามารถแบ่งออกเป็นสองประเภทคือ สถาบันที่จัดตั้งขึ้นเพื่อไม่แสวงหาผลกำไรและสถาบันที่มีวัตถุประสงค์ในการรักษาเงินทุน ตัวอย่างเช่น ธนาคารพัฒนาการเกษตรแห่งประเทศจีนเป็นสถาบันการเงินที่มุ่งเน้นนโยบาย ผู้ที่จัดตั้งขึ้นเพื่อหากำไรคือตัวกลางทางการเงินเชิงพาณิชย์

หน้าที่แรกของตัวกลางทางการเงินคือสามารถทำหน้าที่เงินฝากให้สมบูรณ์ได้ เป็นทั้งหน้าที่พื้นฐานที่สุดของตัวกลางทางการเงินและงานที่สำคัญที่สุดของการเป็นตัวกลางทางการเงินด้านเงินฝาก เนื่องจากหลาย ๆ คนมีรายได้และรายจ่ายไม่ตรงกัน ในแต่ละเดือนนอกจากเงินส่วนเกินแล้วหลายคนจึงหวังว่าจะสามารถใส่ตัวกลางทางการเงินเพื่อออมเงินได้

ประการที่สองยังมีหน้าที่เป็นนายหน้าและการซื้อขาย นั่นคือ ตัวกลางทางการเงินในการซื้อขายผลิตภัณฑ์ทางการเงินในนามของลูกค้าหรือให้บริการชำระราคาผลิตภัณฑ์ทางการเงิน สมมติว่าคุณต้องซื้อหุ้นผ่านบริษัทหลักทรัพย์ จากนั้นโบรกเกอร์จะมีที่นั่งซื้อขายในตลาดผ่านระบบบัญชี จากนั้นจึงซื้อและขายให้กับคุณ

ประการที่สามเรียกว่า ฟังก์ชันการรับประกันภัย ซึ่งหมายความว่าตัวกลางทางการเงินจะช่วยให้นักลงทุนในตลาดเข้ามาออกแบบผลิตภัณฑ์และขายผลิตภัณฑ์เหล่านี้ให้กับนักลงทุนรายอื่น สิ่งใดก็ตามที่เกี่ยวข้องกับการเงินสามารถมอบให้กับตัวกลางทางการเงินได้ ซึ่งสามารถช่วยออกแบบผลิตภัณฑ์ทางการเงิน ดำเนินการด้านทุน แล้วขายได้

มีอีกหน้าที่สำคัญที่เรียกว่า ฟังก์ชันที่ปรึกษาและความไว้วางใจ คือความสามารถในการให้คำแนะนำด้านการลงทุนแก่ลูกค้าและจัดการพอร์ตการลงทุนของลูกค้า ฟังก์ชันเหล่านี้ได้รับการออกแบบมาเพื่อช่วยให้ลูกค้าเข้าใจและรับมือกับความเสี่ยงในการลงทุนได้ดีขึ้น รวมถึงการจัดการสินทรัพย์เพื่อให้บรรลุวัตถุประสงค์การลงทุน และให้แน่ใจว่าผลประโยชน์ทางการเงินของลูกค้าได้รับการคุ้มครองอย่างมีประสิทธิภาพ

กล่าวคือสถาบันการเงินซึ่งเป็นองค์กรที่มีผลิตภัณฑ์ทางการเงินเป็นสินทรัพย์และหนี้สิน ความแตกต่างระหว่างบริษัทกับนิติบุคคลก็คือ การออกแบบ การค้า การซื้อและการขายผลิตภัณฑ์ทางการเงินเป็นหลัก สำหรับนักลงทุน หน้าที่หลักคือการฝากเงิน นายหน้าซื้อขายหลักทรัพย์ การให้คำปรึกษาในการจัดจำหน่าย และอื่น ๆ

สถาบันการเงินสี่ประเภทหลักที่มุ่งเน้นการสร้างผลกำไร

ประการแรกคือตัวกลางทางการเงินที่ไม่ใช่ธนาคาร ซึ่งตามชื่อหมายถึง หมายถึงตัวกลางทางการเงินที่ไม่ได้อยู่ในระบบธนาคารพาณิชย์แบบดั้งเดิม ซึ่งส่วนใหญ่หมายถึงองค์กรที่ไม่มีใบอนุญาตการธนาคารและไม่ได้รับการควบคุมโดยหน่วยงานกำกับดูแลในอุตสาหกรรมการธนาคาร ตัวกลางทางการเงินดังกล่าวอาจให้บริการทางธนาคาร แต่ไม่ได้รับอนุญาตให้ถือเงินฝากสาธารณะ ลงทุน หรือเก็บดอกเบี้ยเงินกู้ สิ่งนี้สำคัญมากและเป็นข้อแตกต่างหลักระหว่างธนาคารกับตัวกลางทางการเงินที่ไม่ใช่ธนาคาร

โดยทั่วไปแล้ว บริษัทนายหน้าค้ำประกัน บริษัทนายหน้าซื้อขายล่วงหน้าทางการเงินทางอินเทอร์เน็ต บริษัททรัสต์ และองค์กรดังกล่าวเป็นสถาบันการเงินที่ไม่ใช่ธนาคาร ยกตัวอย่างบริษัทนายหน้าซื้อขายหลักทรัพย์ รายได้ทางธุรกิจที่สำคัญที่สุดของบริษัทหลักทรัพย์คือค่าคอมมิชชั่นการซื้อขาย ซึ่งเป็นค่าธรรมเนียมการจัดการที่เราต้องจ่ายเมื่อเราซื้อและขายหุ้น นอกจากนี้ บริษัทนายหน้าซื้อขายหลักทรัพย์ยังให้บริการทางการเงินและการจัดหาเงินทุนหลักทรัพย์อีกด้วย กล่าวคือ พวกเขาให้ยืมเงินหรือหุ้นแก่ลูกค้า และเมื่อคืนหุ้นหรือเงินกู้กลับ จะมีการคิดดอกเบี้ยจำนวนหนึ่งด้วย

ดอกเบี้ยเหล่านี้ยังเป็นแหล่งรายได้ที่สำคัญของบริษัทหลักทรัพย์อีกด้วยและยังมีรายได้จากกระบวนการทำหน้าที่เป็นองค์กรวิชาชีพในการลงทุนทั้งหมด นั่นก็คือ ธุรกิจจัดการลงทุน รายได้ทั้งสามนี้เป็นรายได้หลักของบริษัทนายหน้าซื้อขายหลักทรัพย์โดยเฉลี่ย

ยกตัวอย่างข้อมูลทางการเงินของ CITIC Securities 2020 ซึ่งเป็นนายหน้าซื้อขายหลักทรัพย์แบบดั้งเดิม องค์ประกอบของรายได้จากการดำเนินงาน สัดส่วนรายได้จากค่าธรรมเนียมและค่าคอมมิชชั่นคิดเป็น 29% รายได้จากดอกเบี้ยคิดเป็น 27% และรายได้จากการลงทุนคิดเป็น 43% จะเห็นได้ว่าความสามารถของบริษัทนายหน้าซื้อขายหลักทรัพย์แบบเดิมในการสร้างรายได้จากการลงทุนนั้นแข็งแกร่งมาก และพวกเขาไม่ได้พึ่งพาใบอนุญาตนายหน้าซื้อขายหลักทรัพย์ที่มอบให้เพื่อรวบรวมดอกเบี้ยและค่าธรรมเนียมการทำธุรกรรมเท่านั้น

วิธีหลักที่คนทั่วไปจัดการกับบริษัทนายหน้าซื้อขายหลักทรัพย์คือการเปิดบัญชีหลักทรัพย์และการซื้อและขายหุ้น บริษัทโบรกเกอร์แต่ละแห่งเสนอบริการที่แตกต่างกันและให้เปอร์เซ็นต์ของค่าคอมมิชชันที่แตกต่างกัน โดยเรียกเก็บเงินตั้งแต่ 3/1000 ถึงน้อยกว่า 1/10,000 โดยเปอร์เซ็นต์ที่แน่นอนจะกำหนดโดยข้อตกลงระหว่างบุคคลแต่ละรายกับบริษัทนายหน้าซื้อขายหลักทรัพย์ และค่าธรรมเนียมขั้นต่ำสำหรับธุรกรรมแต่ละรายการคือ 5 ดอลลาร์ ซึ่งเป็นค่าธรรมเนียมการซื้อและขายแบบสองทาง ดังนั้นเมื่อคุณเปิดบัญชี ตรวจสอบให้แน่ใจว่าคุณได้พูดคุยกับนายหน้าเกี่ยวกับอัตราค่าคอมมิชชัน

ประการที่สองคือบริษัทประกันภัยซึ่งเป็นสถาบันการเงินที่คุ้นเคยกันดี โมเดลธุรกิจของบริษัทประกันภัยก็เรียบง่ายมาก กล่าวคือ การรับประกันภัยและการลงทุน การรับประกันภัยที่เรียกว่าแท้จริงแล้วคือการขายประกันเพื่อเก็บเบี้ยประกันภัย และการลงทุนคือเงินที่เก็บได้จากการขายประกันแล้วนำไปลงทุนเพื่อหารายได้

ความสามารถในการทำกำไรของบริษัทประกันภัยจริงๆ แล้วคืออัตราผลตอบแทนจากการลงทุนลบด้วยต้นทุนหนี้สิน และผลต่างจะคูณด้วยขนาดของสินทรัพย์ที่ลงทุน อัตราส่วนต้นทุนหนี้สินคืออัตราส่วนของต้นทุนที่บริษัทต้องเสียจากการจ่ายค่าสินไหมทดแทนและค่าใช้จ่ายที่เกี่ยวข้องกับหนี้สินทั้งหมด แน่นอนว่าสถานการณ์จริงมีความซับซ้อนมากกว่า แต่พูดง่ายๆ ก็คือ หากคุณซื้อกรมธรรม์ประกันภัยทางการเงิน ผลตอบแทน 4% ที่บริษัทประกันภัยสัญญาว่าจะให้คุณคืออัตราส่วนต้นทุนต่อหนี้สิน

ในส่วนของการรับประกันภัย ทางที่ดีจะเอาผู้ประกันภัยที่มีสุขภาพดี ปราศจากโรคภัยไข้เจ็บ เพื่อที่บริษัทประกันภัยจะได้ไม่ต้องจ่ายค่าสินไหมทดแทน ทุกคนก็จะมีความสุข ในด้านการลงทุนบริษัทประกันภัยจะต้องลงทุนเฉพาะเบี้ยประกันที่เรียกเก็บเพื่อให้ได้อัตราผลตอบแทนสูงสุดเท่าที่จะเป็นไปได้จึงจะสามารถทำกำไรได้อย่างมั่นคงโดยไม่ขาดทุน

แหล่งที่มาของรายได้หลักสำหรับบริษัทประกันภัยคือความแตกต่าง 3 ประการ ได้แก่ ส่วนต่างของดอกเบี้ย ส่วนต่างการเสียชีวิต และส่วนต่างค่าธรรมเนียม ตัวอย่างเช่น สมมติว่าคุณซื้อกรมธรรม์ประกันภัยโดยมีอัตราดอกเบี้ยตามที่ตกลงไว้ 4% ณ เวลาที่ซื้อ หลังจากนั้นบริษัทประกันภัยจะได้รับ 5% จากการลงทุน ดังนั้นจึงมีส่วนต่างระหว่างอัตราดอกเบี้ย 1% และอัตราดอกเบี้ย 4%

ในเวลาเดียวกัน บริษัทประกันภัยจำเป็นต้องจัดการเบี้ยประกันหลังจากรวบรวม ดำเนินการ ฯลฯ ซึ่งย่อมจะทำให้เกิดค่าใช้จ่ายบางอย่างตามมา หากบริษัทประกันภัยประเมินในตอนแรกว่าค่าใช้จ่ายในการจัดการหรือการดำเนินงานจะอยู่ที่ 500,000 ดอลลาร์ แต่สุดท้ายก็ใช้เงินเพียง 300,000 ดอลลาร์เท่านั้น ส่วนต่างค่าธรรมเนียมจะมีมูลค่า 500,000 - 300,000 = 200,000; ส่วนเกิน 200,000 ดอลลาร์ถือเป็นเงินที่บริษัทได้รับเพิ่มขึ้น

หัวข้อเรื่องเกี่ยวกับความแตกต่างด้านความตายนั้นอาจจะฟังดูหนักหน่วงและนั่นหมายความว่าบริษัทประกันภัยจ้างนักคณิตศาสตร์ประกันภัยจำนวนมาก เพื่อหาอัตราการเสียชีวิตที่คาดการณ์ไว้ สมมติว่าอัตราการเสียชีวิตที่คาดการณ์ไว้คือ 10% ซึ่งหมายความว่าใน 100 คนที่ซื้อประกันมีโอกาสที่ 10 คนในนั้นจะต้องจ่ายเมื่อเสียชีวิต แต่ในความเป็นจริงมีผู้เสียชีวิตเพียง 6 คน ผลต่างคือ 10 - 6 = 4 ส่วนที่เหลือคือรายได้ของบริษัทประกันภัย

ยกตัวอย่างจากรายงานทางการเงินของ New China Insurance ในปี 2020 โครงสร้างรายได้ของรายได้ธุรกิจประกันภัยของบริษัทประกันภัยนี้คิดเป็น 75% ของรายได้ทั้งหมด ในขณะที่รายได้จากการลงทุนคิดเป็น 25% ซึ่งส่วนใหญ่เป็น 2 ประเภทนี้ เมื่อคุณซื้อประกันประเภทต่างๆ คุณจะต้องติดต่อกับบริษัทประกันภัย และคุณต้องหาผลิตภัณฑ์ประกันภัยที่ตรงกับความต้องการด้านความเสี่ยงของคุณ หน้าที่ที่สำคัญที่สุดของการประกันภัยแท้จริงแล้วคือฟังก์ชันการคุ้มครองซึ่งช่วยให้เราสามารถดำรงชีวิตได้ตามปกติแม้ว่าจะเกิดความเสี่ยงร้ายแรงก็ตาม

ดังนั้นเราจึงควรมุ่งเน้นไปที่ฟังก์ชันการคุ้มครองของการประกันภัยและผลิตภัณฑ์ประกันภัยทางการเงินประเภทที่เกี่ยวข้อง โดยคำนึงถึงรูปแบบกำไรของบริษัทประกันภัย สิ่งที่เรียกว่าการประกันภัยทางการเงินจากมุมมองของบริษัทประกันภัยนั้น แท้จริงแล้วคือการนำเงินของคุณไปลงทุน หาเงินตรงกลางเพื่อแบ่งปันรายได้ และสูญเสียเงินเพื่อแบกรับการขาดทุน ในกรณีนี้ควรลงทุนเองหรือหาบริษัทกองทุนมืออาชีพจะดีกว่า

ประการที่สามคือธนาคารซึ่งเป็นสถาบันการเงินที่คุ้นเคยมากที่สุด ธนาคารมาจากผู้ฝากเงินที่มีอัตราดอกเบี้ยต่ำเพื่อดูดซับเงินทุนส่วนเกิน จากนั้นจึงใช้อัตราดอกเบี้ยสูงเพื่อนำผู้ที่ต้องการธุรกิจมาสร้างรายได้จากส่วนต่าง ดูเหมือนจะง่ายเป็นพิเศษ ธนาคารไม่ได้ทำอะไรกับการวางกำไร ในความเป็นจริงมันไม่ได้ มันไม่ใช่ธนาคารมีความรับผิดชอบที่สำคัญมากอย่างน้อยสามประการในการสร้างรายได้ส่วนต่าง

ประการแรก การผลิตข้อมูล การให้กู้ยืมของธนาคารมักต้องมีกระบวนการที่เข้มงวด เช่น ตามสถานการณ์ทางธุรกิจของผู้ยืม เพื่อกำหนดความสามารถในการชำระคืน จากนั้นจึงตัดสินใจให้กู้ยืมได้ พร้อมทั้งจำนวนเงินให้กู้ยืม อัตราการให้กู้ยืม และรายละเอียดอื่น ๆ เพื่อกำหนด จำเป็นต้องมีการติดตามผลอย่างต่อเนื่องหลังจากนี้เพื่อให้สามารถกู้เงินได้ทันเวลาหากสถานการณ์ทางธุรกิจของผู้ยืมแย่ลง

ดังนั้นธนาคารจึงรวบรวมข้อมูลเกี่ยวกับผู้กู้อย่างระมัดระวังเพื่อเอาชนะความไม่สมดุลของข้อมูลและตัดสินใจว่าจะกู้ยืมเงินหรือไม่และอัตราดอกเบี้ยเท่าใด งานนี้เกี่ยวข้องกับการผลิตข้อมูล

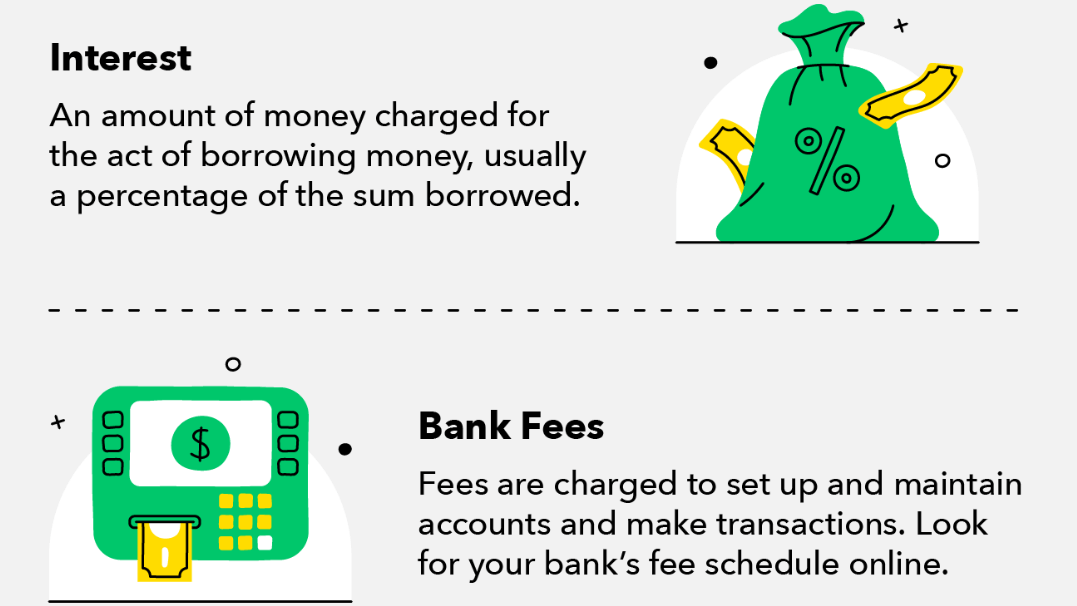

ประการที่สองคือการแบกรับความเสี่ยงด้านสภาพคล่อง ผู้ฝากนำเงินเข้าธนาคาร และมีการฝากและถอนเงินทุกวัน แต่จะมีเงินฝากจำนวนหนึ่งซึ่งธนาคารสามารถนำไปใช้ในการกู้ยืมระยะยาวได้ เนื่องจากอัตราดอกเบี้ยระยะสั้นต่ำกว่าอัตราดอกเบี้ยระยะยาว ธนาคารจึงใช้เงินฝากระยะสั้นและเงินกู้ยืมระยะยาวเพื่อรับรู้ส่วนต่างซึ่งเป็นหนึ่งในแหล่งที่มาของรายได้

ขณะเดียวกันธนาคารก็ต้องบริหารจัดการสภาพคล่องเนื่องจากเป็นเงินกู้ระยะยาวและไม่สามารถกู้คืนได้ตลอดเวลา แต่ผู้ฝากจะถอนเงินสดเมื่อใดก็ได้เพื่อคงเงินไว้จำนวนหนึ่ง ผู้ฝากสามารถถอนเงินได้ตลอดเวลาโดยไม่ต้องแบกรับความเสี่ยงด้านสภาพคล่อง และในฐานะที่เป็นผู้รับความเสี่ยงด้านสภาพคล่องในส่วนนี้ ธนาคารจึงได้รับรายได้ชดเชย

ประการที่สาม เป็นการสันนิษฐานเกี่ยวกับความเสี่ยงด้านเครดิต ซึ่งหมายความว่าธนาคารเป็นผู้รับผิดชอบความเสี่ยงด้านเครดิตของผู้กู้ และหากผู้กู้ไม่สามารถชำระคืนเงินกู้ได้ตรงเวลา ธนาคารจะต้องใช้เงินของตนเองในการชำระคืน

ดังนั้นเบื้องหลังการสร้างรายได้จากส่วนต่างที่ดูเหมือนเรียบง่าย จริง ๆ แล้ว มีสถาบันการเงินอื่น ๆ อีกหลายแห่งที่ไม่สามารถสันนิษฐานได้ว่ามีหน้าที่รับผิดชอบในการทดแทน ตัวอย่างเช่น แรงงานในการผลิตข้อมูล เช่น ความเสี่ยงด้านสภาพคล่องและความเสี่ยงด้านเครดิต ถือเป็นโหมดการทำเงินพิเศษของธนาคาร

ตัวอย่างเช่น ข้อมูลทางการเงินของ China Merchants Bank ในปี 2020 โครงสร้างรายได้ในแง่ของรายได้ดอกเบี้ยสุทธิคิดเป็น 64% ของรายได้ทั้งหมด รายได้ค่าธรรมเนียมและค่าคอมมิชชั่นคิดเป็น 27% และรายได้อื่นคิดเป็น 9% จากรายได้ดอกเบี้ยทั้งหมด ดอกเบี้ยสินเชื่อรายย่อยคิดเป็น 62.3% ของรายได้ รายละเอียดแสดงให้เห็นว่าอัตราผลตอบแทนของสินเชื่อธุรกิจอยู่ที่ 3.98 อัตราดอกเบี้ยสินเชื่อส่วนบุคคลอยู่ที่ 5.89

ในชุดข้อมูลนี้ จริง ๆ แล้วสินเชื่อองค์กรคือสินเชื่อระยะยาวที่เพิ่งกล่าวถึงไป สินเชื่อส่วนบุคคลมีไว้สำหรับคนทั่วไปที่เกี่ยวข้องกับธนาคารเพื่อการเข้าถึงเงินและสินเชื่อบัตรเครดิตเป็นหลัก กล่าวคือ อัตราดอกเบี้ยที่คนทั่วไปจ่ายให้กับธนาคารเพื่อใช้บัตรเครดิตคือ 5.89 และนั่นคืออัตราผลตอบแทนของธนาคาร

ประการที่สี่คือวาณิชธนกิจ วาณิชธนกิจฟังดูสูงส่ง แต่แท้จริงแล้วมันคือตัวกลางที่ใช้เงินเพื่อให้ตรงกับความต้องการของผู้ขายและผู้ซื้อ สิ่งสำคัญคือเนื่องจากการขยายตัวของธุรกิจ หน่วยงานและบริษัทนายหน้าบางแห่งจึงต้องการเงินทุนเพื่อเพิ่มผลกำไร ธนาคารเพื่อการลงทุนจำเป็นต้องเข้าใจความต้องการนี้และไปที่ตลาดเพื่อค้นหานักลงทุนที่เต็มใจ แหล่งที่มาของเงินทุนเหล่านี้คือบริษัทที่มีเงินทุนจำนวนมาก เช่น กองทุนและบริษัทร่วมลงทุน

ธุรกิจหลักของธนาคารเพื่อการลงทุนคือบริการนายหน้าและการปิดบัญชี ซึ่งเชื่อมโยงผู้ซื้อและผู้ขายในตลาดต่าง ๆ เพื่อเก็บค่าคอมมิชชั่น ธนาคารเพื่อการลงทุนให้บริการปิดเมื่อบริษัทต้องการเงินทุน ตัวอย่างเช่น ธนาคารอาจซื้อหุ้นในบริษัทหนึ่งแล้วขายหุ้นให้กับนักลงทุน จากนั้นวาณิชธนกิจอาจไม่สามารถขายหุ้นเหล่านั้นได้ในราคาที่สูงกว่าและอาจสูญเสียเงินจากการเสนอขายหุ้น IPO เพื่อรับมือกับความเสี่ยงนี้ ธนาคารเพื่อการลงทุนบางแห่งจะเรียกเก็บค่าธรรมเนียมคงที่สำหรับกระบวนการปิดบัญชี

หากขายหุ้นให้กับนักลงทุนในราคาที่สูงกว่า ส่วนต่างของราคาระหว่างการขายและกำไรจะเป็นรายได้ของธนาคารเพื่อการลงทุนด้วย ตัวอย่างเช่น ในข้อมูลทางการเงินปี 2020 ของ CICC โครงสร้างรายได้แสดงให้เห็นว่ารายได้จากธุรกิจวาณิชธนกิจคิดเป็น 24% ของรายได้ทั้งหมด รายได้จากธุรกิจหุ้นคิดเป็น 23% และรายได้จากการบริหารความมั่งคั่งคิดเป็น 24% ซึ่งเป็นแหล่งที่มาหลักของ รายได้สำหรับธนาคารเพื่อการลงทุน

สถาบันการเงินแต่ละประเภทจากทั้งสี่ประเภทนี้มีหน้าที่และรูปแบบการดำเนินงานเฉพาะตัวและมีบทบาทในตลาดการเงินที่แตกต่างกัน มีบทบาทสำคัญในการพัฒนาเศรษฐกิจและความมั่นคงของระบบการเงินผ่านการให้บริการ เช่น เงินฝาก สินเชื่อ ประกันภัย การลงทุน และนายหน้า

| ประเภท | ตัวกลางทางการเงิน |

| ธนาคาร | ธนาคารพาณิชย์ ธนาคารเพื่อการลงทุน และธนาคารกลาง |

| บริษัทประกันภัย | ประกันชีวิต ประกันทรัพย์สิน และประกันสุขภาพ |

| บริษัทหลักทรัพย์ | นายหน้าซื้อขายหลักทรัพย์ ตลาดหลักทรัพย์ |

| บริษัททรัสต์ | กองทุนทรัสต์ ทรัสต์ด้านอสังหาริมทรัพย์ |

| บริษัทกองทุนรวมที่ลงทุน | กองทุนรวม กองทุนเฮดจ์ฟันด์ และกองทุนหุ้นเอกชน |

| โรงรับจำนำ | สินเชื่อจำนอง จำนอง |

| บริษัทฟินเทค | สถาบันการชำระเงิน แพลตฟอร์มการให้กู้ยืม P2P และแพลตฟอร์มการซื้อขายสกุลเงินดิจิทัล |

| สหกรณ์สินเชื่อ | สหกรณ์เครดิตชนบทและสมาคมสหกรณ์เครดิต |

| กองทุนบำเหน็จบำนาญ | กองทุนบำเหน็จบำนาญสังคม เงินบำนาญวิสาหกิจ |

| บริษัทลีสซิ่งทางการเงิน | การเช่าการเงินอุปกรณ์และการเช่าการเงินสินทรัพย์ |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ