A Opendoor Technologies, Inc. (OPEN) é uma plataforma imobiliária residencial cuja receita declarada é predominantemente proveniente da venda de imóveis, e não de assinaturas de software.

Esse único detalhe define como os investidores devem avaliar as ações da Opendoor: a receita total pode oscilar de acordo com a rotatividade de imóveis e os níveis de estoque, enquanto as margens dependem da diferença de preços, dos custos de manutenção e da velocidade de revenda.

As ações da OPEN foram negociadas recentemente em torno de US$ 6,27 por ação, o que torna a avaliação excepcionalmente sensível ao número de ações, aos termos de diluição e ao financiamento do balanço patrimonial vinculado ao estoque de imóveis residenciais.

Análise da Opendoor Technologies: Número de ações, caixa e diluição

A capitalização de mercado começa com o número de ações em circulação

A capitalização de mercado é simplesmente o preço da ação multiplicado pelo número de ações em circulação. Em seu Formulário 10-Q referente ao trimestre encerrado em 30 de setembro de 2025, a Opendoor reportou 771.534.057 ações em circulação.

Essa quantidade de ações é importante porque a Opendoor tem usado a emissão de ações como parte de sua estratégia de financiamento. Nos primeiros nove meses de 2025, a empresa emitiu 21.587.667 ações por meio de um programa de emissão no mercado a um preço médio ponderado de US$ 9,26, gerando uma receita líquida de aproximadamente US$ 195 milhões.

Liquidez: Separe o caixa do caixa restrito

O balanço patrimonial da Opendoor inclui tanto caixa irrestrito quanto caixa restrito vinculado a estruturas de financiamento de estoque. Em 30 de setembro de 2025, a Opendoor reportou US$ 962 milhões em caixa e equivalentes de caixa e US$ 490 milhões em caixa restrito.

Para fins de avaliação, os investidores costumam considerar o caixa restrito como menos flexível do que o caixa irrestrito, pois este pode ser dado em garantia ou controlado por meio de contratos de financiamento. Essa distinção torna-se crucial em mercados em baixa, quando as "opções" de liquidez são precificadas de forma agressiva.

Calcular o valor da empresa é complicado quando se trata de dívida de estoque sem recurso

A Opendoor financia seu estoque de imóveis principalmente por meio de dívida lastreada em ativos sem recurso. Em 30 de setembro de 2025, o formulário 10-Q mostra um saldo devedor de US$ 374 milhões e um saldo líquido de US$ 966 milhões no balanço patrimonial, com os credores geralmente tendo recurso limitado além das estruturas relevantes.

Como essa dívida é garantida pelo estoque, um cálculo simples do valor da empresa pode ser enganoso. Muitos investidores, em vez disso, modelam duas camadas:

Valor operacional da empresa (tecnologia, marca, economia de escala)

Análise econômica de estoques em armazéns (spread, giro de estoque, custo de financiamento, proteção contra perdas)

Diluição: Opções de compra e títulos conversíveis podem mudar as regras do jogo.

No final de 2025, a Opendoor realizou um dividendo por meio de warrants que criou três séries de warrants negociáveis (Séries K/A/Z) com preços de exercício de US$ 9, US$ 13 e US$ 17, e a empresa registrou até 99.295.146 ações emitíveis no exercício dos warrants.

A Opendoor também possui títulos conversíveis com termos que podem adicionar exposição semelhante à de ações. O formulário 10-Q lista um título de 0,25% com vencimento em 2026 e preço de conversão de US$ 19,23 e um título de 7,00% com vencimento em 2030 e preço de conversão de US$ 1,57, além de detalhes de uma troca em maio de 2025 pelos títulos de 2030.

Principais dados de avaliação (documento mais recente da SEC)

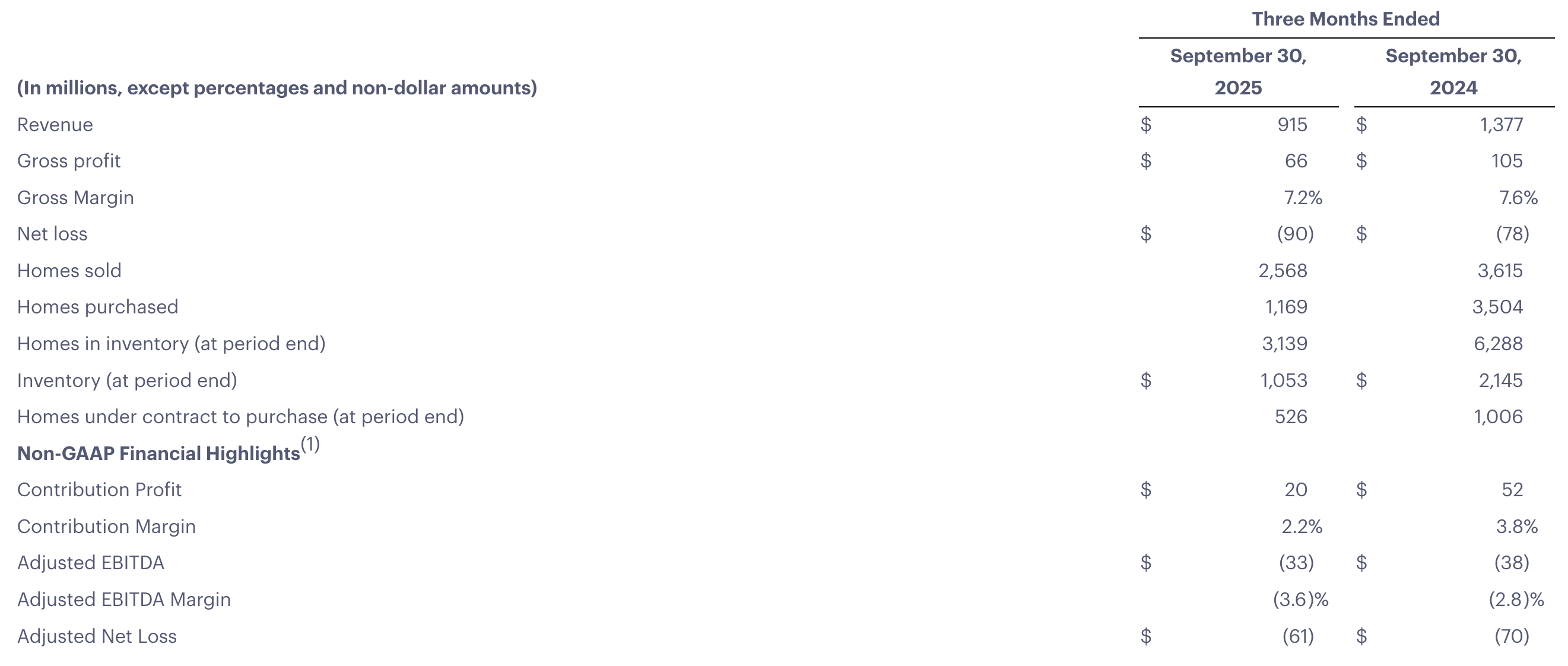

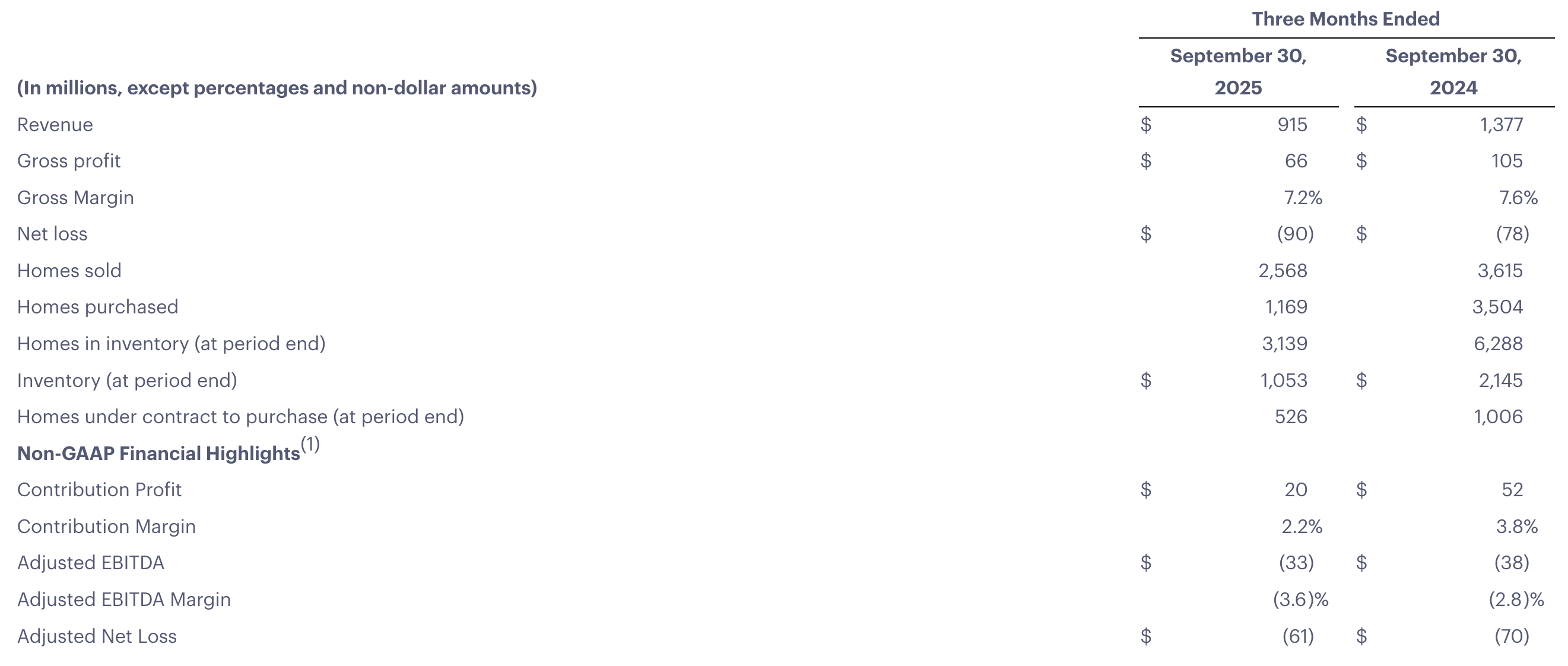

| Item |

Valor |

| Ações em circulação |

771.534.057 |

| Receita (trimestre encerrado em 30 de setembro de 2025) |

US$ 915 milhões |

| Lucro Bruto (trimestre encerrado em 30 de setembro de 2025) |

US$ 66 milhões |

| Margem Bruta (trimestre encerrado em 30 de setembro de 2025) |

7,2% |

| Dinheiro e equivalentes de caixa |

US$ 962 milhões |

| Dinheiro restrito |

US$ 490 milhões |

| Inventário de Imóveis (VIEs, Líquido) |

US$ 1,035 milhão |

| Dívida lastreada em ativos sem recurso (líquida de ativos correntes) |

US$ 966 milhões |

| Fluxo de caixa operacional (nove meses encerrados em 30 de setembro de 2025) |

US$ 979 milhões |

Como a Opendoor ganha dinheiro e por que a receita pode ser enganosa

A receita da Opendoor, segundo os princípios contábeis geralmente aceitos (GAAP), reflete em grande parte as casas vendidas, portanto, seu comportamento se assemelha mais ao de uma empresa comercial do que ao de um marketplace. No trimestre encerrado em 30 de setembro de 2025, a Opendoor reportou receita de US$ 915 milhões e lucro bruto de US$ 66 milhões (margem bruta de 7,2%).

Para fins de economia unitária, a administração enfatiza o Lucro Bruto Ajustado e a Margem de Contribuição, que ajustam o momento da avaliação do estoque e subtraem os custos de armazenagem e de venda direta. O Formulário 10-Q define a Margem de Contribuição como o Lucro Bruto Ajustado menos os custos de armazenagem (períodos atual e anterior) e os custos de venda direta.

Essa abordagem é útil para a avaliação porque o modelo de negócios da Opendoor é baseado em expansão e velocidade:

Spread : preço de compra versus preço de revenda esperado (mais taxas de serviço)

Velocidade : a rapidez com que as casas passam da fase de compra para a de revenda.

Custo : financiamento, impostos, serviços públicos, reparos e taxas de revenda.

Múltiplos de avaliação que se encaixam nas ações da Opendoor Technologies

A relação preço/vendas (P/S) só funciona com contexto de margem

O indicador P/S é popular devido à grande receita da Opendoor, mas pode ser uma armadilha. Dois trimestres podem apresentar receitas semelhantes, mas gerar margens de contribuição muito diferentes, caso os grupos de revenda, os períodos de retenção ou as variações de preço sejam distintos.

Uma melhor utilização da relação preço/vendas (P/S) é comparativa: acompanhar se a P/S aumenta quando a margem bruta e a margem de contribuição melhoram, e não quando a receita aumenta devido a uma maior rotatividade de estoque. A conciliação do relatório 10-Q demonstra por que as definições de margem são importantes quando os ajustes de avaliação de estoque variam entre períodos.

A relação entre o valor da empresa e o lucro bruto pode ser mais honesta do que a relação entre o valor da empresa e a receita

Para empresas do tipo iBuyer, o lucro bruto (e ainda mais o lucro de contribuição) está mais próximo da "produção econômica" do que da receita. No terceiro trimestre de 2025, o lucro bruto da Opendoor foi de US$ 66 milhões sobre uma receita de US$ 915 milhões.

Os investidores costumam observar se a relação entre o valor da empresa e o lucro bruto diminui devido à expansão do lucro bruto (sinal saudável) ou à queda do preço das ações (sinal menos informativo). Em empresas com estoque, a "qualidade" do lucro bruto depende de ajustes de avaliação e da composição etária dos grupos de empresas em estoque.

Avaliação do Balanço Patrimonial: Estoques não são um ativo circulante normal

O inventário é composto por imóveis reais, não por dispositivos eletrônicos. A Opendoor revisa o inventário imobiliário para ajustes de avaliação pelo menos trimestralmente e registra esses ajustes no custo da receita.

Isso torna os múltiplos no estilo do valor contábil menos diretos:

O estoque pode ser financiado e vendido rapidamente, mas está sujeito às oscilações de preços locais.

A "liquidez" depende da demanda dos compradores e da disponibilidade de financiamento imobiliário, não apenas do preço de tabela.

O que realmente impulsiona a avaliação das ações da OPEN

As taxas de hipoteca influenciam a liquidez e os prazos de giro

A rotatividade de imóveis residenciais reage fortemente às taxas de juros dos financiamentos imobiliários, pois estas alteram os pagamentos mensais e a capacidade de pagamento. A Pesquisa Primária do Mercado Hipotecário da Freddie Mac mostra que a taxa média de juros para financiamentos imobiliários de 30 anos com taxa fixa era de 6,21% em 18 de dezembro de 2025.

Para a Opendoor, as taxas são importantes de três maneiras concretas:

Demanda: Tamanho da carteira de compradores e tempo até a venda

Preços: Pressão para descontos quando a acessibilidade se torna mais difícil.

Custos de financiamento: Os custos de juros embutidos na manutenção do estoque.

A direção dos preços dos imóveis altera o orçamento de risco

A Opendoor está exposta às variações nos preços dos imóveis durante o período de investimento. O Índice de Preços de Imóveis da FHFA é uma medida de vendas repetidas que mede a movimentação dos preços de casas unifamiliares com base em transações vinculadas a hipotecas adquiridas ou securitizadas pela Fannie Mae ou Freddie Mac.

O índice de preços de imóveis residenciais dos EUA, baseado em todas as transações, do FRED, mostra uma tendência de alta contínua até o terceiro trimestre de 2025 (índice 706,04, 1980:1º trimestre=100). Quando os preços sobem, os spreads são mais fáceis de proteger. Quando os preços se estabilizam ou caem, a duração do estoque se torna um fator de risco de avaliação.

O volume de transações define o limite máximo da receita

Mesmo que a rentabilidade por unidade melhore, o volume importa porque a base de custos da Opendoor inclui despesas fixas da plataforma. As séries de habitação governamental são indicadores direcionais úteis da atividade de mercado.

A série de dados do FRED sobre novas casas unifamiliares vendidas (fonte: Censo e HUD) e inícios de construção de novas moradias acompanha a demanda e os ciclos de construção que influenciam o estoque e as condições de preços.

Para os investidores, a conclusão prática é que as ações da OPEN tendem a se valorizar quando os mercados acreditam que o volume pode aumentar sem sacrificar os spreads.

A capacidade de financiamento determina a rapidez com que a Opendoor pode crescer

A capacidade de produção da Opendoor exige financiamento confiável. O formulário 10-Q revela uma capacidade total de empréstimo de US$ 7,6 bilhões e uma capacidade de empréstimo comprometida de US$ 1,8 bilhão em estruturas de dívida lastreada em ativos sem recurso, a partir de 30 de setembro de 2025.

Este é um fator determinante da avaliação, pois as condições de financiamento influenciam:

A variável subvalorizada: o fluxo de caixa pode ser impulsionado pelo estoque

Eis o aspecto de avaliação que muitos investidores ignoram: o fluxo de caixa de curto prazo pode parecer "melhor" simplesmente porque o estoque está diminuindo.

Nos nove meses encerrados em 30 de setembro de 2025, a Opendoor reportou um fluxo de caixa operacional de US$ 979 milhões, impulsionado principalmente por uma redução de US$ 1,1 bilhão no estoque de imóveis (parcialmente compensada por prejuízos líquidos).

Isso não significa automaticamente que o modelo seja estruturalmente lucrativo. Uma avaliação clara separa:

Fluxo de caixa gerado pela redução do estoque (liberação única de capital de giro), proveniente de

Fluxo de caixa gerado por lucros de contribuição superiores às despesas operacionais (repetível).

Estrutura comum de avaliação para ações da Opendoor Technologies

Uma forma prática de avaliar as ações da Opendoor é basear-se na economia de escala em vez da receita:

Receita = Casas Vendidas × Preço Médio de Venda

Lucro por Contribuição = Receita × Margem de Contribuição (métrica definida pela empresa)

Potencial de Lucro Principal ≈ Lucro de Contribuição − Despesas Operacionais

Fluxo de Caixa Livre ≈ Potencial de Lucro Principal ± Variação de Estoque

Em seguida, aplique um intervalo de avaliação com base em:

estabilidade esperada da margem de contribuição,

um nível de volume “ao longo do ciclo” realista,

e consequências da diluição (emissão de ações no caixa, warrants, títulos conversíveis).

Perguntas frequentes sobre as ações da Opendoor Technologies

1. As ações da Opendoor são avaliadas mais como ações de tecnologia ou como ações do setor imobiliário?

As ações da Opendoor se situam entre esses dois extremos. A receita se comporta como a de uma imobiliária, pois provém da venda de imóveis residenciais, mas a avaliação pode refletir a flexibilidade típica de empresas de tecnologia, caso os investidores acreditem que a automação melhora os spreads, os prazos de retenção e o custo por transação.

2. Qual é a métrica de avaliação mais útil para ações em aberto?

A relação entre valor da empresa e receita pode ser enganosa, pois a receita aumenta proporcionalmente à rotatividade do estoque. Investidores geralmente obtêm informações mais precisas a partir da margem de lucro bruto ou da margem de contribuição, combinadas com o giro de estoque e o custo de financiamento. O objetivo é vincular a avaliação à sustentabilidade econômica da unidade.

3. Os warrants aumentam o risco de diluição das ações da Opendoor?

Sim. A Opendoor emitiu três séries de warrants com preços de exercício de US$ 9, US$ 13 e US$ 17, e registrou até 99.295.146 ações para emissão no momento do exercício. O impacto depende de quantos warrants forem exercidos e a que preços das ações.

4. Por que o caixa restrito é importante na avaliação de empresas de capital aberto?

O caixa restrito geralmente é reservado sob acordos vinculados ao financiamento de estoque, portanto, a empresa não pode usá-lo livremente para operações diárias, pagamento de dívidas ou recompra de ações. Em seus registros de 30 de setembro de 2025, a Opendoor informou US$ 962 milhões em caixa e equivalentes de caixa e US$ 490 milhões em caixa restrito.

Como o caixa restrito não está totalmente disponível para uso corporativo geral, os investidores frequentemente o consideram menos flexível do que o caixa regular ao avaliar a liquidez e a valorização da empresa.

5. Como as taxas de hipoteca afetam o estoque de ações em aberto?

As taxas de hipoteca influenciam a demanda dos compradores, o tempo de venda e a sensibilidade aos preços. O PMMS da Freddie Mac mostrou uma taxa fixa de 30 anos em torno de 6,21% em meados de dezembro de 2025. Mudanças nas taxas podem alterar rapidamente a liquidez do mercado imobiliário e o risco do período de investimento da Opendoor.

6. O fluxo de caixa operacional pode ser enganoso para a Opendoor?

Sim, é possível. Nos primeiros nove meses de 2025, a Opendoor apresentou um fluxo de caixa operacional de US$ 979 milhões, em grande parte devido à queda de cerca de US$ 1,1 bilhão em seus estoques. Isso é diferente de gerar caixa por meio de lucros operacionais recorrentes.

Conclusão

A avaliação das ações da Opendoor funciona melhor quando começa com a análise dos fatores essenciais: número de ações em circulação, diluição, composição da liquidez e a viabilidade econômica do financiamento e da rotatividade do estoque de imóveis. Com 771,5 milhões de ações em circulação em 30 de setembro de 2025, mesmo uma diluição ou emissão de ações modesta pode alterar significativamente o valor por ação.

O que impulsiona as ações da OPEN é, em última análise, a confiança do mercado de que a Opendoor pode aumentar o volume sem abrir mão dos spreads, mantendo os custos de manutenção e financiamento sob controle.

As taxas de juros dos empréstimos hipotecários, a direção dos preços dos imóveis e a capacidade de financiamento definem as condições de contorno; a economia da contribuição e a disciplina de estoque determinam onde a Opendoor se encaixa nesse cenário.

Aviso: Este material destina-se apenas a fins informativos gerais e não constitui (nem deve ser considerado como) aconselhamento financeiro, de investimento ou de qualquer outra natureza que deva ser levado em consideração. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.