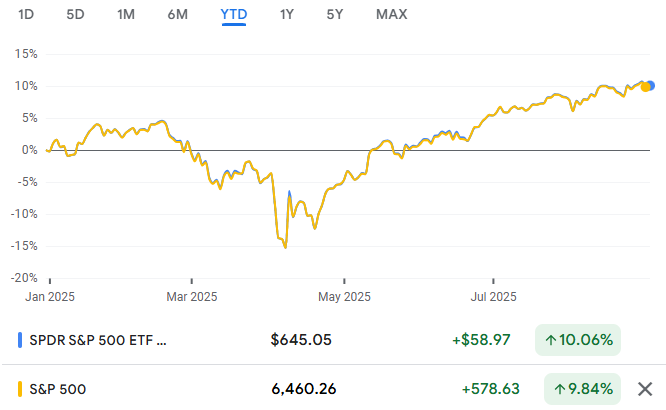

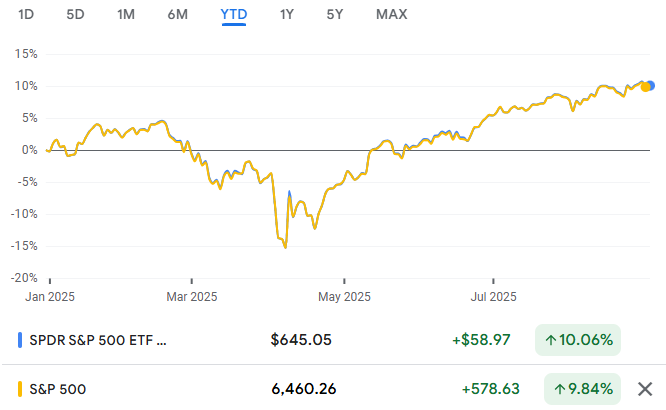

O Que São ETF SPY e SPX Index?

O ETF SPY é um fundo negociado em bolsa que detém ações do S&P 500 e é negociado como uma ação, o que facilita a compra, a venda e a criação de posições com valores pequenos.

O SPX Index é o próprio índice S&P 500, que não pode ser comprado diretamente, então os traders usam opções de índice ou derivativos relacionados para obter exposição no nível do índice.

A maioria dos traders e investidores achará o SPY mais simples para exposição ao S&P 500, dividendos e tamanho pequeno, enquanto o SPX é melhor utilizado por meio de opções de índice para liquidação em dinheiro, exercício europeu, hedge preciso e eficiência de capital em valores nocionais maiores.

Comparação Rápida

| Tópico |

SPY (ETF) |

SPX (Opções de índice) |

| Acesso |

Compre ou venda ações de ETF em uma conta de corretora |

Use opções de índice para exposição e hedge |

| Estilo de opção |

Americano, compartilhe entrega |

Europeu, liquidado em dinheiro |

| Dividendos |

Distribuições trimestrais são pagas aos detentores |

Nenhuma, as opções se estabelecem no nível do índice |

| Proporção de despesas |

Sim, aplica-se taxa de fundo |

Não se aplicam taxas de fundos, spreads de opções ou taxas |

| Tamanho do contrato |

100 ações por contrato de opção |

Multiplicador de $ 100 no índice, maior nocional |

| Horas |

Sessões regulares e prolongadas |

Horário de negociação global da Cboe disponível |

| Uso típico |

Exposição central, renda e dimensionamento menor |

Coberturas precisas, sobreposições e dimensionamento grande |

Como Você Acessa a Exposição: Ações, Opções ou Ambas?

No caso do ETF SPY, os traders podem comprar ou vender ações para exposição direta ou usar opções do SPY para obter renda e proteção em torno da posição.

Para o SPX Index, a exposição ocorre por meio de opções de índice que fazem referência ao nível do índice e são liquidadas em dinheiro, o que é popular para hedge e sobreposições táticas.

Pontos de Acesso Principais

-

Opções SPY para calls cobertas, puts de proteção e estratégias de spread.

-

Opções de índice SPX para liquidação em dinheiro e proteção fina de risco de índice.

Horário global de negociação em opções SPX para controle de risco em torno de eventos noturnos.

Opções SPY vs SPX: Liquidação, Exercício, Tamanho do Contrato

-

Liquidação: As opções SPY entregam ou recebem 100 ações por contrato na cessão, enquanto as opções SPX liquidam em dinheiro sem entrega de ações.

-

Estilo de Exercício: As opções SPY são normalmente no estilo americano e podem ser exercidas antecipadamente; as opções SPX são no estilo europeu e só são exercidas no vencimento.

-

Tamanho do Contrato: Uma opção SPY controla 100 ações do ETF, uma opção SPX usa um multiplicador de US$ 100 no índice e é aproximadamente dez vezes o valor nominal do SPY.

-

Menor Tamanho de Índice: O Mini SPX (XSP) é um décimo do SPX, oferecendo recursos de opção de índice com menor nocional.

Efeitos dos Dividendos: As opções SPY podem enfrentar risco de atribuição de resgate antecipado em datas ex-dividendos; o SPX evita o risco de atribuição de dividendos porque é liquidado no nível do índice em dinheiro.

Custos e Acompanhamento: Índice de Despesas, Spreads e Preenchimentos

-

A SPY tem uma taxa de despesa publicada, acompanhamento próximo ao S&P 500 e liquidez profunda de ações.

-

As opções SPY geralmente têm muitos strikes e spreads apertados para negociações de bilhetes baixos.

-

O SPX não tem taxa de despesa de fundos; no entanto, os traders pagam spreads de opções, taxas de câmbio e comissões.

-

As opções SPX geralmente exigem menos contratos para o mesmo valor nominal, o que pode reduzir a contagem de bilhetes, mas pode ampliar os spreads por contrato.

A qualidade da execução varia de acordo com a hora do dia, a volatilidade e o risco do evento, portanto, o tipo de ordem e a paciência são importantes.

Dividendos e Retorno Total: Quem é Pago?

O ETF SPY paga distribuições trimestrais que refletem os dividendos do índice subjacente, que contribuem para o retorno total ao longo do tempo. O SPX Index não paga dividendos por ser uma referência, e as opções de índice liquidam apenas no nível do índice. Traders focados em renda geralmente preferem o SPY, enquanto os usuários de opções do SPX geralmente priorizam a precisão e a liquidação em dinheiro em vez de distribuições.

Horário de Negociação e Flexibilidade: Quando Você Pode Ajustar o Risco?

-

O ETF SPY é negociado durante o horário normal e geralmente em sessões prolongadas, o que pode ajudar com pequenos ajustes de posição quando o mercado à vista está fechado.

-

A liquidez do horário estendido do SPY pode ser pequena, então os spreads podem aumentar fora do horário regular.

As opções do índice SPX também são negociadas em uma sessão global dedicada, permitindo ajustes em torno de eventos macroeconômicos noturnos e choques entre ativos.

Eficiência e Dimensionamento de Capital: O Que é Mais Eficiente?

As opções SPX podem ser eficientes em termos de capital para contas maiores devido ao valor nominal do contrato e à capacidade de hedge no nível do índice em uma única operação. O SPY escala facilmente por ação e é mais adequado para contas menores ou para uma gestão de caixa precisa.

Notas de Dimensionamento

-

Os contratos padrão do SPX são cerca de dez vezes maiores que o valor nominal das opções do SPY, o que reduz a contagem de contratos para grandes hedges.

O XSP oferece recursos de opção de índice por um décimo de SPX, útil para contas de médio porte ou faixas de risco restritas.

Casos de Uso de 0DTE: Hedges de Eventos e Táticas Intradiárias

-

Prazo de Vencimento: As opções liquidadas no SPX PM param de ser negociadas no fechamento da sessão de caixa no dia do vencimento, enquanto as opções SPY normalmente são negociadas um pouco mais tarde na sessão de opções.

-

Liquidação em Dinheiro: O SPX reduz o risco de entrega de ações no vencimento, o que pode simplificar a proteção intradiária e de eventos.

-

Profundidade e Espaçamento de Strike: O SPY geralmente tem listagens de strike mais densas que podem ajudar scalpers e traders de spread em tamanhos pequenos.

-

Risco de Pin: Opções SPY no estilo americano podem introduzir exposição às ações se atribuídas no vencimento próximo ao strike, enquanto as SPX liquidadas em dinheiro evitam esse resultado.

Segmentação de Eventos: Os traders geralmente escolhem a liquidação AM em vez da PM no índice para adequar o risco a janelas de divulgação específicas, como IPC ou FOMC.

Qual os Traders Devem Escolher Para Objetivos Comuns?

Pense na tarefa a ser realizada e, em seguida, combine a ferramenta a ela. Para uma maneira simples e de baixo atrito de possuir o S&P 500 com potencial de renda, o SPY geralmente é a opção ideal. Para hedges precisos, liquidação financeira e sobreposições em nível de índice, as opções SPX tendem a ser mais robustas.

Um Exemplo Claro de Liquidação em Dinheiro Versus Ações

Um trader com uma venda a descoberto de uma put de SPY 500 que vence in the money recebe 100 ações de SPY por contrato ao preço de exercício, o que cria ou aumenta a exposição às ações. Um trader com uma venda a descoberto de uma put de SPX em um nível semelhante recebe ou paga a diferença em dinheiro apenas no vencimento, sem entrega de ações, o que evita o risco de estoque após o vencimento.

Erros Comuns a Evitar

-

Ignorar datas ex-dividendos com posições de compra de SPY que podem enfrentar atribuição antecipada.

-

Subestimar o valor nominal do contrato SPX pode fazer com que P e L oscilem mais do que o esperado.

-

Expiração incompatível com risco de evento, por exemplo, uso de liquidação AM ou PM errada para uma janela de lançamento de macro específica.

-

O uso excessivo de ordens de mercado em períodos de baixa liquidez pode levar a preenchimentos inadequados.

Negligenciar ferramentas de tipo de ordem, como limites, colchetes e spreads, para controlar riscos e execução.

Conclusão

Escolha o ETF SPY para acesso direto ao S&P 500 com base em ações, potencial de renda trimestral e escalonamento simples em tickets pequenos. Escolha as opções SPX Índice para exposição a índices de estilo europeu com liquidação em dinheiro, hedge preciso e controle nocional eficiente. Muitos traders combinam ambos, usando o SPY para posições principais e as opções SPX para sobreposições táticas e gerenciamento de risco em eventos.

Aviso Legal: Este material destina-se apenas a fins informativos gerais e não se destina a ser (e não deve ser considerado como tal) aconselhamento financeiro, de investimento ou de qualquer outra natureza em que se deva confiar. Nenhuma opinião expressa neste material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento em particular seja adequado para qualquer pessoa específica.