Para os investidores que desejam ver se vale a pena investir em uma empresa, eles devem observar a lucratividade dessa empresa. E há muitas métricas diferentes que podem servir a esse propósito. Mas para investidores de longo prazo e especialmente de valor, o retorno sobre o capital (ROIC) é um indicador financeiro muito importante. Agora vamos falar mais sobre o que esse retorno sobre o capital lhe diz. E veja por que isso é tão importante.

O que significa retorno sobre o capital?

O que significa retorno sobre o capital?

Também conhecido como retorno sobre o capital investido, mede a taxa de retorno sobre o capital real investido por uma empresa, independentemente de a fonte desse capital ser dívida ou capital próprio. Portanto, é frequentemente utilizado para avaliar a lucratividade de uma empresa e a eficiência da utilização do capital.

É muito semelhante ao retorno sobre o patrimônio líquido (ROE), na medida em que mede a eficiência com que uma empresa está usando seu capital. Mas enquanto o ROE tende a ver apenas uma das perspectivas da empresa, o ROIC complementa a outra. Em outras palavras, o ROIC analisa a perspectiva da empresa em oposição à perspectiva de Roe do ponto de vista dos acionistas.

Roe analisará apenas o lucro líquido obtido pelos acionistas após investir nos ativos e apenas analisará a porcentagem do lucro e do patrimônio líquido. Aqui, só é possível ver o patrimônio dos acionistas e não o valor da empresa como um todo. O ROIC, por outro lado, é uma medida da capacidade de uma empresa ganhar dinheiro depois de investir todo o seu capital, o que é uma medida mais abrangente de rentabilidade e elimina o impacto de diferentes estruturas de financiamento na rentabilidade.

O ROIC reflete a rentabilidade do negócio principal, refletindo se o empreendimento é um bom negócio, ou seja, o que hoje costumamos dizer não é um bom caminho. Em termos simples, os activos de uma empresa podem ser divididos em três categorias: activos financeiros, investimentos de capital e activos operacionais, que correspondem a rendimentos financeiros, rendimentos de investimentos e lucros do negócio principal.

O ROIC, no entanto, exclui as outras duas categorias fora dos ativos operacionais e mede apenas a capacidade do negócio principal de obter lucros. Por outras palavras, pode ser utilizado para avaliar a rentabilidade central de uma empresa e o limite superior da sua criação de valor futuro. É também um dos indicadores mais importantes para avaliar uma empresa.

Talvez fosse mais intuitivo compará-lo com o ROE. Medidos em conjunto, podem garantir se o aumento do RoE se deve a um montante de financiamento mais elevado ou simplesmente a um aumento na rentabilidade principal da empresa. Ou seja, um aumento no ROIC, em vez de um aumento devido ao aumento da alavancagem financeira.

Por exemplo, digamos que existam duas empresas, a empresa A e a empresa B. A Empresa A tem um ROE de 15% e um ROIC de 12%. O ROE da Empresa B é 5% a 20% superior ao da empresa A, mas seu ROIC é de apenas 8%.

Se você olhar apenas para o ROE, basicamente não há dúvida de que você escolheria a empresa B porque ela tem um ROE mais alto. Tornar o capital dos acionistas mais eficiente significa investir um dólar para recuperar 20%. Considerando que uma empresa só pode ganhar 15%. Mas se você somar o ROIC, verá que vale mais a pena investir na empresa A.

Isso ocorre porque a empresa A pediu menos dinheiro emprestado e tem mais dinheiro, enquanto a empresa B pediu mais dinheiro emprestado ou tem menos dinheiro porque pediu mais dinheiro emprestado ou tem menos dinheiro. Portanto, embora seu Roe seja superior ao da empresa A, seu capital real é usado de forma muito ineficiente. Portanto, neste caso, seria melhor investirmos na empresa A do que na empresa B.

O ROIC leva em consideração o capital total de uma empresa, incluindo o patrimônio líquido e a dívida, e, portanto, fornece uma avaliação mais abrangente da eficiência de uma empresa em alcançar a lucratividade. É frequentemente utilizado por investidores e analistas como uma das métricas de avaliação financeira mais abrangentes para compreender a qualidade e a rentabilidade das operações de uma empresa.

Diferença entre retorno sobre capital e retorno sobre patrimônio líquido

| Indicadores

|

Retorno sobre o capital (ROIC)

|

Retorno sobre o patrimônio líquido (ROE)

|

| Definição

|

Avalia a eficiência do lucro do capital.

|

Avalia a eficiência do lucro patrimonial.

|

| Capital considerado

|

Avalia a eficiência do lucro com o capital total.

|

Considera o patrimônio.

|

| Tratamento da estrutura de capital

|

Considera a dívida e o capital próprio, ignora a estrutura.

|

Enfatiza o patrimônio líquido, excluindo dívida.

|

| Fórmula de cálculo

|

ROIC = NOPAT / capital investido

|

ROE = Lucro Líquido / Patrimônio Líquido

|

| Perspectiva de medição

|

Do ponto de vista da empresa como um todo

|

Na perspectiva dos acionistas

|

| Efeito da Medição

|

Avalia o lucro da empresa e a eficiência de capital.

|

Avalia o lucro líquido sobre o patrimônio líquido.

|

Fórmula de cálculo de retorno sobre capital

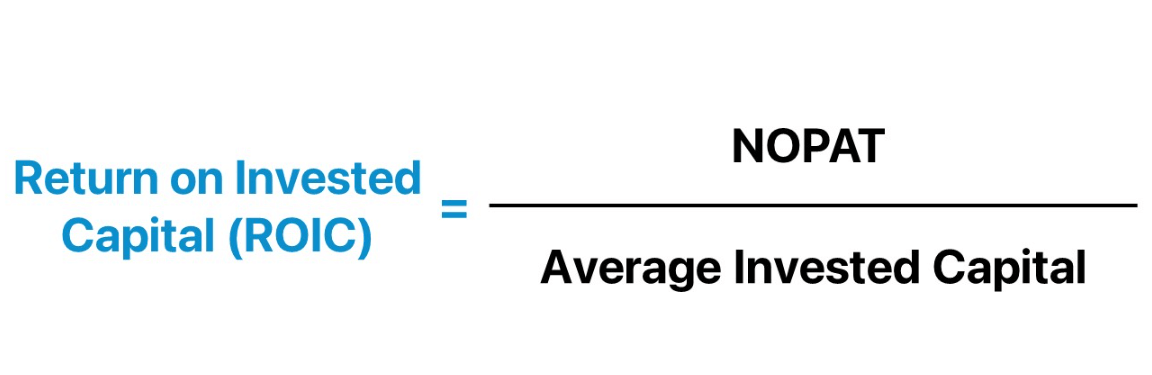

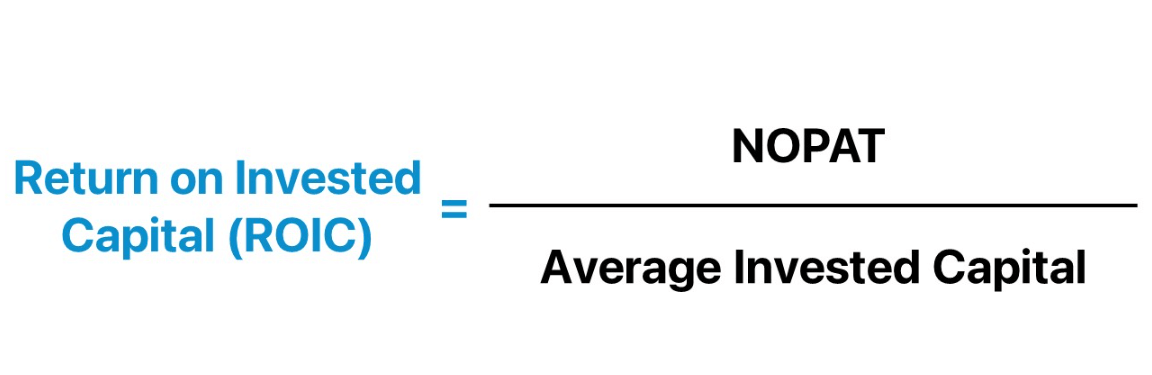

O ROIC é um indicador financeiro que mede a eficiência de uma empresa na realização do lucro líquido sobre o seu capital total investido, que é calculado pela fórmula: ROIC = (Lucro Operacional Líquido ÷ Capital Investido) x 100.

onde o lucro operacional líquido é o lucro líquido da empresa menos o lucro fiscal. O capital investido é o ativo total da empresa menos o passivo circulante não operacional, que representa o capital investido pela empresa para administrar seus negócios.

É importante observar que o lucro operacional líquido é o lucro operacional que resta após a dedução de todas as despesas operacionais e depois das despesas de depreciação e sinistros, também conhecido como NOPAT, enquanto o capital investido é o capital investido adicionando títulos e depois subtraindo dinheiro, deixando o investido capital, que pode ser escrito como capital investido.

Assim, a fórmula ROIC também pode ser escrita como NOPAT dividido pelo capital médio investido, conforme mostrado abaixo.

O ROIC trata principalmente de como as empresas usam seu capital, e um dos capitais da empresa são as ações da empresa e o outro é a dívida. A dívida inclui não apenas o dinheiro emprestado dos bancos, mas também o financiamento obtido através da emissão de títulos.

E o requisito é adicionar dívidas e também subtrair dinheiro. Isso significa que o que é necessário é como a empresa ganha dinheiro depois de contar quantas ações possui, depois de contar quanto dinheiro pediu emprestado e depois de subtrair o dinheiro. Também está perfeitamente claro que a própria empresa é capaz de utilizar capital.

Um exemplo:

Supondo que o lucro operacional líquido de uma empresa (NOPAT seja de US$ 1 milhão e seu capital investido seja de US$ 5 milhões, então o ROIC da empresa é calculado da seguinte forma: ROIC = (US$ 1 milhão ÷ US$ 5 milhões) x 100% = 20%

Isso significa que a empresa é capaz de gerar 20 centavos de receita operacional líquida para cada dólar de capital investido. Uma porcentagem maior de ROIC indica que a empresa está utilizando de forma mais eficiente o capital investido para obter retorno.

O ROIC é uma medida da eficiência com que uma empresa obtém lucro sobre o capital investido. Um ROIC mais elevado geralmente indica que uma empresa está a utilizar o seu capital de forma mais eficiente. O ROIC é calculado de forma semelhante ao ROCE, mas com algumas diferenças no denominador do capital. O ROCE normalmente usa a soma do patrimônio líquido e da dívida, enquanto o ROIC usa o ativo total menos o passivo circulante não operacional.

O que geralmente é um retorno sobre o capital apropriado?

O que geralmente é um retorno sobre o capital apropriado?

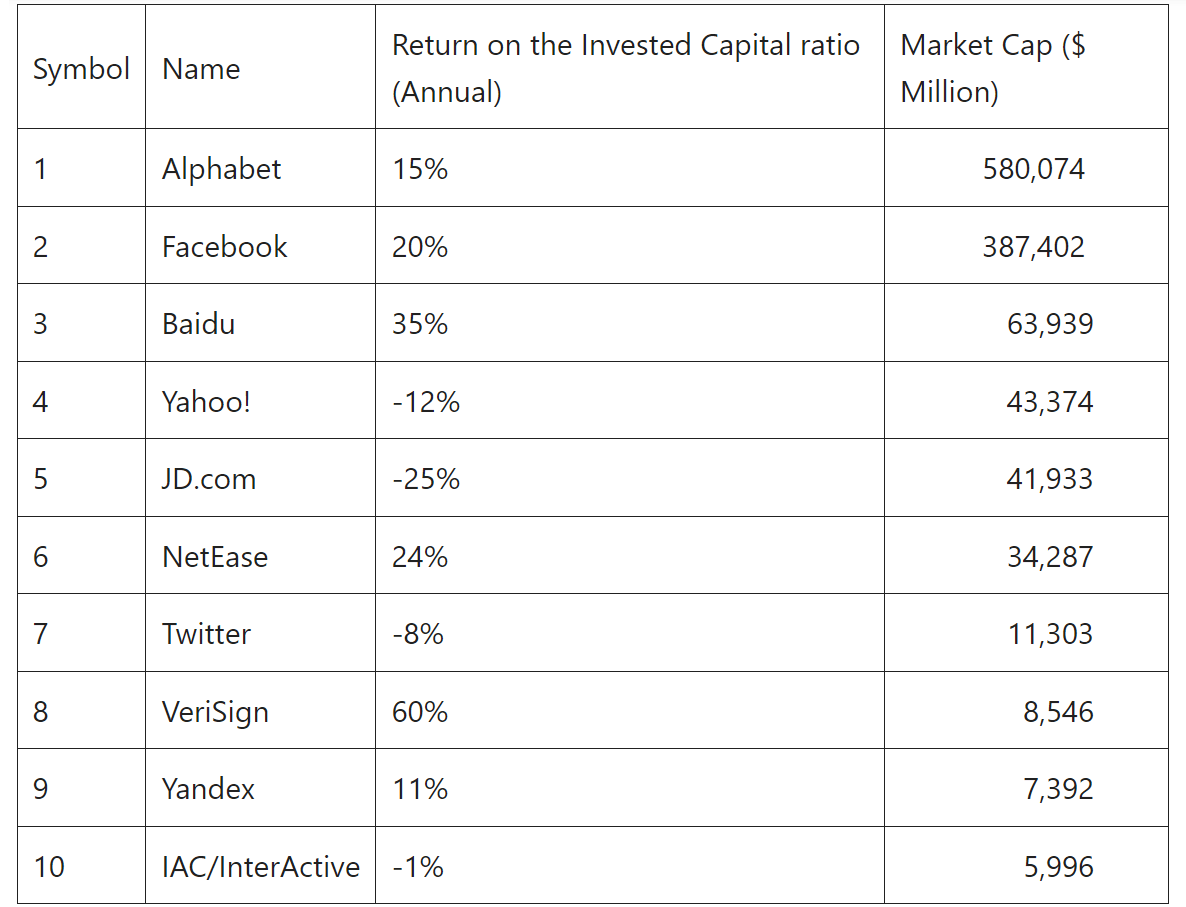

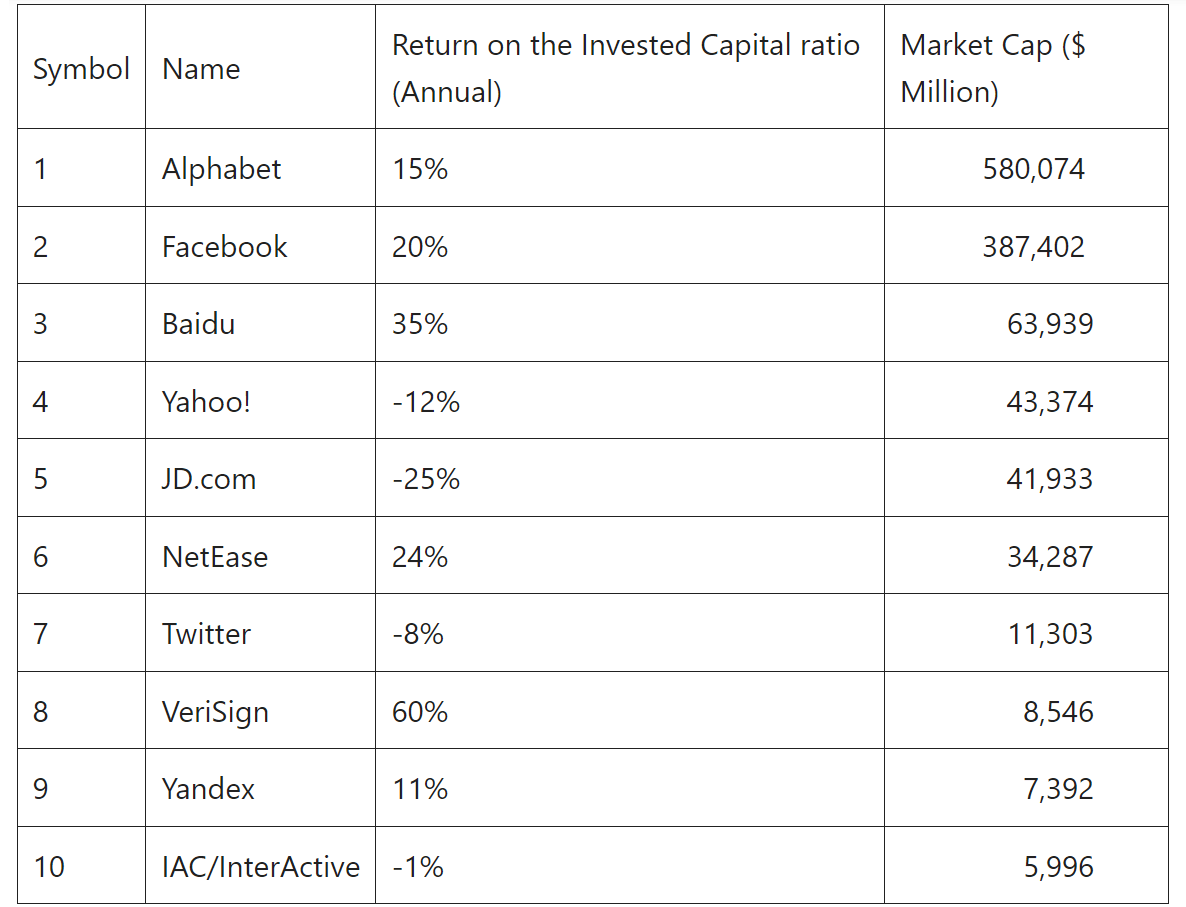

O nível apropriado de ROIC varia de acordo com o setor, o tamanho da empresa, as condições econômicas e outros fatores, e não existe um padrão universal. Em geral, porém, os investidores geralmente desejam ver um ROIC relativamente alto porque indica que uma empresa é capaz de utilizar o seu capital de forma eficiente para obter rentabilidade.

O padrão ROIC pode variar consideravelmente de setor para setor porque diferentes setores têm diferentes modelos de lucratividade e requisitos de capital. Em geral, as indústrias altamente intensivas em capital podem ter um ROIC mais baixo, enquanto as indústrias com poucos ativos podem ter um ROIC mais elevado. Portanto, a melhor maneira de se ter uma ideia do nível geral de desempenho dentro de um setor é compará-lo com outras empresas do mesmo setor.

Indústrias como tecnologia geral, software, saúde, etc. geralmente tendem a ter um ROIC mais alto porque podem não exigir muitos ativos físicos. A indústria transformadora, o retalho, etc., por outro lado, podem ter um ROIC moderado porque podem exigir algum nível de activos físicos para apoiar a produção e as vendas. A extração de matérias-primas, a fabricação tradicional, etc. podem ter um ROIC baixo porque podem exigir investimentos de capital significativos e enfrentar altos custos operacionais.

As decisões estratégicas e a alocação de capital de uma empresa também podem afetar o ROIC. Algumas empresas podem estar mais focadas no crescimento e dispostas a aceitar uma taxa de retorno mais baixa, enquanto outras podem estar mais focadas em melhorar a rentabilidade. Você também pode observar o ROIC de uma empresa nos últimos anos para compreender seu desempenho histórico e tendências. Um ROIC consistentemente estável e crescente pode ser um sinal positivo.

O actual ambiente económico e as condições de mercado também podem ter um impacto nas expectativas de ROIC. As empresas podem enfrentar diferentes desafios durante diferentes ciclos económicos. Portanto, ao comparar o ROIC de diferentes empresas, devem ser considerados seus ambientes específicos e condições competitivas.

No geral, uma empresa que consegue manter um ROIC relativamente elevado no seu setor pode ser mais atrativa. No entanto, não existe um número específico que se aplique a todas as situações, e os investidores devem considerar o retorno do capital como parte de uma análise financeira global, tendo em conta as circunstâncias específicas da empresa, os padrões da indústria e as condições de mercado.

Um maior retorno sobre o capital indica maior lucratividade.

Um maior retorno sobre o capital indica maior lucratividade.

Sim, em geral, um ROIC mais elevado indica que uma empresa é mais lucrativa. Indica que a empresa é capaz de converter efetivamente o total do capital investido (incluindo patrimônio líquido e dívida) em rentabilidade, indicando que a empresa está tendo um bom desempenho na utilização do capital.

A empresa pode ter adoptado uma estrutura de capital sólida que lhe permite maximizar os benefícios da sua combinação de dívida e capital próprio. Uma estrutura de capital sólida reduz custos e melhora o ROIC. A empresa pode ter tomado decisões inteligentes de investimento de capital e selecionado projetos de alto retorno, melhorando assim o retorno global do capital.

Um ROIC alto indica que a empresa possui algum tipo de vantagem competitiva que lhe permite diferenciar-se no setor. Isto pode incluir valor da marca, inovação tecnológica, eficiência da cadeia de abastecimento, etc. Isto permite à empresa ser potencialmente mais competitiva na sua indústria, capaz de manter a quota de mercado, atrair clientes e obter melhores preços.

Também sugere que a empresa pode ter um excelente modelo de negócios que lhe permita obter receitas mais elevadas no mercado e fornecer produtos ou serviços a um custo menor. e normalmente consegue atingir níveis mais elevados de rentabilidade no seu negócio principal. Isto pode dever-se às elevadas margens brutas dos produtos ou serviços, a uma estrutura de custos baixos ou ao crescimento da quota de mercado.

Um ROIC elevado reflecte a eficiência da empresa nas suas operações e a sua capacidade de alcançar uma forte rentabilidade com um investimento total de capital relativamente baixo. A empresa pode ter adotado práticas de gestão eficientes em suas operações que lhe permitam criar mais valor para cada unidade de capital investido.

Significa também que a empresa é capaz de utilizar eficientemente o capital investido para gerar um lucro operacional líquido mais elevado após impostos. Isto pode ser alcançado através de operações eficientes, utilização eficaz de recursos e excelente alocação de capital. Um ROIC elevado geralmente indica que a empresa obtém lucros líquidos relativamente elevados e que esses ganhos podem ser alcançados através de operações eficientes e alocação de capital, em vez de simplesmente através de dívida.

Um ROIC mais elevado geralmente indica que uma empresa está obtendo retornos mais elevados ao utilizar seu capital para atividades operacionais. No entanto, os investidores também devem considerar os riscos e incertezas associados a retornos elevados. Às vezes, retornos extremamente elevados podem corresponder a riscos elevados.

O que indica um retorno decrescente sobre o capital

Um ROIC decrescente pode indicar que uma empresa está enfrentando alguns problemas ou desafios com utilização de capital e lucratividade. Pode ser afectado por uma série de factores, tais como utilização ineficiente de capital, diminuição da rentabilidade e alterações na estrutura de capital, entre outros.

Isto pode ser devido ao fracasso da empresa em utilizar de forma eficiente todo o capital investido, resultando em investimentos que não geram rentabilidade suficiente. Isto pode ser causado por baixos retornos em projectos de capital, despesas de capital ineficientes, má gestão de capital, más decisões de investimento, tais como investir em projectos com baixos retornos, ou estratégias inadequadas de alocação de capital.

Também podem existir razões para uma diminuição do lucro líquido da empresa ou para uma alteração na estrutura de capital da empresa. Quedas nos lucros líquidos devido à diminuição das vendas, aumento dos custos, aumento das pressões competitivas ou outros problemas operacionais, bem como aumento da dívida ou alterações na estrutura de capital, resultam num aumento no custo do capital total, o que pode afectar o ROIC.

Mudanças no ambiente macroeconômico ou em todo o setor podem afetar a lucratividade e os níveis de ROIC da empresa. Se a indústria como um todo estiver enfrentando desafios, o ROIC da empresa poderá ser afetado. Se a indústria for altamente competitiva, a empresa poderá enfrentar guerras de preços ou um declínio na quota de mercado, resultando numa diminuição do ROIC. Mudanças no ambiente macroeconómico, como recessão ou instabilidade, podem ter um impacto negativo nos resultados da empresa e no retorno do capital.

Há também momentos em que uma empresa passa por eventos extraordinários, como grandes ações judiciais, desastres naturais ou mudanças significativas, que podem ter impacto nos lucros e no ROIC.

Ao analisar as quedas do ROIC, os investidores e analistas geralmente precisam se aprofundar para compreender as razões específicas por trás delas e considerar as condições gerais de negócios da empresa. Por vezes, as quedas do ROIC podem ser temporárias, mas se o problema persistir, a empresa poderá necessitar de tomar medidas para melhorar a sua utilização de capital e rentabilidade.

Dados padrão da indústria de retorno sobre capital (ROIC)

| Indústrias |

ROIC(%)

|

| Fabricação de semicondutores e outros componentes eletrônicos

|

37,5 |

| Editores de software

|

17.2 |

| Seguradoras

|

15.1 |

| Fabricação farmacêutica e médica

|

14.2 |

| Fabricação de equipamentos de navegação, medição, eletromédicos e controle

|

12,7 |

| Serviços de apoio empresarial

|

12.3 |

| Fabricação de equipamentos e suprimentos médicos

|

11.3 |

| Programação a cabo e outras programações por assinatura

|

9.6 |

| Corretagem de contratos de valores mobiliários e commodities e negócios relacionados

|

8.8 |

| Extração de petróleo e gás

|

5.9 |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que significa retorno sobre o capital?

O que significa retorno sobre o capital? O que geralmente é um retorno sobre o capital apropriado?

O que geralmente é um retorno sobre o capital apropriado? Um maior retorno sobre o capital indica maior lucratividade.

Um maior retorno sobre o capital indica maior lucratividade.