ट्रेडिंग

ईबीसी के बारे में

प्रकाशित तिथि: 2024-01-26

जो निवेशक यह देखना चाहते हैं कि कोई कंपनी निवेश करने लायक है या नहीं, उन्हें उस कंपनी की लाभप्रदता अवश्य देखनी चाहिए। और ऐसे कई अलग-अलग मेट्रिक्स हैं जो इस संबंध में उद्देश्य पूरा कर सकते हैं। लेकिन दीर्घकालिक और विशेष रूप से मूल्य निवेशकों के लिए, पूंजी पर रिटर्न (आरओआईसी) एक बहुत ही महत्वपूर्ण वित्तीय संकेतक है। आइए अब इस बारे में अधिक बात करें कि पूंजी पर यह रिटर्न आपको क्या बताता है। और देखें कि यह इतना महत्वपूर्ण क्यों है।

पूंजी पर रिटर्न का क्या मतलब है?

पूंजी पर रिटर्न का क्या मतलब है?

निवेशित पूंजी पर रिटर्न के रूप में भी जाना जाता है, यह किसी कंपनी द्वारा निवेश की गई वास्तविक पूंजी पर रिटर्न की दर को मापता है, भले ही उस पूंजी का स्रोत ऋण या इक्विटी हो। इसलिए, इसका उपयोग अक्सर किसी कंपनी की लाभप्रदता और पूंजी उपयोग की दक्षता का आकलन करने के लिए किया जाता है।

यह इक्विटी पर रिटर्न (आरओई) के समान है जिसमें यह गिना जाता है कि कोई कंपनी अपनी पूंजी का कितनी कुशलता से उपयोग कर रही है। लेकिन जहां ROE कंपनी के केवल एक दृष्टिकोण को देखता है, वहीं ROIC दूसरे का पूरक होता है। दूसरे शब्दों में, आरओआईसी शेयरधारकों के दृष्टिकोण से रो के परिप्रेक्ष्य के विपरीत कंपनी के परिप्रेक्ष्य को देखता है।

रो केवल परिसंपत्तियों में निवेश के बाद शेयरधारकों द्वारा लाए गए शुद्ध लाभ को देखेगा और केवल लाभ और निवल मूल्य के प्रतिशत को देखेगा। यहां, आप केवल शेयरधारकों की इक्विटी देख सकते हैं, संपूर्ण उद्यम का मूल्य नहीं। दूसरी ओर, आरओआईसी किसी कंपनी की अपनी सारी पूंजी निवेश करने के बाद पैसा बनाने की क्षमता का एक माप है, जो लाभप्रदता का एक अधिक व्यापक उपाय है और लाभप्रदता पर विभिन्न वित्तपोषण संरचनाओं के प्रभाव को हटा देता है।

आरओआईसी मुख्य व्यवसाय की लाभप्रदता को दर्शाता है, यह दर्शाता है कि क्या उद्यम एक अच्छा व्यवसाय है, अर्थात, जिसे हम अब अक्सर कहते हैं वह एक अच्छा ट्रैक नहीं है। सरल शब्दों में, किसी उद्यम की संपत्तियों को तीन श्रेणियों में विभाजित किया जा सकता है: वित्तीय संपत्ति, इक्विटी निवेश और परिचालन संपत्ति, जो वित्तीय आय, निवेश आय और मुख्य व्यवसाय से लाभ के अनुरूप होती हैं।

हालाँकि, आरओआईसी परिचालन परिसंपत्तियों के बाहर अन्य दो श्रेणियों को बाहर करता है और केवल मुख्य व्यवसाय की मुनाफा कमाने की क्षमता को मापता है। दूसरे शब्दों में, इसका उपयोग किसी कंपनी की मूल लाभप्रदता और उसके भविष्य के मूल्य निर्माण की ऊपरी सीमा का आकलन करने के लिए किया जा सकता है। यह किसी कंपनी के मूल्यांकन के लिए सबसे महत्वपूर्ण संकेतकों में से एक है।

शायद इसकी तुलना आरओई से करना अधिक सहज होगा। एक साथ मापने पर, वे यह सुनिश्चित कर सकते हैं कि क्या RoE में वृद्धि अधिक मात्रा में वित्तपोषण के कारण है या केवल कंपनी की मुख्य लाभप्रदता में वृद्धि के कारण है। अर्थात्, बढ़े हुए वित्तीय उत्तोलन के कारण वृद्धि के बजाय आरओआईसी में वृद्धि।

उदाहरण के लिए, मान लें कि दो कंपनियां हैं, कंपनी ए और कंपनी बी। कंपनी A का ROE 15% और ROIC 12% है। कंपनी B का ROE कंपनी A की तुलना में 5% से 20% अधिक है, लेकिन इसका ROIC केवल 8% है।

यदि आप केवल आरओई को देखते हैं, तो मूल रूप से इसमें कोई संदेह नहीं है कि आप कंपनी बी चुनेंगे क्योंकि इसका आरओई अधिक है। शेयरधारकों की पूंजी को अधिक कुशल बनाने का अर्थ है 20% वापस कमाने के लिए एक डॉलर का निवेश करना। जबकि एक कंपनी केवल 15% ही कमा सकती है। लेकिन यदि आप आरओआईसी को एक साथ जोड़ते हैं, तो आप देख सकते हैं कि कंपनी ए में निवेश करने लायक अधिक है।

इसका कारण यह है कि कंपनी ए ने कम पैसा उधार लिया है और उसके पास अधिक नकदी है, जबकि कंपनी बी ने अधिक पैसा उधार लिया है या उसके पास कम नकदी है क्योंकि उसने अधिक पैसा उधार लिया है या उसके पास कम नकदी है। इसलिए यद्यपि उसका रो कंपनी ए से अधिक है, उसकी वास्तविक पूंजी का उपयोग बहुत ही अकुशलता से किया जाता है। तो इस मामले में, हमारे लिए कंपनी बी की तुलना में कंपनी ए में निवेश करना बेहतर होगा।

आरओआईसी शेयरधारकों की इक्विटी और ऋण सहित कंपनी की कुल पूंजी को ध्यान में रखता है, और इसलिए लाभप्रदता प्राप्त करने में कंपनी की दक्षता का अधिक व्यापक मूल्यांकन प्रदान करता है। इसका उपयोग अक्सर निवेशकों और विश्लेषकों द्वारा किसी कंपनी के संचालन की गुणवत्ता और लाभप्रदता को समझने के लिए सबसे व्यापक वित्तीय मूल्यांकन मेट्रिक्स में से एक के रूप में किया जाता है।

| संकेतक | पूंजी पर रिटर्न (आरओआईसी) | इक्विटी पर रिटर्न (आरओई) |

| परिभाषा | पूंजी से लाभ दक्षता का मूल्यांकन करता है। | इक्विटी लाभ दक्षता का मूल्यांकन करता है। |

| पूंजी पर विचार | कुल पूंजी के साथ लाभ दक्षता का मूल्यांकन करता है। | समता पर विचार करता है। |

| पूंजी संरचना उपचार | ऋण और इक्विटी पर विचार करता है, संरचना की उपेक्षा करता है। | ऋण को छोड़कर इक्विटी पर जोर देता है। |

| गणना सूत्र | आरओआईसी = एनओपीएटी/निवेशित पूंजी | आरओई = शुद्ध लाभ/शेयरधारकों की इक्विटी |

| मापन परिप्रेक्ष्य | समग्र रूप से फर्म के दृष्टिकोण से | शेयरधारकों के दृष्टिकोण से |

| मापन का प्रभाव | फर्म के लाभ और पूंजी दक्षता का मूल्यांकन करता है। | इक्विटी पर शुद्ध लाभ का मूल्यांकन करता है। |

पूंजी गणना फॉर्मूला पर रिटर्न

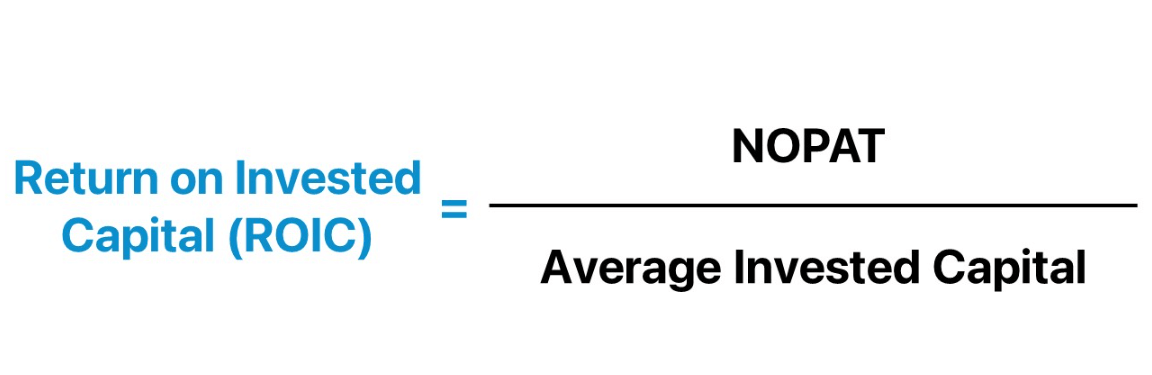

आरओआईसी एक वित्तीय संकेतक है जो किसी कंपनी की कुल निवेशित पूंजी पर शुद्ध लाभ प्राप्त करने की दक्षता को मापता है, जिसकी गणना सूत्र द्वारा की जाती है: आरओआईसी = (शुद्ध परिचालन लाभ ÷ निवेशित पूंजी) x 100।

जहां शुद्ध परिचालन लाभ कंपनी का शुद्ध लाभ घटा कर लाभ है। निवेशित पूंजी कंपनी की कुल परिसंपत्तियों को घटाकर गैर-परिचालन वर्तमान देनदारियां है, जो कंपनी द्वारा अपना व्यवसाय चलाने के लिए निवेश की गई पूंजी का प्रतिनिधित्व करती है।

यह ध्यान रखना महत्वपूर्ण है कि शुद्ध परिचालन लाभ वह परिचालन लाभ है जो सभी परिचालन खर्चों और फिर मूल्यह्रास और दावे के खर्चों में कटौती के बाद बचता है, जिसे एनओपीएटी के रूप में भी जाना जाता है, जबकि निवेशित पूंजी बांड जोड़कर और फिर नकदी घटाकर निवेश की गई पूंजी है। पूंजी, जिसे निवेशित पूंजी के रूप में लिखा जा सकता है।

तो, आरओआईसी फॉर्मूला को औसत निवेशित पूंजी से विभाजित एनओपीएटी के रूप में भी लिखा जा सकता है, जैसा कि नीचे दिखाया गया है।

आरओआईसी मुख्य रूप से इस बारे में है कि कंपनियां अपनी पूंजी का उपयोग कैसे करती हैं, और कंपनी की पूंजी में से एक कंपनी के शेयर हैं, और दूसरा ऋण है। ऋण में न केवल बैंकों से उधार लिया गया धन शामिल है, बल्कि बांड जारी करके प्राप्त वित्तपोषण भी शामिल है।

और आवश्यकता कर्ज जोड़ने के साथ-साथ नकदी घटाने की भी है। इसका मतलब यह है कि आवश्यक यह है कि कंपनी अपने पास कितने शेयर हैं, यह गिनने के बाद कि उसने कितना पैसा उधार लिया है, और नकदी घटाने के बाद पैसा कैसे कमाती है। यह भी बिल्कुल स्पष्ट है कि व्यवसाय स्वयं पूंजी का उपयोग करने में सक्षम है।

एक उदाहरण:

यह मानते हुए कि किसी कंपनी का शुद्ध परिचालन लाभ (एनओपीएटी $1 मिलियन है और इसकी निवेशित पूंजी $5 मिलियन है, तो कंपनी के आरओआईसी की गणना इस प्रकार की जाती है: आरओआईसी = ($1 मिलियन ÷ $5 मिलियन) x 100% = 20%

इसका मतलब यह है कि कंपनी निवेशित पूंजी के प्रत्येक डॉलर के लिए 20 सेंट शुद्ध परिचालन आय उत्पन्न करने में सक्षम है। आरओआईसी का उच्च प्रतिशत इंगित करता है कि कंपनी रिटर्न प्राप्त करने के लिए निवेशित पूंजी का अधिक कुशलता से उपयोग कर रही है।

आरओआईसी इस बात का माप है कि कोई कंपनी अपनी निवेशित पूंजी पर कितनी कुशलता से लाभ कमाती है। एक उच्च आरओआईसी आम तौर पर इंगित करता है कि एक कंपनी अपनी पूंजी का अधिक कुशलता से उपयोग कर रही है। आरओआईसी की गणना आरओसीई के समान ही की जाती है, लेकिन पूंजी के विभाजक में कुछ अंतर के साथ। आरओसीई आम तौर पर शेयरधारकों की इक्विटी और ऋण के योग का उपयोग करता है, जबकि आरओआईसी गैर-परिचालन वर्तमान देनदारियों को घटाकर कुल संपत्ति का उपयोग करता है।

आम तौर पर पूंजी पर उचित रिटर्न क्या है?

आम तौर पर पूंजी पर उचित रिटर्न क्या है?

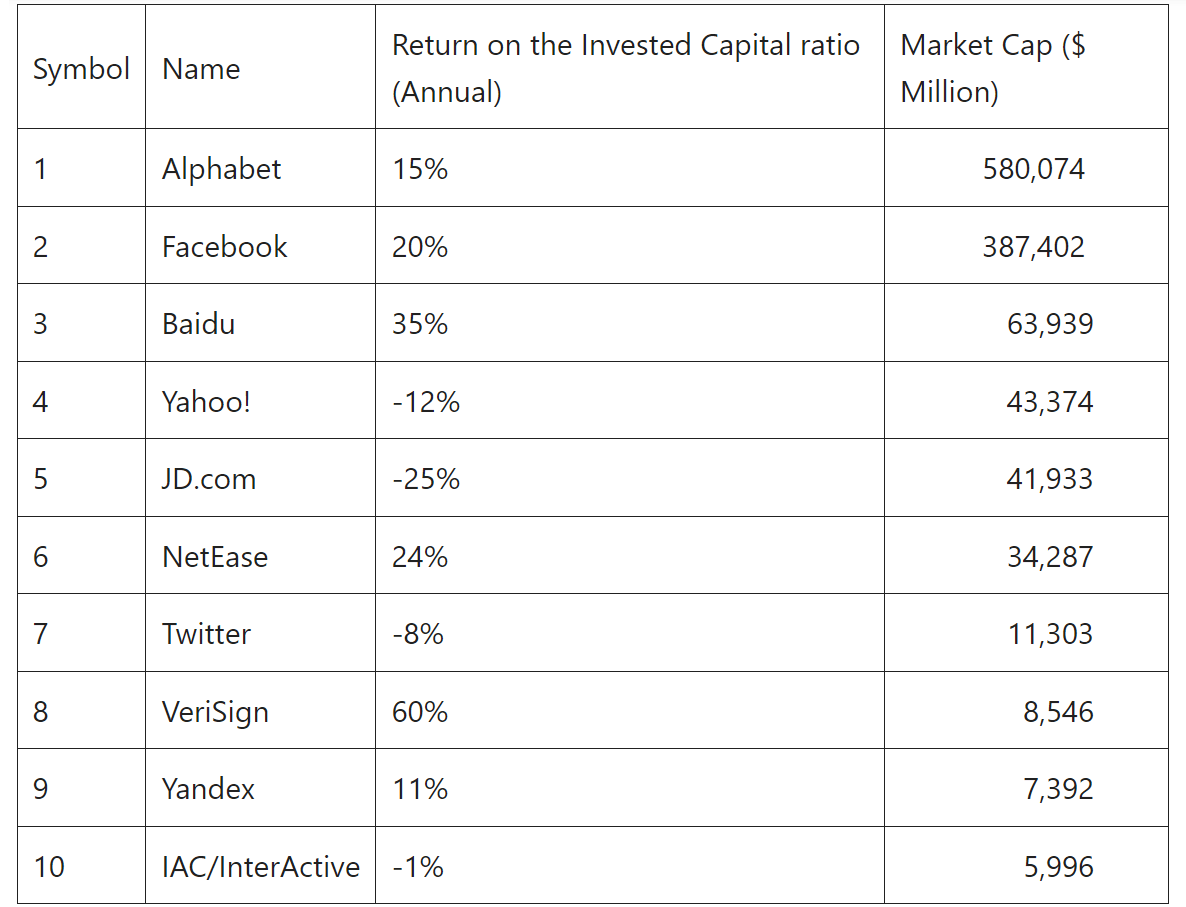

आरओआईसी का उचित स्तर उद्योग, कंपनी के आकार, आर्थिक स्थिति और अन्य कारकों के अनुसार भिन्न होता है, और कोई सार्वभौमिक मानक नहीं है। सामान्य तौर पर, हालांकि, निवेशक आमतौर पर अपेक्षाकृत उच्च आरओआईसी देखना चाहते हैं क्योंकि यह इंगित करता है कि कंपनी लाभप्रदता प्राप्त करने के लिए अपनी पूंजी का कुशलतापूर्वक उपयोग करने में सक्षम है।

आरओआईसी मानक उद्योग से उद्योग में काफी भिन्न हो सकता है क्योंकि विभिन्न उद्योगों में अलग-अलग लाभप्रदता मॉडल और पूंजी आवश्यकताएं होती हैं। सामान्य तौर पर, अत्यधिक पूंजी-सघन उद्योगों में कम ROIC हो सकता है, जबकि परिसंपत्ति-हल्के उद्योगों में अधिक ROIC हो सकता है। इसलिए, किसी उद्योग के भीतर प्रदर्शन के सामान्य स्तर का अंदाजा लगाने का सबसे अच्छा तरीका उसी उद्योग की अन्य कंपनियों के साथ तुलना करना है।

सामान्य प्रौद्योगिकी, सॉफ्टवेयर, स्वास्थ्य देखभाल आदि जैसे उद्योगों में आमतौर पर उच्च आरओआईसी होता है क्योंकि उन्हें बहुत अधिक भौतिक संपत्तियों की आवश्यकता नहीं होती है। दूसरी ओर, विनिर्माण, खुदरा इत्यादि में मध्यम आरओआईसी हो सकता है क्योंकि उन्हें उत्पादन और बिक्री का समर्थन करने के लिए कुछ स्तर की भौतिक संपत्तियों की आवश्यकता हो सकती है। कच्चे माल के निष्कर्षण, पारंपरिक विनिर्माण आदि में कम आरओआईसी हो सकता है क्योंकि उन्हें महत्वपूर्ण पूंजी निवेश की आवश्यकता हो सकती है और उच्च परिचालन लागत का सामना करना पड़ सकता है।

किसी कंपनी के रणनीतिक निर्णय और पूंजी आवंटन भी ROIC को प्रभावित कर सकते हैं। कुछ कंपनियाँ विकास पर अधिक ध्यान केंद्रित कर सकती हैं और कम रिटर्न दर स्वीकार करने को तैयार हो सकती हैं, जबकि अन्य लाभप्रदता में सुधार पर अधिक ध्यान केंद्रित कर सकती हैं। आप किसी कंपनी के ऐतिहासिक प्रदर्शन और रुझानों को समझने के लिए पिछले कुछ वर्षों में उसके आरओआईसी को भी देख सकते हैं। लगातार स्थिर और बढ़ता ROIC एक सकारात्मक संकेत हो सकता है।

वर्तमान आर्थिक माहौल और बाज़ार की स्थितियाँ भी ROIC की अपेक्षाओं पर प्रभाव डाल सकती हैं। विभिन्न आर्थिक चक्रों के दौरान कंपनियों को विभिन्न चुनौतियों का सामना करना पड़ सकता है। इसलिए, विभिन्न कंपनियों के आरओआईसी की तुलना करते समय, उनके विशिष्ट वातावरण और प्रतिस्पर्धी स्थितियों पर विचार किया जाना चाहिए।

कुल मिलाकर, एक कंपनी जो अपने उद्योग में अपेक्षाकृत उच्च आरओआईसी बनाए रखने में सक्षम है वह अधिक आकर्षक हो सकती है। हालाँकि, कोई एक विशिष्ट संख्या नहीं है जो सभी स्थितियों पर लागू होती है, और निवेशकों को कंपनी-विशिष्ट परिस्थितियों, उद्योग मानकों और बाजार स्थितियों को ध्यान में रखते हुए समग्र वित्तीय विश्लेषण के हिस्से के रूप में पूंजी पर रिटर्न पर विचार करना चाहिए।

पूंजी पर अधिक रिटर्न अधिक लाभप्रदता का संकेत देता है।

पूंजी पर अधिक रिटर्न अधिक लाभप्रदता का संकेत देता है।

हां, सामान्य तौर पर, एक उच्च आरओआईसी इंगित करता है कि एक कंपनी अधिक लाभदायक है। यह इंगित करता है कि कंपनी निवेश की गई कुल पूंजी (शेयरधारकों की इक्विटी और ऋण सहित) को प्रभावी ढंग से लाभप्रदता में बदलने में सक्षम है, यह दर्शाता है कि कंपनी पूंजी के उपयोग में अच्छा प्रदर्शन कर रही है।

कंपनी ने संभवतः एक सुदृढ़ पूंजी संरचना अपनाई है जो उसे अपने ऋण और इक्विटी मिश्रण के लाभों को अधिकतम करने की अनुमति देती है। एक मजबूत पूंजी संरचना लागत कम करती है और आरओआईसी में सुधार करती है। हो सकता है कि कंपनी ने बुद्धिमान पूंजी निवेश निर्णय लिए हों और उच्च रिटर्न वाली परियोजनाओं का चयन किया हो, जिससे पूंजी पर समग्र रिटर्न में सुधार हुआ हो।

एक उच्च आरओआईसी इंगित करता है कि कंपनी के पास कुछ प्रकार का प्रतिस्पर्धात्मक लाभ है जो उसे उद्योग में खुद को अलग करने की अनुमति देता है। इसमें ब्रांड मूल्य, तकनीकी नवाचार, आपूर्ति श्रृंखला दक्षता आदि शामिल हो सकते हैं। यह कंपनी को अपने उद्योग में संभावित रूप से अधिक प्रतिस्पर्धी होने, बाजार हिस्सेदारी बनाए रखने, ग्राहकों को आकर्षित करने और बेहतर मूल्य निर्धारण प्राप्त करने में सक्षम बनाता है।

इससे यह भी पता चलता है कि कंपनी के पास एक उत्कृष्ट व्यवसाय मॉडल हो सकता है जो उसे बाज़ार में उच्च राजस्व प्राप्त करने और कम लागत पर उत्पाद या सेवाएँ प्रदान करने में सक्षम बनाता है। और आमतौर पर अपने प्राथमिक व्यवसाय में उच्च स्तर की लाभप्रदता प्राप्त करने में सक्षम होता है। यह उत्पादों या सेवाओं पर उच्च सकल मार्जिन, कम लागत संरचना या बाजार हिस्सेदारी में वृद्धि के कारण हो सकता है।

एक उच्च आरओआईसी अपने संचालन में कंपनी की दक्षता और अपेक्षाकृत कम कुल पूंजी निवेश के साथ मजबूत लाभप्रदता प्राप्त करने की क्षमता को दर्शाता है। कंपनी ने अपने संचालन में कुशल प्रबंधन प्रथाओं को अपनाया होगा जो उसे निवेशित पूंजी की प्रत्येक इकाई के लिए अधिक मूल्य बनाने की अनुमति देती है।

इसका मतलब यह भी है कि कंपनी कर के बाद उच्च शुद्ध परिचालन लाभ उत्पन्न करने के लिए अपनी निवेशित पूंजी का कुशलतापूर्वक उपयोग करने में सक्षम है। इसे कुशल संचालन, प्रभावी संसाधन उपयोग और उत्कृष्ट पूंजी आवंटन के माध्यम से प्राप्त किया जा सकता है। एक उच्च आरओआईसी आमतौर पर इंगित करता है कि कंपनी को अपेक्षाकृत उच्च शुद्ध लाभ का एहसास होता है और ये कमाई केवल ऋण के बजाय कुशल संचालन और पूंजी आवंटन के माध्यम से प्राप्त की जा सकती है।

एक उच्च आरओआईसी आमतौर पर इंगित करता है कि एक कंपनी परिचालन गतिविधियों के लिए अपनी पूंजी का उपयोग करते समय उच्च रिटर्न प्राप्त कर रही है। हालाँकि, निवेशकों को उच्च रिटर्न से जुड़े जोखिमों और अनिश्चितताओं पर भी विचार करना चाहिए। कभी-कभी, अत्यधिक उच्च रिटर्न उच्च जोखिमों के अनुरूप हो सकता है।

पूंजी पर घटता रिटर्न क्या दर्शाता है

आरओआईसी में गिरावट यह संकेत दे सकती है कि कंपनी पूंजी उपयोग और लाभप्रदता के साथ कुछ समस्याओं या चुनौतियों का सामना कर रही है। यह कई कारकों से प्रभावित हो सकता है, जैसे अकुशल पूंजी उपयोग, घटती लाभप्रदता और पूंजी संरचना में बदलाव, अन्य।

ऐसा कंपनी द्वारा अपनी कुल निवेशित पूंजी का कुशलतापूर्वक उपयोग करने में विफलता के कारण हो सकता है, जिसके परिणामस्वरूप ऐसे निवेश होते हैं जो पर्याप्त लाभप्रदता उत्पन्न नहीं करते हैं। इसका कारण पूंजीगत परियोजनाओं पर कम रिटर्न, अकुशल पूंजी व्यय, खराब पूंजी प्रबंधन, खराब निवेश निर्णय जैसे कम रिटर्न वाली परियोजनाओं में निवेश करना या अनुचित पूंजी आवंटन रणनीतियों के कारण हो सकता है।

इसके पीछे कंपनी के शुद्ध लाभ में गिरावट या कंपनी की पूंजी संरचना में बदलाव भी कारण हो सकते हैं। बिक्री में गिरावट, बढ़ती लागत, प्रतिस्पर्धी दबाव में वृद्धि या अन्य परिचालन समस्याओं के साथ-साथ बढ़े हुए ऋण या इक्विटी संरचना में बदलाव के कारण शुद्ध लाभ में गिरावट के परिणामस्वरूप कुल पूंजी की लागत में वृद्धि होती है, जो आरओआईसी को प्रभावित कर सकती है।

उद्योग-व्यापी या व्यापक आर्थिक वातावरण में परिवर्तन कंपनी की लाभप्रदता और आरओआईसी स्तर को प्रभावित कर सकता है। यदि संपूर्ण उद्योग चुनौतियों का सामना कर रहा है, तो कंपनी का ROIC प्रभावित हो सकता है। यदि उद्योग अत्यधिक प्रतिस्पर्धी है, तो कंपनी को मूल्य युद्ध या बाजार हिस्सेदारी में गिरावट का सामना करना पड़ सकता है, जिसके परिणामस्वरूप आरओआईसी में कमी आएगी। व्यापक आर्थिक माहौल में बदलाव, जैसे मंदी या अस्थिरता, का कंपनी की कमाई और पूंजी पर रिटर्न पर नकारात्मक प्रभाव पड़ सकता है।

ऐसे भी समय होते हैं जब कोई कंपनी असाधारण घटनाओं का अनुभव करती है, जैसे बड़े मुकदमे, प्राकृतिक आपदाएं, या महत्वपूर्ण परिवर्तन, जिसका कमाई और आरओआईसी पर प्रभाव पड़ सकता है।

आरओआईसी में गिरावट का विश्लेषण करते समय, निवेशकों और विश्लेषकों को आमतौर पर उनके पीछे के विशिष्ट कारणों को समझने और कंपनी की समग्र व्यावसायिक स्थितियों पर विचार करने के लिए गहराई से जाने की आवश्यकता होती है। कभी-कभी, ROIC में गिरावट अस्थायी हो सकती है, लेकिन यदि समस्या बनी रहती है, तो कंपनी को अपने पूंजी उपयोग और लाभप्रदता में सुधार के लिए कदम उठाने की आवश्यकता हो सकती है।

| इंडस्ट्रीज | आरओआईसी(%) |

| सेमीकंडक्टर और अन्य इलेक्ट्रॉनिक घटक विनिर्माण | 37.5 |

| सॉफ्टवेयर प्रकाशक | 17.2 |

| बीमा कंपनी | 15.1 |

| फार्मास्युटिकल और चिकित्सा विनिर्माण | 14.2 |

| नेविगेशन, मापन, इलेक्ट्रोमेडिकल और नियंत्रण उपकरण विनिर्माण | 12.7 |

| व्यवसाय सहायता सेवाएँ | 12.3 |

| चिकित्सा उपकरण और आपूर्ति विनिर्माण | 11.3 |

| केबल और अन्य सदस्यता प्रोग्रामिंग | 9.6 |

| सिक्योरिटीज और कमोडिटी अनुबंध ब्रोकरेज और संबंधित व्यवसाय | 8.8 |

| तेल और गैस निष्कर्षण | 5.9 |

अस्वीकरण: यह सामग्री केवल सामान्य सूचना उद्देश्यों के लिए है और इसका उद्देश्य वित्तीय, निवेश या अन्य सलाह नहीं है जिस पर भरोसा किया जाना चाहिए। सामग्री में दी गई कोई भी राय ईबीसी या लेखक की यह सिफ़ारिश नहीं है कि कोई विशेष निवेश, सुरक्षा, लेन-देन, या निवेश रणनीति किसी विशिष्ट व्यक्ति के लिए उपयुक्त है।