取引

EBCについて

公開日: 2024-01-26

更新日: 2024-12-13

ある企業が投資する価値があるかどうかを知りたい投資家は、その企業の収益性を確認する必要があります。そして、この目的を果たすことができるさまざまな指標があります。しかし、長期投資家、特にバリュー投資家にとって、ROIC(資本利益率) は非常に重要な財務指標です。本記事では、ROICとその重要性について解説します。

ROICとは

ROIC(Return on Invested Capital)は日本語で資本利益率または投下資本利益率とも呼ばれ、資本の源泉が負債であるか資本であるかに関係なく、企業が投資した実際の資本に対する収益率を測定する財務指標です。したがって、企業の収益性や資本活用の効率を評価するためによく使用されます。

これは、企業が資本をどれだけ効率的に使用しているかを測定するという点で、自己資本利益率(ROE)に非常に似ています。ただし、ROEは企業の一方の視点のみを見る傾向がありますが、ROICはもう一方の視点を補完します。言い換えれば、ROICはROEの観点とは対照的に、株主の視点から会社のパフォーマンスを考慮しています。

ROE(Return on Equityるさまざまな財務構造の影響を排除し、資本をすべて投資した後に企業が収益をあげる能力の尺度であり、収益性を測定するより包括的な尺度です。

ROICは本業の収益性を反映し、その企業が良い事業を行っているかどうか、つまりいま好調な事業軌道に乗っているかどうかを反映します。企業の資産は、簡単に言うと金融資産、株式投資、営業資産の3つに分けられ、金融収益、投資収益、本業収益に相当します。

ただし、ROICは営業資産以外の2つのカテゴリーを除外し、本業の収益力のみを測定します。言い換えれば、企業の中核的な収益性と将来の価値創造の上限を評価するために使用できます。企業を評価する上で最も重要な指標の一つでもあります。

ROICをROEと比較した方がわかりやすいかもしれません。これらを総合して測定すると、ROEの増加が資金調達額の増加によるものなのか、それとも単に企業の中核的収益性の増加によるものなのかを確認できます。つまり、ROICの成長は財務レバレッジの増加によるものではありません。

例えば、A社とB社という2つの会社があるとします。 A社のROEは15%、ROICは12%です。 B 社のROEは20%と高いですが、ROICは8%とA社より低くなっています。

ROEだけを考慮するなら、基本的には投資家はROEが高いB社を選ぶでしょう。株主資本の効率を高めるということは、B社の株式に投資すると20%の利益を取り戻せることを意味します。一方、A企業は15%の利益しか稼げません。しかし、ROICも合わせて考慮すると、A社の方が投資する価値があることがわかります。

これは、A社は借入額が少なくて現金が多いのに対し、B社は借入額が多いか、現金が少ないためです。つまり、B社のROEはA社よりも高いにもかかわらず、実際の資本は非常に非効率に使われているのです。したがって、この場合、B社に投資するよりもA社に投資した方が良いと言えます。

ROICでは、株主資本と負債を含む企業の総資本が考慮されるため、収益性を達成する際の企業の効率性をより包括的に評価できます。これは、企業の運営の質と収益性を理解するための最も包括的な財務評価指標の1つとして、投資家やアナリストによってよく使用されます。

| 項目 | 資本利益率 (ROIC) | 自己資本利益率 (ROE) |

| 意味 | 資本からの収益効率を評価する | 株式の収益効率を評価する |

| 考慮される資本 | 総資本で収益効率を評価する | 株主の自己資本を考慮する |

| 資本構成の扱い | 負債と資本を考慮するが、構造を無視する | 負債を除いた資本を重視する |

| 計算式 | ROIC=税引後営業利益(NOPAT)/投下資本 | ROE=純利益 / 株主資本 |

| 測定の視点 | 会社全体の視点 | 株主の視点 |

| 測定の効果 | 企業の本業利益力と資本効率を評価する | 自己資本純利益を評価する |

ROICの計算式

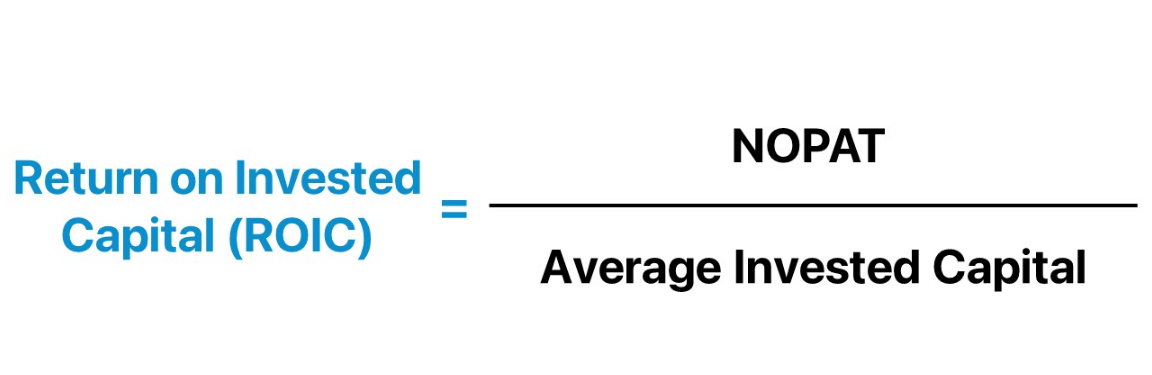

ROICは、総投下資本に対する純営業利益を測定する財務指標であり「ROIC=(純営業利益÷投下資本)x100%」で計算できます。

投下資本とは、企業の総資産から営業外流動負債を差し引いたもので、企業が事業を運営するために投資した資本を表します。投下資本は英語で「Invested Capital」と書かれます。

純営業利益とは、会社の純利益から税金利益を差し引いたもので、NOPAT(Net Operating Profit After Tax)とも呼ばれ、すべての営業費用そして減価償却費と税金費用を差し引いた後に残る営業利益です。

ROICは主に企業が資本をどのように使うかに関するものであり、企業の資本の1つは株式であり、もう1つは負債です。負債には銀行から借りたお金だけでなく、社債を発行して得た資金も含まれます。

そして、その要件は、現金を差し引くだけでなく、借金を追加することです。つまり、必要なのは、株式の保有量と借金を数え、現金を差し引いた後、会社がどうやってお金を稼ぐかということです。ROICを分析することで、ビジネス自体が資本を活用できる能力も完全に明らかにされます。

例:

企業は純営業利益が100万ドル、投下資本が500万ドルであると仮定すると、企業のROICは「ROIC=(100万ドル÷500万ドル)x100%=20%」となります。

これは、同社が投資資本1ドルあたり20セントの純営業利益を生み出すことができることを意味します。 ROICのパーセンテージが高いということは、企業が投資資本をより効率的に利用して利益を達成していることを示します。

ROICは、企業が投資資本に対してどれだけ効率的に利益を実現しているかを示す尺度です。一般に、ROICが高いほど、企業が資本をより効率的に使用していることを示します。 ROICはROCEと同様に計算されますが、資本の分母に若干の違いがあります。ROCEでは通常、株主資本と負債の合計が使用されますが、ROICでは総資産から営業外流動負債を差し引いたものが使用されます。

適切なROIC水準

ROICの適切な水準は、業種、企業規模、経済状況などによって異なり、普遍的な基準はありません。ただし、一般に投資家は比較的高いROICを期待します。これは、企業が資本を効率的に活用して収益性を達成できることを示すためです。

業界によって収益性モデルと資本要件が異なるため、ROIC基準は業界によって大きく異なる場合があります。一般的に、資本集約度の高い業界ではROICが低くなり、資産の少ない業界では ROICが高くなる可能性があります。したがって、業界内の一般的なパフォーマンスのレベルを把握する最良の方法は、同じ業界の他の企業と比較することです。

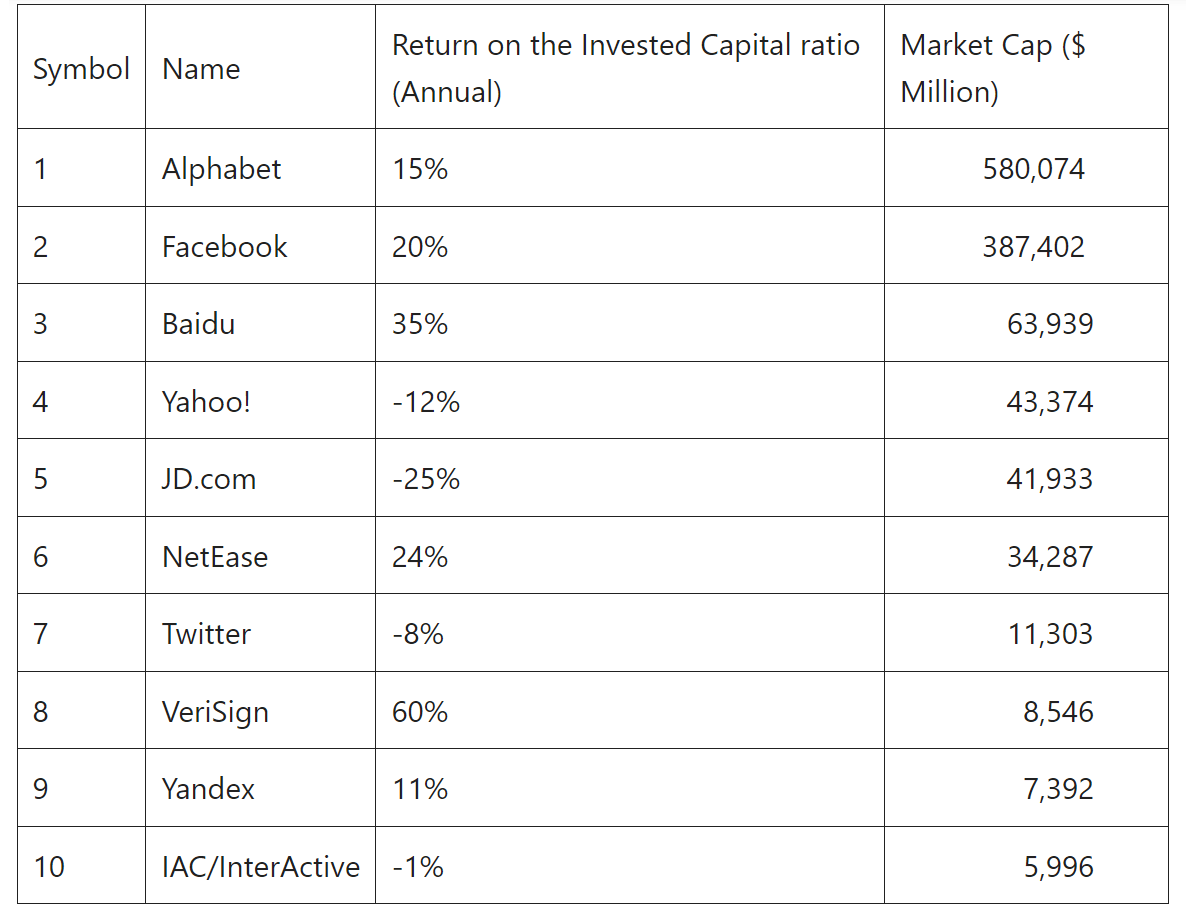

一般的なテクノロジー、ソフトウェア、ヘルスケアなどの業界は、多くの物理的資産を必要としないため、通常ROICが高くなる傾向があります。一方、製造業や小売業などは、生産と販売をサポートできるほどの物理的資産が必要であるため、ROICは中程度である可能性があります。原材料の抽出や従来の製造などは、多額の資本投資が必要であり、高い運営コストに直面する可能性があるため、ROICが低い傾向にあります。

企業の戦略的決定や資本配分もROICに影響を与える可能性があります。成長を重視し、収益率の低下を喜んで受け入れる企業もあれば、収益性の向上に、より重点を置く企業もあるでしょう。過去数年間の企業のROICを調べて、過去の業績と傾向を理解することもできます。 ROICが一貫して安定的に増加していることは、良い兆候である可能性があります。

現在の経済環境や市場状況もROICの期待に影響を与える可能性があります。多くの企業は、さまざまな経済サイクルの中でさまざまな課題に直面します。したがって、さまざまな企業のROICを比較する場合は、それぞれの企業固有の環境と競争条件を考慮する必要があります。

全体として、業界内で比較的高いROICを維持できる企業は、より魅力的である可能性があります。ただし、これはすべての状況に適用される絶対的正確な数値ではありません。投資家は企業固有の状況、業界基準、市場状況を考慮して、全体的な財務分析の一部として資本利益率を考慮する必要があります。

ROICが高いほど、収益性が高いことを示す

一般的に、ROICが高いほど、企業の収益性が高いことを示します。これは、企業が投資した総資本(株主資本と負債を含む)を効果的に収益に転換できていることを示しており、資本の活用における企業の良好なパフォーマンスを示しています。

また、そのような企業は、負債と株式の組み合わせの利点を最大化できる健全な資本構造を採用している可能性があります。健全な資本構造はコストを削減し、ROICを向上させます。同社は賢明な設備投資の決定を下し、高収益プロジェクトを選択したため、全体的な資本利益率が向上した可能性があります。

ROICが高いということは、その企業が業界内で優れた競争力を持っていることを示しています。これには、ブランド価値、技術革新、サプライチェーンの効率などが含まれます。これにより、企業は潜在的に業界での競争力が高まり、市場シェアを維持し、顧客を引きつけ、より良い価格設定を達成できるようになります。

また、同社は市場でより高い収益を達成し、より低コストで製品やサービスを提供できる優れたビジネスモデルを持っている可能性があります。そして通常、本業でより高いレベルの収益性を達成することができます。これは、製品またはサービスの高い粗利益、低コスト構造、または市場シェアの成長が原因である可能性があります。

高いROICは、同社の業務効率と、比較的低い総資本投資で高い収益性を達成できる能力を反映しています。同社は、投資された資本単位ごとにより多くの価値を生み出すことを可能にする効率的な管理手法を事業運営に採用している可能性があります。

高いROICは、同社が投資資本を効率的に活用して、より高い税引後純営業利益を生み出すことができることも意味します。これは、効率的な運営、効果的な資源利用、優れた資本配分によって達成される可能性があります。 ROICが高いということは、通常、企業が比較的高い純利益を実現しており、これらの収益が単に借金だけではなく効率的な運営と資本配分によって達成されている可能性があることを示しています。

ROICが高いことは、通常、企業が営業活動に資本を活用した際に、より高い利益を達成していることを示します。ただし、投資家は高いリターンに伴うリスクと不確実性も考慮する必要があります。場合によっては、非常に高いリターンが高いリスクに対応することがあります。

資本収益率の低下が示すもの

ROICの低下は、企業が資本活用と収益性に関して何らかの問題や課題を抱えていることを示している可能性があります。非効率な資本利用、収益性の低下、資本構造の変化など、多くの要因の影響を受けることもあります。

これは、企業が総投資資本を効率的に活用できず、投資が十分な収益を生み出さないことが原因である場合があります。これは、投資プロジェクトの低い収益、非効率な資本支出、不十分な資本管理、収益の低いプロジェクトへの投資など不適切な投資決定、または不適切な資本配分戦略によって引き起こされているかもしれません。

これは、企業の純利益の減少や資本構成の変化の理由となる可能性もあります。売上の減少、コストの上昇、競争圧力の増大、またはその他の経営上の問題による純利益の減少、ならびに負債の増加または資本構造の変化は、総資本コストの増加をもたらし、ROICに影響を与える可能性があります。

また、業界全体またはマクロ経済環境の変化は、企業の収益性とROICに影響を与える可能性があります。業界全体が課題に直面している場合には、企業のROICが影響を受けるかもしれません。業界の競争が激しい場合、企業は価格競争や市場シェアの低下に直面し、その結果ROICが低下する可能性があります。景気後退や不安定などのマクロ経済環境の変化は、企業の収益や資本収益率に悪影響を与えるかもしれません。

また、大規模な訴訟、自然災害、重大な変化などの不可抗力要因も、企業の収益やROICに影響を与える可能性があります。

ROICの低下を分析する場合、投資家やアナリストは通常、その背後にある具体的な理由をさらに深く掘り下げて理解し、企業の全体的なビジネス状況を考慮する必要があります。 ROICの低下は一時的な場合もありますが、問題が続く場合は、資本の利用率と収益性を改善するための措置を講じる必要がある可能性があります。

| 産業 | ROIC(%) |

| 半導体およびその他の電子部品の製造 | 37.5 |

| ソフトウェア開発 | 17.2 |

| 保険会社 | 15.1 |

| 医薬品および医療製造 | 14.2 |

| ナビゲーション、測定、電気医療および制御機器の製造 | 12.7 |

| ビジネスサポートサービス | 12.3 |

| 医療機器および医療用品の製造 | 11.3 |

| ケーブルおよびその他のサブスクリプション プログラム | 9.6 |

| 有価証券・商品契約の仲介及びその関連業務 | 8.8 |

| 石油とガス | 5.9 |

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。