A vida quotidiana das pessoas não está próxima dos bancos. Mas nós só conhecemos os bancos normais.para o banco central, o chefe do banco nacional, basicamente só ouvimos falar do seu nome e não vimos o seu povo; não sabemos qual é o seu papel. Na verdade, embora haja cada vez menos aparições nas nossas vidas, mas pode-se imaginar a sua existência na situação financeira e económica nacional oficial, sob o erário do povo, intimamente relacionada com a sua importância. Aqui teremos uma boa compreensão do papel do banco central no final.

O que é um banco central?

O que é um banco central?

É também conhecido como o banco do país e é uma das instituições de maior gestão financeira do país. É uma instituição oficial criada e gerida pelo governo de um país ou região monetária e é a instituição central do sistema monetário de um país, responsável pela formulação e implementação da política monetária, pela gestão da emissão de moeda, pela supervisão do sistema bancário e pela manutenção da estabilidade financeira. .

A sua estrutura organizacional e o seu estatuto jurídico variam de país para país, mas é geralmente independente para garantir que é capaz de cumprir as suas responsabilidades de política monetária e de estabilidade financeira sem interferência indevida de pressões políticas. A sua independência ajuda a garantir que é capaz de formular e implementar políticas monetárias de longo prazo e no interesse económico global do país.

O nome e a estrutura organizacional do banco central podem variar de país para país, por exemplo, o Sistema da Reserva Federal (FRS) nos EUA, o Banco Central Europeu (BCE) na zona euro, o Banco Popular da China (PBOC) na China , e assim por diante. No geral, é uma componente chave do sistema monetário de um país e é responsável pela manutenção da estabilidade do sistema monetário e financeiro, a fim de promover o desenvolvimento económico sustentável.

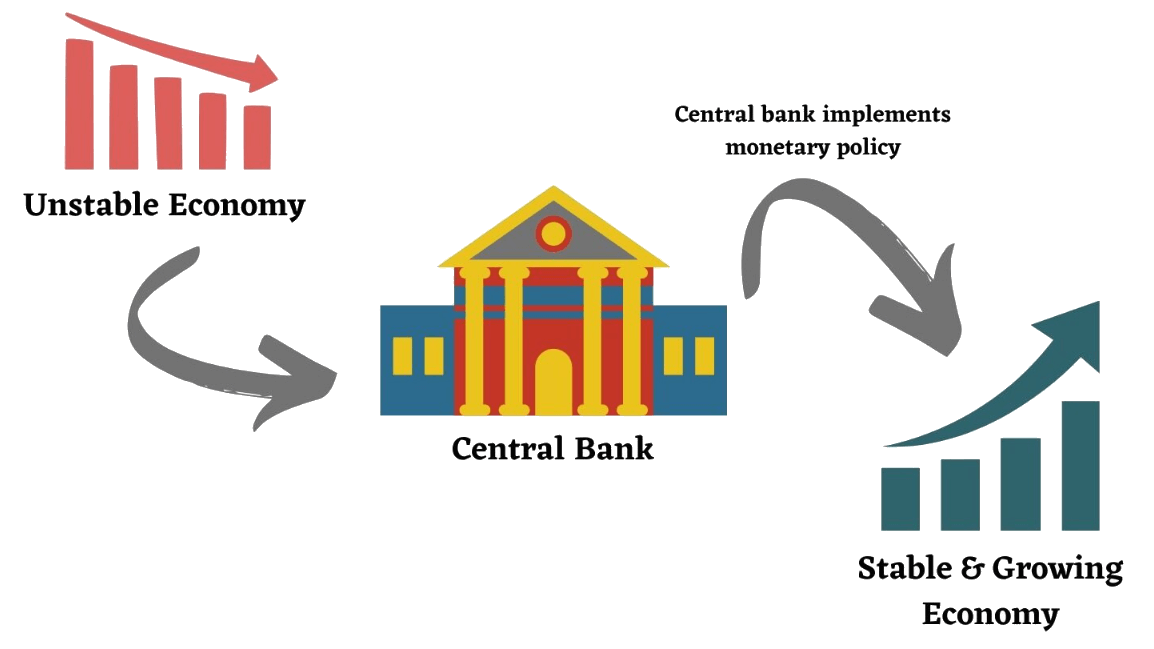

As razões da sua criação estão principalmente relacionadas com as necessidades do sistema monetário e financeiro e com o desenvolvimento da economia. À medida que a economia se desenvolve, a necessidade de política monetária aumenta gradualmente. O banco central foi criado para ter uma instituição que pudesse formular e implementar a política monetária para manter a estabilidade monetária, controlar a inflação e promover o crescimento económico sustentável.

Historicamente, à medida que o número de bancos comerciais cresceu e os tipos de negócios se tornaram mais diversificados, problemas como a concorrência e a dívida entre os bancos tornaram-se cada vez mais proeminentes. Para resolver estes problemas e estabilizar a ordem do mercado financeiro, é necessária uma instituição especializada para regular e coordenar, e assim surgiu o banco central.

O Riksbank, fundado na Suécia em 1656, é o protótipo do banco central moderno. Em 1844, o Banco da Inglaterra recebeu o monopólio da emissão de moeda, tornando-se o primeiro banco central no verdadeiro sentido da palavra. Posteriormente, cada vez mais países criaram bancos centrais através dos quais gerem os mercados financeiros e participam numa série de regulamentações macroeconómicas. Formado hoje, representa a vontade das mais altas instituições de gestão financeira do país.

Até à data, tornou-se o líder do sector financeiro em cada país, o banco central da maioria dos países, para realizar a implementação da política financeira nacional, emissão de moeda e agente de gestão, supervisão do tesouro, gestão da indústria financeira, o estabelecimento do sistema nacional de pagamentos e compensação, participação em atividades financeiras internacionais estrangeiras e outras funções importantes.

Em geral, o banco central de cada país, através de uma série de meios diretos ou indiretos, realiza a regulação da oferta e procura monetária e da vida social e económica e influencia profundamente o futuro e o destino do país.

Banco central significa qual banco

| Banco Central |

Área do país |

| Sistema de reserva Federal |

Estados Unidos |

| Banco Central Europeu |

Zona Euro |

| Banco Popular da China |

China |

| Banco do Japão |

Japão |

| banco da Inglaterra |

Reino Unido |

| Deutsche Bundesbank |

Alemanha |

| Banco Central da Índia |

Índia |

| Banco do Canadá |

Canadá |

| Banco Central da Austrália |

Austrália |

| Banco Central do Brasil |

Brasil |

Funções de um banco central

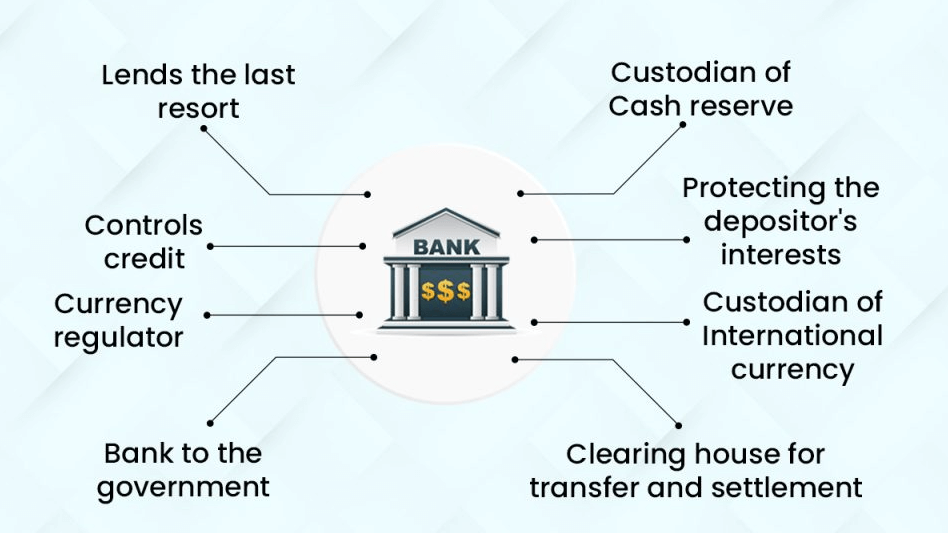

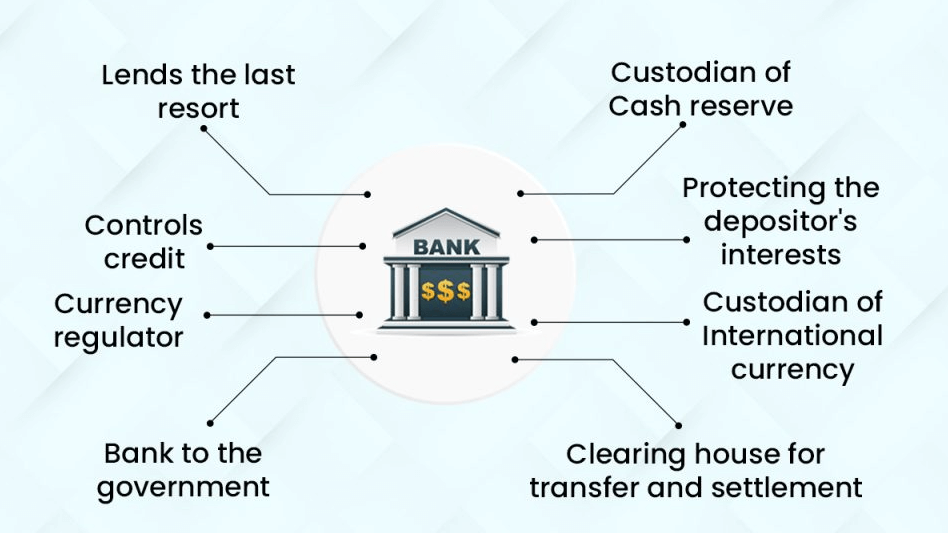

Geralmente desempenha uma série de funções importantes dentro de um país ou área monetária, sendo a sua principal função manter a estabilidade monetária, promover o crescimento económico e manter a estabilidade do sistema financeiro.

À medida que a economia cresce, a necessidade de política monetária aumenta gradualmente. Foi inicialmente criado para formular e implementar a política monetária para manter a estabilidade monetária, controlar a inflação e promover o crescimento económico sustentável. Basicamente, faz isso ajustando as taxas de juros, a oferta monetária e outros meios. E como a única instituição com poderes para emitir a moeda com curso legal do país, gere e controla a oferta monetária para garantir a sua estabilidade, bem como ajustá-la para satisfazer as necessidades da economia como e quando necessário.

É também responsável pela gestão das reservas cambiais do país, a fim de manter a balança de pagamentos e estabilizar a taxa de câmbio. Isto inclui a realização de transações no mercado cambial e a gestão do investimento das reservas cambiais do país, o que é essencial para manter a estabilidade e o crescimento sustentável da economia do país. É também responsável pela formulação e implementação de políticas regulatórias financeiras para manter a estabilidade do sistema financeiro. Isto é feito através da regulação dos mercados financeiros, dos bancos e de outras instituições financeiras para garantir a estabilidade do sistema financeiro e para prevenir e lidar com crises financeiras.

É também responsável pela gestão do sistema de pagamentos do país para garantir que os pagamentos e liquidações sejam feitos de forma eficiente, segura e sem problemas. Isto é importante para facilitar a boa condução das transações e trocas na economia. E realiza pesquisas e estatísticas económicas para apoiar a formulação e implementação da política monetária, bem como fornece informações sobre o estado da economia a outras agências governamentais, participantes no mercado e ao público. Existe também cooperação com outros países e organizações internacionais, particularmente em questões financeiras transfronteiriças, coordenação da política monetária, etc.

Além destas, os bancos centrais têm funções governamentais nos seus respectivos países. Por exemplo, o banco central da China, o Banco Popular da China, é incumbido pelo Ministério das Finanças de actuar como guardião e agente financeiro dos fundos públicos do governo central e de gerir a recuperação do tesouro e o negócio de obrigações do governo central.

Em primeiro lugar, como guardião dos fundos públicos do governo central, o público em geral é livre de escolher abrir uma conta de depósito numa instituição financeira. No entanto, as contas de depósito do governo central são abertas pelo Ministério das Finanças nos termos da lei e são denominadas Contas de Depósito do Tesouro no Banco Central. As receitas e despesas dos órgãos do governo central, incluindo orçamentos anuais, orçamentos especiais e outras receitas e despesas, tais como empréstimos do governo ou serviço da dívida, são canalizadas através da Conta de Depósitos do Tesouro. Salvo disposições especiais, todos são geridos e recuperados através da Conta de Depósitos do Tesouro.

O banco central gere as Contas de Depósito do Tesouro, acompanha a dinâmica dos fundos do Tesouro e gere as receitas e desembolsos do Tesouro através do sistema de bancos do Tesouro. Nos últimos anos, os bancos centrais continuaram a promover operações de tesouraria electrónica, estabelecendo mecanismos de desembolso de tesouraria online, bem como redes de remessas, pagamentos móveis e outros canais de pagamento diversificados para melhorar a eficiência das operações de tesouraria e aumentar a conveniência do pagamento.

Além disso, o banco central atua como agente financeiro do governo central. Em resposta à necessidade do governo central de emitir títulos para arrecadar fundos, ele cuida da licitação de títulos do governo central. As unidades licitantes participam da licitação por meio de links de computador, e os resultados da licitação são divulgados imediatamente, facilitando as transações no mercado de títulos.

Atualmente, os títulos do governo central são emitidos na forma registrada e não são mais impressos na forma física. O registro, a transferência e o reembolso de todos os direitos relacionados à emissão de títulos e diversas transações são realizados por meio da conexão sistemática entre o Banco Central e o banco de compensação comissionado, que é ao mesmo tempo segura e eficiente.

Em suma, o Banco Central serve como guardião dos fundos públicos do governo central e fornece ao governo serviços de Tesouro abrangentes e convenientes. Facilita a programação dos fundos do tesouro do governo, mantém a segurança dos fundos do tesouro e aumenta a eficácia da gestão financeira do governo. Por outro lado, actua como agente financeiro do governo central, que precisa de garantir que o governo central emite obrigações sem problemas, levanta fundos, paga o capital e os juros das obrigações conforme programado para consolidar o endividamento do governo, e mantém o bom funcionamento da compensação e liquidação de títulos do governo central para promover o desenvolvimento ativo do mercado de títulos.

Três ferramentas dos bancos centrais para controlar a oferta monetária

O banco central controla a oferta monetária utilizando diferentes ferramentas de política monetária para atingir os seus objectivos de política monetária.

A primeira é a taxa diretora, que influencia o nível das taxas de juros do mercado, ajustando a taxa diretora. Geralmente, o banco central orienta o nível da taxa de juro de todo o mercado monetário, alterando a taxa overnight ou outras taxas de referência. Quando aumenta a taxa diretora, o custo do empréstimo para os bancos comerciais aumenta, o que pode levar a uma queda na procura de empréstimos e, assim, abrandar o crescimento da oferta monetária. Por outro lado, a redução da taxa diretora pode estimular a atividade de endividamento e a expansão da oferta monetária.

A segunda são as operações de mercado aberto, que envolvem o ajuste do nível de reservas no sistema bancário através da compra e venda de activos financeiros, tais como obrigações governamentais, no mercado aberto. Quando o banco central compra obrigações, injecta fundos nos bancos, aumentando as reservas e levando-os a aumentar os empréstimos. Por outro lado, quando o banco central vende obrigações, recupera fundos e reduz reservas, o que pode fazer com que os bancos reduzam os empréstimos. Este ajustamento do nível de reservas através de operações de mercado aberto pode ter um impacto directo na capacidade e na vontade dos bancos de conceder empréstimos.

A terceira ferramenta são as reservas obrigatórias, que permitem aos bancos influenciar a capacidade dos bancos comerciais de emprestar, ajustando as suas reservas obrigatórias. As reservas são uma parte dos fundos que os bancos comerciais devem depositar no banco central para garantir que os pagamentos sejam compensados e para manter a estabilidade do sistema financeiro. Ao aumentar ou diminuir as reservas obrigatórias, o banco central pode afectar directamente a quantidade de dinheiro disponível para empréstimo pelos bancos comerciais. O aumento dos requisitos de reservas pode limitar a capacidade dos bancos comerciais para emprestar, enquanto a redução dos requisitos de reservas pode ajudar a expandir os empréstimos.

Todas as três ferramentas são utilizadas pelo banco central para atingir os seus objectivos de política monetária, que são basicamente manter a meta de inflação, promover o crescimento económico, manter a estabilidade financeira, etc.

Operações de Passivo dos Bancos Centrais

Operações de Passivo dos Bancos Centrais

As operações passivas do banco central incluem as dívidas e encargos que assume, que incluem a moeda que emite, os depósitos dos bancos comerciais e os instrumentos de dívida fornecidos pelo banco central às instituições financeiras.

O banco central é responsável pela emissão da moeda com curso legal do país, incluindo notas e moedas. Estas moedas são responsabilidades do banco central, uma vez que a sua emissão de moeda equivale a prometer um meio de pagamento ao público. E os bancos comerciais são obrigados a manter uma certa percentagem de reservas no banco central para garantir a estabilidade do sistema financeiro. Estas reservas são os depósitos dos bancos comerciais junto do banco central, que também constituem o passivo do banco central. Portanto, um dos seus principais passivos são as notas emitidas e as reservas de depósitos bancários.

Os bancos centrais geralmente detêm reservas internacionais, incluindo divisas e ouro. Estas reservas internacionais são um activo do banco central, bem como uma responsabilidade sua. Estas reservas assumem a forma de moedas estrangeiras e outros activos cambiais, que são utilizados para manter a balança de pagamentos internacional e a estabilidade da taxa de câmbio e pelos quais o banco central precisa de gerir e tem certas responsabilidades.

O banco central pode estabelecer relações de depósito com bancos centrais de outros países ou regiões, e esses depósitos também constituem passivos do banco central, geralmente relacionados com o ajustamento da liquidez e da política monetária.

Ao mesmo tempo, o banco central pode emitir instrumentos de passivo de curto prazo, tais como títulos do banco central, para ajustar a liquidez no mercado. Estas notas são geralmente emitidas para implementar a política monetária e para gerir a liquidez através de outros instrumentos de empréstimo de curto prazo, tais como operações de recompra reversa nos mercados financeiros.

O papel das operações de passivos dos bancos centrais, que estão intimamente ligadas à emissão de moeda e ao funcionamento do sistema financeiro, é que através da gestão desses passivos, os bancos centrais podem influenciar a oferta monetária, as taxas de juro do mercado e a estabilidade do sistema financeiro.

Balanços do banco central

| Ativos |

Passivos |

| Reservas internacionais |

Dinheiro em circulação |

| Empréstimos e depósitos |

Fundos em contas no banco central |

| Investimentos em títulos |

Títulos emitidos |

| Outros ativos |

Compromissos com o FMI |

|

Outras responsabilidades |

|

Capital |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual deva ser confiada. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que é um banco central?

O que é um banco central?

Operações de Passivo dos Bancos Centrais

Operações de Passivo dos Bancos Centrais