Повседневная жизнь людей не близка к банкам. Но мы знаем только обычные банки; что касается центрального банка, руководителя национального банка, мы, по сути, слышали только его название и не видели его людей; мы не знаем, какова его роль. На самом деле, хотя в нашей жизни появляется все меньше и меньше явлений, Но его существование в официальной национальной финансовой и экономической ситуации, под народным кошельком, тесно связанное с его важностью, можно себе представить. Здесь у нас в конечном итоге будет хорошее понимание роли центрального банка.

Что такое центральный банк?

Что такое центральный банк?

Он также известен как банк страны и является одним из высших учреждений финансового управления страны. Это официальное учреждение, созданное и управляемое правительством страны или валютного региона, и являющееся основным учреждением денежно-кредитной системы страны, ответственным за формулирование и реализацию денежно-кредитной политики, управление выпуском валюты, надзор за банковской системой и поддержание финансовой стабильности. .

Его организационная структура и правовой статус варьируются от страны к стране, но обычно он независим, чтобы гарантировать, что он способен выполнять свои обязанности по денежно-кредитной политике и финансовой стабильности без необоснованного вмешательства со стороны политического давления. Его независимость помогает гарантировать, что он способен формулировать и осуществлять денежно-кредитную политику, которая является долгосрочной и отвечает общим экономическим интересам страны.

Название и организационная структура центрального банка могут варьироваться от страны к стране, например, Федеральная резервная система (ФРС) в США, Европейский центральный банк (ЕЦБ) в еврозоне, Народный банк Китая (НБК) в Китае. , и так далее. В целом, он является ключевым компонентом денежно-кредитной системы страны и отвечает за поддержание стабильности денежно-кредитной и финансовой системы в целях содействия устойчивому экономическому развитию.

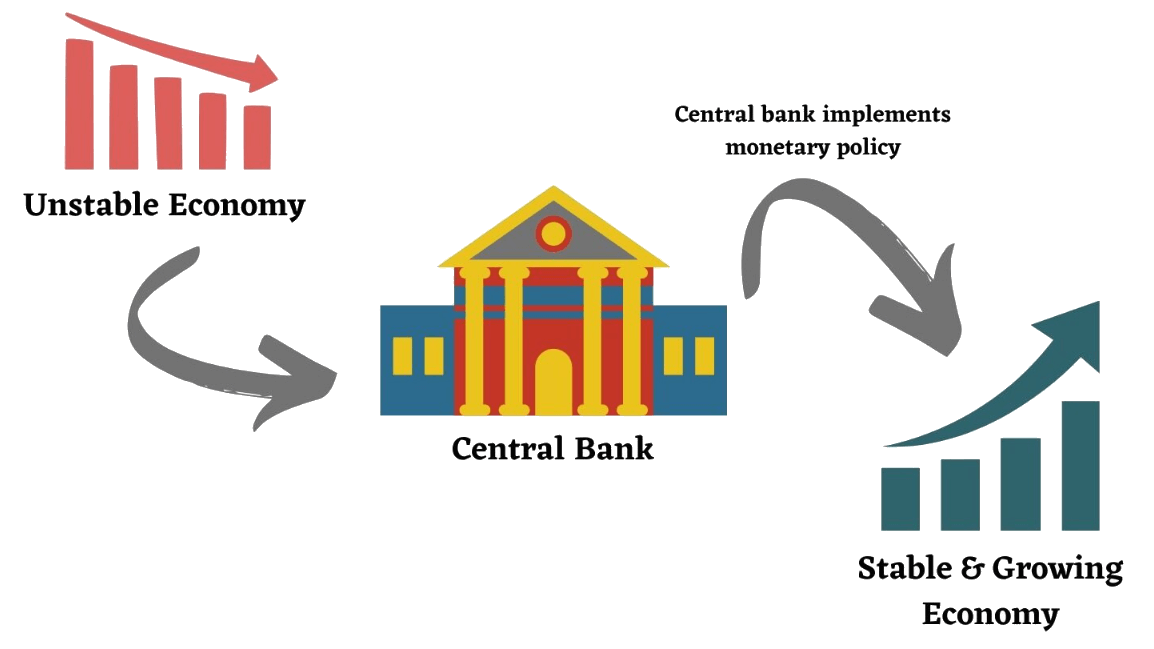

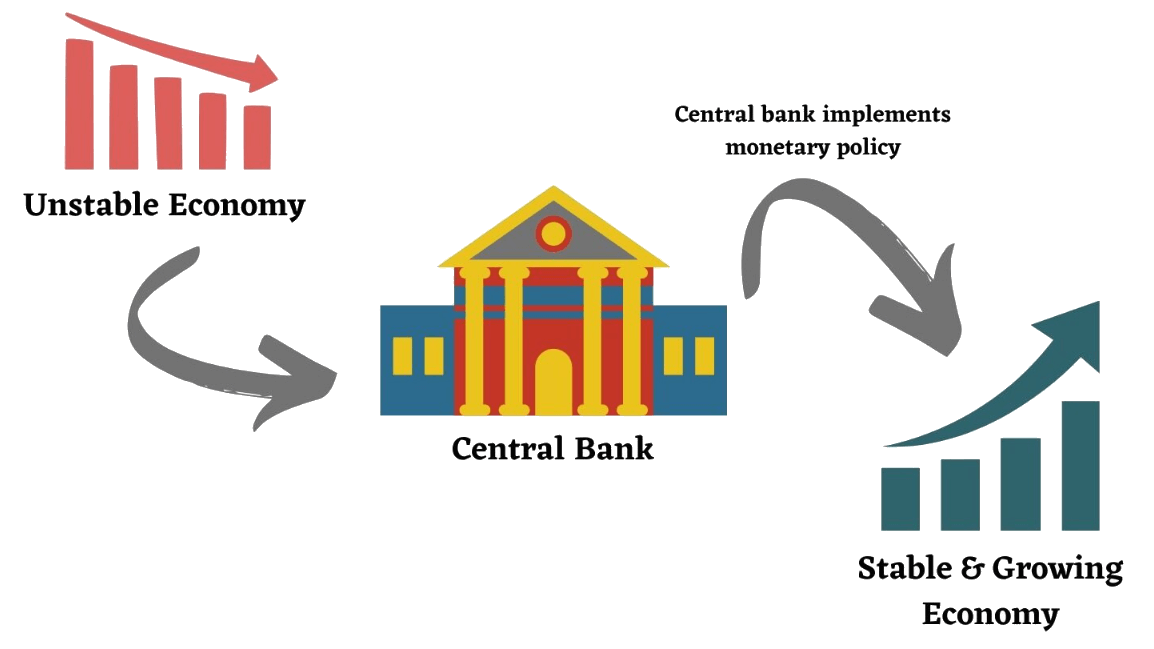

Причины его создания в основном связаны с потребностями валютно-финансовой системы и развитием экономики. По мере развития экономики потребность в денежно-кредитной политике постепенно возрастает. Центральный банк был создан для того, чтобы иметь учреждение, которое могло бы формулировать и осуществлять денежно-кредитную политику для поддержания денежной стабильности, контроля над инфляцией и содействия устойчивому экономическому росту.

Исторически сложилось так, что по мере того, как число коммерческих банков росло, а виды бизнеса становились более разнообразными, такие проблемы, как конкуренция и задолженность между банками, становились все более заметными. Чтобы решить эти проблемы и стабилизировать порядок на финансовом рынке, необходим специализированный институт регулирования и координации, и таким образом появился центральный банк.

Риксбанк, основанный в Швеции в 1656 г., является прообразом современного центрального банка. К 1844 г. Банк Англии получил монополию на эмиссию денег, став первым центральным банком в истинном смысле этого слова. Впоследствии все больше и больше стран создали центральные банки, с помощью которых можно управлять финансовыми рынками и участвовать в ряде макроэкономических правил. Созданный сегодня, он представляет собой волю высших учреждений финансового управления страны.

На сегодняшний день он стал лидером финансового сектора в каждой стране, центральным банком большинства стран, который берет на себя реализацию национальной финансовой политики, эмиссию валюты и агент по управлению казначейским надзором, управление финансовой отраслью, создание национальная платежная и клиринговая система, участие в зарубежной международной финансовой деятельности и другие важные функции.

В целом центральный банк каждой страны с помощью ряда прямых или косвенных средств осуществляет регулирование денежной массы и спроса, а также социальной и экономической жизни и глубоко влияет на будущее и судьбу страны.

Центральный банк означает, какой банк

| Центральный банк

|

Страна/регион

|

| Федеральная резервная система

|

Соединенные Штаты

|

| Европейский центральный банк

|

Еврозона

|

| Народный банк Китая

|

Китай

|

| Банк Японии

|

Япония

|

| Банк Англии

|

Великобритания

|

| Немецкий Бундесбанк

|

Германия

|

| Резервный банк Индии

|

Индия

|

| Банк Канады

|

Канада

|

| Резервный банк Австралии

|

Австралия

|

| Центральный банк Бразилии

|

Бразилия

|

Функции центрального банка

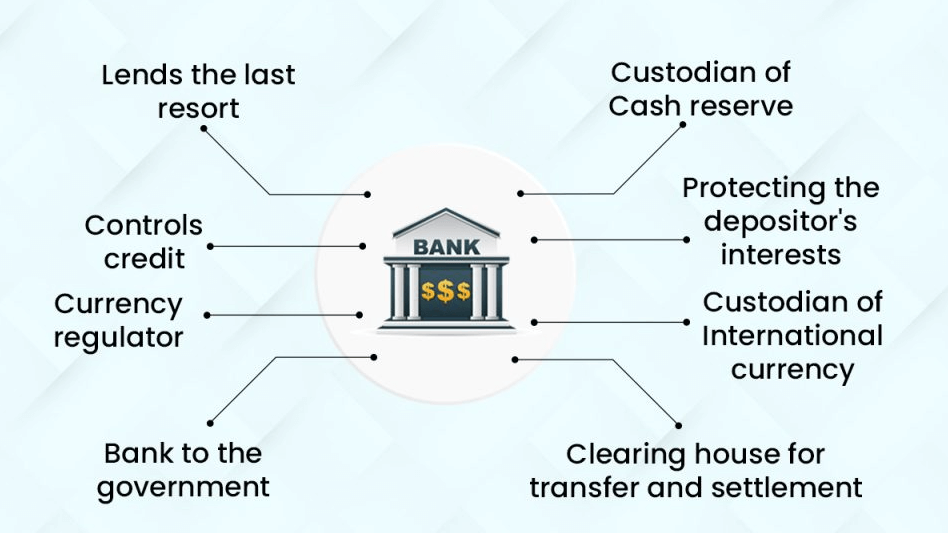

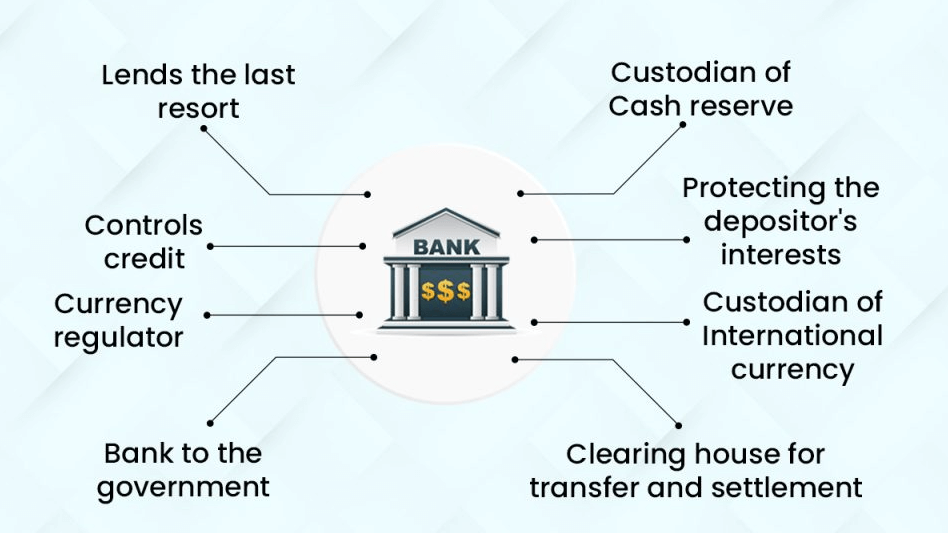

Обычно он выполняет ряд важных функций внутри страны или валютной зоны, при этом его основная роль заключается в поддержании денежной стабильности, содействии экономическому росту и поддержании стабильности финансовой системы.

По мере роста экономики потребность в денежно-кредитной политике постепенно возрастает. Первоначально он был создан для разработки и реализации денежно-кредитной политики для поддержания денежно-кредитной стабильности, контроля над инфляцией и содействия устойчивому экономическому росту. По сути, он делает это путем корректировки процентных ставок, денежной массы и других средств. И как единственное учреждение, уполномоченное выпускать законное платежное средство страны, оно управляет и контролирует денежную массу, чтобы обеспечить ее стабильность, а также корректирует ее для удовлетворения потребностей экономики по мере необходимости.

Он также отвечает за управление валютными резервами страны с целью поддержания платежного баланса и стабилизации обменного курса. Это включает в себя проведение операций на валютном рынке и управление инвестированием валютных резервов страны, что имеет важное значение для поддержания стабильности и устойчивого роста экономики страны. Он также отвечает за разработку и реализацию политики финансового регулирования для поддержания стабильности финансовой системы. Это делается путем регулирования финансовых рынков, банков и других финансовых учреждений с целью обеспечения стабильности финансовой системы, а также предотвращения финансовых кризисов и борьбы с ними.

Он также отвечает за управление платежной системой страны, чтобы гарантировать, что платежи и расчеты осуществляются эффективно, безопасно и бесперебойно. Это важно для облегчения беспрепятственного проведения транзакций и обменов в экономике. И проводит экономические исследования и статистику для поддержки формулирования и реализации денежно-кредитной политики, а также предоставления информации о состоянии экономики другим правительственным учреждениям, участникам рынка и общественности. Также осуществляется сотрудничество с другими странами и международными организациями, особенно по трансграничным финансовым вопросам, координации денежно-кредитной политики и т. д.

В дополнение к этому, центральные банки выполняют правительственные функции в своих странах. Например, центральному банку Китая, Народному банку Китая, Министерство финансов поручило действовать в качестве хранителя и финансового агента государственных фондов центрального правительства, а также управлять восстановлением казначейства и облигационным бизнесом центрального правительства.

Во-первых, будучи хранителем государственных средств центрального правительства, широкая общественность имеет право открыть депозитный счет в финансовом учреждении. Однако депозитные счета центрального правительства открываются Министерством финансов в соответствии с законом и называются казначейскими депозитными счетами в Центральном банке. Доходы и расходы органов центрального правительства, включая годовые бюджеты, специальные бюджеты, а также другие доходы и расходы, такие как государственные займы или обслуживание долга, направляются через депозитный счет Казначейства. Если не существует специальных положений, все они управляются и возвращаются через депозитный счет Казначейства.

Центральный банк управляет депозитными счетами Казначейства, отслеживает динамику фондов Казначейства и обрабатывает поступления и выплаты Казначейства через систему банков Казначейства. В последние годы центральные банки продолжали продвигать электронные казначейские операции, создавая онлайновые механизмы казначейских выплат, а также сети денежных переводов, мобильные платежи и другие диверсифицированные каналы платежей для повышения эффективности казначейских операций и удобства платежей.

Кроме того, центральный банк выступает финансовым агентом центрального правительства. В ответ на необходимость центрального правительства выпустить облигации для сбора средств оно проводит торги по облигациям центрального правительства. Участники торгов участвуют в торгах через компьютерные каналы, а результаты торгов публикуются немедленно, что облегчает проведение сделок на рынке облигаций.

В настоящее время облигации центрального правительства выпускаются в зарегистрированной форме и больше не печатаются в физической форме. Регистрация, передача и погашение всех прав, связанных с выпуском облигаций и различными операциями, осуществляются посредством систематической связи между Центральным банком и уполномоченным клиринговым банком, что является одновременно безопасным и эффективным.

Короче говоря, Центральный банк служит хранителем государственных средств центрального правительства и предоставляет правительству комплексные и удобные казначейские услуги. Это облегчает планирование государственных казначейских фондов, обеспечивает безопасность казначейских фондов и повышает эффективность управления государственными финансами. С другой стороны, он действует как финансовый агент центрального правительства, который должен гарантировать, что центральное правительство беспрепятственно выпускает облигации, собирает средства, выплачивает основную сумму и проценты по облигациям в соответствии с графиком для консолидации задолженности правительства и поддерживает бесперебойная работа клиринга и расчетов по облигациям центрального правительства в целях содействия активному развитию рынка облигаций.

Три инструмента центральных банков для контроля денежной массы

Центральный банк контролирует денежную массу, используя различные инструменты денежно-кредитной политики для достижения своих целей денежно-кредитной политики.

Первым из них является учетная ставка, которая влияет на уровень рыночных процентных ставок путем корректировки учетной ставки. Как правило, центральный банк регулирует уровень процентных ставок на всем денежном рынке, изменяя ставку «овернайт» или другие базовые ставки. Когда он повышает учетную ставку, стоимость заимствований для коммерческих банков возрастает, что может привести к падению спроса на заимствования и, таким образом, замедлить рост денежной массы. И наоборот, снижение учетной ставки может стимулировать заемную активность и расширение денежной массы.

Второй — операции на открытом рынке, которые включают в себя корректировку уровня резервов в банковской системе путем покупки и продажи финансовых активов, таких как государственные облигации, на открытом рынке. Когда центральный банк покупает облигации, он вливает средства в банки, увеличивая резервы и побуждая их увеличивать кредитование. И наоборот, когда центральный банк продает облигации, он возвращает средства и сокращает резервы, что может заставить банки сократить кредитование. Такая корректировка уровня резервов посредством операций на открытом рынке может оказать прямое влияние на способность и желание банков предоставлять кредиты.

Третий инструмент — резервные требования, которые позволяют банкам влиять на способность коммерческих банков кредитовать, корректируя свои резервные требования. Резервы — это часть средств, которые коммерческие банки должны депонировать в центральном банке для обеспечения проведения платежей и поддержания стабильности финансовой системы. Повышая или понижая резервные требования, центральный банк может напрямую влиять на количество денег, доступных коммерческим банкам для кредитования. Повышение резервных требований может ограничить возможности коммерческих банков кредитовать, тогда как снижение резервных требований может способствовать расширению кредитования.

Все три инструмента используются центральным банком для достижения целей денежно-кредитной политики, которые в основном заключаются в поддержании целевого уровня инфляции, содействии экономическому росту, поддержании финансовой стабильности и т. д.

Операции с ответственностью центральных банков

Операции с ответственностью центральных банков

Операции с обязательствами центрального банка включают долги и бремя, которые он принимает на себя, в том числе выпускаемую им валюту, депозиты коммерческих банков и долговые инструменты, предоставляемые центральным банком финансовым учреждениям.

Центральный банк отвечает за выпуск законного платежного средства страны, включая банкноты и монеты. Эти валюты являются обязательствами центрального банка, поскольку выпуск им валюты равносилен обещанию средства платежа населению. Коммерческие банки обязаны хранить определенный процент резервов в центральном банке для обеспечения стабильности финансовой системы. Эти резервы представляют собой депозиты коммерческих банков в центральном банке, которые также образуют обязательства центрального банка. Поэтому одним из его основных обязательств являются выпущенные банкноты и резервы банковских депозитов.

Центральные банки обычно держат международные резервы, включая иностранную валюту и золото. Эти международные резервы являются активом центрального банка, а также его обязательством. Эти резервы представлены в форме иностранной валюты и других валютных активов, которые используются для поддержания международного платежного баланса и стабильности обменного курса и за которые центральный банк должен управлять и несет определенные обязанности.

Центральный банк может вступать в депозитные отношения с центральными банками в других странах или регионах, и эти депозиты также представляют собой обязательства центрального банка, обычно в связи с корректировкой ликвидности и денежно-кредитной политики.

В то же время центральный банк может выпускать краткосрочные обязательства, такие как векселя центрального банка, для регулирования ликвидности на рынке. Эти облигации обычно выпускаются для реализации денежно-кредитной политики и управления ликвидностью посредством других инструментов краткосрочного заимствования, таких как операции обратного РЕПО на финансовых рынках.

Роль пассивных операций центральных банков, которые тесно связаны с выпуском валюты и функционированием финансовой системы, заключается в том, что посредством управления этими обязательствами центральные банки могут влиять на денежную массу, рыночные процентные ставки и стабильность. финансовой системы.

Балансы центрального банка

| Ресурсы

|

Обязательства

|

| Международные резервы

|

Денежные средства в обращении

|

| Кредиты и депозиты

|

Средства на счетах в центральном банке

|

| Инвестиции в ценные бумаги

|

Выпущенные ценные бумаги

|

| Прочие активы

|

Обязательства перед МВФ

|

|

Другие обязательства

|

|

Капитал

|

Отказ от ответственности: Этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или другим советом, на который следует полагаться. Никакое мнение, изложенное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия подходят какому-либо конкретному человеку.

Что такое центральный банк?

Что такое центральный банк?

Операции с ответственностью центральных банков

Операции с ответственностью центральных банков