取引

EBCについて

公開日: 2026-01-20

2026年1月19日、ニューヨーク証券取引所(NYSE)は、ブロックチェーン技術を活用し、トークン化された証券の取引と決済を可能にする新たなデジタルプラットフォームの開発計画を発表し、規制当局からの承認を求めると明らかにした。

これは、株式における 2 つの長年の問題に対処するため重要だ。

世界中の投資家が参加しているにもかかわらず、市場の時間は限られている。

2024年にT+1に移行した後も、決済は遅く複雑のままだ。

簡潔に言えば、NYSEは、株式取引の次なる進化が従来の取引所の仕組みではなく、デジタルネットワークに依存する可能性を示唆している。

ニューヨーク証券取引所の発表によると、新プラットフォームは以下の特徴を持つ「新しいデジタルプラットフォーム」となる見込みだ。

| 特徴 | NYSEの見解 | 株式にとってなぜ重要なのか |

|---|---|---|

| 24時間365日取引 | 常時稼働 | グローバルアクセスが可能で、米国時間外でも価格変動が大きくなる。 |

| オンチェーン決済 | 「即時」決済 | 取引相手のリスクは低くなるが、資金の調達と破損の修復にかかる時間は短くなる。 |

| ドル規模の注文 | ドル金額での注文 | 小口口座の部分的なエクスポージャーが容易になる。 |

| ステーブルコイン資金調達 | ステーブルコインベースの資金調達 | 銀行が閉まっている場合でも決済が可能になるが、管理上の疑問が生じる。 |

| 端数株 | サポートされている | 特に高価格の株式や ETF へのアクセスを拡大する。 |

| 「代替可能な」トークン | トークン化された株式は従来の株式と同等の価値がある | 変換が確実であれば、市場の分断リスクを軽減する。 |

重要な点として、NYSEはトークン化された株式の保有者が、従来の株主と同様に配当金や議決権を受け取る権利を維持すると述べている。

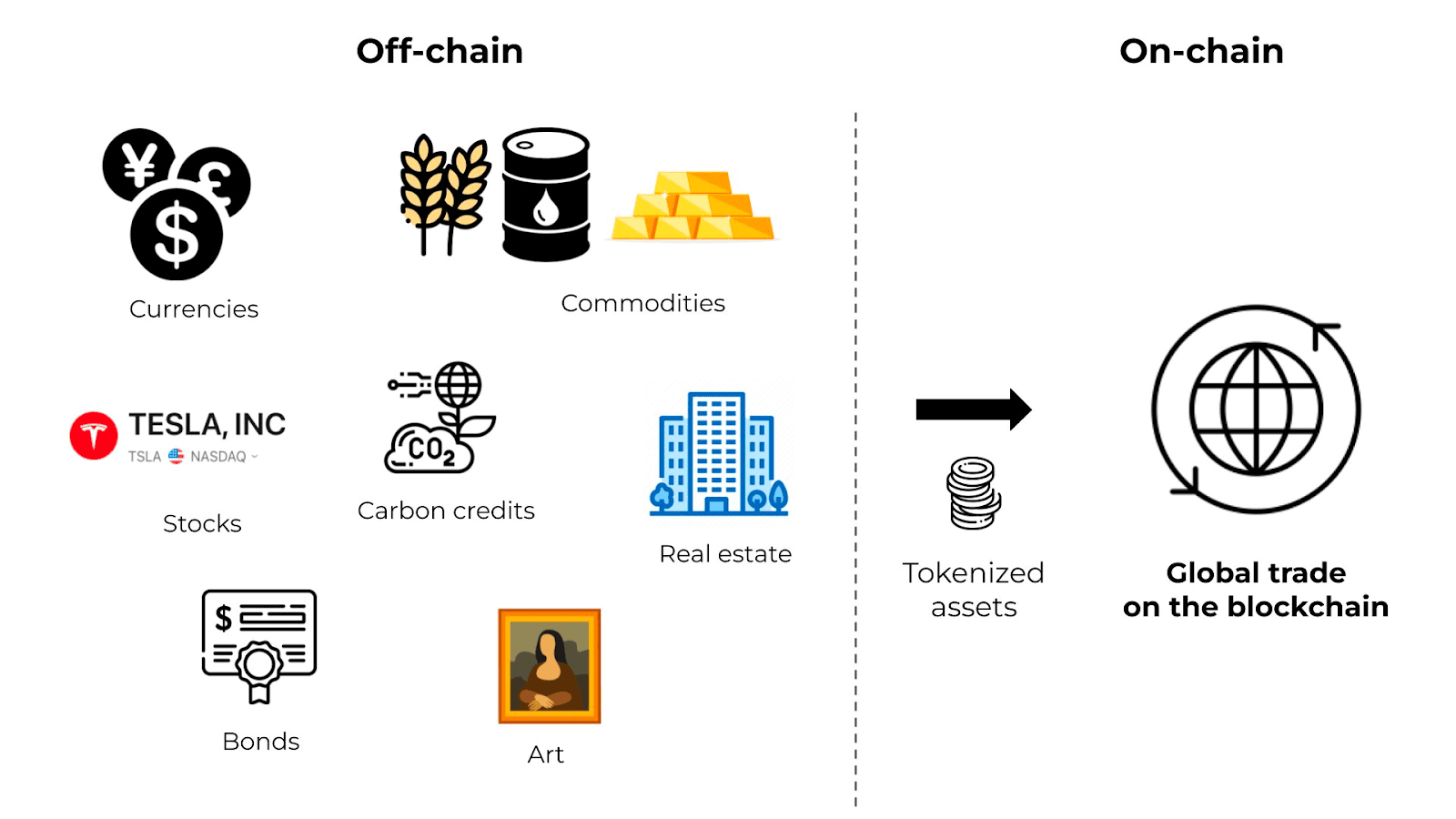

トークン化された株式とは、ブロックチェーン上に発行されるデジタルトークンであり、従来の株式の所有権を表す。

単なる暗号資産ではなく、既存の証券法や市場規制に準拠しつつ、所有権の表現と移転を効率化する技術だ。

NYSEの発表は、主に2つのモデルを示唆している:

このモデルは、トークンを普通株と真に同等のものにすることを目指している。NYSEは、従来発行された証券と互換性のある代替トークン化された株式をサポートすることを明確に表明した。

意図したとおりに機能すれば、トークンと株式が長期間にわたって大きく異なる価格で取引されることがなくなるため、よりクリーンな市場が実現する。

このモデルは、発行者が最初からデジタル形式で株式を発行することを選択するのに近いものだ。NYSEによると、このプラットフォームは、デジタル証券としてネイティブに発行されるトークンもサポートするように設計されているとのことだ。

これは長期にわたる大きな変化を表しているが、企業法から記録保存や保管まであらゆるものに影響を及ぼす可能性があるため、困難なものでもある。

米国市場ではすでに決済をT+1に短縮しており、2024年5月28日よりほとんどの取引が取引日の1営業日後に決済されることになる。

NYSEのコンセプトは、それよりも一歩先を行くものだ。「即時決済」は通常、T+0またはT+0に近い決済を指し、所有権と現金が取引自体に非常に近い場所に移動する。

これは重要な点だ。なぜなら、決済時間こそが隠れたリスクの多くを握っているからだ。SEC自身も、決済時間の短縮は「時はリスク」の軽減につながると説明している。取引から決済までの時間が短くなれば、問題が発生する可能性も低くなるからだ。

24時間取引が実現すれば、米国株は実質的に「グローバルタイムゾーン商品」に近づく。週末のニュースによる月曜朝の大幅なギャップ(価格差)が縮小する可能性があるが、流動性が低い時間帯の価格変動はより不安定になるリスクもある。

週末の見出しにより株価が早く変動する可能性

アジアとヨーロッパの時間帯は米国株価にさらに大きな影響を与える可能性がある

長い週末後の火曜日の朝のギャップは、価格がすでに動いているため縮小する可能性がある。

これはチャンスだが、ほとんどのトレーダーが無視しているリスクも伴う。それは、ピーク時間外に流動性が低い場合、価格発見が乱雑になる可能性があるということだ。

NYSEは端株取引と「ドル額での注文」を強調した。

これは小売業にとっての利便性だけではない。部分的なキャパシティによって「余剰資金」の摩擦が軽減されるため、体系的にリバランスされた戦略の運用方法を変える可能性がある。

即時決済は取引相手リスクを減らすが、ワークフローも圧縮する。

不一致を修正する時間が短縮される

決済のための証券調達にかかる時間が短縮

自動化された担保移動の必要性が高まる

ポストトレードシステムの将来についての洞察を得るには、現在の軌跡を調べることが有用だ。

2025年12月、米国の大手ポストトレード・ユーティリティは、SECからノーアクションレター(取引停止命令)を受領し、特定の高流動性資産を対象とした管理されたトークン化サービスの提供が可能になったと発表した。同社はこのサービスを2026年後半に導入する予定だ。

これは、規制当局とインフラプロバイダーが、トークン化が監督下の枠組みの外ではなくその枠組み内で行われる道を少なくとも模索していることを示唆している。

取引は株式だけではありません。株式と現金の両方を取引する。

NYSEは、プラットフォーム設計にはステーブルコインベースの資金調達と「トークン化された資本」が含まれており、常時取引のための決済インフラを整備するという幅広い目的があると述べた。

現金をトークン形式で24時間いつでも送金できれば、決済も24時間365日可能だ。しかし、資金の移動が不可能であれば、24時間365日体制の株式取引は、現金決済が必要な瞬間に破られるという約束になってしまう。

配当、株式分割、合併、そして議決権行使は任意ではない。これらは株式の存在の核心だ。

NYSEは、トークン化された株主は引き続き配当に参加し、ガバナンス権を行使する権利を有すると述べた。

運用上の問題は、所有権が 24 時間継続的に移動する場合、記録日、資格計算、およびシステム間の調整がどのように機能するかということだ。

24時間365日稼働の株式取引の場では、次のような実際的な質問が投げかけられる。

ボラティリティ停止はいつ適用されますか? また、他の会場とどのように調整されるか?

継続的な取引全体にわたって監視をどのように実行するか?

「オープン」が終わらない場合、オークションの開始と終了をどのように処理するか?

これらの疑問は、このアイデアが実行不可能になるわけではないが、なぜNYSEがまず規制当局の承認を得ることを優先したのかを明らかにする。

NYSEは、このプラットフォームの規制当局の承認を求めると発表した。

実務的には、規制当局は次のような点に重点を置くと考えられる。

投資家保護と市場の健全性

保管規則とブローカー・ディーラーの責任

監視、操作制御、報告

トークン化された記録が法的所有権と権利にどのように結びつくか

24時間365日のトークン取引の場は、真の双方向流動性を獲得した場合にのみ成功する。

流動性は以下に依存する:

どの株式とETFが最初に対象となるか

マーケットメーカーが時間外に価格を提示するインセンティブがあるかどうか

トークンと従来の形式間の変換の仕組み(代替トークンを使用する場合)

トークン化は現代的に聞こえますが、それでも一般的な問題を乗り越えなければならない。

企業行動

インデックスのリバランス

エラー処理と紛争解決

サイバーセキュリティ、鍵管理、アクセス制御

勝者は、これらのタスクを退屈かつ予測可能なものに保つシステムとなるだろう。

| トピック | 今日の伝統的な米国株 | NYSEトークン化プラットフォームのコンセプト |

|---|---|---|

| 取引時間 | 平日のメインセッション | 24時間365日稼働(予定) |

| 決済 | ほとんどの取引はT+1標準 | 即時決済(予定) |

| 注文サイズ | 株式とロットが支配的 | ドル単位の注文と端数株の注文(予定) |

| 所有権 | 配当と議決権 | 配当および議決権は維持(記載) |

| ポストトレードレール | 集中化されたポストトレードワークフロー | ブロックチェーンベースのポストトレードシステム、マルチチェーンサポート(記載) |

| 資金調達 | 銀行の営業時間は決済に影響を与える | ステーブルコインベースの資金調達とトークン化された資本(記載) |

現実的な道筋は、「市場全体が一夜にしてオンチェーン化される」ということではない。現実的なアプローチは、流動性の高い資産に焦点を当てた段階的な展開だ。

賢明な最初の波は次のようになる。

大型株と主要ETFは流動性が高く、24時間365日いつでも相場情報を提供できます。

企業行動のサプライズが少ないシンプルな商品

銀行営業時間外の決済摩擦を軽減する現金および担保レール

NYSEの取引所とDTCCのトークン化サービスが並行して発展すれば、市場では、コアとなる一連の証券について、従来の形式とトークン化された形式の間で規制された変換パスが確立される可能性がある。

それは、トークン化された株式が目新しいものからインフラへと移行するときだ。

NYSEは承認を求めると述べた。

プラットフォームの成功は、規制当局が会場をどのように分類するか、保管と決済に適用される規則、トークン化されたワークフロー内での投資家保護義務の執行にかかっている。

24時間365日取引はスムーズに聞こえるかもしれないが、厄介な流動性ポケットを生み出す可能性があります。取引量の大部分が通常時間帯に集中すると、それ以外の時間帯は価格が変動しやすく、操作されやすくなる。

オンチェーンシステムには、適切に記述されたコード、堅牢なアクセス制御、そして実証済みのインシデント対応計画が必要だ。株式市場では、技術的な障害は単一のプラットフォームに損害を与えるだけでなく、より広範な市場の信頼にも波及する可能性がある。

ステーブルコインベースの資金調達は適切だが、トークン化された現金の品質と入手可能性という新たな依存関係が加わる。

ストレス時にトークン化された現金が利用できない場合、即時決済は機能ではなく制約になる。

継続的な取引には、正確な権利付与処理が必要だ。配当や議決権は約束されているかもしれないが、大規模な実行において真の課題が生じることがよくある。

1. NYSE は今日トークン化された株式を発行するか?

いいえ。現時点ではプラットフォームの開発計画を発表し、規制当局の承認を求める段階だ。具体的な開始日は未定だ。

2. トークン化された株主は依然として配当金と議決権を得られるか?

NYSEの発表によれば、トークン化株式の保有者は従来株主と同等の経済的権利(配当、議決権など)を持つとされている。

3. トークン化により、株式が 24 時間 365 日取引されるようになるのだろうか?

NYSEは、規制当局の承認を条件に、トークン化された米国上場株式およびETFの24時間365日の取引を促進する計画だ。

4. トークン決済は T+1 に取って代わることができるか?

部分的には即時決済が導入される可能性があるが、市場全体としての標準的な決済サイクルがT+0へすぐに移行するわけではない。T+1は今後も中核的な基準であり続けるだろう。

5. これによって株価のボラティリティは低下するだろうか?

決済リスクの低減は市場の安定に寄与する可能性がある。しかし、24時間取引と流動性の薄い時間帯の存在は、短期的な価格変動を増加させる要因にもなり得る。

結論

ニューヨーク証券取引所(NYSE)が示したトークン化証券プラットフォームの構想は、単なる技術的なアップグレードを超え、株式の取引、決済、所有のあり方そのものを再定義する可能性を秘めている。24時間取引や即時決済は、市場のグローバルアクセス性と効率性を飛躍的に高めるだろう。

しかし、その実現には、規制、技術、流動性、運用という非常に高いハードルが存在する。真の成功は、革新的な機能を導入することではなく、休むことなく機能し、公平性と強靭性を維持できる新しい市場インフラを構築できるかどうかにかかっている。

免責事項:この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。