取引

EBCについて

公開日: 2025-12-01

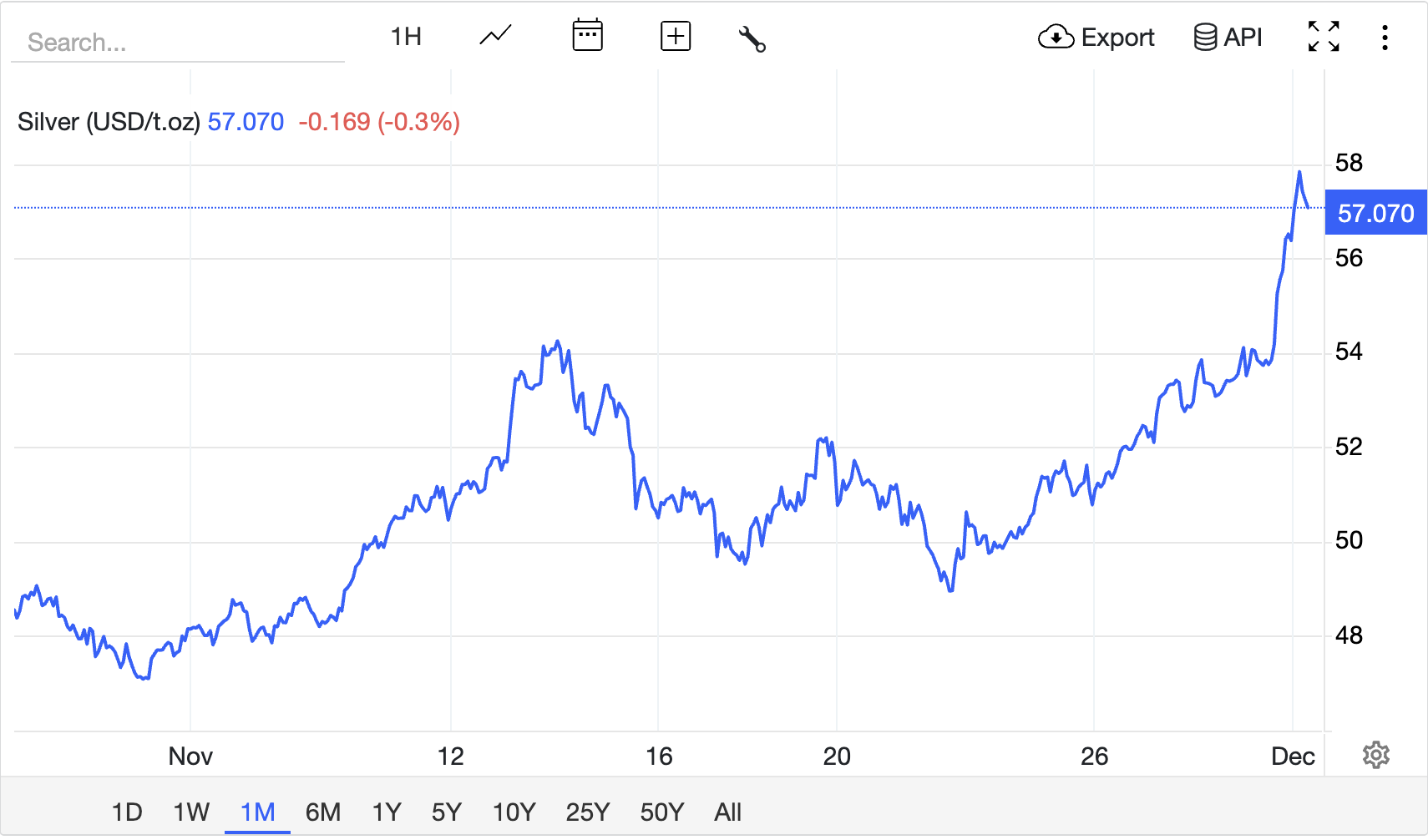

銀価格上昇が続き、スポット価格が1オンスあたり57.5ドルを超える史上最高値を記録した。現在は50ドル台半ばで取引されているが、主要取引所では日中に57〜58ドルまで急騰する場面も見られた。

この動きは、1980年と2011年に付けた約50ドルの高値を40年ぶりに突破した歴史的な節目となっている。

市場がこのように新たな領域に突入すると、いつもの「目標は?」という質問よりも、「自分の計画は?」という質問の方が重要になる。もし下落局面から買い持ちをしているなら、あなたは莫大な未実現利益を抱えていることになる。もし傍観者でいるなら、FOMO(取り残されるかもしれないという不安)があなたを襲っているかもしれない。

実際に動きを促している要因を分析し、主要なテクニカル レベルを明らかにして、時間枠に応じて、購入、保有、利益確定の明確な枠組みを構築しよう。

2025年11月下旬、スポット銀は1オンスあたり57.5ドルを超える新たな記録に急騰し、CMEの停止後には57.6ドル付近でピークに達し、日中最高値は56~57ドルに達した。

この急騰により、過去1か月で20%以上、1年で約90%という大幅な銀価格上昇が実現している。

それに対して、歴史的な参照点は今や小さく見える。

1980 年 1 月: ハント ブラザーズ スクイーズ中にロンドン固定価格は 49.45 ドル付近に上昇し、COMEX 先物は 50 ドルをわずかに上回るまで急騰した。

2011 年 4 月: スポット銀は、その年の後半に急落する前に、一時的に 1 日で 49.50 ドルを超えて取引された。

名目上は、どちらの上限も楽々と突破している。インフレ調整後では、銀はまだ「真の」高値に達していないという議論は依然としてあるが、取引と心理学の観点から見ると、このチャートは未開拓の領域にある。

2023年10月以降、スポット銀は20.67ドル付近の安値から11月中旬の54.38ドル付近の高値まで推移しており、わずか2年強で約163%上昇した。

これを、価格が 40 ドル台半ばから 50 ドル台後半に加速した過去数週間と合わせると、次のような市場が見られることになる。

週次および月次チャートでは強い上昇傾向を示している。

日足チャートでは短期的に延長されており、日中レンジは通常 2~4% だ。

ポジショニングと感情が引き伸ばされているため、急激な淘汰に対して脆弱だ。

マクロ経済情勢は「長期にわたる高金利」から「金利引き下げが迫っている」に変わった。

連邦準備制度理事会は2025年にすでに2回利下げを行っており、ファンド金利は3.75~4.00%の範囲となっている。

先物価格とフェデラル・ウォッチのデータを見ると、市場は12月にさらに25ベーシスポイントの利下げを予想しており、その確率は約80%と推定している。

政策金利の低下と実質利回りの低下は、金や銀といった利回りの低い資産に有利に働く傾向がある。これにより、利子が付かない貴金属に対する投資魅力が増し、銀価格上昇を後押ししている。

財政赤字と米国の債務持続可能性に関する懸念が続いている。

利下げ期待からドル安基調となり、ドル建て商品価格が機械的に上昇。

金とは異なり、銀は産業に深く根ざしています。ここで紹介するデータは非常に重要だ。

シルバー協会は、2024年の産業需要が過去最高の6億8.050万オンスに達し、前年比4%増となり、4年連続で過去最高を記録したと報告している。

全体的な需要は4年連続で供給を上回り、2024年には1億4.890万オンスの構造的不足となり、2021年から2024年の間には6億7.800万オンスの累積不足が生じることになる。

LSEGのデータによれば、2024年の工業用需要は6億8.910万オンスに達し、そのうち2億4.370万オンスは太陽光パネルのみに使用され、2020年比158%増となる見込みだ。また、太陽光パネルだけで2030年までに年間需要が約1億5.000万オンス増加すると予測されている。

太陽光発電、電化、送電網のアップグレード、電子機器、AI 駆動型データセンターの組み合わせにより、銀は、通貨としての金属であると同時に、成長に連動した産業投入物としての側面も持つ二重のアイデンティティを獲得している。

供給面では、状況は厳しく、さらに厳しくなっている。

シルバー協会は、銀のほとんどが銅、鉛、亜鉛、金の採掘の副産物であるため、鉱山生産量は徐々に増加しているものの、大幅に制限されていると指摘している。

データによれば、物理的残高のより広い定義に基づくと、2024年の市場不足は5億オンス以上になると推定されており、これは過去数年よりも大幅に大きい。

最近の解説では、いくつかの鉱山が閉鎖されることにより、世界の銀生産量は2025年の約9億4.400万オンスから2030年までに約9億100万オンスに減少する可能性があると示唆されている。

こうした構造的な逼迫に加え、短期的な圧迫も発生している。

ロンドンでは10月に供給が急激に逼迫し、他の拠点から金属を空輸せざるを得なくなった。報道によると、この圧力を緩和するため、およそ5.400万オンスが到着したという。

上海先物取引所の在庫は2015年以来の最低水準に落ち込み、上海黄金取引所の取引量は約9年ぶりの低水準となり、目に見える在庫が減少していることを示している。

これをFRBの金融緩和と産業の成長と組み合わせると、市場が急上昇するのに大きなきっかけを必要としないことがわかります。

地政学的および規制的な層もある。

2025年11月に銀が米国地質調査所の「重要鉱物」指定や、COMEX取引所における大規模なシステム障害などが市場の不安心理を煽り、銀価格上昇に拍車をかけた。

トレーダーらが米国のプレミアムや政策転換の可能性を警戒し、世界的に金属の在庫を見直したため、10月初旬以降、COMEXの金庫から約7.500万オンスが流出した。

11月28日、CME/COMEXで発生した大規模なシステム障害により、為替、国債、コモディティ、株式先物の取引が数時間にわたって停止し、一部のディーラーは電話によるヘッジを余儀なくされた。取引が再開されると、銀は過去の高値を大幅に更新し、一時55ドルを超え、その後50ドル台半ばまで上昇した。

こうした種類のイベントは、特に基本的な需給状況がすでに逼迫している場合には、強制的なポジショニングを生み出し、動きを増幅させる。

最新のテクニカル分析によると、銀(XAG/USD)は56ドル以上で取引されており、すべての主要移動平均線を余裕をもって上回っている。21日移動平均線は50.7ドル付近で推移し、モメンタム指標は確実に強気となっている。

日足チャートの SI は買われすぎの 70 以上のバンドに突入しましたが、MACD はヒストグラムが拡大し、プラスを維持している。

トレーダーの言語に翻訳:

月次/週次トレンド: これまでの最高値を完全に上抜けて上昇。

日足トレンド: 強い上昇トレンドだが伸び悩んでいる。買われすぎの兆候はエアポケットを警告している。

日中(4時間/1時間):不安定なブレイクアウトの動き。引き戻しは大きくなる可能性があるが、すぐに買われる。

以下は、現在の価格動向、過去の最高値、広く注目されている指標に基づいた XAG/USD のコンパクトなテクニカル マップだ。

| 時間枠 | 価格帯(米ドル) | 今の役割 |

|---|---|---|

| 毎日 / 4時間 | 57.50~58.00 | 直近の抵抗/新高値 |

| 毎日 | 56.00~56.50 | 参照ブレイクアウトバンド |

| 毎日 | 55.00~54.00 | 最初の強力なサポート |

| 毎日 / 毎週 | 50.70~50.00 | 主要サポート/ブレイクアウトベース |

| 週刊 | 49.50 | 歴史的な転換 |

| 週刊 | 45.00~46.00 | より深いサポート |

| 毎月 | 40.00 | 長期フロア |

注目すべき指標:

RSI (日次): 70 を超えると強いトレンドになるが、反落する傾向がある。価格がまだ高いまま 70 を下回ると、冷却フェーズの始まりを示すことが多い。

MACD(日足):依然として拡大中。価格が新たな高値を更新できずに横ばいまたは弱気のクロスとなる場合は、買い手の疲労の早期警告となるでしょう。

21日SMA(約50.7ドル):最初のダイナミックサポート。価格が上値を維持している限り、強気派が優勢となる。

CFD、先物、レバレッジ商品を取引している場合、現在の主な敵は評価ではなくボラティリティだ。

ロングポジションを維持または安値で買うメリット:

より長い時間枠では、強い上昇の勢いと明確な上昇トレンドが見られる。

FRBの緩和バイアスと依然としてタイトな現物市場。

数十年にわたる上限を超えるブレイクアウトは、多くの場合、フォロースルーにつながる。

慎重になる/部分的に利益を得る理由:

日足RSIは買われ過ぎ領域にある。

パラボリックレッグ後の新たな最高値は、まさに激しい平均回帰の動きが始まる傾向がある場所だ。

COMEXの停止と流動性の急激な減少は、市場が数分間で数ドル動く可能性があることを示している。

今は現実的な短期アプローチ。すでにロングポジションの場合:

56~58ドルのゾーンでいくらかの利益を貯蓄し、54~55ドルより少し下の残りの部分でトレールストップすることを検討してください。

新たな高値でレバレッジを追加することは避け、サポートに近づくようにリロードすることを検討してください。

横ばいで強気の場合:

リスク許容度に応じて、55~54 ドルを最初の優先購入ゾーンとして設定し、53~52 ドルを下回るどこかにハードストップを設定する。

明確なきっかけがあり、リスクを非常に厳密に定義できる場合(たとえば、前日の範囲内に戻る場合)のみ、58 ドルを超える新たなブレイクアウトを追いかけてください。

日中のノイズに対する敏感さは低下しますが、ドローダウンについては依然として気にする。

静止したままにしておくことがなぜ意味があるか:

FRBの金融緩和、産業成長、構造的赤字といったマクロ経済の話題は、1週間の話ではなく、数年にわたるテーマである。

銀は主に副産物であり、設備投資の決定は銀そのものではなく銅/金に対して行われているため、供給の反応は遅い。

上昇後も、金/銀比率は銀が強くなっていることを示していますが、まだ完全に「メルトアップ」の領域には達していない。

スイング重視のポジショニングアイデア:

コアポジション: 週次終値が 50 ドルを超えている限り、コアポジションをロングのまま維持する。

取引オーバーレイ: 55~54 ドルへの引き戻し、および提供されている場合は 51~50 ドルへの引き戻しを利用して、よりタイトなストップで戦略的に追加する。

新たなファンダメンタルズニュースがないまま価格が急騰した場合は、60 ドル以上にスケールアウトすることを検討してください。吹き飛ばしの動きは、多くの場合、この段階で発生する。

3. 長期投資家(複数年)

もしあなたの論文がエネルギー転換、財政赤字、通貨の価値低下に関するものであれば、問題は「これが最高値か?」ではなく「どうすれば合理的に平均化できるか?」になる。

なぜまだ保有し続けるか、あるいは時間の経過とともに追加するか:

現在の予測によれば、継続的な不足と高い産業需要(特に太陽光発電)は 2026 ~ 27 年も続くと予想されている。

2030 年までに太陽光発電による需要が年間約 1 億 5000 万オンス増加するという予測がおおむね正しい場合、市場は需要を配給するために価格を上昇させるか、供給への対応を遅らせることが必要になるだろう。

インフレと政策リスクを考慮すると、ポートフォリオにいくらかの有形資産保険を保有しておくことは依然として有利だ。

賢明な投資家のプレイブック:

投資を多様化しよう。実物資産、評判の良い ETF、そして株式リスクを受け入れられるのであれば、高品質の銀採掘会社やストリーミング会社を組み合わせよう。

1) 連邦準備制度理事会の予想外の展開:

今後の銀価格上昇を持続させるためには、インフレが持続的となり、FRBが利下げペースを緩めるか減らすと示唆すれば、実質利回りは再び上昇し、あらゆる貴金属の価格を圧迫する可能性がある。

2) 破壊/代替の要求:

価格が非常に高騰しているため、メーカーは、電子機器や宝飾品など一部の用途において、銀の使用を節約したり、銀から代替したりする動きを加速させる可能性がある。

3) ETFの流出:

市場全体でリスクオンへのシフトが起これば、投資家が銀ETFから撤退し、重要な需要の柱が失われる可能性がある。

4) 政策ショック:

関税や輸出制限は短期的には現地のプレミアムにつながる可能性があるが、厳格に実施されすぎると重要な最終市場での需要を大幅に減らす可能性もある。

5) 規制または取引所の変更:

特に極端なボラティリティの期間の後では、より高い証拠金要件やポジション制限により、1980 年と同様にレバレッジの解消を強制される可能性がある。

よくある質問

1. 銀は現在バブル状態にあるか?

銀は短期的には明らかに高騰し、買われ過ぎの状態にある。しかし、数年にわたる赤字、工業用地の拡大、そしてFRBの金融緩和政策は、実際のデータに基づいている。

2. 現実的に銀はここからどの程度下落する可能性があるか?

55~54ドルのサポートゾーンへの引き戻しは、このような急激な急上昇後の正常なリセットとなるだろう。

3. 現在の金銀比率は何を意味するのか?

金銀価格比率は70倍台後半まで低下しており、銀が金に対して相対的に強含んでいることを示している。しかし、銀が歴史的に極端に割高となった水準(比率が極端に低い水準)にはまだ達していない。

結論

結論として、銀は長年の脅威となってきたことをついに実現した。50ドルの壁をきれいに突破し、50ドル台半ばで推移している。銀市場は長年のレジスタンスを突破し、新たな段階に入った。今回の銀価格上昇は、構造的な需給の逼迫と金融環境の変化という強固なファンダメンタルズに支えられている。

短期では調整リスクが高まっているが、中長期的な成長テーマは依然として有効だ。投資家は、自身の投資期間とリスク許容度に合わせ、ポジションサイズの管理と明確なルールに基づいた対応が求められる。未知の領域におけるボラティリティを尊重し、冷静なリスク管理を心がけることが何よりも重要だ。

どのようなアプローチを取るにせよ、今重要なのは正確な高値を予測することではなく、ポジションサイズ、時間枠、そして損切りを、未知の領域における不安定な市場の現実に合わせて調整することだ。銀はあなたの尊敬を集めている。リスク管理において、その敬意を示すことが重要だ。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません