取引

EBCについて

公開日: 2025-11-26

更新日: 2025-12-03

米ドルの動向、予想外に鈍化した米国のインフレ率、そしてニュージーランド準備銀行(RBNZ)による新たな利下げが、現在、AUD/NZDの見通しを形成する主要なマクロ要因となっています。

米国の物価データにより、市場は連邦準備制度理事会(FRB)による追加的な金融緩和への確信を深めています。一方、ニュージーランド準備銀行(RBNZ)は再び利下げを行ったものの、その緩和サイクルが終わりに近づいているとの示唆を与えました。同時に、オーストラリアのインフレ率は予想以上に高く、オーストラリア準備銀行(RBA)の利下げ期待を後退させ、オーストラリアドルを支える材料となっています。

その結果は典型的なマクロミックス、すなわちドル安、南北アメリカ大陸の金利予想の見直し、そしてトレーダーが新たな相対金利のストーリーに適応するにつれて AUD/USD、NZD/USD、AUD/NZD が急激に動くという状況です。

この記事は情報提供のみを目的としており、投資アドバイスではありません。

米国のインフレは2022年のような世界的なショックではなくなったものの、依然として為替市場の主要な牽引役です。最新の公式データによると、9月の消費者物価指数(CPI)は前年同月比3.0%と、8月の2.9%からわずかに上昇し、コアインフレ率も3.0%を維持しました。

これらの数字は連邦準備制度の目標に十分近いため、金融市場では利下げ期待が維持されています。10月のインフレ指標が予想より低かったことで、FRBが10月の会合で既に政策金利を3.75~4.00%の範囲に引き下げた後、12月のFOMC会合でさらに25ベーシスポイントの利下げが行われるとの市場の見方が強まりました。

FRBが12月の利下げ確率を80%近くまで織り込んだこと、米国債利回りの低下、そしてドル指数の下落が、リスク選好の高まる通貨を支えました。市場が「ソフトランディングに伴う段階的な緩和」という見方を強めたことで、ドルは幅広い通貨に対して下落基調にあります。

AUD/NZDの見通しにとって、これはもはや圧倒的に強い米ドルが出発点ではないことを意味します。トレーダーは、既に利下げを実施しているFRBの政策金利と、現地のインフレ率と金利の推移を比較しています。この相対的な金利環境が、米国の絶対的な水準よりも、現在ではより重要になっています。

11月26日、ニュージーランド準備銀行は政策金利を25ベーシスポイント引き下げて2.25%とし、2022年半ば以来の最低水準としました。

一見すると、利下げはニュージーランドドルの重しとなるはずでした。しかし、実際にはNZドルは上昇しました。NZドル/米ドルは0.5690付近まで急騰し、前日比1%以上上昇しました。重要なのは為替の動きそのものではなく、中央銀行が発したシグナルです。

重要なのは動きだけではなく、シグナルです。

RBNZは、軽微な景気後退と弱い企業信頼感に対抗するため、2024年8月以降、約325ベーシスポイントの金融緩和を実施してきました。

委員会は最新の声明で、今回の利下げはおそらくサイクルの中で最後になると述べ、今後の動きは中期的なインフレ見通しに厳密に左右されると強調しました。

同銀行の予測では、インフレ率は2026年半ばまでに2%に戻り、成長率は数四半期の縮小後に安定するとしています。

市場はこれを「タカ派的な利下げ」と解釈しました。金利トレーダーは2026年までの更なる緩和に対する期待を大幅に引き下げ、国内銀行は住宅ローン金利を迅速に引き下げ始めました。これは、政策金利が今後長期間にわたって据え置かれる可能性を示唆しています。

為替市場においては、最終利下げが十分に予想されていたことと、緩和サイクルに明確な終点が示されたことが相まって、NZドルの下落リスクは軽減されました。FRBが依然として利下げを継続している間、相対的な金利差は安定し始め、あるいはNZドルに有利に働く可能性もあります。

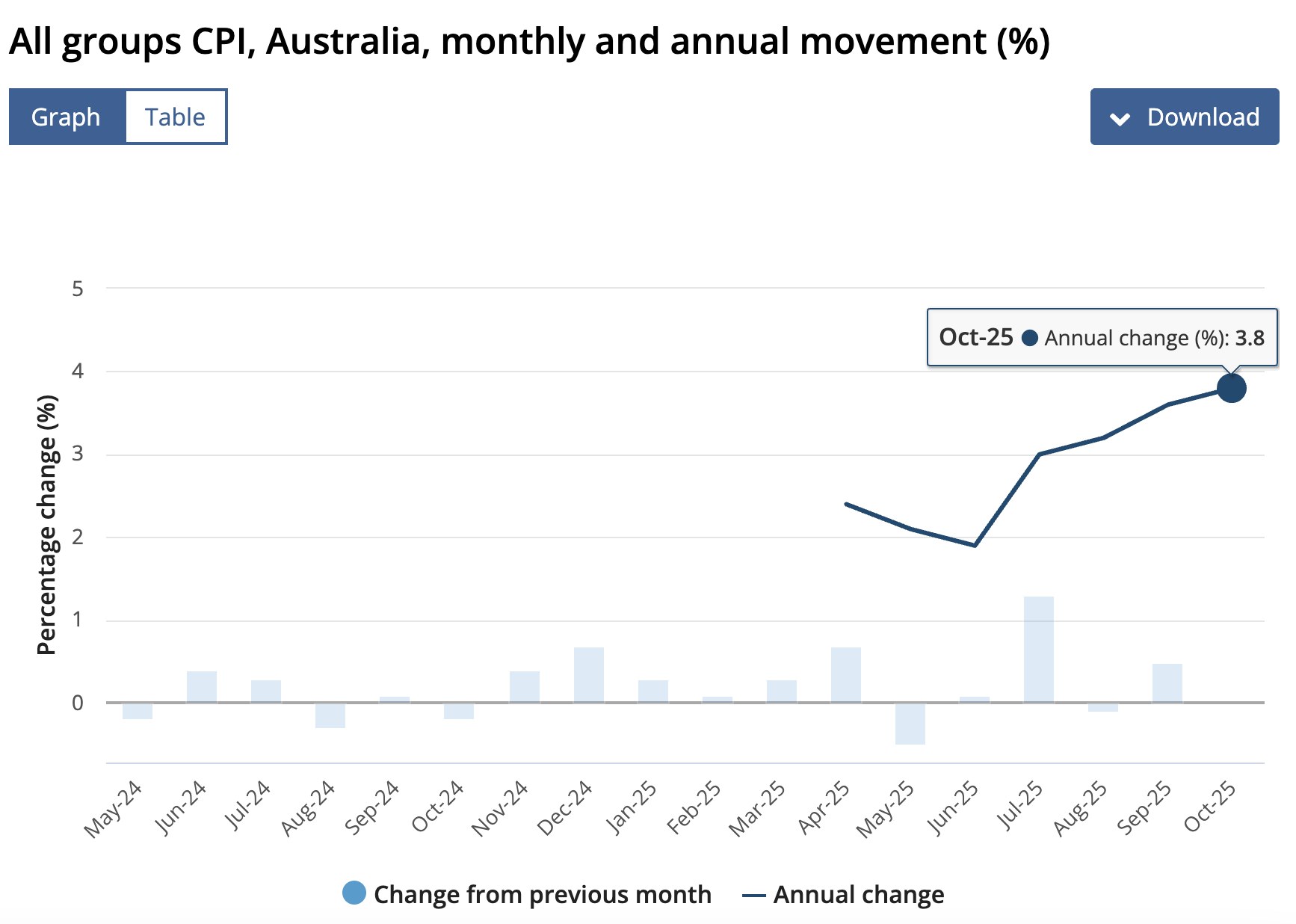

同時に、オーストラリア準備銀行(RBA)の発表は、これまでの見方を覆すものとなった。10月の月次消費者物価指数(CPI)は前年比3.8%上昇と、10ヶ月ぶりの高水準となり、市場予想の3.6%近辺を上回りました。

RBAが注視しているトリム平均値は3.3%に上昇し、2~3%の目標帯域を上回りました。

物価上昇圧力は広範囲に及び、サービスインフレ率は3.9%近く、住宅インフレ率は5.9%近くに達した。電気料金は、以前の割引が終了したため、30%以上急騰しました。

市場はすぐに反応しました。

2026年前半にオーストラリア準備銀行(RBA)が利下げを行う可能性は1桁台に低下し、一部のアナリストは月次統計が堅調に推移すれば利上げが再開されるとの見方を示しています。

オーストラリア国債の利回りは上昇し、発表当日にはオーストラリアドルは米ドルに対して約0.6%上昇しました。

このインフレショックと米ドルの軟化が相まって、AUD/USDは最近の取引範囲の上限に向かって上昇することができました。

動きを理解するために、2025年11月26日時点のAUD/USDとNZD/USDの推移のスナップショットを以下に示します。

| ペア | スポット(2025年11月26日) | 7日間の範囲(約) | 2025年の変化(米ドル)* |

|---|---|---|---|

| 豪ドル/米ドル | 約0.65 | 0.643 – 0.651 | +4.5% |

| NZD/USD | 約0.569 | 0.558 – 0.569 | +0.5% |

*通年FX履歴データに基づく変動。

2 つのパターンが目立ちます。

両通貨とも2025年の安値からは下落しているが、AUD/USDでは0.67、NZD/USDでは0.61付近の年央高値よりはまだ低いです。

ニュージーランドドルは短期的にはアウトパフォームしています。RBNZの利下げ後、豪ドルのインフレ予想外にもかかわらず、NZドルが豪ドルよりも上昇したため、AUD/NZDは1.14に向けて下落しました。

この組み合わせは、市場が利益をもたらすものであることを示しています。

緩和サイクルが終了しつつあることを明確に示すシグナル(RBNZ)。

国内のインフレにより更なる利下げが制限される(RBA)。

そして、金利低下の見通しがもはや米ドルの追い風ではなくなった米国の状況。

日足チャートでは、AUD/USDは短期的なレジスタンスを上抜け、0.65付近で推移し、0.6466付近にある50日移動平均線を再び上回っています。5日移動平均線は0.6505に近づいており、短期トレンドが急速に上昇に転じたことを示しています。

14日間のRSIは70を超え、買われ過ぎの領域にあり、強い上昇の勢いを示していますが、統合のリスクも示しています。

日足のMACDはプラスに転じ、中期的な勢いが強気へ転換したことを確認した。

当面のサポート:0.6450~0.6430(11月中旬からの最近のスイング安値)。

より強力なサポート:10月に買い手が介入した0.6350地域。

短期的な抵抗線:0.6550~0.6600。

主な抵抗:9月の高値0.669前後。

50日平均を上回って推移すれば、短期的なバイアスは建設的となる。日足終値が0.6430を下回れば、インフレ後の反発が弱まりつつあることを示唆するでしょう。

NZD/USDはさらに急激な動きを見せています。スポットは日足のレンジがおよそ0.562~0.570で推移した後、0.569付近で推移しています。

14日間のRSIは70台後半で、買われ過ぎの状態を示しています。

複数のオシレーターとトレンド指標は現在「買い」または「強い買い」シグナルを示しており、ADX が 49 付近にあることは強いトレンドを示しています。

当面のサポート: 0.5620~0.5615 (本日の日中安値と前回のレジスタンス)。

より強いサポート:0.5530 -0.5550、11月の安値に近く、2025年の底値0.5525付近からそれほど離れていない。

短期的な抵抗:心理的0.5700。

主な抵抗:7月の高値0.6100前後。

この勢いが強いため、0.5620 に向けて下落すると買い手が集まる可能性があるが、買われ過ぎの兆候は新たなロングポジションには慎重なリスク管理が必要であることを意味している。

今後、AUD/NZDの見通しを導く主なテーマは以下の通りです。

FRBの動向と米国経済指標。12月の利下げが確定し、それに続いて慎重なフォワードガイダンスが示された場合、特にインフレ率が3%近辺で推移し、成長率の減速が緩やかな場合、ドルは下落基調を維持する可能性が高いです。

オーストラリアのインフレとRBAの発表。月次または四半期の消費者物価指数(CPI)が再び上昇するサプライズ、あるいはRBAが金融引き締めの再検討を開始している兆候があれば、AUDの支援材料となるでしょう。

ニュージーランドの成長データ。現在、OCRは2.25%となっており、RBNZは住宅ローン金利の低下と過去の為替レートの下落が経済活動の活性化につながるかどうかを注視するでしょう。

経済成長が安定しない兆候があれば、追加利下げの議論が再燃する可能性がある。一方、より堅調なデータは、NZドルを支える「タカ派的な利下げ」という見方を裏付けるものとなるでしょう。

中国と世界のリスクセンチメント。中国の経済活動とコモディティ需要は、これまで通り、豪ドルとNZドル双方にとって依然として重要な要因であるものの、現在、当面の牽引役は純粋な経済成長よりも金利となっています。

これらのマクロおよびテクニカル要因が作用することで、AUD と NZD はスポット FXと CFD 全体で活発な取引機会を提供します。

EBC ファイナンシャル グループを利用すると、トレーダーは次のことが可能になります。

単一のアカウントから、AUD/USD、NZD/USD、AUD/NZD を主要指数、商品、その他の FX ペアとともに取引できます。

高度なチャート作成ツールを使用して、上記で説明した主要なサポート レベルとレジスタンス レベルを追跡します。

データの発表や中央銀行の会合に関するリスクを管理するために、損切り注文と利益確定注文を適用します。

マクロデータがどのように FX の価格設定に反映されるかを理解するために、市場解説、ウェビナー、教育リソースにアクセスします。

レバレッジ商品の取引は高いリスクを伴い、すべての投資家に適しているとは限りません。当初投資額を超える損失が発生する可能性があります。常にご自身の投資目的とリスク許容度を考慮し、必要に応じて独立した専門家の助言を求めてください。

1. 米国の最新のインフレデータを受けて、なぜ AUD と NZD は動いたのでしょうか?

米国の消費者物価指数(CPI)が3%前後で推移し、最近のインフレ予想も軟調に推移していることから、12月の追加利下げへの期待が高まっています。米国利回りの低下とドル安は、特に現地通貨建ての好材料が好材料となっている場合には、豪ドルやNZドルといった高ベータ通貨の追い風となります。

2. RBNZが金利を引き下げたにもかかわらず、なぜNZドルは上昇したのですか?

市場は25ベーシスポイントの利下げを完全に織り込んでおり、RBNZは金融緩和サイクルはおそらく終焉を迎えつつあり、今後の動きは中期的なインフレ率次第であると示唆した。この「タカ派的な利下げ」というメッセージは追加緩和への期待を後退させ、NZドルを支えました。

3. 現在、オーストラリアのインフレはAUD/USDにとってどの程度重要ですか?

非常に重要です。最新の消費者物価指数(CPI)は前年比3.8%、トリム平均値は3.3%となり、RBA(豪準備銀行)の利下げ期待を押し下げ、インフレ率が低迷すれば、更なる引き締めの可能性さえ示唆しています。これにより、対豪ドルの金利差は過度に拡大するのを防いでいます。

4. 最近の上昇を受けて、AUD/USD と NZD/USD は買われ過ぎているでしょうか?

両通貨ペアの日足RSIが70を超えていることは、買われ過ぎの状態と、保ち合いまたは反落のリスクを示唆しています。同時に、MACDとトレンド指標は依然としてプラスを維持しており、今のところ上昇トレンドが依然として維持されていることを示しています。

5. EBC ファイナンシャル グループで AUD と NZD を取引できますか?

はい。EBCファイナンシャル・グループは、CFDとスポットFXを通じて、豪ドルとニュージーランドドルのペアに加え、グローバル指数、コモディティ、その他の通貨の取引を提供しています。レバレッジ取引には大きなリスクが伴い、すべての投資家に適しているわけではないことをご承知おきください。

結論

米国のインフレ率が3%近辺に落ち着き、FRBが金融緩和を進めていることから、AUD/NZDの見通しは、ドル全体の動向よりも、相対的な金利環境の変化に左右される様相を強めています。

オーストラリアのCPI上昇はRBAの利下げ期待を後退させ、ニュージーランドでは政策金利の「最終利下げ」の可能性が示唆されました。これらの動きにより、AUD/USDとNZD/USDは安値から反発し、NZドルの相対的強さでAUD/NZDは下落しています。

両通貨ペアとも依然として強い上昇モメンタムを示しているものの、買われ過ぎの水準は短期的な調整の可能性を暗示しています。マクロ環境の構図が維持される限り、主要な支持線への下落は買い戻しを呼び込むかもしれません。

今後の焦点は、今後の米国データ、RBAとRBNZからのシグナル、そして3か国それぞれのインフレ動向に移っており、これらが今後数週間のAUD/NZDの見通しと為替変動を決定づける主な要因となるでしょう。

免責事項:本資料は一般的な情報提供のみを目的としており、金融、投資、その他の助言として依拠すべきものではありません(また、そのように解釈されるべきではありません)。本資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していると推奨するものではありません。