取引

EBCについて

公開日: 2025-10-20

iShares MSCI ACWI ETF(ACWI ETF)は、投資家に世界 47 か国の大手企業への即時アクセスを提供します。

1 回の取引で世界の株式市場の85%以上を獲得し、単一地域だけでなく世界の成長に投資したい人にシンプルで低コストの分散投資を提供します。

この記事では、ACWI ETFの構造、保有銘柄、パフォーマンス、主なリスクを分析し、ACWI を長期ポートフォリオに含める価値があるかどうかを判断するのに役立ちます。

ACWI ETFとは何か、誰が運営しているのか

追跡対象:ACWI ETFは、先進国および新興国市場の大型株と中型株を対象とする時価総額加重指数であるMSCIオール カントリー ワールド インデックスを追跡することを目指しています。

MSCI指数は現在、数千の構成銘柄と世界の投資可能株式総数の約 85% をカバーしています。

提供元と構造:このETFは、ブラックロックがiSharesブランド(米国証券取引所のティッカーシンボルはACWI)で運用しています。このファンドは、インデックスのリターンを再現することを目指す現物ETFです。

| アイテム | 価値 |

| ETF | iShares MSCI ACWI ETF (ACWI) |

| プロバイダー | iシェアーズ / ブラックロック |

| ベンチマーク | MSCIオールカントリーワールドインデックス |

| 経費率(目論見書) | 0.32% |

| NAV(最近の例) | 約138.5米ドル(2025年10月中旬)。 |

| 典型的なカバレッジ | 20 以上の先進国と 20 以上の新興国市場の大型株と中型株 (数千銘柄) |

| 流動性 / 運用資産残高 | 規模が大きく流動性が高い(世界最大級の ETF の 1 つ。毎日の AUM スナップショットについてはプロバイダーのページを参照してください) |

注:上記の経費率とNAVは、ブラックロック/iSharesのファクトシートから引用したものであり、プロバイダーの最新の公表資料(引用元を参照)時点のものです。取引前に、必ずファンドのページで正確な運用資産残高(AUM)とNAVをご確認ください。

MSCI ACWI指数の構成方法

対象範囲と目的

MSCI ACWIは、先進国市場と新興国市場の両方における大型株と中型株のパフォーマンスを表すように設計されています。

この指数は通常、世界の投資可能な株式投資機会セットの約 85% をカバーします。

構成要素の選択

株式は、MSCIが定める時価総額、浮動株数、流動性、その他の適格性ルールに基づいて組み入れられたり、除外されたりします。

インデックスの組み合わせは定期的に更新されます(四半期ごとのレビューと定期的なリバランス)。

重み付け

この指数は時価総額加重で計算されており、時価総額が最も大きい企業が最大の加重を受けることを意味します。

このメカニズムが集中を促し、少数の巨大企業が急騰すると、指数のリターンに不均衡な影響を与える。

意味:時価総額加重は単純かつ再現可能ですが、最大の企業と市場、特に近年の米国の大型株へのエクスポージャーが集中します。

ポートフォリオ構成:現在のACWIで大きな役割を果たしているのは誰か

1.トップ保有株

ACWI ETFの最大のウェイトは、通常、世界的なメガキャップです(2025 年後半の例: NVIDIA、Apple、Microsoft、その他の米国のテクノロジー銘柄)。

上位10銘柄の保有比率は、ファンドの 1 桁台から 2 桁台前半のかなりの部分を占めることが多いです。

| NVIDAコーポレーション | 4.57 |

| マイクロソフト株式会社 | 4.16 |

| アップル社 | 3.65 |

| アマゾン・コム株式会社 | 2.48 |

| メタプラットフォームズ社 クラスA | 1.19 |

| ブロードコム株式会社 | 1.46 |

| アルファベット社 クラスA | 1.21 |

| テスラ社 | 1.09 |

| 台湾半導体製造 | 1.06 |

| アルファベットインク クラスC | 1.05 |

2.地域的な傾向

歴史的にも現在も、米国は単一の地理的エクスポージャーとして最も大きな割合を占めており、市場動向に応じてインデックスの約 50~60% を占めるのが一般的です。そのため、ACWI は単純な「各国均等」グローバル配分よりも米国中心になっています。

3.セクタープロファイル

テクノロジーは、ウェイトで最大のセクターになる傾向があり、金融、ヘルスケアなどがそれに続きます。

セクターのウェイトは市場に応じて変化しますが、世界の資本構成を反映します。

| 情報技術 | 25.82% |

| 財務 | 17.74% |

| 工業製品 | 10.91% |

| 消費者裁量 | 10.35% |

| 健康管理 | 8.84% |

| コミュニケーション | 8.57% |

| 生活必需品 | 5.80% |

| エネルギー | 3.54% |

| 材料 | 3.48% |

| ユーティリティ | 2.60% |

| 不動産 | 1.96% |

| 他の | 0.40% |

投資事例:投資家がACWI ETFを利用する理由

投資家がACWI ETFを選択するのには、いくつかの実際的な理由があります。

真の「ワンチケット」によるグローバル展開

ACWI ETFを使用すると、先進国株式と新興国株式を 1 回の取引で保有できるため、コア株式ポジションに役立ちます。

シンプルさと再バランス調整の容易さ

1つのグローバルETFを保有すると、操作が簡単になり、定期的なリバランスも簡単になります。

規模と流動性

ACWI ETFは規模が大きく流動性が高いため、取引コストと追跡エラーを低く抑えることができます。

多くの個別のファンドと比較したコスト効率

多くの投資家にとって、複数の地域ファンドの手数料を合わせた額は、単一のグローバル ETF の手数料を上回ります。ACWI の 0.32% の経費率は、幅広いアクティブ複製商品としては競争力があります。

ACWI ETFが有効な場合:戦術的なティルトを頻繁に行わずに、バランスの取れたグローバル株式へのエクスポージャーを求める長期投資家にとって、ACWIは効率的です。

これは、ACWI が中核となり、小規模ファンドがターゲットを絞った傾斜 (バリュー株、スモール キャップ、新興市場へのより高いエクスポージャーなど) を提供する「コアおよびサテライト」ポートフォリオで特に魅力的です。

ACWI ETFへの投資における主なリスクと限界

集中リスク(時価総額加重)

この指数は時価総額に基づいて加重されるため、少数の巨大企業(主に米国のハイテク企業)がリターンの大部分を占める可能性があります。

これにより、特定の市場体制における地理的多様化の実際的な利点が減少します。

評価リスク

最大の地域やセクターが高値で取引されている場合、指数は複数の圧縮やそれらの銘柄からのローテーションの影響を受ける可能性があります。

アナリストらは、米国中心の世界株価指数の評価について懸念を表明しています。

新興市場および通貨リスク

ACWI ETFには、政治、規制、通貨の変動の影響を受けやすい新興市場株が含まれています。

米ドル以外の投資家は、リターンに通貨という新たな側面を加えます。

国内保有資産と重複

すでに自国市場に大きく依存している投資家(たとえば、米国株を大量に保有する米国投資家)は重複を確認する必要があります。ACWI は、他の場所で相殺されない限り、米国へのエクスポージャーをさらに追加します。

追跡エラーと手数料

ACWI ETFは大きいですが、トラッキング エラーが存在し、長期的には手数料 (0.32%) が総収益から差し引かれます。

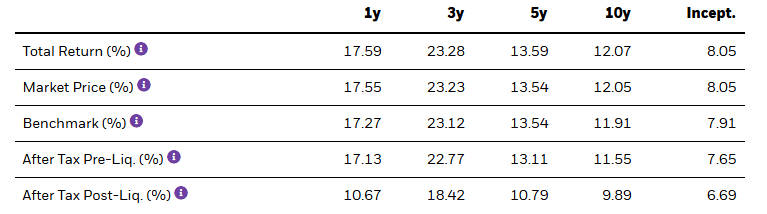

パフォーマンスレビューと評価のスナップショット

最近のパフォーマンス:

ACWI ETFは2025年を通じて堅調なリターンを実現しており、年初来および 1 年間のリターンはプラスで、2024 ~ 2025 年の世界的な株式上昇を反映しています。

プロバイダーと市場データによれば、2025 年 10 月の YTD および 1 年間のトータルリターンは 10 代半ば (パーセント) の範囲になります。

長期的

ACWI ETFは、複数年にわたって典型的な株式市場の収益を生み出してきました (年率収益は期間によって異なります。最新の累積収益についてはプロバイダーのページを参照してください)。

同業他社との比較:

ACWIとVanguardのVTは近い関係にあり、パフォーマンス、手数料、保有資産はわずかに異なるだけです。

多くの投資家にとって、実質的な違いは小さいですが、VT と ACWI は異なるインデックス バックボーンを持ち、手数料と所在地にわずかな違いがあります。

実際のポートフォリオでACWIを使用する方法

コア株式配分

ACWI ETFは、長期の多様化されたポートフォリオの株式部分を表すために使用します (たとえば、60/40 配分内の株式スリーブとして)。

必要に応じて傾きを補完

バリュー株、小型株、新興市場へのエクスポージャーを増やしたい場合は、ACWI をサテライト ポジション (専用の新興市場 ETF、小型株 ETF、またはファクター ETF) と組み合わせます。

ルールの再調整

定期的に(四半期ごとまたは年ごと)目標配分に再バランス調整してドリフトを制御します。ACWI は世界中をカバーしているため、再バランス調整の操作が簡単になります。

税金と居住地に関する考慮事項

米国以外の投資家は、米国籍のACWI ETFを使用するか、UCITS/現地籍の株式クラスを使用するかを確認する必要があります (税務上の取り扱いと通貨によって異なります)。

ポジションのサイズと集中度のチェック

すでに大量の国内株式を保有している場合は、ファンドの米国への偏重により意図せず国内株式へのエクスポージャーが増加しないように、ACWI の規模を調整してください。

購入前に確認すべき操作上および技術的なポイント

ティッカーと株価クラス:

ACWI(米国上場)が一般的なティッカーです。欧州の投資家向けには UCITS / アイルランド籍の株式クラス(例:SSAC)がありますので、納税居住地に適した上場銘柄を選択してください。

経費率:

目論見書によると 0.32% です。手数料の更新については最新の目論見書をご確認ください。

売買スプレッドと流動性:

ACWI ETFは、米国の取引所でスプレッドが狭く、流動性も高いですが、市場のストレス時にはスプレッドが拡大する可能性があります。

トラッキング エラー:

大規模で物理的に複製された ETF としては歴史的に控えめですが、詳細についてはプロバイダーのトラッキング エラー開示を確認してください。

市場の状況と短期的な見通し

マクロドライバー

短期的には、世界金利、中央銀行のガイダンス、米国、欧州、アジア間の成長格差、米ドルの方向性が ACWI のリターンの主な原動力となります。

地域ローテーションリスク

アナリストは、評価額やマクロデータがそのような動きを裏付ければ、米国のテクノロジー株から割安な地域(欧州、日本)への資金移動が起こる可能性を指摘しています。

シティグループなどは、2025~26年ごろには若干の上昇が見込まれるものの注意が必要であることを示唆する中期見通しを発表しています。

地政学的ショック

貿易政策、制裁、地政学的緊張は、ACWI 内の特定の国々(新興市場、資源輸出国、サプライチェーンの影響を受けやすいセクター)に不均衡な影響を及ぼす可能性があります。

結論

ACWI ETFを検討すべき人は誰か?

世界中の株式への投資に対して、シンプルな単一ファンド ソリューションを求める長期投資家

運用の簡便性と幅広い分散性を重視し、時価総額加重のエクスポージャーを受け入れる投資家(つまり、米国が最大の割合を占めることが多い)

投資前の最終チェックリスト:

実際の経費率と運用資産残高は iSharesの商品ページでご確認ください。

現在の主要保有銘柄と地域比重をチェックして、ファンドの傾向があなたの見解と一致しているかどうかを確認します。

米国上場が必要か、それとも納税居住地により適した UCITS/株式クラスが必要かを判断します。

すでに重要な国内株式を所有している場合は、不要な集中を避けるために重複を計算します。

再バランス調整ルールを設定し、それに従います。

よくある質問

Q1: ACWI ETFは何を追跡しますか?

ACWI ETFは、先進国および新興国市場の大型株と中型株を対象とした時価総額加重指数である MSCI オール カントリー ワールド インデックスを追跡します。

Q2: ACWI ETFを所有するにはどれくらいの費用がかかりますか?

米国 iShares ACWI 株クラスの目論見書費用率は 0.32% です。iShares の最新の目論見書をご確認ください。

Q3: ACWI ETFは米国に大きく傾いているのでしょうか?

はい。米国は通常、指数構成比の約50~60%を占めているため、ACWIのリターンは米国大型株のパフォーマンスと密接に連動しています。

Q4: ACWIとVT(Vanguard Total World)の違いは何ですか?

どちらも「全世界」をカバーするETFです。違いはわずかで、異なる指数に連動し、手数料や本拠地のオプションが若干異なり、国/セクターのウェイトもわずかに異なるため、選択は多くの場合、優先順位と税務上の本拠地に基づいて行われます。

Q5: ACWI ETFは、退職者や長期投資家にとって中核的な保有銘柄となり得ますか?

まさにその通りです。ACWI ETFは、時価総額比率と米国への傾斜を受け入れ、サテライトファンドを活用して戦術的な傾斜に対応すれば、長期投資家にとって中核的なグローバル株式保有として広く利用されています。

免責事項: この資料は一般的な情報提供のみを目的としており、信頼できる財務、投資、その他のアドバイスを意図したものではなく、またそのように見なされるべきではありません。この資料に記載されている意見は、EBCまたは著者が特定の投資、証券、取引、または投資戦略が特定の個人に適していることを推奨するものではありません。