Mulai Trading

Tentang EBC

Diterbitkan pada: 2026-02-04

Diharapkan debut pada February 5, 2026, IPO Forgent Power Solutions (FPS) muncul pada saat pembangunan pusat data yang dipimpin AI bertabrakan dengan kapasitas jaringan yang terbatas, menjadikan perangkat keras distribusi listrik sebagai hambatan nyata.

Bagi para investor, penawaran ini bukan hanya soal satu pencatatan saja melainkan apakah pasar publik akan membayar kelipatan premium untuk infrastruktur tenaga listrik yang terkait dengan pertumbuhan beban terkait AI.

Forgent Power Solutions sedang memposisikan dirinya untuk premi kelangkaan tersebut. IPO ini diposisikan pada ukuran dan valuasi yang mengundang pengawasan langsung, dengan perusahaan menunjuk pada ekspansi pendapatan yang cepat, backlog yang membesar, dan pembangunan kapasitas besar yang dimaksudkan untuk menghasilkan perubahan signifikan dalam output hingga 2026.

Waktu bersifat jangka pendek: kesepakatan secara umum diperkirakan akan ditetapkan harganya pada Early February 2026, dengan tanggal perdagangan pertama yang diperkirakan sekitar February 5, 2026, tergantung kondisi pasar dan efektivitas akhir SEC.

Valuasi adalah perdebatan pertama: pada kisaran yang ditunjukkan, nilai ekuitas tersirat berada antara $7.6 billion dan $8.8 billion, menempatkan saham dalam kategori “must-execute” sejak hari pertama.

Backlog adalah perdebatan kedua: backlog tercatat sekitar $1.03 billion per September 30, 2025, naik 44 percent year over year, yang akan dipandang investor sebagai risiko visibilitas sekaligus risiko waktu.

Paparan pasar akhir terkonsentrasi tetapi logis: data centers merepresentasikan 42 percent of fiscal 2025 revenue dan 47 percent of backlog, menanamkan narasi daya AI ke dalam pertumbuhan dan siklikalitas.

Perluasan kapasitas adalah poros operasional: rencana ekspansi sekitar $205 million dirancang untuk lebih dari melipatgandakan volume produksi fiscal 2025 pada akhir-2026, tetapi risiko ramp nyata.

Sinyal publik menunjukkan susunan klasik “file, launch roadshow, price within 1–2 weeks”. Forgent memulai roadshow IPO pada akhir January 2026, dengan ketentuan kesepakatan secara luas dirancang untuk pencatatan besar di NYSE yang menargetkan hingga $1.62 billion dalam hasil kotor pada puncak kisaran yang ditunjukkan.

| Item | Rincian |

|---|---|

| Penerbit | Forgent Power Solutions |

| Ticker / exchange | FPS (NYSE) |

| Expected pricing / first trade | Early February 2026 (timing can change) |

| Price range / shares | $25 to $29; 56.0 million shares (mix of primary and secondary shares) |

| Lead underwriters | Goldman Sachs, Jefferies, Morgan Stanley |

Kalender pasar dan pemantau IPO telah berkumpul sekitar tanggal perdagangan pertama yang diperkirakan pada February 5, 2026. Itu bukan jaminan, tetapi merupakan kasus dasar yang wajar kecuali volatilitas melonjak atau permintaan melemah, yang akan memengaruhi penetapan harga.

| Date | Milestone | Why it mattered |

|---|---|---|

| Aug 28, 2025 | “Forgent” becomes parent brand, integration milestone | Clarified the platform identity ahead of public-market scrutiny |

| Jan 9, 2026 | S-1 filed publicly | Opened the formal IPO pathway and disclosed scale and margins |

| Jan 26, 2026 | Roadshow launched | Converted “filed” into “live” execution mode |

| Early Feb 2026 (expected) | Pricing window | Valuation meets real demand, sets aftermarket tone |

| Feb 5, 2026 (widely expected) | First trade date | Becomes the market’s daily referendum on the narrative |

Tanggal rebranding dan konsolidasi platform menjadi jangkar bagi pertanyaan “seberapa baru perusahaan ini”, sementara tanggal S-1 dan roadshow menjadi jangkar bagi pertanyaan “seberapa segera IPO ini”.

| Skenario | Yang perlu terjadi | Yang dapat menundanya |

|---|---|---|

| Tepat waktu (awal Feb 2026) | Permintaan institusional yang memadai pada kisaran harga | Sentimen risk-off, volatilitas suku bunga, kinerja pembanding yang lemah |

| Penundaan singkat (beberapa minggu) | Penyesuaian ekspektasi harga atau ukuran | Proses bookbuilding yang lemah, keberatan investor terhadap multiple |

| Ditunda (nanti 2026) | Keputusan untuk menunggu jendela waktu yang lebih baik | Penutupan pasar IPO secara luas, penurunan sektor, guncangan makro |

Penawaran diberi harga $25 hingga $29 per saham, dengan 56 million saham ditawarkan secara total dan nilai ekuitas tersirat naik menjadi sekitar $8.8 billion pada ujung atas. Satu detail penting yang akan diperiksa investor dalam prospektus final adalah pembagian antara saham primer (baru) dan saham sekunder (pemegang saham penjual), karena itu mempengaruhi berapa banyak kas yang sebenarnya dihimpun perusahaan.

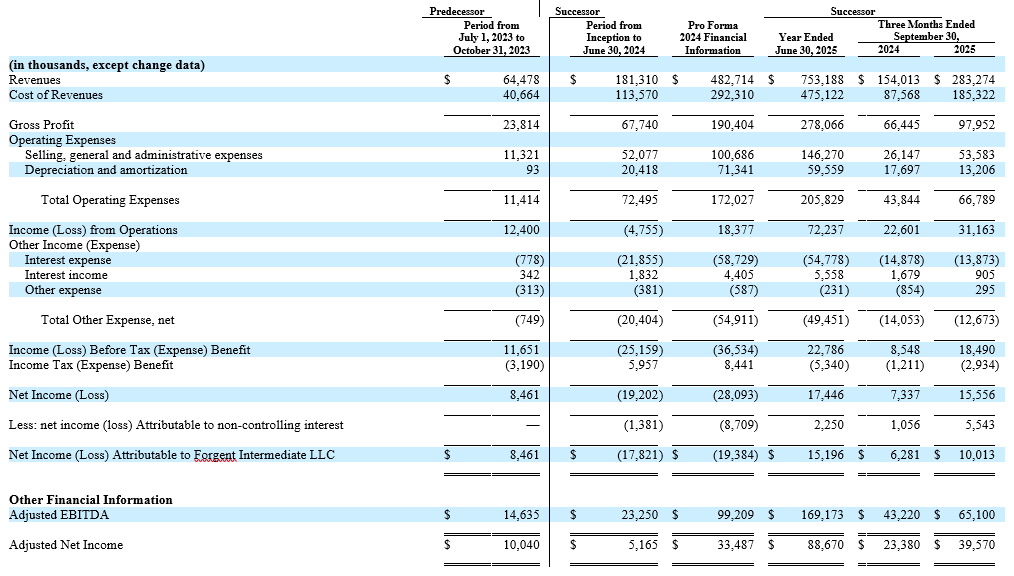

Untuk menyederhanakan perhitungan, tabel di bawah menyajikan multiple nilai ekuitas sederhana relatif terhadap pendapatan fiskal 2025 sebesar $753.2 million dan EBITDA yang disesuaikan sebesar $169.2 million.

| Harga IPO yang diasumsikan | Kapitalisasi pasar tersirat | Rasio harga terhadap penjualan (FY2025) | Nilai ekuitas / EBITDA yang disesuaikan (FY2025) |

|---|---|---|---|

| $25 | ~$7.6B | ~10.1x | ~44.9x |

| $27 (mid) | ~$8.2B | ~10.9x | ~48.5x |

| $29 | ~$8.8B | ~11.7x | ~52.1x |

Itu adalah multiple yang menuntut untuk sebuah produsen industri, bahkan yang terkait dengan capex pusat data dan siklus peningkatan jaringan. Pertanyaan langsungnya adalah apakah investor memperlakukan Forgent sebagai “infrastruktur elektrifikasi dengan penetapan harga karena kelangkaan” atau “peralatan listrik siklikal dengan dinamika exit ekuitas swasta.”

Angka utama Forgent cukup kuat untuk menarik perhatian. Pendapatan fiskal 2025 mencapai $753.2 million, naik 56 persen dari fiskal 2024, sementara backlog mencapai sekitar $1.03 billion per 30 September 2025, naik 44 persen tahun-ke-tahun.

Komposisi pendapatan dan backlog

Komposisi pendapatan dan backlog

| Metrik (FY2025 / Sep 30, 2025) | Pusat Data | Jaringan | Industri | Lainnya |

|---|---|---|---|---|

| Komposisi pendapatan | 42% | 23% | 19% | 16% |

| Komposisi backlog | 47% | 29% | 20% | 4% |

Komposisi ini membantu menjelaskan sikap valuasi. Backlog bukan sekadar "permintaan", melainkan permintaan yang terkonsentrasi di tempat intensitas daya meningkat paling cepat. Pusat data sudah mengonsumsi sekitar 415 TWh, atau sekitar 1.5 persen dari penggunaan listrik global pada 2024, dan laju pertumbuhannya yang memaksa peningkatan jaringan dan sistem powertrain.

| Komposisi pendapatan FY2025 menurut penawaran | Porsi |

|---|---|

| Produk standar | 5% |

| Produk kustom | 78% |

| Solusi powertrain | 13% |

| Layanan | 4% |

Sebuah bisnis yang memperoleh mayoritas besar pendapatan dari pekerjaan kustom dan engineered-to-order dapat mempertahankan margin lebih baik dibandingkan model komoditas yang digerakkan distributor, tetapi juga mewarisi risiko eksekusi: waktu tunggu, perubahan pesanan, dan penjadwalan proyek menjadi faktor sentral bagi hasil kuartalan.

Backlog adalah metrik inti "antisipasi investor" untuk IPO FPS karena menghubungkan capex pasar akhir dengan throughput pabrik dalam jangka pendek. Backlog di atas $1.0 billion memiliki arti, tetapi pasar publik akan fokus pada cadence konversi, perilaku pembatalan, dan apakah kapasitas bisa mengejar permintaan tanpa merusak kualitas atau margin.

Di sinilah rencana ekspansi kapasitas menjadi titik tumpu operasional.

| Lokasi | Kapasitas baru ditambahkan (000s ft²) | Perkiraan total investasi ($M) |

|---|---|---|

| Minnesota | 544 | 42 |

| Tijuana, Meksiko | 508 | 55 |

| Texas | 459 | 51 |

| Maryland | 155 | 30 |

| California | 140 | 27 |

| Total | 1,806 | 205 |

Manajemen menggambarkan perluasan ini sebagai peningkatan 374 persen dalam luas lantai manufaktur, dengan ambisi untuk lebih dari melipatgandakan volume produksi fiskal 2025 pada akhir-2026 dan mendukung hingga $5 billion kapasitas pendapatan tahunan. Itu merupakan narasi yang kuat, tetapi juga memusatkan risiko pelaksanaan ke dalam 2026: perekrutan, pelatihan, komisioning peralatan, dan pengendalian proses semuanya harus berjalan berurutan.

Investor harus memisahkan “pertumbuhan perusahaan” dari “mekanika transaksi.” IPO mencakup saham primer dan sekunder, dan perusahaan menggunakan struktur Up-C di mana pemegang saham publik memiliki korporasi, sementara pemilik lama mempertahankan kepentingan pada perusahaan operasional bersamaan dengan saham berhak suara tinggi.

Dua implikasi berikut:

Tata kelola: perusahaan mengharapkan memenuhi syarat sebagai perusahaan terkendali, yang dapat menurunkan standar independensi dewan dibandingkan dengan rekan yang dimiliki secara luas.

Ekonomi arus kas: kerangka perjanjian penerimaan pajak dapat mengharuskan perusahaan untuk menyerahkan sebagian besar penghematan pajak yang terealisasi kepada pemegang saham pendiri dari waktu ke waktu, yang dapat mengurangi kas yang tersedia untuk reinvestasi atau pengurangan utang.

Hal-hal ini bukanlah negatif otomatis. Ini hanya berarti valuasi harus memasukkan risiko tata kelola dan kebocoran arus kas, bukan hanya pertumbuhan pendapatan.

| Risiko | Bentuknya | Mengapa pasar bereaksi negatif |

|---|---|---|

| Risiko valuasi | Multiple tinggi bertemu kondisi risk-off | Kompresi multiple dapat mendominasi meskipun hasilnya “baik” |

| Risiko peningkatan kapasitas | Jadwal pengiriman terlewat, tingkat scrap lebih tinggi, lembur | Margin dan kredibilitas memburuk dengan cepat |

| Risiko waktu backlog | Penundaan, perubahan pesanan, konversi kuartal yang tidak merata | Volatilitas meningkat, panduan kehilangan otoritas |

| Eksposur komoditas | Inflasi tembaga, baja, dan komponen | Tekanan margin kotor dan fluktuasi modal kerja |

| Tekanan kompetitif | Perusahaan besar incumbent dan pesaing ceruk yang fokus | Kekuatan penetapan harga melemah, keunggulan waktu pemenuhan menyempit |

| Tata kelola dan kompleksitas TRA | Dinamika perusahaan terkendali dan pembayaran tunai | Tingkat diskonto naik bagi pemegang saham minoritas |

Bahasa prospektus menjelaskan bahwa peningkatan kapasitas itu sendiri membawa risiko operasional, dan model bisnis terekspos pada fluktuasi harga komoditas yang bisa signifikan bahkan dengan mekanisme pass-through. Kompetisi juga kredibel, dengan beberapa pemain global besar aktif di pasar akhir yang sama.

Penetapan harga akhir dan alokasi: apakah transaksi dipatok di bagian atas kisaran atau memerlukan konsesi akan membentuk perdagangan pada kuartal pertama.

Pembaruan backlog dan ritme pesanan: investor akan mencari bukti bahwa backlog dikonversi tanpa pengikisan margin, bukan hanya sekadar keberadaannya.

Tonggak peningkatan pabrik: garis waktu penyelesaian instalasi dan kemajuan perekrutan penting karena rencana ekspansi menjadi sentral bagi jalur pertumbuhan.

Stabilitas campuran pasar akhir: eksposur ke pusat data mendukung narasi, tetapi juga meningkatkan sensitivitas terhadap laju belanja modal hyperscaler dan keterbatasan interkoneksi.

Sinyal tata kelola: komposisi dewan, kerangka pihak terkait, dan transparansi seputar mekanisme perjanjian penerimaan pajak akan memengaruhi minat investor long-only.

IPO FPS secara luas diperkirakan akan ditetapkan pada early February 2026, dengan tanggal perdagangan pertama yang diantisipasi sekitar February 5, 2026. Seperti halnya semua penawaran, tanggal pasti bergantung pada efektivitas SEC, volatilitas pasar, dan permintaan investor akhir saat penetapan harga.

Dalam kisaran yang dipasarkan, penawaran menargetkan hasil kotor hingga sekitar $1.62 billion pada ujung atas, menjadikannya salah satu IPO early-2026 yang lebih besar. Jumlah akhir bergantung pada harga penawaran, jumlah saham akhir, dan setiap pelaksanaan overallotment.

Forgent merancang dan memproduksi peralatan distribusi listrik untuk pusat data, aplikasi grid, dan fasilitas industri yang intensif energi. Komposisi pendapatan sangat condong ke produk kustom dan solusi powertrain terintegrasi, mencerminkan pekerjaan yang direkayasa sesuai pesanan daripada distribusi komoditas.

Backlog berfungsi sebagai indikator ke depan untuk pemanfaatan pabrik dan konversi pendapatan jangka dekat. Backlog yang besar dapat menandakan permintaan kuat, namun juga memperkenalkan risiko waktu karena proyek dapat bergeser, spesifikasinya diubah, atau pengirimannya difasekan, menciptakan volatilitas kuartalan jika kapasitas dan pelaksanaan tertinggal.

Risiko utama berkumpul di sekitar valuasi, eksekusi, dan tata kelola. Jika saham diperdagangkan pada multiple premium, bukti adanya friksi dalam peningkatan kapasitas atau tekanan margin dapat memicu re-rating yang tajam. Tata kelola perusahaan yang terkontrol dan kebocoran arus kas bergaya TRA juga dapat mempertahankan diskon struktural.

IPO FPS merupakan uji yang jelas atas preferensi pasar yang sedang muncul: membayar multiple pertumbuhan untuk infrastruktur fisik yang berada hulu dari permintaan AI dan elektrifikasi. Forgent menghadirkan skala yang kredibel, ekspansi pendapatan yang cepat, dan visibilitas backlog, disertai rencana kapasitas yang dapat merombak output hingga 2026.

Elemen yang sama juga menentukan peta risiko. Pada valuasi ini, pasar akan menuntut presisi operasional, konversi backlog ke pendapatan kas yang transparan, dan ketentuan tata kelola yang tidak mengencerkan ekonomi pemegang saham minoritas.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan sebagai (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang menjadi dasar untuk diandalkan. Tidak ada opini yang diberikan dalam materi ini yang merupakan rekomendasi oleh EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu sesuai untuk orang tertentu.