Ожидается дебют на February 5, 2026, IPO Forgent Power Solutions (FPS) приходится на момент, когда масштабное строительство центров обработки данных под влиянием AI сталкивается с ограниченной пропускной способностью сетей, превращая оборудование распределения электроэнергии в реальное узкое место.

Для инвесторов это предложение в меньшей степени про единичный листинг и в большей — про то, будут ли публичные рынки готовы платить премиальные мультипликаторы за энергетическую инфраструктуру, связанную с ростом нагрузки, обусловленным AI.

Forgent Power Solutions позиционирует себя таким образом, чтобы получить такую премию дефицита. IPO выведено с размером и оценкой, которые привлекают немедленное внимание: компания указывает на быстрое расширение выручки, растущий бэклог и масштабную программу наращивания мощностей, призванную обеспечить качественный скачок производства к 2026 году.

Ключевые выводы по IPO FPS

Сроки — ближайшие: сделка в целом ожидается к ценовому определению в начале February 2026, с предполагаемой датой первого торга около February 5, 2026, при условии рыночной конъюнктуры и окончательного утверждения SEC.

Оценка — главный предмет обсуждения: при указанном диапазоне подразумеваемая стоимость собственного капитала находится между $7.6 billion и $8.8 billion, что с первого дня относит акции в разряд «must-execute».

Бэклог — второй предмет обсуждения: по состоянию на September 30, 2025 бэклог составлял примерно $1.03 billion, что на 44 percent year over year, и инвесторы будут рассматривать это одновременно как фактор видимости и как риск сроков.

Экспозиция по конечным рынкам сконцентрирована, но логична: центры обработки данных обеспечили 42 percent выручки за fiscal 2025 и 47 percent бэклога, встраивая повествование об энергопотреблении, связанном с AI, в динамику роста и цикличность.

Расширение мощностей — операционный рычаг: план расширения примерно $205 million рассчитан на более чем утроение объема производства fiscal 2025 к end-2026, но риск вывода мощностей на плановую производительность реален.

Запустится ли IPO FPS в February 2026

Публичные сигналы указывают на классическую схему «подать документы, провести роадшоу, определить цену в течение 1–2 weeks». Forgent запустил роадшоу IPO в конце January 2026, при этом условия сделки в целом ориентированы на крупный листинг на NYSE с целью привлечь до $1.62 billion валовых поступлений в верхней части указанного диапазона.

Условия сделки — краткий обзор

| Пункт |

Детали |

| Эмитент |

Forgent Power Solutions |

| Тикер / биржа |

FPS (NYSE) |

| Ожидаемое ценообразование / первый торг |

Early February 2026 (время может измениться)

|

| Ценовой диапазон / акции |

$25 to $29; 56.0 million shares (смешение первичных и вторичных акций)

|

| Ведущие андеррайтеры |

Goldman Sachs, Jefferies, Morgan Stanley |

Рыночные календари и трекеры IPO сошлись вокруг ожидаемой даты первого торга — February 5, 2026. Это не гарантия, но разумный базовый сценарий, если только волатильность не вырастет или спрос не ослабнет, что повлияло бы на ценообразование.

Последний график IPO FPS: что известно на данный момент

| Date |

Milestone |

Why it mattered |

| Aug 28, 2025 |

«Forgent» становится материнским брендом, этап интеграции |

Прояснило идентичность платформы перед вниманием публичных рынков |

| Jan 9, 2026 |

S-1 filed publicly |

Открыл официальный путь к IPO и раскрыл масштаб и маржинальность |

| Jan 26, 2026 |

Роадшоу запущено |

Перевело статус «подано» в режим «реального исполнения» |

| Early Feb 2026 (expected) |

Pricing window |

Оценка встречается с реальным спросом, задаёт тон послерыночным торгам |

| Feb 5, 2026 (widely expected) |

Дата первого торга |

Становится ежедневным референдумом рынка по этому нарративу |

Дата ребрендинга и консолидации платформы фиксирует вопрос «насколько новая эта компания», тогда как даты подачи S-1 и роадшоу фиксируют вопрос «насколько скоро состоится IPO».

Три реалистичных сценария по срокам

| Сценарий |

Что должно произойти |

Что могло бы задержать это |

| В срок (early Feb 2026) |

Достаточный институциональный спрос в пределах диапазона |

«risk-off» настроение на рынке, волатильность процентных ставок, слабая сопоставимая динамика |

| Небольшая задержка (недели) |

Пересмотр ценовых ожиданий или объёма |

Низкая активность при построении книги заявок, возражения инвесторов по мультипликаторам |

| Отсрочка (позднее 2026) |

Решение дождаться более благоприятного окна |

Общее закрытие рынка IPO, спад в секторе, макрошок |

Оценка IPO FPS: что означает диапазон

Предложение оценивается в $25 до $29 за акцию, в общей сложности предлагается 56 млн акций, а подразумеваемая стоимость капитала достигает примерно $8.8 млрд на верхнем конце. Ключевая деталь, которую инвесторы проверят в итоговом проспекте, — это распределение между первичными (новыми) акциями и вторичными (акциями продающих акционеров), поскольку это влияет на то, сколько наличных средств компания действительно привлечёт.

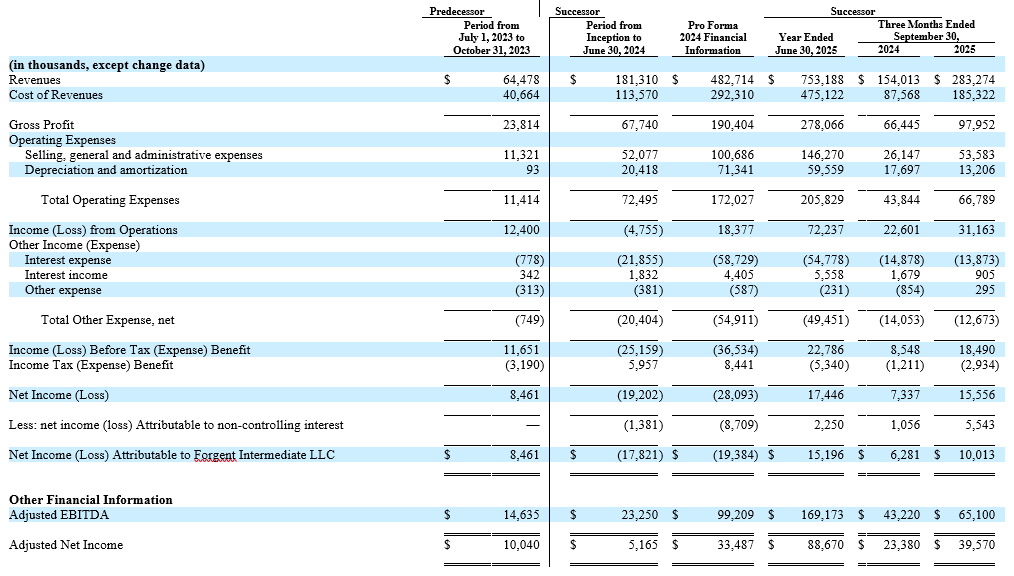

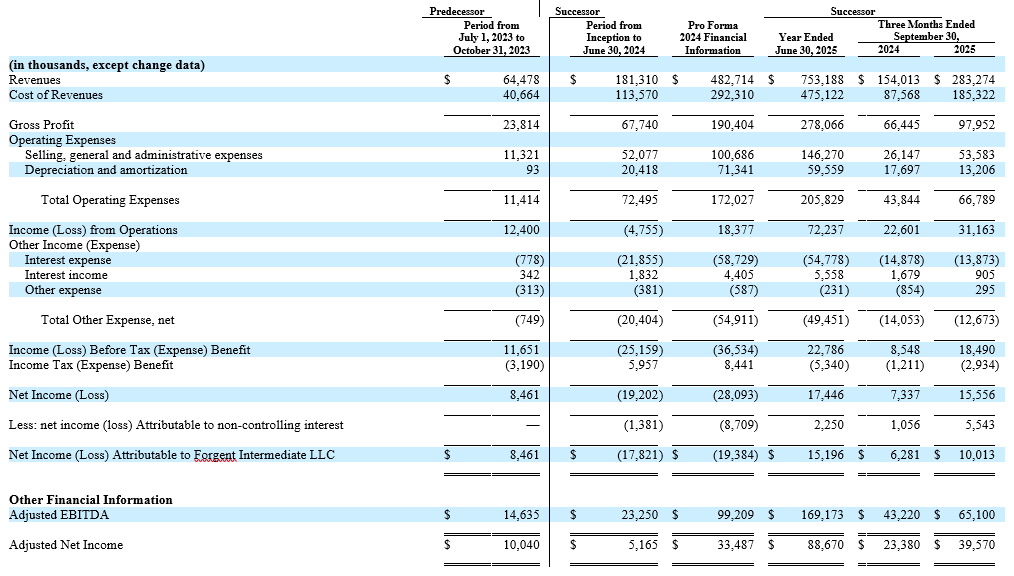

Чтобы упростить расчёты, таблица ниже показывает простые мультипликаторы стоимости капитала относительно выручки за фискальный 2025 год в размере $753.2 млн и скорректированной EBITDA в размере $169.2 млн.

| Предполагаемая цена IPO |

Подразумеваемая рыночная капитализация |

Цена/выручка (FY2025) |

Стоимость капитала / Скорр. EBITDA (FY2025) |

| $25 |

~$7.6 млрд |

~10.1x |

~44.9x |

| $27 (mid) |

~$8.2 млрд |

~10.9x |

~48.5x |

| $29 |

~$8.8 млрд |

~11.7x |

~52.1x |

Это требовательные мультипликаторы для промышленного производителя, даже для компании, завязанной на капитальные расходы дата‑центров и циклы модернизации электросетей. Непосредственный вопрос заключается в том, рассматривают ли инвесторы Forgent как «инфраструктуру электрификации с дефицитным ценообразованием» или как «цикличное электротехническое оборудование с динамикой выхода частного капитала».

Фундаментальные показатели, которым инвесторы подвергнут тщательной проверке

Ключевые показатели Forgent достаточно сильны, чтобы заслуживать внимания. Выручка за фискальный 2025 год составила $753.2 млн, что на 56 процентов больше, чем за фискальный 2024 год, тогда как бэклог составил около $1.03 млрд по состоянию на September 30, 2025, что на 44 процента выше в годовом выражении.

Структура выручки и бэклога

Структура выручки и бэклога

| Показатель (FY2025 / Sep 30, 2025) |

Дата‑центры |

Электросети |

Промышленность |

Прочее |

| Доля в выручке |

42% |

23% |

19% |

16% |

| Доля в портфеле заказов |

47% |

29% |

20% |

4% |

Эта структура помогает объяснить позицию по оценке. Бэклог — это не просто «спрос», это спрос, сконцентрированный в тех сегментах, где интенсивность энергопотребления растёт быстрее всего. Дата‑центры уже потребляют около 415 TWh, или примерно 1.5 процента мирового потребления электроэнергии в 2024 году, и темп роста именно заставляет проводить модернизацию сетей и силовых трактов.

Структура продуктов и что она сигнализирует о ценовой силе

| Структура выручки за FY2025 по продуктам |

Доля |

| Стандартные продукты |

5% |

| Изделия на заказ |

78% |

| Силовые решения |

13% |

| Услуги |

4% |

Бизнес, который получает подавляющую большую часть выручки от изделий на заказ и инженерно‑технических работ, может лучше защищать маржу, чем модель, ориентированная на дистрибьютора и товарную торговлю, но при этом он принимает на себя риск исполнения: сроки поставки, изменения в заказах и сроки проектов становятся центральными для квартальных результатов.

Видимость бэклога и риски бэклога

Бэклог — это основной показатель «ожиданий инвесторов» для IPO FPS, поскольку он связывает капитальные расходы конечных рынков с краткосрочной производительностью фабрик. Бэклог выше $1.0 млрд имеет значение, но публичные рынки будут сосредоточены на ритме конверсии, поведении при отменах и на том, успевают ли мощности догнать спрос без ущерба качеству или маржам.

Именно здесь план расширения мощностей становится операционным рычагом.

План расширения мощностей: что строится

| Расположение |

Добавленная новая площадь (000s ft²) |

Ожидаемые общие инвестиции ($M) |

| Миннесота |

544 |

42 |

| Тихуана, Мексика |

508 |

55 |

| Техас |

459 |

51 |

| Мэриленд |

155 |

30 |

| Калифорния |

140 |

27 |

| Итого |

1,806 |

205 |

Руководство описывает это расширение как рост производственных площадей на 374 процента, с амбициями более чем утроить объем производства за 2025 финансовый год к концу 2026 года и обеспечить поддержку до $5 миллиардов годовой выручки. Это сильный нарратив, но он также концентрирует операционные риски в 2026 году: набор персонала, обучение, ввод в эксплуатацию оборудования и управление процессами должны работать последовательно.

Структура сделки и стимулы: кто выигрывает от IPO FPS

Инвесторам следует разделять «рост компании» и «механику сделки». IPO включает как первичные, так и вторичные акции, и компания использует структуру Up-C, при которой публичные акционеры владеют корпорацией, а прежние владельцы сохраняют доли в оперирующей компании наряду с акциями с повышенным правом голоса.

Из этого следуют два вывода:

Управление: компания рассчитывает квалифицироваться как контролируемая компания, что может снизить стандарты независимости совета директоров по сравнению с широко распределенными конкурентами.

Экономика денежного потока: рамки соглашения о налоговых выплатах (tax receivable agreement) могут потребовать от компании перечислять значительную долю реализованных налоговых сбережений прежним держателям со временем, что может уменьшить объем наличных, доступных для реинвестирования или снижения долговой нагрузки.

Это не автоматически означает негатив. Это просто значит, что в оценке следует учитывать риски управления и утечки денежного потока, а не только рост выручки.

Ключевые риски, которые могут переоценить IPO FPS после установления цены

| Риск |

Как это проявляется |

Почему рынки наказывают за это |

| Риск оценки |

Высокий мультипликатор на фоне снижения аппетита к риску |

Сжатие мультипликаторов может доминировать даже если результаты «хорошие» |

| Риск наращивания мощности |

Невыполнение графиков поставок, повышение брака, сверхурочная работа |

Маржи и доверие быстро ухудшаются |

| Риск сроков по бэклогу |

Переносы сроков, изменения заказов, неравномерная ежеквартальная конверсия |

Волатильность растет, прогнозы теряют доверие |

| Экспозиция к сырьевым товарам |

Рост цен на медь, сталь и компоненты |

Давление на валовую маржу и колебания оборотного капитала |

| Конкурентное давление |

Крупные игроки и специализированные нишевые соперники |

Слабнет ценовая власть, сокращается преимущество по срокам поставки |

| Сложности управления и механики соглашения о налоговых выплатах (TRA) |

Динамика контролируемой компании и денежные выплаты |

Ставка дисконта повышается для миноритарных акционеров |

Язык проспекта ясно указывает, что само наращивание несет операционный риск, а бизнес-модель подвержена колебаниям цен на сырье, которые могут быть значительными даже при механизмах перерасчета. Конкуренция также реалистична: несколько крупных глобальных игроков активны в тех же конечных рынках.

На что инвесторам стоит обратить внимание далее

Окончательная цена и распределение: то, будет ли сделка оценена в верхней части диапазона или потребует уступок, определит торговлю в первый квартал.

Обновления бэклога и ритм заказов: инвесторы будут искать подтверждения того, что бэклог конвертируется без эрозии маржи, а не просто его наличия.

Этапы наращивания фабрик: сроки завершения установки и прогресс в найме важны, поскольку план расширения является центральной частью перехода к росту.

Стабильность структуры конечных рынков: экспозиция в дата-центры поддерживает повествование, но также повышает чувствительность к темпам капитальных расходов гиперскейлеров и ограничениям по межсоединениям.

Сигналы корпоративного управления: состав совета, механизмы взаимодействия со связанными сторонами и прозрачность механики соглашения о налоговых выплатах повлияют на интерес долгосрочных инвесторов.

Часто задаваемые вопросы (FAQ)

1) Когда состоится IPO FPS?

IPO FPS, по общему мнению, ожидается с ценообразованием в early February 2026, при предполагаемой дате первых торгов около February 5, 2026. Как и в случае с любыми размещениями, точная дата зависит от вступления в силу документов SEC, волатильности рынка и окончательного спроса инвесторов при ценообразовании.

2) Сколько планирует привлечь Forgent Power Solutions?

В рамках предложенного диапазона размещение нацелено на валовый объём привлечённых средств до roughly $1.62 billion на верхнем крае, что делает его одним из крупнейших IPO начала 2026 года. Окончательная сумма зависит от цены предложения, итогового числа акций и возможного исполнения опциона на добор акций (overallotment).

3) Что именно производит Forgent Power Solutions?

Forgent разрабатывает и производит оборудование распределения электроэнергии для центров обработки данных, сетевых применений и энергоёмких промышленных объектов. Структура выручки заметно смещена в сторону заказных изделий и интегрированных силовых решений, что отражает изготовление по индивидуальным спецификациям, а не торговлю товарной продукцией.

4) Почему бэклог так важен для этой сделки?

Бэклог служит опережающим индикатором загрузки производственных мощностей и конверсии в краткосрочную выручку. Большой бэклог может свидетельствовать о высоком спросе, но он также вводит риск по срокам: проекты могут сдвигаться, менять спецификации или этапировать поставки, создавая квартальную волатильность, если мощности и исполнение отстают.

5) Каковы основные риски тезиса по IPO FPS?

Основные риски сконцентрированы вокруг оценки, исполнения и корпоративного управления. Если акции торгуются с премиальным мультипликатором, любые признаки затруднений при наращивании мощностей или давления на маржу могут привести к резкой переоценке. Модель корпоративного управления с контролирующим акционером и утечка денежных потоков в стиле TRA также могут поддерживать структурную скидку.

Conclusion

IPO FPS — это прозрачная проверка возникших рыночных предпочтений: готовности платить мультипликаторы за рост для физической инфраструктуры, находящейся выше по цепочке спроса на AI и электрификацию. Forgent предлагает убедительный масштаб, быстрый рост выручки и видимость бэклога, а также план наращивания мощностей, который может изменить объёмы производства до 2026 года.

Те же факторы определяют и карту рисков. При такой оценке рынок потребует операционной точности, прозрачной конверсии бэклога в денежную прибыль и условий корпоративного управления, не размывающих экономические интересы миноритарных акционеров.

Disclaimer: Этот материал предназначен исключительно для общей информации и не является (и не должен рассматриваться как) финансовой, инвестиционной или иной консультацией, на которую следует полагаться. Ни одно из мнений, выраженных в материале, не является рекомендацией EBC или автора относительно того, подходит ли какая‑либо конкретная инвестиция, ценная бумага, сделка или инвестиционная стратегия для какого‑либо конкретного лица.

Sources

1) Спрос на энергию со стороны ИИ

2) Forgent Power объявляет запуск IPO