Mulai Trading

Tentang EBC

Diterbitkan pada:

2025-08-01

Diperbarui pada: 2025-08-05

Investor kini makin mencari pendapatan yang berkelanjutan dan eksposur saham yang efisien secara risiko. ETF covered call, atau dikenal juga sebagai buy-write ETFs, menjadi solusi populer di tahun 2025 untuk menjawab kebutuhan ini.

Dana ini memegang portofolio saham dan menjual opsi call terhadap saham-saham tersebut guna menghasilkan premi, yang kemudian dibagikan sebagai pendapatan bulanan kepada investor. Namun, sebagai imbalannya, potensi kenaikan harga saham menjadi terbatas.

Mari kita bahas cara kerja ETF covered call, keunggulannya, serta mana saja yang layak dilirik tahun ini.

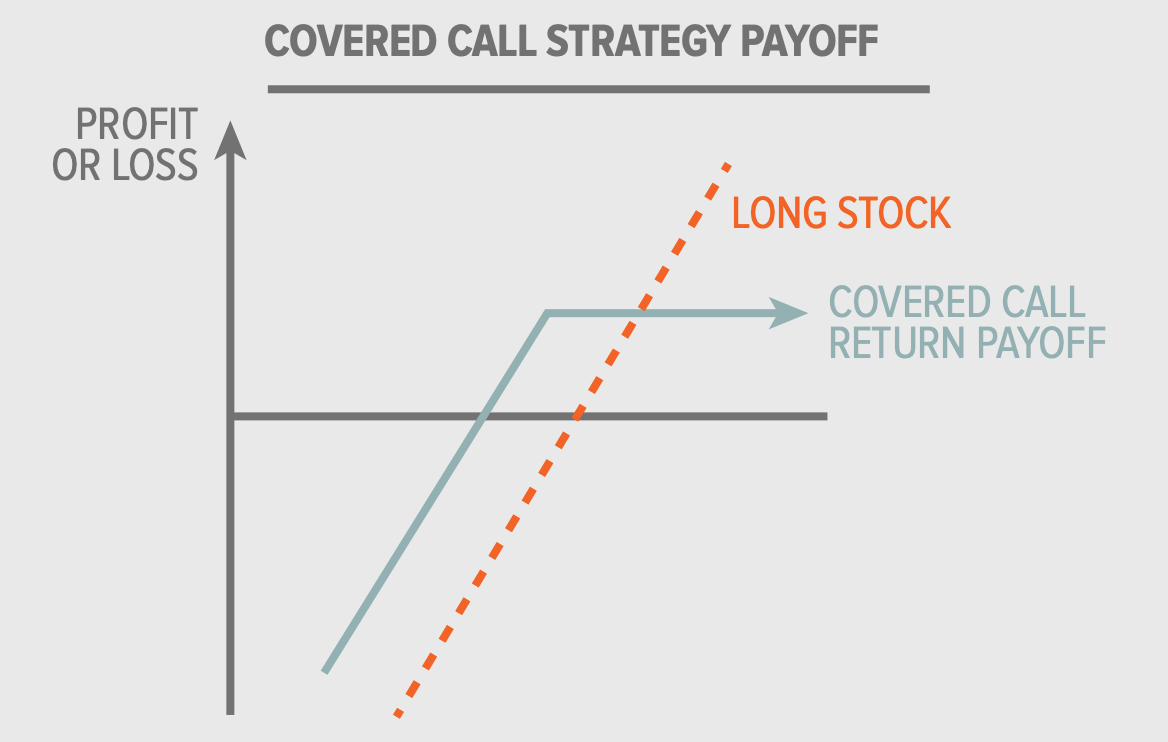

ETF covered call memiliki sekumpulan saham dan menjual (menulis) opsi call terhadap saham-saham tersebut. Ketika investor membeli opsi ini, ETF menerima premi sebagai pendapatan.

Jika harga saham tidak mencapai harga strike hingga opsi berakhir, ETF menyimpan seluruh premi sebagai pendapatan. Tapi jika opsi dieksekusi, ETF harus menjual saham di harga strike—tetap mendapatkan premi, namun kehilangan potensi kenaikan lebih lanjut.

Strategi ini menghasilkan pendapatan yang konsisten, mengurangi sedikit volatilitas portofolio, dan berfungsi sebagai lindung nilai parsial di pasar datar atau sedikit menurun. Namun, keuntungannya dibatasi saat pasar bullish, dan tidak sepenuhnya melindungi dari penurunan tajam.

Di tahun 2025, banyak investor—terutama pensiunan dan investor konservatif—menghadapi hasil rendah dari instrumen pendapatan tetap. ETF covered call menawarkan imbal hasil distribusi sekitar 7% hingga 13%, jauh di atas yield Treasury 10-tahunan (~4,4%).

Sebagai gambaran, arus masuk ke ETF ini mencapai $31,5 miliar hanya dalam paruh pertama tahun ini, dengan total aset naik ke rekor $145 miliar per pertengahan Juli 2025. ETF ini makin populer sebagai alternatif sumber pendapatan serta sebagai penyeimbang volatilitas di tengah ketidakpastian geopolitik dan tarif global.

Banyak ETF covered call meniru produk terstruktur, tapi menawarkan likuiditas lebih baik, biaya lebih rendah, dan akses mudah lewat platform broker.

| Manfaat Utama | Pertukaran Risiko |

|---|---|

| Pendapatan Bulanan Tinggi : Hasil biasanya berkisar antara 7–13%, ideal untuk investor yang berfokus pada pendapatan. | Sisi Positif Terbatas : Keuntungan dibatasi karena opsi panggilan; kinerja buruk pada pasar bullish yang kuat. |

| Peredam Volatilitas : Premi opsi memberikan perlindungan parsial dalam pasar yang datar/turun. | Paparan Sisi Negatif Tetap Ada : Mereka masih mengalami kerugian selama aksi jual pasar yang tajam. |

| Akses Sederhana ke Strategi Opsi : Tidak perlu pengalaman trading opsi langsung. | Kompleksitas Pajak : Premi sering dikenakan pajak sebagai pendapatan biasa; dapat mengurangi pengembalian setelah pajak. |

| Potensi Efisiensi Pajak : Beberapa menggunakan perlakuan pajak 60/40 (misalnya, SPYI), mengurangi beban pajak. | Risiko Pengembalian Modal : Beberapa distribusi dapat mengikis NAV seiring berjalannya waktu. |

| Ideal untuk Pasar Sideways : Berkinerja lebih baik selama periode terikat kisaran dengan pendapatan yang konsisten. | Tidak Sejalan dengan Tujuan Pertumbuhan : Tidak cocok untuk tujuan apresiasi modal jangka panjang. |

| Simbol ETF | Strategi | Hasil (Est.) | Partisipasi Upside | Kasus Penggunaan Ideal |

|---|---|---|---|---|

| JEPI | Saham S&P berkapitalisasi besar bervolume rendah + opsi melalui ELN | 8–9% | Sebagian | Pendapatan dengan pertumbuhan yang sederhana |

| SPYI | S&P 500 + overlay aktif | ~12% | Tidak ada | Pendapatan tinggi & hemat pajak |

| QYLD | Panggilan tertutup ATM Nasdaq-100 | 11–12% | Tidak ada | Pencari hasil yang agresif |

| XYLD | Panggilan tertutup ATM S&P 500 | ~10% | Tidak ada | Pendapatan inti dari pasar kapitalisasi besar |

| RYLD | Panggilan tertutup ATM Russell 2000 | 12–13% | Tidak ada | Pendapatan dari eksposur kapitalisasi kecil |

1) JEPI – JPMorgan Equity Premium Income ETF

Strategi: Dikelola aktif, investasi pada saham S&P 500 ber-volatilitas rendah, dan menjual call options OTM lewat ELNs

Yield: Sekitar 8,4–8,5% per tahun, dibayar bulanan

Kelebihan: Masih memungkinkan kenaikan harga terbatas; volatilitas lebih tenang

Track record: $41 miliar AUM; return tahunan sekitar 10% dalam 3 tahun, dengan drawdown rendah

Risiko: Expense ratio 0,35%, risiko counterparty dari ELN

2) SPYI – NEOS S&P 500 High Income ETF

Strategi: Portofolio saham S&P 500 dengan overlay panggilan indeks; pemanenan aktif dan rugi pajak

Hasil: ~12,1% per tahun, distribusi bulanan

Manfaat: Keuntungan dibagi 60/40 berdasarkan pajak; mengungguli XYLD sebesar 1 ppt selama setahun terakhir

Risiko: Biaya $930 juta, namun kinerja solid

3) QYLD – Global X Nasdaq-100 ETF Covered Call

Strategi: Menjual call bulanan ATM atas 100% saham Nasdaq-100

Yield: Sekitar 11–12%

Kelebihan: Income tertinggi di antara ETF sejenis; sangat likuid

Risiko: Upside sepenuhnya tertutup; return NAV hanya ~7,9% dalam 10 tahun; biaya tinggi (~0,61%); ada risiko return of capital

4) XYLD – Global X S&P 500 ETF Covered Call

Strategi: Call bulanan ATM atas seluruh portofolio S&P 500

Yield: Sekitar 10–11%

Kelebihan: Diversifikasi luas

Risiko: Potensi kenaikan terbatas, biaya ~0,60%; NAV return hanya ~6,7% dalam 10 tahun

5) RYLD – Global X Russell 2000 ETF Covered Call

Strategi: Menjual call ATM terhadap indeks Russell 2000 (small-cap)

Yield: Sekitar 12–13%

Kelebihan: Premi tinggi karena volatilitas lebih besar

Risiko: Risiko saham kecil, volatilitas tinggi, upside terbatas

Cocok Untuk

Investor yang menginginkan pendapatan bulanan stabil, khususnya di pasar yang datar atau sedikit fluktuatif.

Cocok untuk pensiunan dan profil konservatif yang mengutamakan yield daripada pertumbuhan modali.

Tidak Cocok Untuk

Investor pertumbuhan (growth) yang mengandalkan kenaikan modal jangka panjang. Kurang efektif di pasar bullish karena tertinggal dari ETF indeks total market.

Diversifikasi: Jangan jadikan ETF covered call sebagai satu-satunya aset saham—kombinasikan dengan ETF indeks atau ETF dividen.

Gunakan di akun kena pajak: Untuk memaksimalkan efisiensi pajak terhadap penghasilan reguler.

Waktu masuk penting: ETF ini berkinerja optimal saat pasar datar, bukan saat pasar di puncak.

Perhatikan gaya penulisan opsi: ATM vs OTM mempengaruhi yield dan potensi kenaikan.

Pantau distribusi: Jika premi opsi turun, distribusi bulanan bisa ikut menurun

Dengan volatilitas pasar saham yang diperkirakan tetap tinggi karena faktor geopolitik dan inflasi, ETF covered call kemungkinan terus menarik aliran dana.

Menurut para ahli, dana seperti JEPI, JEPQ, dan SPYI makin dilirik sebagai “solusi pendapatan target” yang menawarkan yield 7–15% dengan risiko drawdown yang lebih rendah.

Namun, analis mengingatkan bahwa dalam jangka panjang, strategi covered call cenderung mengungguli hanya saat pasar stagnan. Di pasar bullish, strategi ini sering tertinggal dibanding strategi beli-tahan biasa.

Pada akhirnya, ETF covered call sebaiknya diposisikan sebagai pelengkap pendapatan, bukan sebagai mesin utama pertumbuhan modal.

ETF covered call menyajikan arus kas yang kuat dan pengalaman investasi yang lebih tenang bagi investor pendapatan, terutama di pasar sideways atau sedikit bearish. Dana seperti JEPI, SPYI, dan QYLD mendominasi berkat skala besar, yield tinggi, dan aksesibilitas.

Meski membatasi potensi kenaikan dan membawa risiko struktural atau pajak, ETF ini bisa menjadi sumber pendapatan berkelanjutan bila digunakan secara strategis—misalnya dalam portofolio campuran bersama saham pertumbuhan.

Penafian: Materi ini hanya untuk tujuan informasi umum dan tidak dimaksudkan (dan tidak boleh dianggap sebagai) nasihat keuangan, investasi, atau nasihat lain yang dapat diandalkan. Pendapat yang diberikan dalam materi ini tidak merupakan rekomendasi dari EBC atau penulis bahwa investasi, sekuritas, transaksi, atau strategi investasi tertentu cocok untuk orang tertentu.