การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2024-05-17

อัปเดตเมื่อ: 2024-10-21

ในตลาดมีผลิตภัณฑ์การลงทุนมากมาย และการเลือกโปรแกรมการลงทุนที่เหมาะสมถือเป็นความท้าทายอย่างแท้จริง โดยเฉพาะอย่างยิ่งในตลาดจีนซึ่งมีเงินทุนรวมทั้งหมด 12,518 กองทุน การเลือกกองทุนหนึ่งกองจึงเป็นงานที่ซับซ้อน นอกจากนี้ยังมีผลิตภัณฑ์ทางการเงินอื่นๆที่หลากหลาย เช่น หุ้นและพันธบัตร ซึ่งเป็นเหตุผลที่นักลงทุนมักมองหาตัวชี้วัดเพื่อช่วยในการตัดสินใจ และอัตราส่วนชาร์ป (Sharpe Ratio) ก็เป็นหนึ่งในนั้นมาดูกันว่าเราจะคำนวณและประยุกต์ใช้อัตราส่วนชาร์ปได้อย่างไรอย่างละเอียด

ความหมายของอัตราส่วนชาร์ป

ความหมายของอัตราส่วนชาร์ป

อัตราส่วนชาร์ปเป็นตัวชี้วัดที่ใช้ในการวัดผลตอบแทนที่ปรับตามความเสี่ยงของพอร์ตโฟลิโอหรือสินทรัพย์ เป็นหนึ่งในตัวชี้วัดการประเมินที่สำคัญที่สุดในสาขาการลงทุน และมักจะใช้เพื่อเปรียบเทียบประสิทธิภาพของกลยุทธ์การลงทุนและผู้จัดการกองทุนต่างๆ

อัตราส่วนชาร์ปถูกนำเสนอเป็นตัวชี้วัดที่สำคัญโดย William F.Sharpe นักเศรษฐศาสตร์ผู้ได้รับรางวัลโนเบลในช่วงปี 1960 วัตถุประสงค์คือเพื่อให้ผลตอบแทนจากการลงทุนที่ปรับตามความเสี่ยงได้แม่นยำยิ่งขึ้น เพื่อให้นักลงทุนสามารถประเมินประสิทธิภาพของพอร์ตการลงทุนหรือสินทรัพย์ต่างๆ ได้ดีขึ้น และตัดสินใจลงทุนตามนั้นได้

ประสิทธิภาพที่ปรับตามความเสี่ยงได้รับการประเมินโดยการเปรียบเทียบความแตกต่างระหว่างอัตราผลตอบแทนเฉลี่ยของพอร์ตโฟลิโอหรือสินทรัพย์กับอัตราผลตอบแทนของสินทรัพย์ปลอดความเสี่ยง ความแตกต่างนี้เรียกว่าผลตอบแทนส่วนเกิน และอัตราส่วนชาร์ปที่สูงกว่าหมายความว่าพอร์ตโฟลิโอหรือสินทรัพย์ได้รับผลตอบแทนส่วนเกินต่อหน่วยความเสี่ยงมากขึ้น และมีประสิทธิภาพดีขึ้น

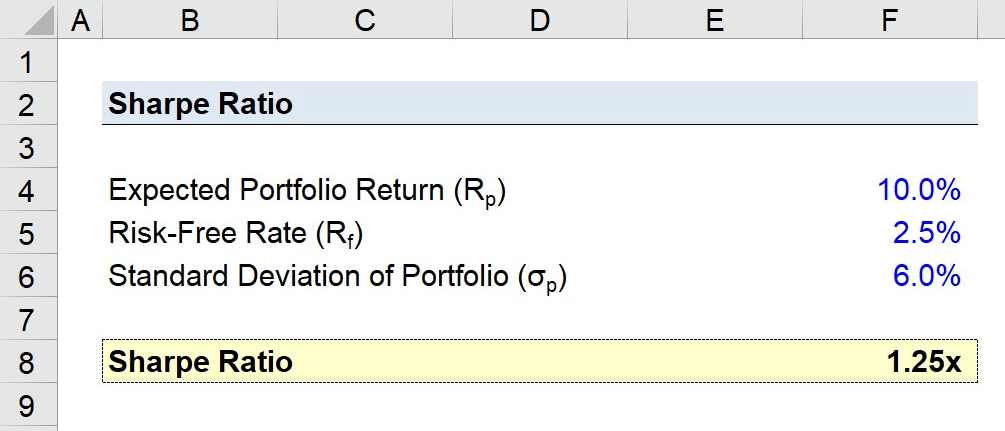

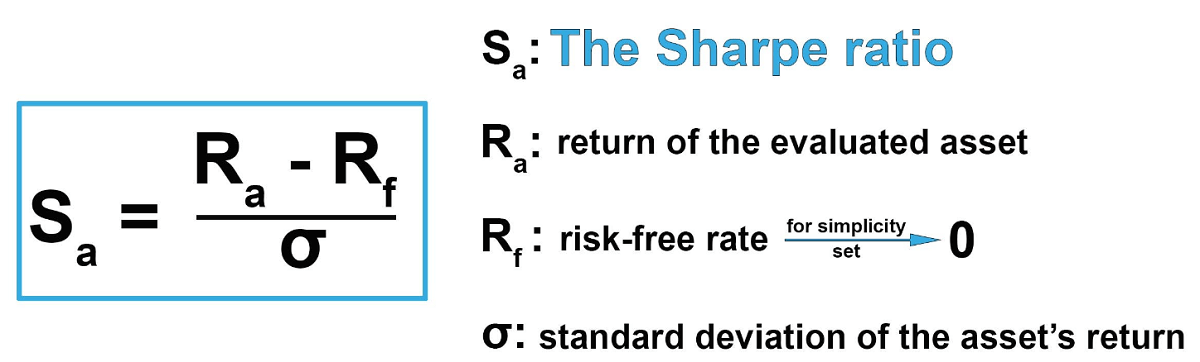

การคำนวณอัตราส่วนชาร์ปขึ้นอยู่กับการหาความสัมพันธ์ระหว่างผลตอบแทนเกินของพอร์ตโฟลิโอ (เช่น ผลตอบแทนของพอร์ตโฟลิโอลบด้วยอัตราผลตอบแทนที่ปราศจากความเสี่ยง คือผลตอบแทนจากการลงทุนที่ปราศจากความเสี่ยงที่มีให้กับนักลงทุน) และความผันผวนของพอร์ตโฟลิโอ (เช่น ค่าเบี่ยงเบนมาตรฐานของผลตอบแทนของพอร์ตโฟลิโอ ซึ่งวัดระดับการกระจายตัวของผลตอบแทนของพอร์ตการลงทุน)

พูดง่ายๆ ก็คือการลบผลตอบแทนจากกลยุทธ์การลงทุนออกจากอัตราปลอดความเสี่ยงแล้วหารด้วยส่วนเบี่ยงเบนมาตรฐาน ทำให้สามารถวัดปริมาณผลตอบแทนส่วนเกินต่อหน่วยความเสี่ยงที่ได้รับ การวัดผลที่เป็นมาตรฐานนี้ช่วยให้แน่ใจว่าการเปรียบเทียบระหว่างกลยุทธ์ต่างๆ มีความแม่นยำและมีความหมายมากขึ้น

สมมติว่า Iron Egg ลงทุนในบริษัทรถยนต์ที่มีการซื้อขายในตลาดหลักทรัพย์ และ Tricia ลงทุนในบริษัทสกู๊ตเตอร์ไฟฟ้าที่มีการซื้อขายในตลาดหลักทรัพย์ บริษัทรถยนต์ที่ Iron Egg ลงทุนมีอัตราส่วนชาร์ปอยู่ที่ 0.9 ในขณะที่บริษัทสกู๊ตเตอร์ไฟฟ้าที่ Tricia ลงทุนมีอัตราส่วนชาร์ปอยู่ที่ 1 ซึ่งหมายความว่า Iron Egg รับความเสี่ยงหนึ่งหน่วยเพื่อให้ได้ผลตอบแทน 0.9 หน่วย ในขณะที่ Tricia รับความเสี่ยงหนึ่งหน่วยเพื่อให้ได้ผลตอบแทนหนึ่งหน่วย

โดยทั่วไปแล้ว อัตราส่วนชาร์ปที่สูงกว่าจะดีกว่า เนื่องจากเป็นการบ่งชี้ว่านักลงทุนสามารถรับผลตอบแทนที่สูงกว่าจากการรับความเสี่ยงเท่าเดิม อัตราส่วนที่สูงบ่งชี้ว่ากลยุทธ์การลงทุนมีความน่าสนใจมากขึ้น โดยมีผลตอบแทนที่ปรับตามความเสี่ยงได้ค่อนข้างสูง ในทางกลับกัน ค่าลบของอัตราส่วนบ่งชี้ว่านักลงทุนอาจเผชิญกับสถานการณ์ที่ความเสี่ยงมากกว่าผลตอบแทน ซึ่งเป็นสถานการณ์ที่กลยุทธ์การลงทุนอาจไม่เหมาะ

สมมติว่ากองทุน A มีผลตอบแทนต่อปีที่ 12% และกองทุน B มีผลตอบแทนต่อปีที่ 8% นอกจากนี้ สมมติว่าอัตราปลอดความเสี่ยงคือ 3% และค่าเบี่ยงเบนมาตรฐานของกองทุน A คือ 15% ในขณะที่ค่าเบี่ยงเบนมาตรฐานของกองทุน B คือ 10% การคำนวณแสดงให้เห็นว่าอัตราส่วนชาร์ปสำหรับกองทุน A คือ 0.6 ในขณะที่อัตราส่วนชาร์ปของกองทุน B คือ 0.5

แม้ว่ากองทุน A จะให้ผลตอบแทนที่สูงกว่า แต่ความเสี่ยงที่สูงกว่าก็ส่งผลให้มีอัตราส่วนที่ต่ำกว่ากองทุน B เล็กน้อย ในทางตรงกันข้าม แม้ว่ากองทุน B จะได้รับผลตอบแทนที่ต่ำกว่าเล็กน้อย แต่ความเสี่ยงที่ค่อนข้างต่ำกว่าก็ส่งผลให้มีอัตราส่วนที่สูงกว่ากองทุน A เล็กน้อย ซึ่งหมายความว่า กองทุน B จะได้รับผลตอบแทนที่มั่นคงกว่าโดยมีความเสี่ยงต่ำกว่า

นอกจากนี้ อัตราส่วนชาร์ปยังเป็นเครื่องมือที่มีประโยชน์สำหรับนักลงทุนในการตัดสินใจเข้าและออก ในสภาวะตลาดและราคาที่เหมาะสม นักลงทุนสามารถใช้เพื่อประเมินความสมดุลระหว่างความเสี่ยงและผลตอบแทนของสินทรัพย์หรือพอร์ตการลงทุนที่แตกต่างกัน เพื่อตัดสินใจลงทุนโดยมีข้อมูลมากขึ้น

เมื่ออัตราส่วนสูงแสดงว่ากลยุทธ์การลงทุนให้ผลตอบแทนสูงกว่าโดยมีความเสี่ยงค่อนข้างต่ำ ซึ่งโดยปกติจะเป็นช่วงเวลาที่ดีในการเข้าสู่ตลาด นักลงทุนอาจต้องการลงทุนในสินทรัพย์หรือพอร์ตโฟลิโอที่มีอัตราส่วนสูงกว่าเพื่อให้ได้ผลตอบแทนที่สูงขึ้น และอาจเพิ่มสถานะเมื่อตลาดเคลื่อนไหวไปในทิศทางบวก

ในทางกลับกัน เมื่ออัตราส่วนต่ำ ก็บ่งชี้ถึงผลตอบแทนที่ปรับตามความเสี่ยงที่ลดลง ซึ่งอาจเป็นสัญญาณให้ออกจากตลาด นักลงทุนอาจพิจารณาลดสถานะของตนในสินทรัพย์หรือพอร์ตการลงทุนที่มีประสิทธิภาพต่ำเพื่อลดความเสี่ยงและมองหาโอกาสในการลงทุนที่น่าดึงดูดยิ่งขึ้น

ความสำคัญของอัตราส่วนชาร์ปคือการเตือนผู้ลงทุนให้พิจารณาทั้งผลตอบแทนและความเสี่ยงเมื่อเลือกเป้าหมายการลงทุน การลงทุนไม่ได้เป็นเพียงการแสวงหาผลตอบแทนที่สูงเท่านั้น แต่ยังเกี่ยวกับการได้รับผลตอบแทนที่เหมาะสมพร้อมกับรับความเสี่ยงที่เหมาะสมอีกด้วย ด้วยการใช้อัตราส่วนนี้ ผู้ลงทุนสามารถประเมินความเสี่ยงและผลตอบแทนของการลงทุนได้ครอบคลุมมากขึ้น และทำให้ตัดสินใจลงทุนอย่างมีเหตุผลและมีข้อมูลมากขึ้น

อัตราส่วนชาร์ปที่เป็นลบหมายถึงอะไร?

อัตราส่วนชาร์ปที่เป็นลบหมายถึงอะไร?

โดยทั่วไปแล้ว อัตราส่วนชาร์ปที่เป็นบวกมักถูกมองว่าเป็นตัวบ่งชี้ว่ากลยุทธ์การลงทุนมีประสิทธิภาพดี บ่งชี้ว่ากลยุทธ์ได้รับผลตอบแทนค่อนข้างสูงในขณะที่รับความเสี่ยงจำนวนหนึ่ง ซึ่งหมายความว่านักลงทุนสามารถสร้างรายได้มากขึ้นในขณะที่ยอมรับความเสี่ยงจำนวนหนึ่ง และกลยุทธ์ดังกล่าวมักจะถูกมองว่าน่าสนใจมากกว่า นี่เป็นเพราะพวกเขาทำงานได้ดีกว่าบนพื้นฐานที่ปรับความเสี่ยง

ในทางตรงกันข้าม หากกลยุทธ์มีอัตราติดลบสำหรับอัตราส่วนนี้ หมายความว่านักลงทุนจะได้รับผลตอบแทนต่ำกว่าอัตราปลอดความเสี่ยงในขณะที่รับความเสี่ยงและอาจสูญเสียเงินด้วย ในกรณีนี้ ผู้ลงทุนอาจไม่พบว่ากลยุทธ์นี้น่าสนใจ เนื่องจากพวกเขากำลังรับความเสี่ยงโดยไม่มีผลตอบแทนที่สอดคล้องกัน ดังนั้นกลยุทธ์นี้อาจจำเป็นต้องได้รับการประเมินและปรับเปลี่ยนเพิ่มเติมเพื่อปรับปรุงประสิทธิภาพที่ปรับความเสี่ยง

เนื่องจากค่าติดลบบ่งชี้ว่าผลตอบแทนที่คาดหวังจากพอร์ตโฟลิโอหรือสินทรัพย์ต่ำกว่าผลตอบแทนที่คาดหวังจากสินทรัพย์ปลอดความเสี่ยง (เช่น พันธบัตรรัฐบาล) และความผันผวน (ส่วนเบี่ยงเบนมาตรฐาน) นั้นสูงกว่า ซึ่งโดยปกติหมายความว่านักลงทุนมีความเสี่ยงมากขึ้นและไม่ได้รับผลตอบแทนที่ตรงกับความเสี่ยงที่ได้รับ

และค่าลบมักจะบ่งชี้ว่าระดับผลตอบแทนของพอร์ตโฟลิโอหรือสินทรัพย์นั้นต่ำกว่าระดับผลตอบแทนของสินทรัพย์ปราศจากความเสี่ยง และอาจต่ำกว่าระดับผลตอบแทนที่คาดหวังด้วยซ้ำ นี่ก็หมายความว่านักลงทุนล้มเหลวในการได้รับผลตอบแทนที่คาดหวังและอาจถึงกับขาดทุนในขณะที่รับความเสี่ยงที่เกี่ยวข้อง

กล่าวอีกนัยหนึ่ง ผู้ลงทุนอาจเผชิญกับความสูญเสียและผลตอบแทนที่ปรับตามความเสี่ยงติดลบ ซึ่งไม่เอื้อต่อการเติบโตทางการเงินในระยะยาวสำหรับนักลงทุน ดังนั้น อัตราส่วนชาร์ปที่เป็นลบบ่งชี้ว่าพอร์ตโฟลิโอหรือสินทรัพย์มีประสิทธิภาพต่ำกว่าปกติ และต้องมีการประเมินและปรับเปลี่ยนกลยุทธ์การลงทุนเพิ่มเติม

ค่าที่เป็นลบสามารถเกิดขึ้นได้จากหลายสาเหตุ รวมถึงกลยุทธ์การลงทุนที่ไม่เหมาะสม สภาวะตลาดที่ไม่เอื้ออำนวย และการจัดสรรพอร์ตโฟลิโอที่ไม่ถูกต้อง ผู้ลงทุนควรตรวจสอบพอร์ตโฟลิโอหรือสินทรัพย์อย่างรอบคอบเพื่อระบุสาเหตุที่แท้จริงของมูลค่าติดลบ และดำเนินการตามขั้นตอนที่เหมาะสมเพื่อปรับปรุงประสิทธิภาพการลงทุน ซึ่งอาจรวมถึงการประเมินกลยุทธ์การลงทุนใหม่ การจัดสรรสินทรัพย์ให้เหมาะสม การลดความเสี่ยง หรือการระบุโอกาสในการลงทุนที่มีแนวโน้มมากขึ้น

อัตราส่วนชาร์ปที่เป็นลบเป็นสัญญาณที่นักลงทุนจำเป็นต้องระวัง ซึ่งบ่งชี้ว่าอาจมีปัญหากับกลยุทธ์การลงทุนของตน ในกรณีนี้ ผู้ลงทุนควรทบทวนพอร์ตการลงทุนหรือกลยุทธ์การจัดสรรสินทรัพย์ของตนอีกครั้ง เพื่อหาสาเหตุของอัตราส่วนติดลบ และดำเนินการปรับเปลี่ยนตามความเหมาะสม

การใช้อัตราส่วนชาร์ปในทางปฏิบัติ

เนื่องจากเป็นตัวชี้วัดผลตอบแทนที่ปรับตามความเสี่ยง จึงทำให้นักลงทุนมีเครื่องมือสำคัญในการประเมินประสิทธิภาพของกลยุทธ์การลงทุนของตน ด้วยการเลือกอัตราส่วนชาร์ปภายในช่วงที่เหมาะสม ผู้ลงทุนจะได้รับความเข้าใจที่ครอบคลุมมากขึ้นเกี่ยวกับระดับผลตอบแทนที่ได้รับจากกลยุทธ์การลงทุนในบริบทของการรับความเสี่ยง ดังนั้นจึงประเมินผลการดำเนินงานได้แม่นยำยิ่งขึ้น ตลอดจนวางแผนการลงทุนและการตัดสินใจได้ดีขึ้น

สำหรับนักลงทุนมือใหม่ แนะนำให้ใช้อัตราส่วนชาร์ประหว่าง 0.5 ถึง 0.8 ค่าที่อยู่ในช่วงนี้มักจะบ่งบอกถึงกลยุทธ์การลงทุนที่มีความสมดุลระหว่างความเสี่ยงและผลตอบแทนค่อนข้างดี และมีผลงานที่ค่อนข้างแข็งแกร่ง สำหรับนักลงทุนมือใหม่ ประสิทธิภาพการลงทุนที่มั่นคงจะเข้าใจและยอมรับได้ง่ายขึ้น และช่วยสร้างความมั่นใจในตลาดการลงทุน

ในทางกลับกัน นักลงทุนที่มีประสบการณ์อาจเลือกอัตราส่วนที่เหมาะสมตามวัตถุประสงค์การลงทุน ความเสี่ยงที่ยอมรับได้ และสภาวะตลาด นักลงทุนบางรายอาจแสวงหาผลตอบแทนที่สูงขึ้นและเต็มใจที่จะรับความเสี่ยงมากขึ้น ดังนั้นพวกเขาจึงอาจเลือกอัตราส่วนที่สูงกว่า นักลงทุนรายอื่นอาจมีความระมัดระวังและรอบคอบมากกว่า และต้องการเลือกอัตราส่วนที่ต่ำกว่าเพื่อลดความเสี่ยงในการลงทุน

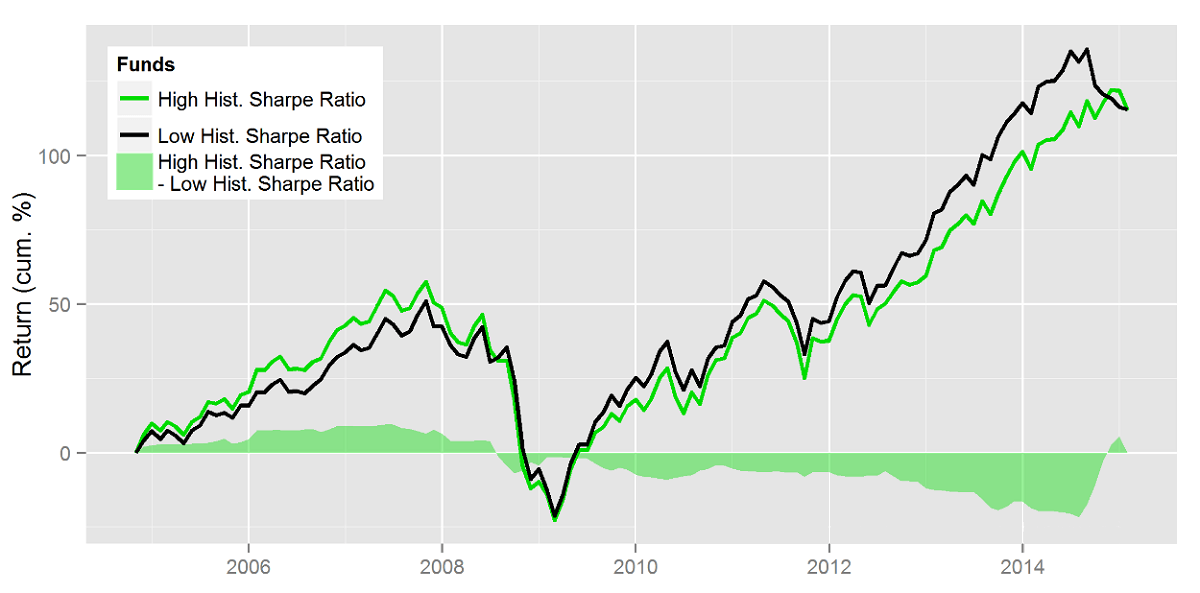

ในทางปฏิบัติ อัตราส่วนชาร์ปยังใช้เพื่อเปรียบเทียบประสิทธิภาพของพอร์ตการลงทุนต่างๆ โดยเฉพาะอย่างยิ่งเมื่อประเมินผลตอบแทนที่ปรับตามความเสี่ยง เมื่ออัตราส่วนนี้สูงกว่าสำหรับพอร์ตการลงทุนหนึ่งมากกว่าพอร์ตอื่น โดยทั่วไปอัตราส่วนแรกจะถือว่ามีประสิทธิภาพผลตอบแทนที่ปรับตามความเสี่ยงได้ดีกว่าและสมควรได้รับความสนใจจากนักลงทุน

ในเวลาเดียวกัน เมื่ออัตราส่วนชาร์ปมีค่ามากกว่าหนึ่ง ก็มักจะถือเป็นตัวบ่งชี้ที่ดีว่าผลตอบแทนของพอร์ตโฟลิโอหรือสินทรัพย์ที่ปรับตามความเสี่ยงนั้นสูงกว่าผลตอบแทนของสินทรัพย์ไร้ความเสี่ยง กล่าวคือนักลงทุนได้รับผลตอบแทนค่อนข้างสูงในขณะที่รับความเสี่ยงอยู่บ้าง ซึ่งทำได้ดีกว่าเกณฑ์มาตรฐานแบบปราศจากความเสี่ยง

ในทางกลับกัน หากอัตราส่วนชาร์ปมีค่าน้อยกว่าหนึ่ง แสดงว่าผลตอบแทนของพอร์ตโฟลิโอหรือสินทรัพย์ที่ปรับตามความเสี่ยงนั้นต่ำกว่าผลตอบแทนของสินทรัพย์ไร้ความเสี่ยง ซึ่งหมายความว่าผลตอบแทนที่นักลงทุนได้รับจากความเสี่ยงที่ได้รับนั้นไม่เพียงพอที่จะชดเชยเขาสำหรับความเสี่ยงที่ได้รับ ดังนั้นจึงมีประสิทธิภาพต่ำกว่าเกณฑ์มาตรฐานที่ปราศจากความเสี่ยง

นอกจากนี้อัตราส่วนชาร์ปยังเป็นตัวบ่งชี้ที่สำคัญมากในการประเมินมูลค่าของกองทุน เนื่องจากคำนึงถึงผลตอบแทนและความเสี่ยงของกองทุนอย่างครอบคลุมและสามารถช่วยให้นักลงทุนประเมินผลการดำเนินงานของกองทุนได้แบบองค์รวมมากขึ้น ยิ่งอัตราส่วนสูงเท่าไร ผลตอบแทนส่วนเกินที่ได้รับจากกองทุนก็จะยิ่งสูงขึ้นและมีความเสี่ยงเท่ากัน กล่าวคือ ความคุ้มค่าของเงินก็จะมากขึ้นตามไปด้วย

นอกจากนี้อัตราส่วนชาร์ปยังเป็นตัวบ่งชี้ที่สำคัญมากในการประเมินมูลค่าของกองทุน เนื่องจากคำนึงถึงผลตอบแทนและความเสี่ยงของกองทุนอย่างครอบคลุมและสามารถช่วยให้นักลงทุนประเมินผลการดำเนินงานของกองทุนได้แบบองค์รวมมากขึ้น ยิ่งอัตราส่วนสูงเท่าไร ผลตอบแทนส่วนเกินที่ได้รับจากกองทุนก็จะยิ่งสูงขึ้นและมีความเสี่ยงเท่ากัน กล่าวคือ ความคุ้มค่าของเงินก็จะมากขึ้นตามไปด้วย

อย่างไรก็ตาม สิ่งสำคัญที่ต้องสังเกตคือ กองทุนที่เปรียบเทียบในกระบวนการคัดเลือกจะต้องอยู่ในประเภทเดียวกัน เช่น กองทุนพันธบัตรจะถูกเปรียบเทียบกับกองทุนพันธบัตร และกองทุนตราสารทุนจะถูกเปรียบเทียบกับกองทุนตราสารทุน สิ่งนี้สำคัญมาก เนื่องจากโปรไฟล์ความเสี่ยงและผลตอบแทนของกองทุนประเภทต่างๆ อาจแตกต่างกันมาก

อัตราส่วนชาร์ปสามารถใช้ในการประเมินผลการดำเนินงานไม่เพียงแต่ของพอร์ตการลงทุนหรือกองทุน แต่ยังรวมถึงประสิทธิภาพผลตอบแทนที่ปรับตามความเสี่ยงของหุ้นตัวเดียวด้วย ด้วยการคำนวณอัตราส่วนชาร์ปสำหรับหุ้นตัวเดียว นักลงทุนสามารถเข้าใจระดับผลตอบแทนที่หุ้นได้รับได้ดีขึ้นเมื่อพิจารณาถึงความเสี่ยงที่เกิดขึ้น และเปรียบเทียบกับหุ้นหรือพอร์ตการลงทุนอื่นๆ

อัตราส่วนที่สูงมักจะหมายความว่ากลยุทธ์การลงทุนหรือสินทรัพย์ได้รับผลตอบแทนสูงโดยมีความเสี่ยงค่อนข้างต่ำ สิ่งนี้ชี้ให้เห็นว่ากลยุทธ์หรือสินทรัพย์นั้นคุ้มค่าเมื่อเทียบกับความเสี่ยงที่ได้รับและอาจเป็นที่สนใจของนักลงทุน เป็นผลให้หุ้นหรือพอร์ตการลงทุนที่มีอัตราส่วนสูงกว่ามักถูกมองว่าเป็นตัวเลือกการลงทุนที่น่าสนใจมากกว่า

อย่างไรก็ตาม สิ่งสำคัญที่ควรทราบก็คือ ไม่สามารถใช้ได้กับพอร์ตการลงทุนทุกประเภท หากการกระจายผลตอบแทนของพอร์ตโฟลิโอไม่เป็นไปตามการแจกแจงแบบปกติ กล่าวคือ มีการเบี่ยงเบนหรือเคอร์โตซิสสูงในผลตอบแทน การคำนวณอัตราส่วนชาร์ปอาจไม่ถูกต้อง ในกรณีเช่นนี้ ตัวชี้วัดผลตอบแทนที่ปรับตามความเสี่ยงอื่นๆ หรือแบบจำลองที่ซับซ้อนมากขึ้นอาจเหมาะสมกว่าสำหรับการประเมินประสิทธิภาพของพอร์ตโฟลิโอ

นอกจากนี้ อัตราส่วนชาร์ปยังมุ่งเน้นไปที่ผลตอบแทนของพอร์ตโฟลิโอที่ปรับตามความเสี่ยงเป็นหลัก และไม่คำนึงถึงปัจจัยต่างๆ เช่น สภาพคล่องและต้นทุน สภาพคล่องหมายถึงความสะดวกในการซื้อและขายสินทรัพย์ในตลาด ในขณะที่ต้นทุนรวมถึงค่าธรรมเนียม ภาษี ฯลฯ สำหรับธุรกรรมการซื้อและขาย ปัจจัยทั้งหมดเหล่านี้อาจส่งผลต่อผลตอบแทนที่แท้จริงของการลงทุนของนักลงทุน ดังนั้นเมื่อใช้อัตราส่วนนี้ นักลงทุนยังต้องคำนึงถึงสภาพคล่องและต้นทุนของพอร์ตการลงทุนด้วย เพื่อที่จะประเมินผลการดำเนินงานของพอร์ตโฟลิโอได้อย่างเต็มที่

โดยสรุป อัตราส่วนชาร์ปเป็นตัวบ่งชี้การประเมินพอร์ตโฟลิโอที่สำคัญที่ช่วยให้นักลงทุนประเมินประสิทธิภาพของกลยุทธ์การลงทุนและผู้จัดการกองทุนต่างๆ และเลือกพอร์ตการลงทุนหรือหุ้นที่มีผลตอบแทนตามความเสี่ยงที่ดีกว่า อย่างไรก็ตาม อัตราส่วนชาร์ปไม่ใช่ตัวบ่งชี้ที่แน่นอน และนักลงทุนจำเป็นต้องคำนึงถึงปัจจัยอื่นๆ เพื่อการคิดและการตัดสินใจอย่างครอบคลุม

| ช่วงอัตราส่วนชาร์ป | คำอธิบาย |

| น้อยกว่า 0 | ความเสี่ยงสูงกว่า ผลตอบแทนอาจมีการขาดทุน |

| 0 ถึง 0.5 | ความเสี่ยงและผลตอบแทนมีความสมดุล |

| 0.5 ถึง 1 | ผลตอบแทนส่วนเกินบางส่วนมีความเสี่ยงค่อนข้างต่ำ |

| มากกว่า 1 | ผลตอบแทนที่ปรับตามความเสี่ยงสูงกว่ามาตรฐานที่ปราศจากความเสี่ยง |

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย ธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ