Existem muitos produtos de investimento no mercado e é realmente um desafio escolher o programa de investimento certo. Tomando apenas os fundos como exemplo, há um total de 12.518 fundos no mercado chinês. Como escolher um é uma tarefa complicada. Sem mencionar a grande variedade de outros produtos financeiros, como ações e títulos. É por isso que os investidores muitas vezes procuram indicadores que os ajudem a tomar decisões, e o Índice de Sharpe é um deles. Agora vamos dar uma olhada em detalhes em um guia para calcular e aplicar o Índice de Sharpe.

O que significa a proporção de Sharpe?

O que significa a proporção de Sharpe?

É o Índice de Sharpe, que é uma métrica utilizada para medir o retorno ajustado ao risco de uma carteira ou ativo. É uma das métricas de avaliação mais importantes na área de investimentos e costuma ser utilizada para comparar o desempenho de diferentes estratégias de investimento e gestores de fundos.

Foi apresentado como um indicador importante por William F. Sharpe, economista ganhador do Prêmio Nobel, na década de 1960. O objetivo é fornecer um retorno do investimento ajustado ao risco mais preciso, para que os investidores possam avaliar melhor o desempenho de diferentes carteiras ou ativos e tomar decisões de investimento em conformidade.

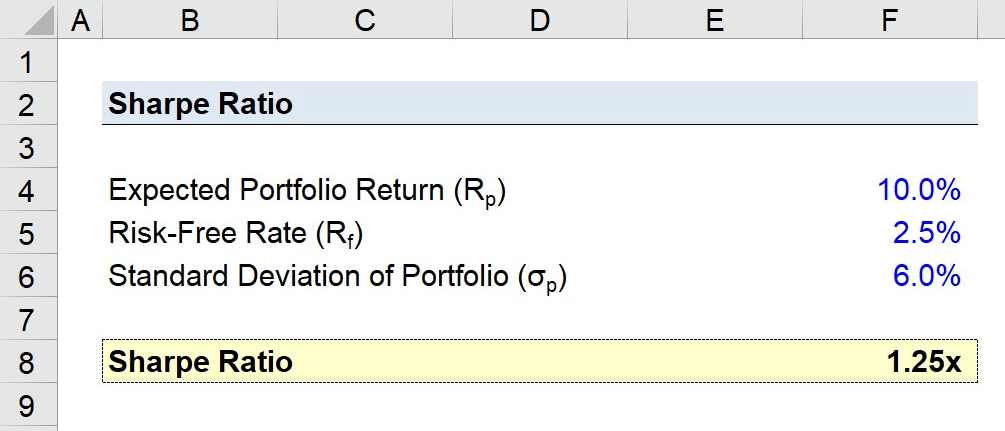

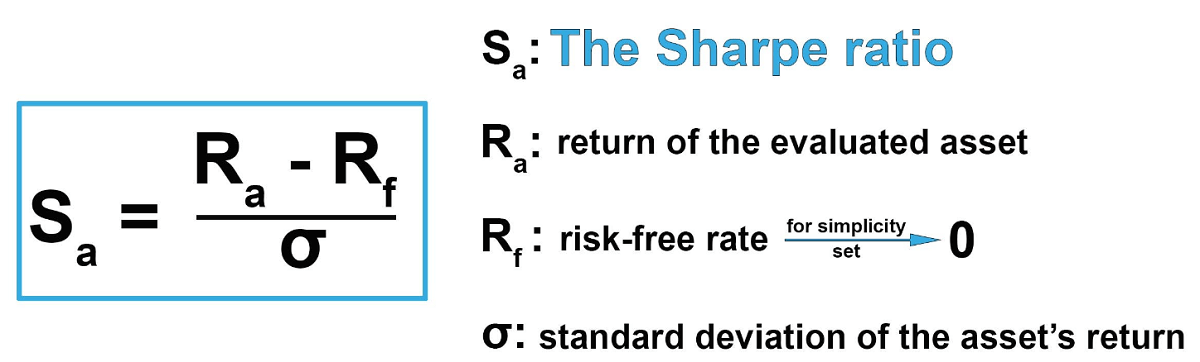

O seu desempenho ajustado ao risco é avaliado comparando a diferença entre a taxa de retorno média de uma carteira ou ativo e a taxa de retorno de um ativo sem risco. Essa diferença é conhecida como retorno excedente, e um índice de Sharpe mais alto significa que a carteira ou ativo está obtendo mais retorno excedente por unidade de risco e, portanto, tendo melhor desempenho.

Depende do cálculo da relação entre o excesso de retorno de uma carteira (ou seja, o retorno da carteira menos a taxa de retorno livre de risco, o retorno do investimento livre de risco disponível para o investidor) e a volatilidade da carteira (ou seja, o desvio padrão do retorno da carteira). retorno, que mede o grau de dispersão no retorno da carteira).

Em termos simples, isto significa subtrair o retorno da estratégia de investimento da taxa livre de risco e dividir pelo desvio padrão. Isto permite quantificar o excesso de retorno por unidade de risco assumido. Esta medida padronizada garante que as comparações entre estratégias sejam mais precisas e significativas.

Suponha que a Iron Egg invista em uma empresa automobilística de capital aberto e a Tricia invista em uma empresa de scooters elétricos de capital aberto. A empresa automobilística na qual a Iron Egg investiu tem um índice de Sharpe de 0,9. enquanto a empresa de scooters elétricas na qual Tricia investiu tem um índice de 1. Isso significa que a Iron Egg assumiu uma unidade de risco para ganhar 0,9 unidades de retorno, enquanto Tricia assumiu uma unidade de risco para ganhar uma unidade de retorno.

Normalmente, um índice de Sharpe mais alto é melhor porque indica que um investidor pode obter um retorno mais alto por assumir a mesma quantidade de risco. Um rácio elevado indica que a estratégia de investimento é mais atrativa, com retornos ajustados ao risco relativamente elevados. Por outro lado, um valor negativo do rácio indica que o investidor pode estar perante uma situação em que o risco excede o retorno, situação em que a estratégia de investimento pode não ser a ideal.

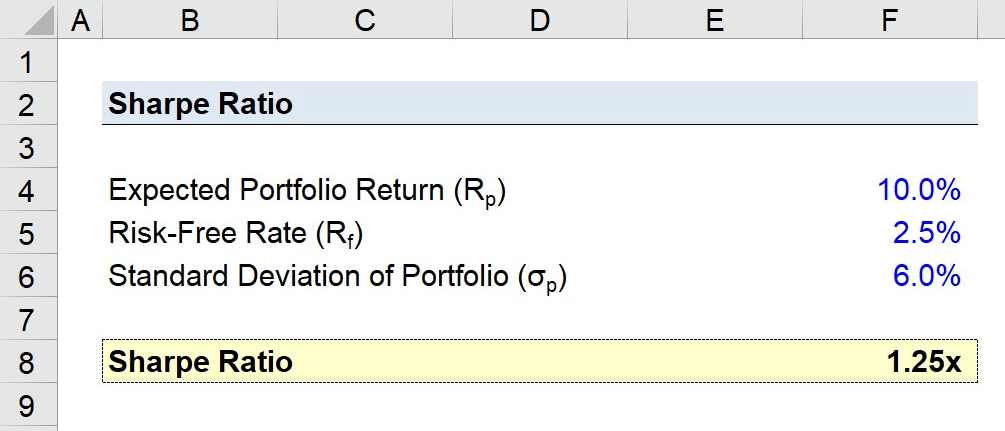

Suponha que o Fundo A tenha um retorno anualizado de 12% e o Fundo B tenha um retorno anualizado de 8%. Além disso, suponha que a taxa livre de risco seja de 3%. E o desvio padrão do Fundo A é de 15%, enquanto o desvio padrão do Fundo B é de 10%. O cálculo mostra que o índice de Sharpe para o Fundo A é de 0,6. enquanto o rácio do Fundo B é de 0,5.

Embora o Fundo A tenha um retorno mais elevado, o seu risco mais elevado resulta num rácio ligeiramente inferior ao do Fundo B. Em contraste, embora o Fundo B tenha um retorno ligeiramente inferior, o seu risco relativamente mais baixo resulta num rácio ligeiramente superior ao do Fundo A, o que implica que O Fundo B obtém um retorno mais estável com um risco relativamente menor.

Além disso, o índice de Sharpe pode ser uma ferramenta útil para os traders tomarem decisões de entrada e saída. Em condições e cotações de mercado adequadas, os traders podem utilizá-lo para avaliar o equilíbrio entre risco e retorno de diferentes ativos ou carteiras para tomar decisões de investimento mais informadas.

Quando o rácio é elevado, indica que a estratégia de investimento está a produzir retornos mais elevados com um risco relativamente baixo, o que normalmente é um bom momento para entrar no mercado. Os traders podem preferir investir em ativos ou carteiras com rácios mais elevados, a fim de obter retornos mais elevados, e podem aumentar as suas posições quando o mercado se move numa direção positiva.

Por outro lado, quando o índice é baixo, indica um retorno ajustado ao risco menor, o que pode ser um sinal para sair do mercado. Os traders podem considerar a redução das suas posições em ativos ou carteiras com fraco desempenho para reduzir o risco e procurar oportunidades de investimento mais atrativas.

A importância do índice de Sharpe é lembrar aos investidores que devem considerar tanto o retorno quanto o risco ao escolherem metas de investimento. Investir não se trata apenas de buscar retornos elevados, mas sim de obter retornos ótimos e, ao mesmo tempo, assumir os riscos apropriados. Ao utilizar este rácio, os investidores podem fazer uma avaliação mais abrangente dos riscos e benefícios de um investimento e, assim, tomar decisões de investimento mais racionais e informadas.

O que significa um índice de Sharpe negativo?

O que significa um índice de Sharpe negativo?

De modo geral, um índice de Sharpe positivo é frequentemente visto como um indicador de que uma estratégia de investimento está apresentando bom desempenho. Indica que a estratégia alcançou retornos relativamente elevados, ao mesmo tempo que assumiu uma certa quantidade de risco. Isto significa que um investidor pode ganhar mais ao mesmo tempo que aceita uma certa quantidade de risco, e tais estratégias são geralmente vistas como mais atractivas. Isso ocorre porque eles têm melhor desempenho quando ajustados ao risco.

Pelo contrário, se a estratégia tiver uma taxa negativa para este rácio, significa que o investidor recebe um retorno inferior à taxa livre de risco ao assumir risco e pode até perder dinheiro. Neste caso, os investidores podem não achar a estratégia atrativa porque estão assumindo riscos sem o retorno correspondente. Portanto, esta estratégia poderá necessitar de ser avaliada e ajustada de forma mais aprofundada para melhorar o seu desempenho ajustado ao risco.

Isso ocorre porque ser negativo indica que o retorno esperado da carteira ou ativo é inferior ao retorno esperado de um ativo sem risco (por exemplo, títulos do tesouro) e que a volatilidade (desvio padrão) é maior. Isso geralmente significa que o investidor assumiu um risco maior e não conseguiu obter um retorno que corresponda ao risco assumido.

E o seu valor negativo normalmente indica que o nível de retorno da carteira ou ativo é inferior ao nível de retorno do ativo sem risco, e talvez até inferior ao nível de retorno esperado. Isto implica que o investidor não conseguiu obter o retorno esperado e pode até ter sofrido uma perda ao assumir o risco correspondente.

Por outras palavras, o investidor pode estar a enfrentar uma perda e um retorno negativo ajustado ao risco, o que não conduz ao crescimento financeiro a longo prazo para o investidor. Portanto, um Índice de Sharpe negativo indica que a carteira ou ativo apresenta desempenho insatisfatório e requer avaliação e ajuste adicionais da estratégia de investimento.

Pode ser negativo pelo vários motivos, incluindo estratégia de investimento inadequada, condições de mercado desfavoráveis e má alocação da carteira. Os investidores devem analisar cuidadosamente a carteira ou os ativos para determinar a causa raiz do valor negativo e tomar as medidas adequadas para melhorar o desempenho do investimento. Isto pode incluir a reavaliação da estratégia de investimento, a otimização da alocação de ativos, a redução da exposição ao risco ou a identificação de oportunidades de investimento mais promissoras.

Um Índice de Sharpe negativo é um sinal que os investidores precisam estar atentos, indicando que pode haver um problema com sua estratégia de investimento. Neste caso, os investidores devem rever a sua estratégia de carteira ou de alocação de ativos para determinar a causa do rácio negativo e tomar as medidas adequadas para ajustá-lo.

Uso prático da relação de Sharpe

Como métrica de retorno ajustado ao risco, fornece aos investidores uma ferramenta importante para avaliar o desempenho das suas estratégias de investimento. Ao escolher um Índice de Sharpe dentro de um intervalo razoável, os investidores podem obter uma compreensão mais abrangente do nível de retorno alcançado por uma estratégia de investimento no contexto da assunção de riscos, avaliando assim o seu desempenho com mais precisão e tomando melhores planos e decisões de investimento.

Para investidores iniciantes, recomenda-se um índice de Sharpe entre 0,5 e 0,8. Valores dentro desta faixa geralmente indicam uma estratégia de investimento que apresenta um equilíbrio relativamente bom entre risco e retorno e tem um desempenho relativamente robusto. Para investidores iniciantes, um desempenho sólido de investimento é mais fácil de compreender e aceitar e ajuda a construir confiança no mercado de investimento.

Os investidores experientes, por outro lado, podem escolher um rácio apropriado com base nos seus objectivos de investimento, apetência pelo risco e condições de mercado. Alguns investidores podem procurar retornos mais elevados e estão dispostos a assumir riscos maiores, pelo que podem escolher um rácio mais elevado. Outros investidores podem ser mais conservadores e prudentes e preferir escolher um rácio mais baixo para reduzir o risco de investimento.

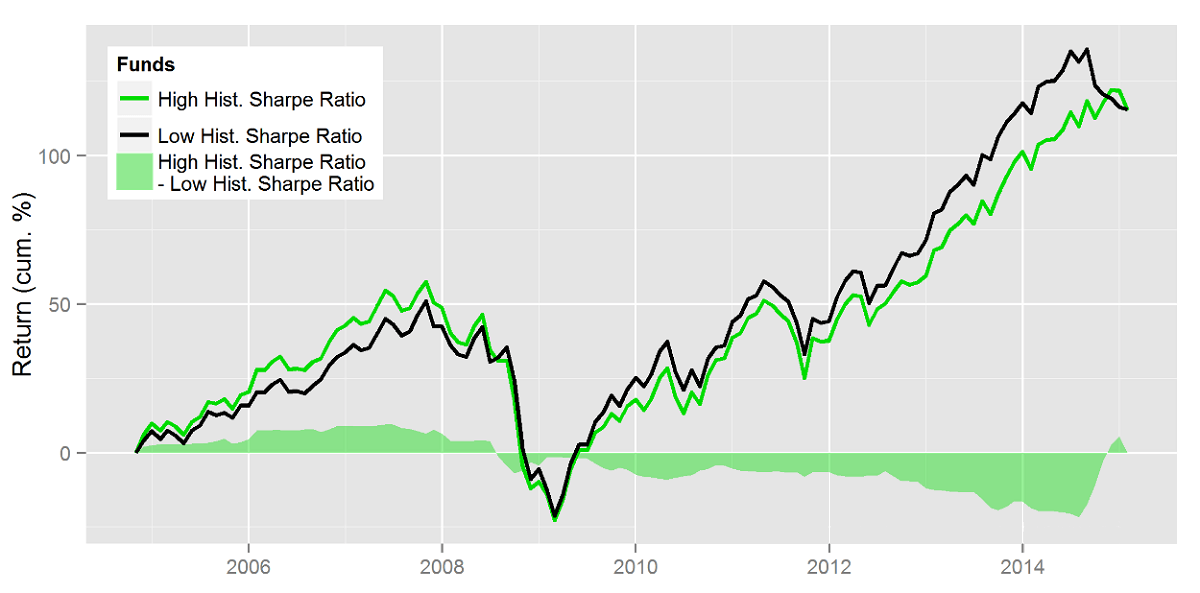

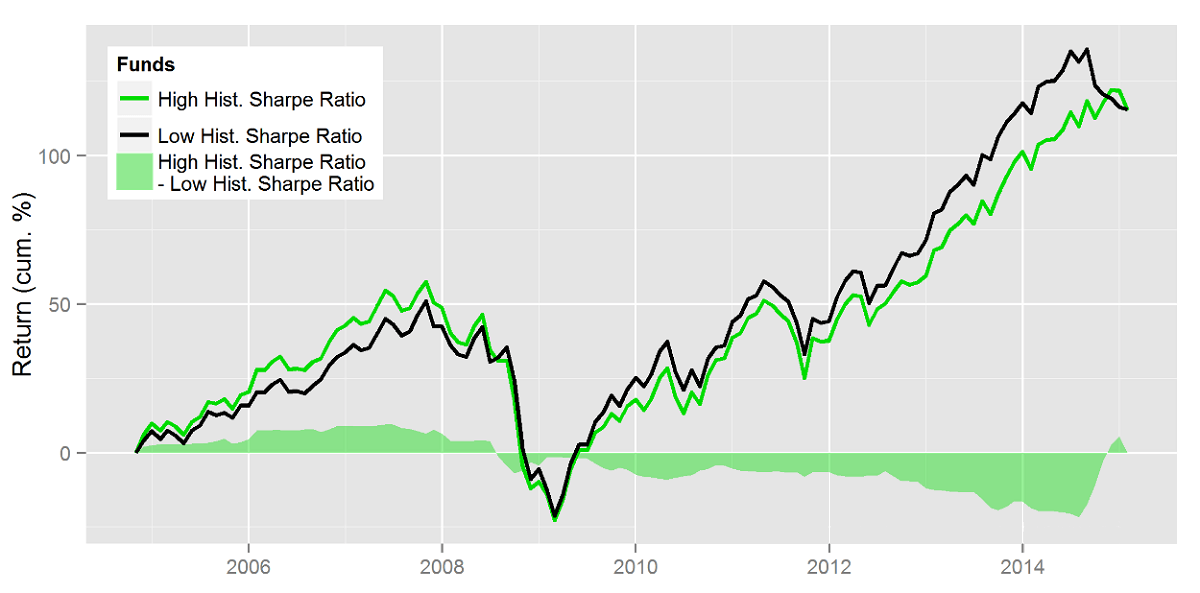

Na prática, também é comumente utilizado para comparar o desempenho de diferentes carteiras, especialmente ao avaliar retornos ajustados ao risco. Quando esse índice é maior para uma carteira do que para outra, geralmente considera-se que a primeira apresenta melhor desempenho de retorno ajustado ao risco e merece a atenção dos investidores.

Ao mesmo tempo, quando o rácio é superior a um, é normalmente considerado um bom indicador de que o retorno ajustado ao risco de uma carteira ou activo é superior ao retorno de um activo sem risco. Isto quer dizer que o investidor obteve um retorno relativamente elevado ao mesmo tempo que assumiu algum risco, superando assim o índice de referência sem risco.

Por outro lado, se for menor que um, significa que o retorno ajustado ao risco da carteira ou ativo é inferior ao retorno do ativo sem risco. Isto significa que o retorno que um investidor recebe pelo risco assumido não é suficiente para compensá-lo pelo risco assumido e, portanto, apresenta um desempenho inferior ao do índice de referência sem risco.

É também um indicador muito importante na avaliação do valor de um fundo. Isto porque tem em conta o retorno e o risco do fundo de uma forma abrangente e pode ajudar os investidores a avaliar o desempenho do fundo de uma forma mais holística. Quanto maior for o rácio, maior será o excesso de retorno obtido pelo fundo assumindo o mesmo risco, ou seja, melhor relação qualidade/preço.

É também um indicador muito importante na avaliação do valor de um fundo. Isto porque tem em conta o retorno e o risco do fundo de uma forma abrangente e pode ajudar os investidores a avaliar o desempenho do fundo de uma forma mais holística. Quanto maior for o rácio, maior será o excesso de retorno obtido pelo fundo assumindo o mesmo risco, ou seja, melhor relação qualidade/preço.

No entanto, é importante notar que os fundos comparados no processo de selecção devem ser da mesma categoria, por exemplo, os fundos de obrigações são comparados com fundos de obrigações e os fundos de acções são comparados com fundos de acções. Isto é muito importante, pois os perfis de risco e retorno aos quais estão expostos os diferentes tipos de fundos podem ser muito diferentes.

Pode ser usado para avaliar não apenas o desempenho de uma carteira ou fundo, mas também o desempenho do retorno ajustado ao risco de uma única ação. Ao calcular o Índice de Sharpe para uma única ação, os investidores podem compreender melhor o nível de retorno que a ação está obtendo, dado o risco que corre, e compará-lo com outras ações ou carteiras.

Um índice alto geralmente significa que a estratégia ou ativo de investimento obtém um retorno alto com risco relativamente baixo. Isto sugere que a estratégia ou ativo vale a pena em relação ao risco assumido e pode ser do interesse dos investidores. Como resultado, ações ou carteiras com rácios mais elevados são frequentemente vistas como opções de investimento mais atrativas.

É importante notar, no entanto, que não se aplica a todos os tipos de carteiras. Se a distribuição de retorno de uma carteira não estiver em conformidade com uma distribuição normal, ou seja, houver uma grande assimetria ou curtose nos retornos, o cálculo do índice de Sharpe pode não ser preciso. Nesses casos, outras métricas de retorno ajustadas ao risco ou modelos mais sofisticados podem ser mais apropriados para avaliar o desempenho da carteira.

Além disso, centra-se principalmente no retorno ajustado ao risco da carteira e não tem em conta factores como liquidez e custos. Liquidez refere-se à facilidade com que um ativo pode ser comprado e vendido no mercado, enquanto os custos incluem taxas, impostos, etc., para transações de compra e venda. Todos os factores podem afectar o retorno real do investimento de um investidor. Portanto, ao utilizar o rácio, os investidores também precisam de ter em conta a liquidez e o custo da carteira, a fim de avaliar plenamente o desempenho da carteira.

Concluindo, o índice de Sharpe é um importante indicador de avaliação de portfólio que pode ajudar os investidores a avaliar o desempenho de diferentes estratégias de investimento e gestores de fundos e selecionar carteiras ou ações com melhor desempenho de retorno ajustado ao risco. No entanto, o rácio de Sharpe não é um indicador absoluto e os investidores precisam de ter outros factores em consideração para uma reflexão e tomada de decisões abrangentes.

Qual é a proporção típica de Sharpe?

| Faixa de proporção Sharpe |

Descrição |

| Menos de 0 |

O risco excede a recompensa; possível perda. |

| 0 a 0,5 |

Risco e recompensa são equilibrados. |

| 0,5 a 1 |

Alguns retornos excessivos são de risco relativamente baixo. |

| Maior que 1 |

Os retornos ajustados ao risco são superiores ao índice de referência sem risco. |

Isenção de responsabilidade: Este material é apenas para fins de informação geral e não se destina a ser (e não deve ser considerado como sendo) aconselhamento financeiro, de investimento ou outro no qual se deva confiar. Nenhuma opinião dada no material constitui uma recomendação da EBC ou do autor de que qualquer investimento, título, transação ou estratégia de investimento específico seja adequado para qualquer pessoa específica.

O que significa a proporção de Sharpe?

O que significa a proporção de Sharpe? O que significa um índice de Sharpe negativo?

O que significa um índice de Sharpe negativo? É também um indicador muito importante na avaliação do valor de um fundo. Isto porque tem em conta o retorno e o risco do fundo de uma forma abrangente e pode ajudar os investidores a avaliar o desempenho do fundo de uma forma mais holística. Quanto maior for o rácio, maior será o excesso de retorno obtido pelo fundo assumindo o mesmo risco, ou seja, melhor relação qualidade/preço.

É também um indicador muito importante na avaliação do valor de um fundo. Isto porque tem em conta o retorno e o risco do fundo de uma forma abrangente e pode ajudar os investidores a avaliar o desempenho do fundo de uma forma mais holística. Quanto maior for o rácio, maior será o excesso de retorno obtido pelo fundo assumindo o mesmo risco, ou seja, melhor relação qualidade/preço.