การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2024-02-21

หลังจากที่พลาดการขึ้นราคาหุ้นในปี 2023 ไปอย่างกว้างขวางเนื่องจากการมองโลกในแง่ร้ายมากเกินไปเกี่ยวกับผลกระทบของต้นทุนการกู้ยืมที่สูงต่อเศรษฐกิจ นักพยากรณ์ของ Wall Street โดยรวมก็เริ่มมีภาวะกระทิงมากขึ้น

Goldman Sachs, RBC Capital Markets และ UBS ได้เรียกร้องดัชนี S&P 500 ในช่วงสิ้นปี 2024 แล้ว เป้าหมายเฉลี่ยของนักยุทธศาสตร์ด้านตราสารทุนเกือบสิบรายที่ติดตามโดย Bloomberg ปัจจุบันอยู่ที่ 4,950

ดัชนีอ้างอิงเคลียร์อุปสรรค 5,000 เป็นครั้งแรกเมื่อต้นเดือนนี้ VIX อยู่ที่ 13.97 ใกล้ระดับต่ำสุดในประวัติศาสตร์ ซึ่งเป็นสัญญาณของความเชื่อมั่นที่ฟื้นตัวขึ้นหลังจากการขาดทุนครั้งใหญ่ของตลาดเมื่อวันอังคารที่ผ่านมา

แม้แต่หมีที่แข็งกร้าวบางตัวก็ยังหันมามองโลกในแง่บวกมากขึ้น Mike Wilson จาก Morgan Stanley คาดว่าการชุมนุมจะขยายวงกว้างขึ้นและแนะนำให้นักลงทุนยึดติดกับหุ้นขนาดใหญ่ที่มีการเติบโตอย่างมีคุณภาพ

JPMorgan ยังคงเป้าหมายสิ้นปีที่ต่ำที่สุดในบรรดาบริษัทอื่นๆ โดยเรียกร้องให้ดัชนีลดลงเหลือ 4,200 ภายในสิ้นปี 2567 แต่โต๊ะซื้อขายหลักทรัพย์ของธนาคารไม่เห็นด้วยกับมุมมองดังกล่าว โดยอ้างถึงการเติบโตของ GDP ที่มีแนวโน้มข้างต้น

พวกเขาคาดหวังว่าความแข็งแกร่งดังกล่าวจะแปลเป็นการเติบโตของรายได้เชิงบวก และสำหรับชื่อเทคโนโลยีขนาดใหญ่ที่จะขับเคลื่อนตลาดหุ้น ซึ่งทำสถิติสูงสุดเป็นประวัติการณ์ในปีนี้ แม้จะสูงขึ้นเพียง “ในอัตราที่ช้าลง”

อัตราในกระจกมองหลัง

ข้อมูลกระแสเงินทุนล่าสุดแสดงให้เห็นว่านักลงทุนทั่วโลกเพิ่มการเดิมพันอย่างรวดเร็วยิ่งขึ้น มูลค่าเกือบ 60,000 ล้านดอลลาร์หลั่งไหลเข้าสู่กองทุนหุ้นในช่วงสี่สัปดาห์ที่ผ่านมา นับเป็นการจัดสรรครั้งใหญ่ที่สุดในรอบสองปี

Goldman Sachs ได้เพิ่มอันดับเครดิตหุ้นทั่วโลกเป็น "น้ำหนักเกิน" เนื่องจากสัญญาณของกิจกรรมการผลิตทั่วโลกดีขึ้น หลังจากเริ่มต้นปีด้วยอันดับเครดิต "เป็นกลาง" ของสินทรัพย์ต่างๆ

ธนาคารเพิ่มการคาดการณ์สำหรับ S&P 500 เป็น 52,00 จาก 5,100 ซึ่งอยู่ในกลุ่มที่สูงที่สุดใน Wall Street และคาดการณ์ผลกำไรที่สูงขึ้นสำหรับภาคเทคโนโลยีและการสื่อสาร

Corporate America ส่งมอบไตรมาสที่แข็งแกร่งอีกครั้ง ผลกำไรสำหรับบริษัทในดัชนี S&P 500 ขยายตัว 7% ซึ่งขยายการฟื้นตัวจากการหดตัวในช่วงครึ่งแรกของปี 2566 ข้อมูลที่รวบรวมโดย Bloomberg

Savita Subramanian จาก BofA บอกเป็นนัยถึงความตั้งใจของเธอที่จะเพิ่มการคาดการณ์ เธอกล่าวว่า “ความเสี่ยงที่ใหญ่ที่สุดต่อ S&P 500 ในระยะเวลาอันใกล้คือการกลับหัว” ในการให้สัมภาษณ์ในเดือนนี้

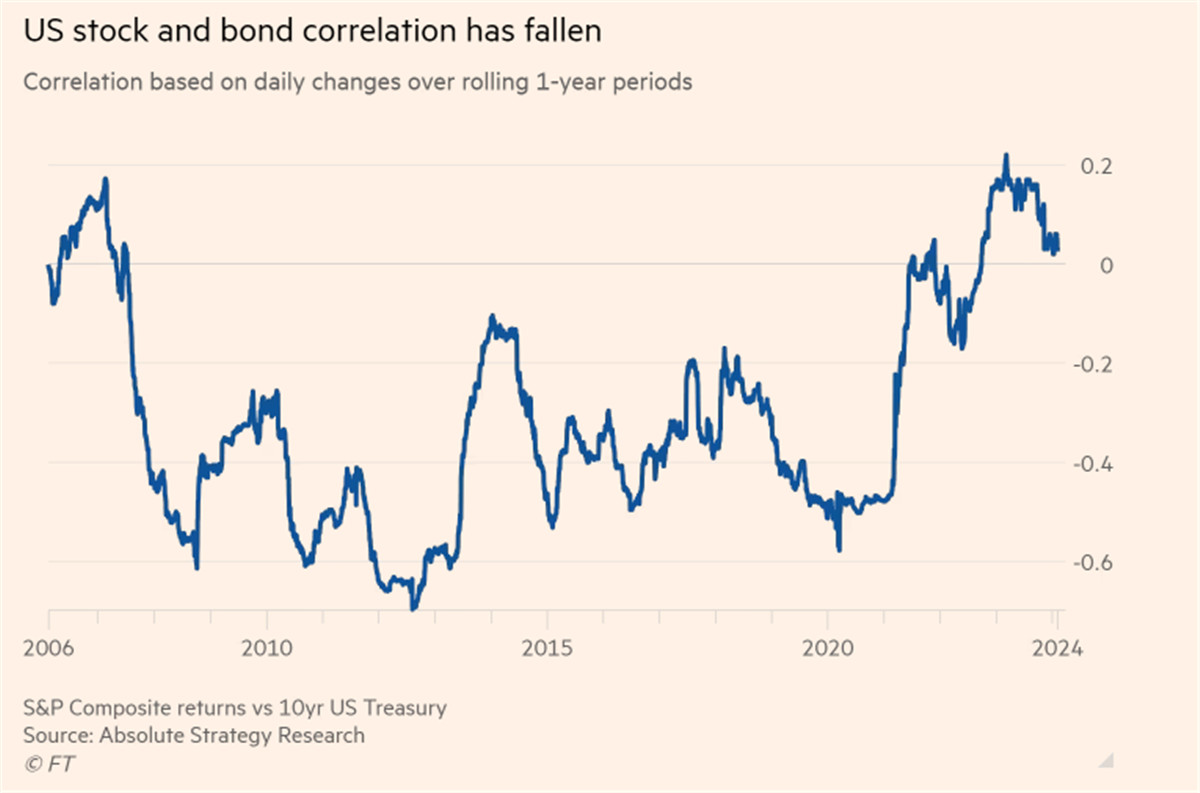

เศรษฐกิจที่ใหญ่ที่สุดในโลกยังคงส่องสว่าง ในขณะที่ภาวะเศรษฐกิจถดถอยไล่ตามยุโรปและญี่ปุ่น ความแตกต่างอย่างต่อเนื่องดังกล่าวได้นำไปสู่การแยกตัวของหุ้นและพันธบัตรสหรัฐฯ ที่กำลังดิ้นรนกับอัตราเงินเฟ้อที่ยังคงร้อนแรง

บางคนชี้ให้เห็นว่าการขยายตัวของนโยบายการคลังได้รับการประเมินต่ำไป กฎหมายได้ช่วยกระจายการลงทุนมากกว่า 1 ล้านล้านดอลลาร์เข้าสู่ระบบเศรษฐกิจในช่วงไม่กี่ปีที่ผ่านมา

ความอิ่มเอมใจสูงสุด

ออปชั่นกระทิงได้รับความนิยมมากจนราคาหุ้นเฉลี่ยใน S&P 500 เกือบจะพอๆ กับราคาหมี ความแตกต่างที่เรียกว่า Call Skew ขึ้นถึงระดับสูงสุดนับตั้งแต่ปี 2021

Credit default swaps หรือเครื่องมือที่ออกแบบมาเพื่อป้องกันความเสี่ยงด้านเครดิต ถอยกลับเนื่องจากดัชนีผลตอบแทนสูงของ Markit CDX North American และเครื่องมือติดตาม CDS ระดับการลงทุนที่คล้ายกันทั้งคู่แตะระดับต่ำสุดในรอบสองปี

ความคล้ายคลึงกันระหว่างหุ้นเทคโนโลยีในปัจจุบันและฟองสบู่ครั้งก่อนๆ ชี้ให้เห็นว่า Magnificent Seven สามารถทำกำไรได้มากขึ้นก่อนที่จะมีการถอยครั้งใหญ่ นักยุทธศาสตร์ของ BofA นำโดย Michael Hartnett กล่าว

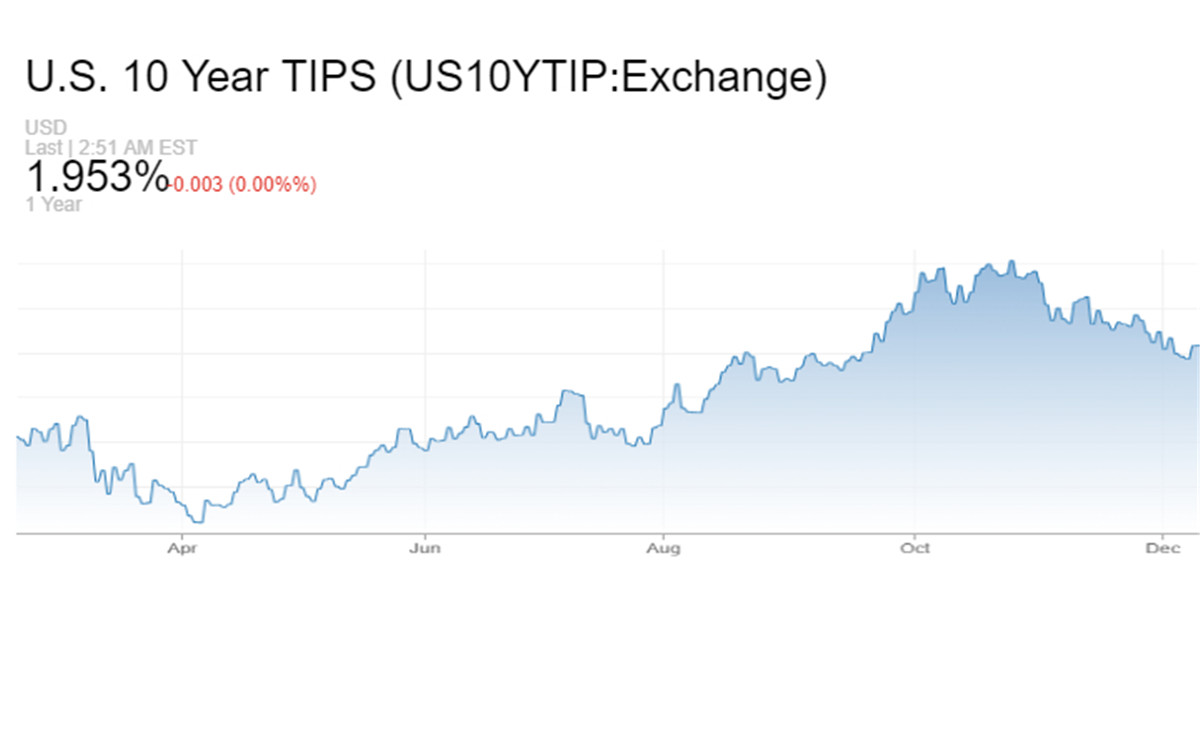

การคำนวณของพวกเขาแสดงให้เห็นว่าอัตราผลตอบแทนที่แท้จริงของกระทรวงการคลัง 10 ปีจะต้องสูงถึง 2.5% หรือ 3% เพื่อยุติความนิยมของนักลงทุนสำหรับ AI และ megacap tech ขณะนี้อยู่ที่ประมาณ 2% ซึ่งต่ำกว่าพื้นที่นั้นมาก

ด้วยอัตราส่วน PE ที่ 45 ทำให้ Magnificent Seven มีราคาแพงอย่างแน่นอน แต่ก็ไม่น้อยไปกว่าหุ้นญี่ปุ่นในปี 1989 ที่ทวีคูณที่ 67 และ Nasdaq Composite ในปี 2000 ที่ 65

กลุ่มนี้ได้เพิ่มขึ้นประมาณ 140% จากระดับต่ำสุดในเดือนธันวาคม 2022 บดบังด้วยการเพิ่มขึ้น 190% ที่เกิดขึ้นในช่วงฟองสบู่ทางอินเทอร์เน็ตสำหรับ Nasdaq Composite หรือการขึ้น 230% ของหุ้น FAANG จากระดับต่ำสุดของโควิด

ดังที่กล่าวไว้ Hartnett เตือนว่า "ไม่มีฟองอากาศสองฟองที่เหมือนกัน" หลังจากที่ข้อมูลทั้งหมดเหล่านี้น่าตกใจมากพอที่จะถือเป็นสัญญาณเตือนสำหรับนักลงทุนที่หวังว่าจะยังคงเคลื่อนไหวต่อไป

ข้อสงวนสิทธิ์: เนื้อหานี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีจุดมุ่งหมาย (และไม่ควรถือเป็น) คำแนะนำทางการเงิน การลงทุน หรืออื่น ๆ ที่ควรเชื่อถือได้ ไม่มีการให้ความเห็นในเนื้อหาที่ถือเป็นคำแนะนำโดย EBC หรือผู้เขียนว่าการลงทุน การรักษาความปลอดภัย การทำธุรกรรม หรือกลยุทธ์การลงทุนใดๆ นั้นเหมาะสำหรับบุคคลใดบุคคลหนึ่งโดยเฉพาะ