การเทรด

เกี่ยวกับ EBC

เผยแพร่เมื่อ: 2025-10-16

อัปเดตเมื่อ: 2025-10-17

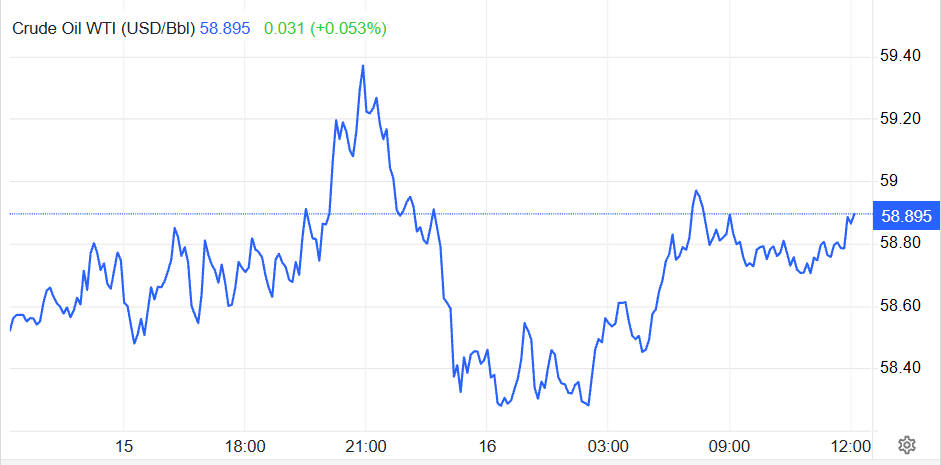

ณ วันที่ 16 ตุลาคม พ.ศ. 2568 ราคาน้ำมันดิบเบรนท์ซื้อขายที่ 62.51 ดอลลาร์สหรัฐต่อบาร์เรล เพิ่มขึ้น 57 เซ็นต์ (≈ +1%) หลังจากมีรายงานว่าอินเดียให้คำมั่นที่จะลดการนำเข้าน้ำมันจากรัสเซีย

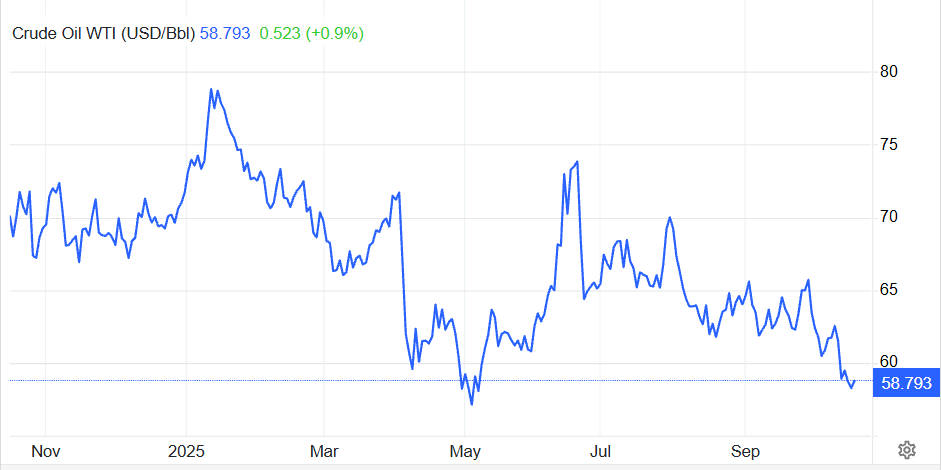

ขณะเดียวกัน ราคาน้ำมันดิบ WTI เพิ่มขึ้น 52 เซ็นต์ อยู่ที่ 58.79 ดอลลาร์สหรัฐ

ตลาดน้ำมันมีความผันผวน โดยก่อนหน้านี้เพียงวันเดียว ราคาน้ำมันดิบเบรนท์ลดลงมาอยู่ที่ประมาณ 62.18 ดอลลาร์ ท่ามกลางความกังวลเกี่ยวกับอุปทานส่วนเกินและอุปสงค์ที่ชะลอตัว

ความผันผวนเหล่านี้สะท้อนถึงการดึงดันอย่างเข้มข้นที่ครอบงำราคาน้ำมันดิบในขณะนี้ โดยด้านหนึ่งคือความประหลาดใจที่เป็นขาขึ้นและพาดหัวข่าวทางภูมิรัฐศาสตร์ ในอีกด้านหนึ่งคือความเสี่ยงจากอุปทานส่วนเกินเชิงโครงสร้าง โมเมนตัมมหภาคที่อ่อนแอ และแรงกดดันด้านสินค้าคงคลังที่เพิ่มสูงขึ้น

จากจุดนี้ ราคาอาจเปลี่ยนแปลงอย่างรวดเร็ว ขึ้นอยู่กับข้อมูลสินค้าคงคลังที่จะเกิดขึ้น สัญญาณนโยบายของ OPEC+ และแนวโน้มการบริโภคของจีน

ราคาน้ำมันดิบเบรนท์พุ่งขึ้นประมาณ 1% หลังจากได้รับข่าวว่าอินเดียให้คำมั่นว่าจะลดการซื้อน้ำมันดิบจากรัสเซีย ซึ่งผู้ค้าในตลาดพัฒนาแล้วกล่าวว่าอาจทำให้ผู้ซื้อรายใหญ่รายหนึ่งออกจากตลาดและส่งผลให้ราคาน้ำมันเพิ่มขึ้น

ขณะเดียวกัน นักวิเคราะห์และธนาคารต่าง ๆ เตือนถึงภาวะอุปทานล้นตลาดในปีหน้า หลังจากที่กลุ่มโอเปกพลัสเพิ่มกำลังการผลิตและอุปสงค์ทั่วโลกชะลอตัวลง ธนาคารแห่งอเมริกาถึงกับเตือนถึงสถานการณ์ที่ราคาน้ำมันดิบเบรนท์อาจร่วงลงต่ำกว่า 50 ดอลลาร์ต่อบาร์เรล ความตึงเครียดดังกล่าว — ข่าวเชิงบวกเทียบกับความเสี่ยงจากภาวะส่วนเกินเชิงโครงสร้าง — กำลังผลักดันให้ราคาน้ำมันผันผวน

กำลังการผลิตของโอเปกพลัส — แผนการผลิตที่เพิ่มขึ้นของกลุ่มพันธมิตรส่งผลให้ปริมาณน้ำมันดิบทั่วโลกเพิ่มขึ้น ส่งผลให้ตลาดมีกำลังการผลิตสำรองลดลง และส่งผลให้คาดการณ์ว่าจะมีกำลังการผลิตส่วนเกินเพิ่มขึ้น นักวิเคราะห์กล่าวว่า การตัดสินใจของโอเปกพลัสเป็นตัวแปรสำคัญที่สุดเพียงตัวเดียวในระยะสั้นเกี่ยวกับอุปทาน

การเติบโตของอุปทานที่ไม่ใช่กลุ่มโอเปก — ประสิทธิภาพการขุดเจาะที่ได้รับการปรับปรุงและกิจกรรมนอกชายฝั่งที่แข็งแกร่งขึ้น (ตัวอย่างเช่นในอ่าวเม็กซิโก) ช่วยให้การผลิตของสหรัฐฯ ยังคงดำเนินต่อไปได้ แม้ว่าการเติบโตบนชายฝั่งจะชะลอตัวลง ซึ่งทำให้ราคาพุ่งสูงขึ้นได้ยากขึ้น

กระแสและโลจิสติกส์ของรัสเซีย — รัสเซียยังคงเป็นซัพพลายเออร์ทางทะเลรายใหญ่ การหยุดชะงัก แรงกดดันจากท่าเรือ หรือการเปลี่ยนเส้นทางสินค้าอาจทำให้สมดุลในภูมิภาคตึงตัว แต่ปัจจุบันการส่งออกของรัสเซียยังคงมีขนาดใหญ่ (ดังนั้น พาดหัวข่าวทางภูมิรัฐศาสตร์จึงสามารถกระตุ้นให้ราคาสินค้าเคลื่อนไหวในระยะสั้นได้)

อุปสงค์ทั่วโลกอ่อนตัวลง — สัญญาณการเติบโตที่อ่อนแอจากผู้บริโภครายใหญ่ โดยเฉพาะจีน เป็นปัจจัยสำคัญที่ฉุดรั้งอุปสงค์น้ำมัน นักลงทุนต่างตอบสนองต่อข้อมูลเศรษฐกิจจีนที่อ่อนแอและแนวโน้มกิจกรรมทางอุตสาหกรรมที่ชะลอตัวลง

ความตึงเครียดทางการค้าระหว่างสหรัฐฯ-จีน — มาตรการภาษีศุลกากรและข้อจำกัดทางการค้าที่กลับมาอีกครั้งอาจส่งผลให้การค้าและการผลิตทั่วโลกอ่อนแอลง ซึ่งจะจำกัดการบริโภคน้ำมัน รายงานตลาดหลายฉบับชี้ว่าความวิตกเกี่ยวกับการค้าเป็นปัจจัยขับเคลื่อนที่ทำให้ราคาน้ำมันอ่อนตัวลงเมื่อเร็วๆ นี้

การประกาศทางการเมืองในระยะสั้น เช่น การอ้างว่าอินเดียจะลดการซื้อน้ำมันจากรัสเซีย อาจส่งผลกระทบต่อตลาดได้ทันที เพราะการเปลี่ยนแปลงดังกล่าวส่งผลต่อการกระจายตัวของผู้ซื้อและผู้ขาย แม้ว่าในทางปฏิบัติการเปลี่ยนแปลงนโยบายจะเป็นไปอย่างค่อยเป็นค่อยไปก็ตาม ผู้ค้ากำหนดราคาทั้งในแง่ของความเป็นไปได้และระยะเวลาของคำมั่นสัญญาดังกล่าว

ข้อมูลสต๊อกน้ำมันดิบรายสัปดาห์ของสหรัฐฯ เป็นตัวกระตุ้นตลาดได้เร็วที่สุด โดยทั่วไปแล้ว ปริมาณน้ำมันดิบที่เพิ่มขึ้นแบบไม่คาดคิดจะส่งผลต่อราคา ในขณะที่ปริมาณน้ำมันดิบที่ลดลงจะสนับสนุนราคา

ผลสำรวจล่าสุดของรอยเตอร์สคาดว่าสต็อกน้ำมันดิบของสหรัฐฯ จะเพิ่มขึ้นเล็กน้อย (ประมาณ 0.2 ล้านบาร์เรลในสัปดาห์ที่สิ้นสุดวันที่ 10 ตุลาคม) ซึ่งตอกย้ำมุมมองที่ว่าอุปสงค์ในระยะใกล้จะอ่อนแอ

พวกเขาจะวัดความสมดุลระหว่างอุปทาน/อุปสงค์ที่แท้จริง (การบริโภค + การนำเข้าสุทธิเทียบกับการผลิต)

การสร้างหรือการดึงที่ไม่คาดคิดทำให้ผู้ค้าเปลี่ยนตำแหน่งขายชอร์ตอย่างรวดเร็ว

การสร้างขนาดใหญ่และต่อเนื่องสามารถยืนยันถึงส่วนเกินเชิงโครงสร้างและกระตุ้นให้มีการแก้ไขในเชิงลบในระยะยาว

| สถานการณ์ | ปัจจัยขับเคลื่อนหลัก | ช่วงราคา (ตัวอย่าง) |

|---|---|---|

| กรณีฐาน | OPEC+ ทรงตัว ความต้องการจีนปานกลาง สินค้าคงคลังใกล้ระดับปกติตามฤดูกาล | 55–70 ดอลลาร์สหรัฐฯ ต่อบาร์เรล (เบรนท์) |

| เคสหมี | ภาวะเศรษฐกิจโลกชะลอตัวลงอย่างรวดเร็ว OPEC+ ยังคงรักษาระดับผลผลิตให้สูง และสร้างสต็อกสินค้าจำนวนมาก | <$50/บาร์เรล (เบรนท์) |

| คดีกระทิง | ภาวะช็อกด้านอุปทาน (การหยุดชะงักทางภูมิรัฐศาสตร์) การเติมสต็อกสินค้าจำนวนมากหรือความต้องการที่ไม่คาดคิด | >$75/บาร์เรล (เบรนท์) |

ธนาคารแห่งอเมริกาย้ำถึงความเสี่ยงด้านลบ: ในสถานการณ์ที่ตึงเครียด ประกอบกับความตึงเครียดทางการค้าระหว่างสหรัฐฯ-จีน และอุปทานน้ำมันดิบจากกลุ่มโอเปก+ ที่เพิ่มขึ้น ราคาน้ำมันดิบเบรนท์อาจทดสอบระดับต่ำกว่า 50 ดอลลาร์สหรัฐฯ ซึ่งเป็นความเสี่ยงที่นักลงทุนไม่ควรมองข้าม

ประเทศผู้บริโภคน้ำมันรายใหญ่และผู้กลั่นน้ำมันได้รับประโยชน์จากต้นทุนวัตถุดิบที่ลดลง ซึ่งช่วยลดแรงกดดันด้านเงินเฟ้อต่อเชื้อเพลิงขนส่ง

ตลาดเกิดใหม่ที่นำเข้าพลังงานอาจได้รับแรงกดดันจากบัญชีเดินสะพัดที่ผ่อนคลายลง

ผู้ส่งออกน้ำมันที่ต้องพึ่งพารายได้ต้องเผชิญกับความเครียดทางการเงิน ซึ่งอาจต้องลดการผลิตหรือปรับนโยบาย

บริษัทพลังงานที่มีต้นทุนการสกัดสูง (บางโครงการนอกชายฝั่งหรือชายแดน) อาจเลื่อนการลงทุนออกไป

โดยทั่วไปแล้ว ราคาที่ลดลงจะกดดันหุ้นพลังงานและลดรายจ่ายด้านทุนต้นน้ำ นอกจากนี้ยังเปลี่ยนกลยุทธ์การป้องกันความเสี่ยงและการจ่ายเงินอนุพันธ์สำหรับผู้ผลิตและสายการบินอีกด้วย

ดูข้อมูลสินค้าคงคลังประจำสัปดาห์ (API ก่อน จากนั้นจึงเป็น EIA): สิ่งเหล่านี้เป็นตัวเร่งราคาในทันที

ติดตามการสื่อสารและปฏิทินการประชุมของ OPEC+ — แม้แต่คำใบ้เกี่ยวกับผลผลิตในอนาคตก็สามารถเปลี่ยนแปลงความรู้สึกได้

ทดสอบพอร์ตโฟลิโอภายใต้ภาวะวิกฤต: สถานการณ์จำลองโดยให้ราคาเบรนท์อยู่ที่ 50 ดอลลาร์หรือต่ำกว่า และพิจารณาโครงสร้างตัวเลือกหรือการป้องกันความเสี่ยงแบบขั้นบันไดเพื่อจัดการความเสี่ยงด้านลบ

ตลาดน้ำมันมีประวัติอันยาวนาน: ราคาน้ำมันที่ร่วงลงในอดีตมักเกิดจากภาวะช็อกจากอุปสงค์ทั่วโลก (เช่น วิกฤตการณ์ทางการเงินในปี 2008 การระบาดใหญ่ในปี 2020) หรืออุปทานที่พุ่งสูงขึ้นอย่างรวดเร็ว ความกังวลด้านอุปทานและอุปสงค์ของโอเปกพลัสที่เพิ่มสูงขึ้นในปัจจุบัน ชวนให้นึกถึงเหตุการณ์ในอดีตที่ภาวะเกินดุลชั่วคราวบีบให้ราคาน้ำมันลดลง จนกว่าจะมีการปรับอุปทานหรืออุปสงค์ฟื้นตัว

ราคาน้ำมันดิบกำลังสร้างสมดุลระหว่างแนวโน้มขาขึ้นระยะสั้นที่ขับเคลื่อนด้วยข่าวสาร กับความเสี่ยงขาลงที่อาจรุนแรงและต่อเนื่องกว่า พาดหัวข่าวทางการเมือง เช่น การที่อินเดียประกาศเปลี่ยนทิศทางจากน้ำมันรัสเซีย อาจช่วยหนุนราคาในระยะสั้น แต่แรงผลักดันเชิงโครงสร้าง (การตัดสินใจด้านการผลิตของกลุ่มโอเปกพลัส การผลิตน้ำมันนอกกลุ่มโอเปกที่ยังคงแข็งแกร่ง และความต้องการที่อ่อนแออันเนื่องมาจากความขัดแย้งทางการค้า) จะสร้างเส้นทางที่น่าจะเป็นไปได้ไปสู่ระดับที่ต่ำกว่ามาก เว้นแต่แนวโน้มสต็อกน้ำมันจะกลับตัว สำหรับนักลงทุน ข้อมูลในสัปดาห์ต่อๆ ไป (สต็อกน้ำมัน ตัวชี้วัดเศรษฐกิจจีน) และสัญญาณของโอเปกพลัส จะเป็นปัจจัยสำคัญ

ข้อสงวนสิทธิ์: เอกสารนี้จัดทำขึ้นเพื่อวัตถุประสงค์ในการให้ข้อมูลทั่วไปเท่านั้น และไม่ได้มีเจตนา (และไม่ควรพิจารณาว่าเป็น) คำแนะนำทางการเงิน การลงทุน หรือคำแนะนำอื่นใดที่ควรอ้างอิง ความคิดเห็นใดๆ ในเอกสารนี้ไม่ได้เป็นคำแนะนำจาก EBC หรือผู้เขียนว่ากลยุทธ์การลงทุน หลักทรัพย์ ธุรกรรม หรือการลงทุนใดๆ เหมาะสมกับบุคคลใดบุคคลหนึ่งโดยเฉพาะ